Lange Zeit befanden sich Immobilienaktien in einem tiefen Bärenmarkt. Mit der Zinswende hat sich jedoch das Marktumfeld für Immobilien und Real Estate Investment Trusts (REITs) deutlich aufgehellt. Auf die Gründe dafür bin ich bereits ausführlich in diesem Artikel eingegangen.

Heute lernst Du einen REIT kennen, der aufgrund seiner herausragenden Marktposition besonders stark von den fallenden Zinsen profitiert.

Bevor wir ins Detail gehen, kannst Du Dir hier unseren kostenfreien REIT-Report herunterladen, in welchem wir sechs weitere Favoriten aus der Immobilienbranche vorstellen.

Marktführer mit universellem Geschäftsmodell

Dabei handelt es sich um American Tower (NYSE:AMT), den weltweit größten Anbieter von Mobilfunktürmen für drahtlose Internetdienste. Insgesamt verfügt der US-REIT über 225.000 Masten und ist damit unangefochtener Marktführer in diesem strategisch wichtigen Schlüsselmarkt.

Das Unternehmen verdient sein Geld, indem es langfristig seine Mobilfunkmasten an andere Netzbetreiber vermietet. Dabei werden pro Mast mehrere Kunden bedient, was hohe Skaleneffekte ermöglicht. AMT profitiert dabei von der wachsenden Nachfrage nach der 5G-Infrastruktur und der fortschreitenden Digitalisierung.

Darüber hinaus weitet AMT seine Geschäftstätigkeit auf den Markt für künstliche Intelligenz (KI) und Internet of Things (IoT) aus, indem es sogenannte Edge-Data-Center betreibt. Diese kleinen Rechenzentren befinden sich in der Nähe von Endnutzern und dienen dazu, Daten lokal zu verarbeiten, bevor sie an größere Rechenzentren weitergeleitet werden. Das ist besonders für Anwendungen wichtig, die auf niedrige Latenzzeiten angewiesen sind, wie etwa autonome Fahrzeuge, Smart Cities oder Industrie 4.0-Anwendungen.

Starke Wachstumsaussichten

Kein Wunder, dass der Markt für sogenannte Edge-Data-Center laut einer Auswertung von Fortune Business Insights, sich bis 2030 beim Volumen in etwa verfünffachen soll. Das entspricht einem jährlichen Wachstum von 21 %.

Noch beeindruckender ist das Wachstum im Bereich der 5G-Infrastruktur. Hier stellen die Marktforscher bis 2032 sogar ein durchschnittliches jährliches Wachstum von rund 43 % in Aussicht, was einer Versiebzehnfachung des Volumens innerhalb von acht Jahren entspricht.

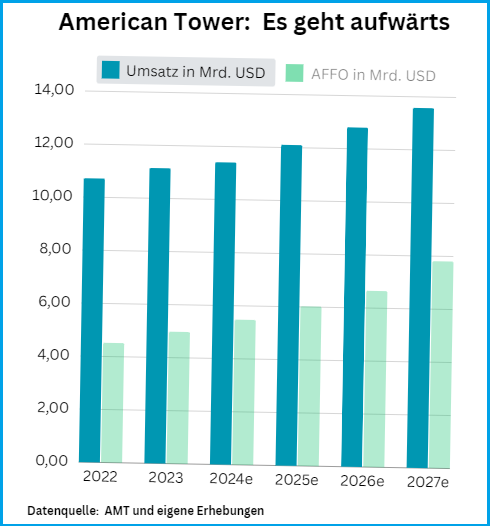

In diesem Zusammenhang empfinde ich die aktuellen Prognosen der Wall-Street-Analysten als zu konservativ, da sie für AMT lediglich ein jährliches Umsatzwachstum von 3 % bis 2028 erwarten. Angesichts der bevorstehenden Zinswende rechne ich damit, dass diese Schätzungen deutlich nach oben korrigiert werden. Ein realistisches Szenario wäre vielmehr ein Anstieg der Einnahmen um 6 bis 7 % pro Jahr (siehe Chart unten).

Starke Geschäftsentwicklung

Diese These wird durch die starken Geschäftszahlen des REITs untermauert. Im letzten Quartal steigerte AMT seine Einnahmen gegenüber dem Vorjahr um 5 % auf 2,90 Mrd. USD und verdoppelte den Nettoertrag auf 908 Mio. USD. Zeitgleich erhöhte der weltweit führende Betreiber von Mobilfunktürmen seine Jahresprognose für den operativen Cashflow (AFFO) um ganze 19 Cent pro Aktie.

Starke Fundamentaldaten

Aus fundamentaler Sicht wird das Gesamtbild lediglich durch den relativ hohen Schuldenberg von AMT geschmälert. Die Eigenkapitalquote des REITs liegt aktuell bei 7 %, wobei über 20 % der Verbindlichkeiten einen variablen Zinssatz haben. Allerdings sind die meisten Schulden von AMT langfristiger Natur, was eine größere Planungssicherheit bietet. Zudem sind die langfristigen Schulden größtenteils durch Immobilien besichert, wodurch sich das Risiko für Investoren weiter reduziert.

Die kurzfristigen Schulden belaufen sich lediglich auf 6,9 Mrd. USD und stellen kein erhebliches Problem dar, zumal die Liquidität des Unternehmens bei über 4 Mrd. USD liegt und AMT jährlich mindestens ebenso viel an operativem Cashflow generiert. Zudem dürften die sinkenden Zinsen den Druck auf die Margen weiter verringern, was die finanzielle Flexibilität stärkt. Ohnehin gehört AMT mit einer operativen Marge von 38 % zu den profitabelsten REITs weltweit.

AMT ist ein stabiler Dividendenzahler, der seine Ausschüttungen jedes Jahr steigert. Das jährliches Dividendenwachstum seit 2011 liegt im Mittel bei 27 %. In diesem Kontext kann sich die aktuelle Dividendenrendite von 3,43 % durchaus sehen lassen.

Die Bewertung ist mit einem Kurs-AFFO-Verhältnis von 21 derzeit fair. Sollte sich die Prognose jedoch weiter verbessern, wäre der Titel auf dem aktuellen Niveau klar unterbewertet.

American Tower: Ein REIT für jedes Depot

American Tower ist ein wachstumsorientierter Marktführer in einem strategisch wichtigen Bereich, der durch die Zinswende nun starke Impulse im operativen Geschäft erfährt. Sowohl Wachstumsinvestoren als auch wertorientierte Anleger kommen hier auf ihre Kosten.

Aufgrund seiner hohen Dividendenqualität eignet sich AMT ideal für die Cashflow-Strategie. Daher habe ich den REIT bereits im Februar 2024 in das Cashflow-Depot des Börsenbriefs aufgenommen. Dort kommt AMT auf ein Kursplus von 18 %, wobei das Cashflow-Depot selbst in nur 13 Monaten eine Rendite von knapp 24 % erzielt hat (Stand: 10. Oktober). Den Börsenbrief kannst Du hier abonnieren.

In unserem kostenlosen Report stellen wir sechs weitere REITs vor, die langfristig aussichtsreich sind. Den Report kannst Du hier downloaden.

Hinweis auf Interessenskonflikte:

Dieser Beitrag stellt eine Meinung des Autors dar. Der Autor hält Aktien des besprochenen Unternehmens: American Tower. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber oder Mitarbeiter beabsichtigen, die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern, und könnten dabei von erhöhter Handelsliquidität profitieren.