Wenn die Renditekurve abflacht und sich schließlich invertiert, macht man sich Sorgen. Wenn dann eine Rezession eintritt, die Fed die Zinsen senkt und die Kurve wieder steiler wird, kommt Panik auf.

Die Dynamik der Renditekurve ist eine wichtige makroökonomische Variable, da sie uns wertvolle Aufschlüsse über die heutigen Kreditbedingungen und die künftigen Wachstums- und Inflationserwartungen des Marktes gibt.

Einer invertierten Renditekurve folgt häufig eine Rezession, weil sie die Akteure der Realwirtschaft durch angespannte Kreditkonditionen (hohe Renditen am vorderen Ende der Kurve) abwürgt, die sich in schwachen künftigen Wachstums- und Inflationserwartungen (niedrigere Renditen bei langen Laufzeiten) niederschlagen.

Eine steile Renditekurve hingegen signalisiert erschwingliche Kreditkosten (niedrige Renditen am kurzen Ende), mit den entsprechenden optimistischen Erwartungen auf solides Wachstum und künftige Inflation (hohe langfristige Renditen).

Die raschen Veränderungen der Renditekurve in den verschiedenen Phasen des Konjunkturzyklus sind eine wichtige Makrovariable, die Sie verstehen und bei Ihrer Portfolioallokation berücksichtigen sollten.

In diesem Beitrag:

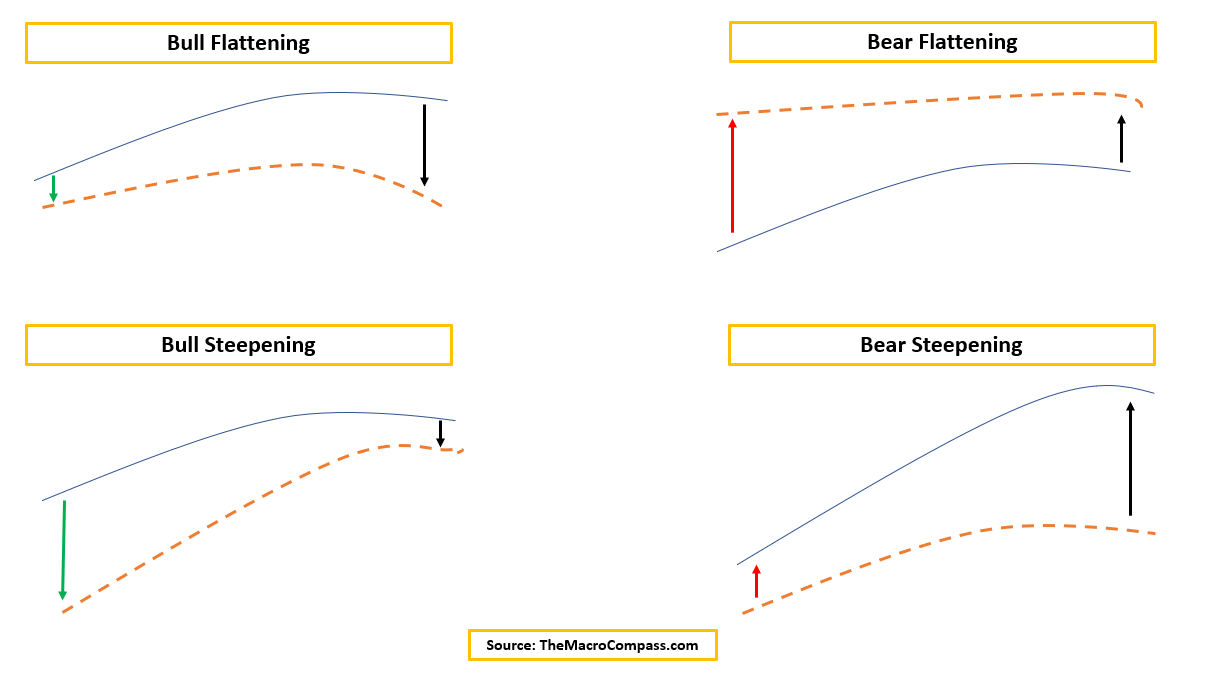

- Erläutern wir kurz die verschiedenen Entwicklungen der Renditekurve (z. B. bullische Versteilung, bärische Verflachung, usw.);

- Analysieren wir mehr als 50 Jahre Renditen von Anlageklassen in diesen verschiedenen Regimen;

- Machen wir uns ein Bild davon, wo wir heute stehen und was der Arbeitsmarkt uns über den Makrozyklus verrät;

- Schließen wir mit unserer belastbare Investitionsstrategie ab.

- Bullische Verflachung = niedrigere Renditen am kurzen Ende, flachere Kurven.

Erinnern Sie sich an 2016: Der Leitzins lag bereits bei 0 % und das globale Wachstum war schwach. Die Renditen waren am kurzen Ende flach und konnten sich nur am langen Ende merklich nach unten bewegen, weshalb sich die Kurve bullish abflachte.

- Bullische Versteilung = niedrigere Renditen am kurzen Ende, steilere Kurven.

Ende 2020, Anfang 2021: Die Fed hielt die Zinssätze bei 0 % und stimulierte die Wirtschaft mit ihrem quantitativen Lockerungsprogramm, wobei die Wirtschaft bereits mit fiskalischen Impulsen überflutet und bereit für die Wiedereröffnung war. Die günstigen Kreditkonditionen und der nachfolgende massive Wachstumsschub spiegelten sich vor allem in höheren Renditen am langen Ende wider, während die Fed die 2-jährigen Zinssätze auf 0 % eingefroren hatte. Daraus ergab sich eine bullische Versteilung der Kurve.

- Bärische Verflachung = höhere Renditen am kurzen Ende, flachere Kurven.

2022 war das Jahr der bärische Verflachung: Powell hob die Zinssätze aggressiv an, um die Inflation zu bekämpfen, hat damit aber die Wirtschaft abgewürgt. Das schlug sich am langen Ende der Kurve in niedrigeren künftigen Wachstums- und Inflationserwartungen nieder. Die Rendite am vorderen Ende der Kurve stiegen, aber die Kurve flachte sich ab.

- Bärische Versteilung = höhere Renditen am kurzen Ende, steilere Kurven.

Erinnern Sie sich an 2009? Das Schlimmste des Finanzkrise lag bereits hinter uns, und die (in Bezug auf die geldpolitischen Mechanismen unwissenden) Anleger befürchteten, dass das QE zu einer galoppierenden Inflation führen würde und die Fed gezwungen wäre, darauf zu reagieren. Die Renditen am kurzen Ende der Kurve stiegen etwas an, aber die Renditen am langen Ende wurden am stärksten in Mitleidenschaft gezogen, als die Anleger die Inflationsrisikoprämie (fälschlicherweise) nach oben trieben = die Kurve wurde (bärisch) steiler.

Rasche Veränderungen der Form der Renditekurve, wenn sich das Wachstum an Wendepunkten befindet, sind eine Schlüsselvariable, die im Rahmen einer erfolgreichen Vermögensallokations berücksichtigt werden muss.

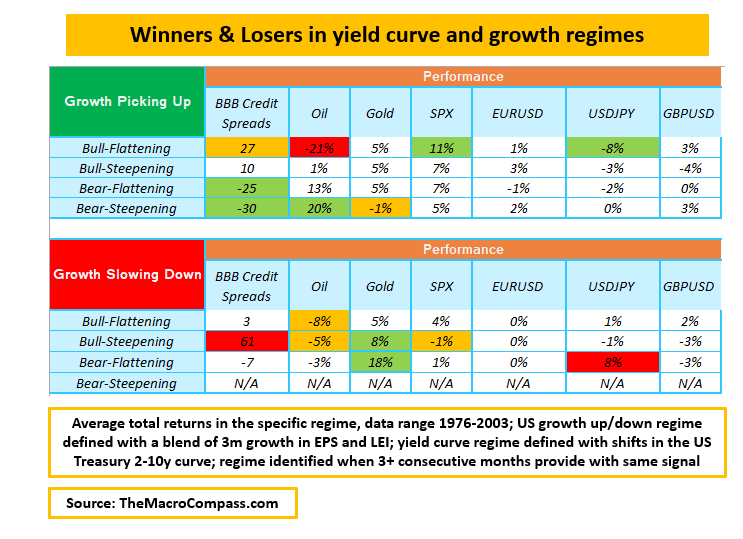

Wir haben die anlageklassenübergreifenden Renditen in verschiedenen Wachstums- und Zinskurvenregimen über mehr als 50 Jahre hinweg untersucht und sind zu den folgenden Ergebnissen gekommen:

Die in dieser Tabelle dargestellten Mechanismen sind für Ihre Portfolioallokation extrem wichtig.