Rheinmetall zählt in diesem Jahr zu den großen Gewinnern unter den DAX-Aktien. Die Anteilseigner des Rüstungskonzerns profitieren spätestens seit dem Ausbruch des Ukraine-Krieges von steigenden Gewinnen und Notierungen. Aber nicht nur der Ukraine-Krieg spielt Rheinmetall aktuell in die Hände. Weltweit steigen momentan die Etats für Rüstungsausgaben deutlich an, als Folge der zunehmenden geopolitischen Unsicherheiten, heißt es im Ausblick des letzten Halbjahresberichts von Rheinmetall. Der Trend soll sich laut diesem auch in den kommenden Jahren fortsetzen.

Dass es bei Rheinmetall (ETR:RHMG) (ISIN: DE0007030009) schon seit längerem gut läuft, zeigt ein Blick in den Konzernbericht für 2022. Auffällig ist, bis dato waren es nicht die Umsätze, die bei Rheinmetall so enorm zugelegt haben. Diese konnten in 2022 gegenüber 2016 um gerade mal 14% gesteigert werden. Das bereinigte EBIT hingegen hat sich im gleichen Zeitraum mehr als verdoppelt von 353 Mio. EUR in 2016 auf 754 Mio. EUR in 2022. Der Grund: Die bereinigte operative Marge konnte erheblich verbessert werden, von 6,3% in 2016 auf zuletzt 11,8% in 2022. Auch für das laufende Jahr rechnet die Konzernführung wieder mit einer leichten Steigerung der bereinigten operativen Marge auf ca. 12%, diesmal jedoch einhergehend mit einer merklichen Steigerung des Umsatzes.

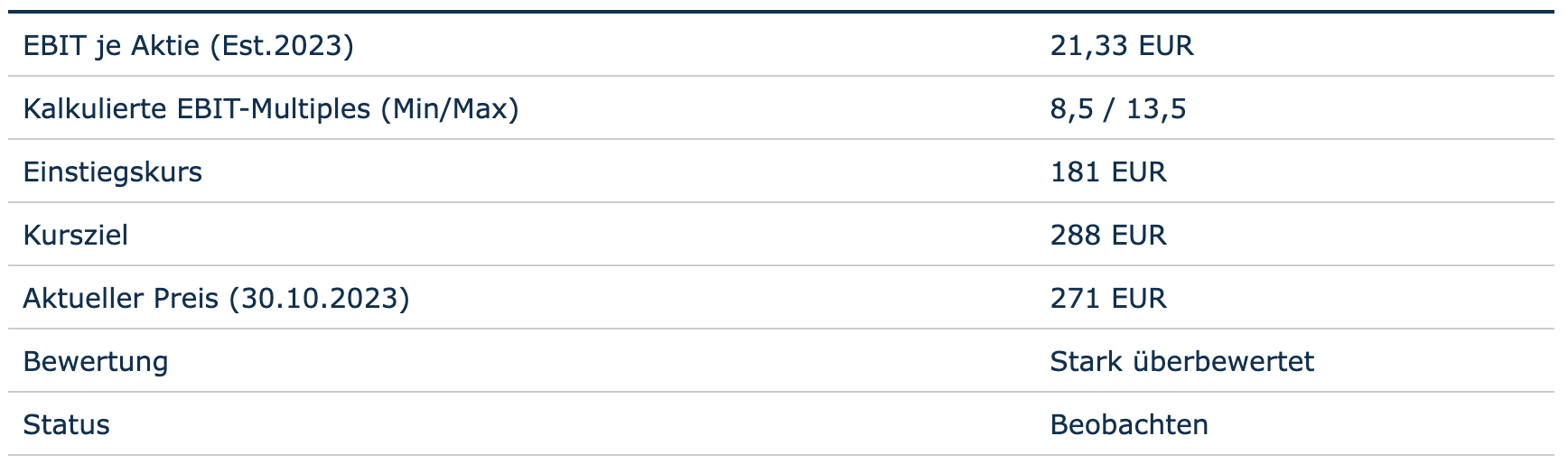

Die Umsatzprognose der Konzernleitung für 2023 beläuft sich auf 7,4 bis 7,6 Mrd. EUR (Vorjahr: 6,4 Mrd. EUR). Dies entspräche einem Umsatzzuwachs von ca. 16 bis 19%. Bei einer bereinigten operativen Marge von 12% liegt das zu erwartende operative Ergebnis vor Zinsen und Steuern bei ca. 888 Mio. EUR. Ab August 2023 soll außerdem der Zukauf des spanischen Munitionsherstellers Expal Systems S.A.U. einen zusätzlichen Ergebnisbeitrag leisten, der in der vorherigen Betrachtung noch nicht berücksichtigt wurde. Bei einem Umsatzbeitrag von 150 – 190 Mio. EUR und einer operativen Marge von 25% (laut Halbjahresbericht) wären dem zuvor genannten EBIT weitere 37,5 Mio. EUR hinzuzurechnen, womit wir für 2023 insgesamt auf ein geschätztes EBIT von 925 Mio. EUR kämen, was einem Wert von 21,33 EUR je Aktie entspricht.

Bewertung

Für unsere Bewertung beziehen wir uns auf das EBIT, da uns hierfür eine konkrete Prognose von Rheinmetall vorliegt. Die Entwicklung der bereinigten EBIT-Multiples der vergangenen Jahre weisen zwar phasenweise eine stabile Kontinuität auf, in den Jahren 2020/2021 gab es jedoch erhebliche Ausreißer, die wir nicht berücksichtigen. Festzustellen ist auch, dass seit 2022 eine Anpassung auf einem höheren Niveau zu erkennen ist. Während das Vielfache des bereinigten EBIT in den Jahren 2017 bis 2019 auf der Oberseite im Durchschnitt das 11-fache betrug, lag es in 2022 in der Spitze bereits beim knapp 14-fachen, also rund 3 Zähler höher. Auf der Unterseite belief sich das EBIT-Multiple im genannten Zeitraum (inklusive 2022) im Durschnitt sehr konstant auf das 6-fache.

Auch dieses Jahr haben wir auf Basis der vorliegenden EBIT-Prognose von 21,33 EUR je Aktie in der Spitze bereits das knapp 13-fache des EBIT gesehen. Wir unterstellen eine gleichmäßige Verschiebung des Marktgleichgewichts und legen für unsere Bewertung Multiples von 13,5 und 8,5 (6 + 2,5) zu Grunde. Der bisherige Tiefstkurs in 2023 von 185 EUR entspricht einem EBIT-Multiple von 8,7 und bestätigt unsere Bewertungsgrundlage. Wir kommen damit auf einen Einstiegskurs von 181 EUR und ein Kursziel von 288 EUR.

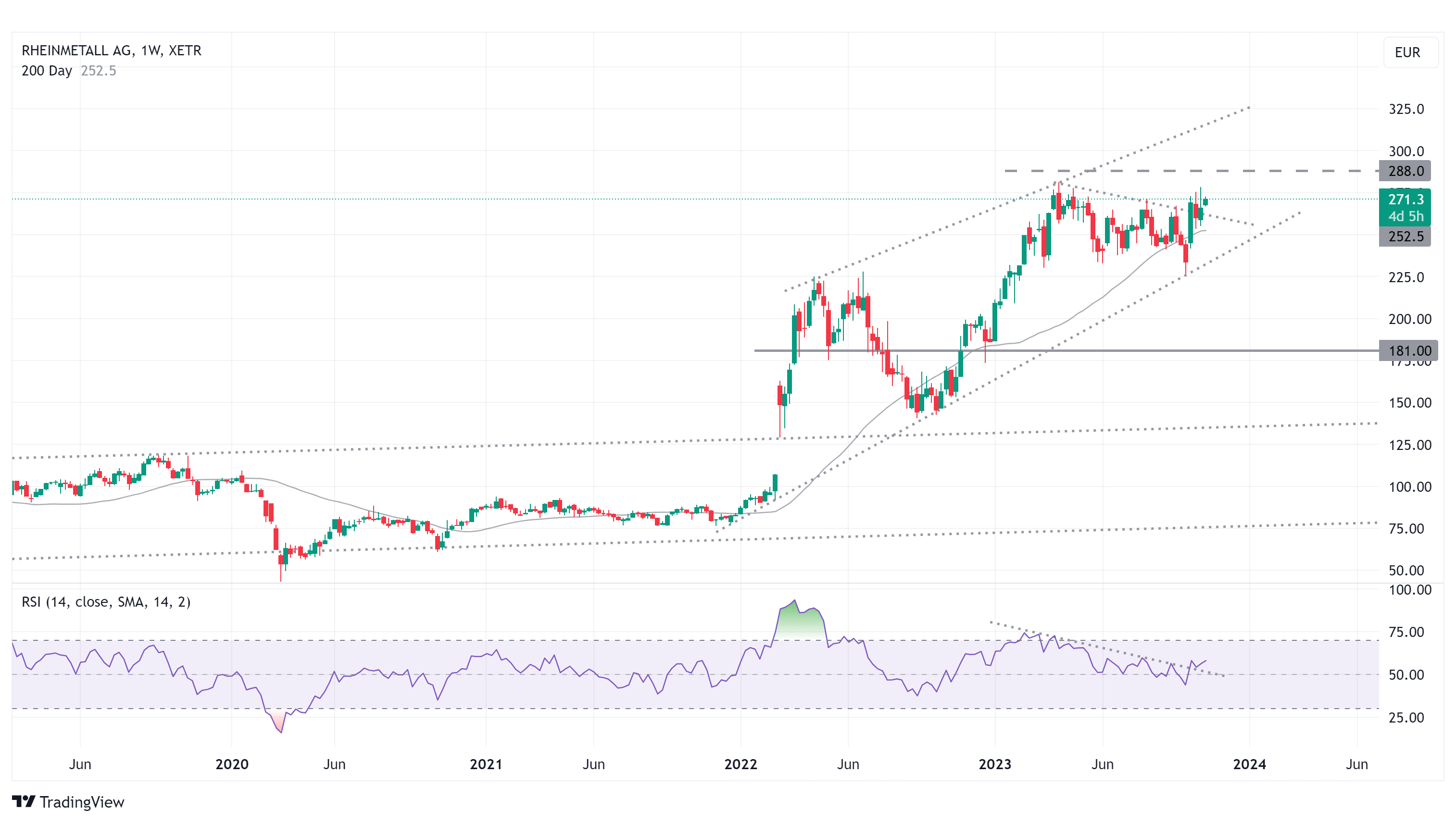

Charttechnik

Mit dem Beginn des Krieges in der Ukraine im Februar 2022 ist der Aktienkurs aus dem langfristig bestehenden Aufwärtstrend nach oben ausgebrochen, um in einen steileren Aufwärtstrend überzugehen und im April des Jahres bei 281 EUR das Allzeithoch zu markieren. Seitdem ging es in einer Seitwärtsbewegung leicht bergab. Aktuell steht ein erneuter Test der Höchstmarke bevor. Sollte diese gebrochen werden, dann wären die Marken von 300 und 315 EUR die nächsten Ziele. Bei einem erneuten erfolglosen Test könnte ein Bruch des aktuellen Aufwärtstrends die Folge sein. Die nächsten Unterstützungsniveaus lägen dann im Bereich von 220 und 180 EUR. Die relative Stärke auf Basis von 14 Wochen deutet kurzfristig auf weiteres Aufwärtspotential hin.

Fazit

Unter den anhaltenden geopolitischen Bedingungen scheint der Markt ein erhöhtes Bewertungsniveau für Rheinmetall als gerechtfertigt zu erachten. Es kann nicht ausgeschlossen werden, dass wir noch höhere Bewertungsniveaus sehen. Für unsere vorsichtigen Betrachtung orientieren wir uns jedoch am EBIT-Multiple des Vorjahres und kommen zu dem Schluss, dass die Aktie gemessen am geschätzten Ertrag für 2023 bereits stark überbewertet ist.

Auch aus technischer Sicht bietet das aktuelle Kursniveau kein adäquates Chance-Risiko-Verhältnis. Neues Kurspotential könnte sich ergeben, sobald der Konzern seine Ertragsschätzung für das Jahr 2024 abgibt. Wer an der Aktie interessiert ist, setzt sie bis dahin besser auf die Watchlist, um gegebenenfalls tiefere Kursniveaus zum Einstieg zu nutzen. Anleger sollten sich bewusst sein, dass eine Beendigung der kriegerischen Auseinandersetzungen einen Rückgang auf das alte Bewertungsniveau zur Folge haben könnte.

Hier finden Sie weitere Beiträge & Analysen von Aktienbewertung.de