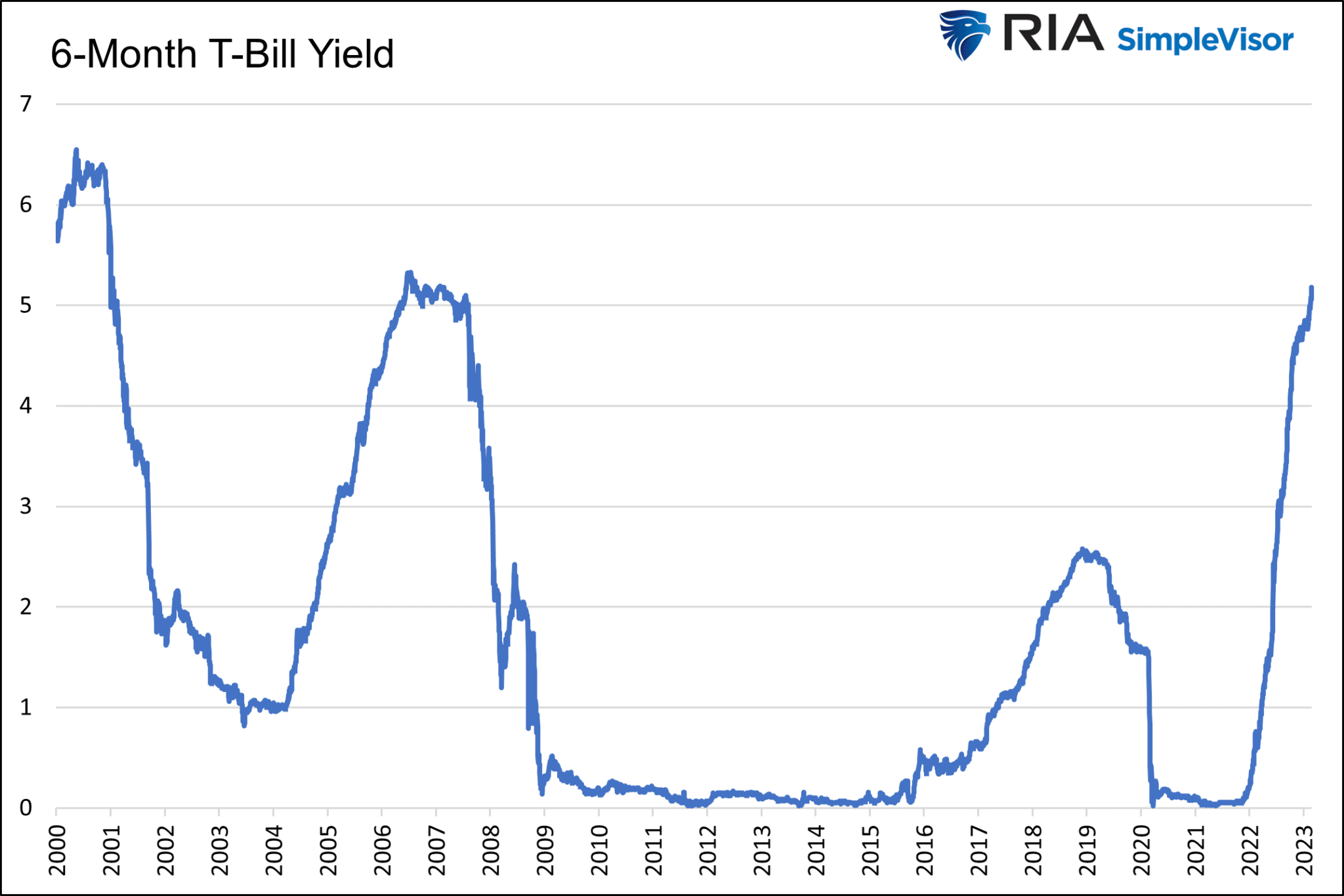

Aktuell können Anleger eine risikolose Rendite von mehr als 4 % erzielen. In den letzten 15 Jahren wäre das ein traumhafter Ertrag gewesen. Jetzt ist es Realität. Damit sind Investoren mit einem risikofreien Zinssatz konfrontiert, der nicht sehr weit von den historischen Aktienrenditen entfernt ist. Diese Konstellation stellt sie vor Wahlmöglichkeiten, mit denen sie nicht wirklich vertraut sind.

Es ist die erklärte Absicht der Fed, das Wirtschaftswachstum zu drosseln, parallel dazu lodert eine Bankenkrise. Sollten sich die Anleger bei diesem erhöhten Risiko auf die aktuellen Anleiherenditen stürzen und ihr Aktienengagement reduzieren?

Damit Sie diese Frage besser verstehen, haben wir ein paar Statistiken hinzugezogen. Dieser Artikel veranschaulicht Risiko- und Ertragsprofile in verschiedenen Marktumgebungen und geldpolitischen Situationen. Es soll aufgezeigt werden, wie Veränderungen des Marktklimas oder der Zinspolitik der Fed das erwartete Chance-Risiko-Profil von Aktien beeinflussen.

Wichtigste Erkenntnisse

- Mit Hilfe der Statistik können wir die Risiko- und Ertragswahrscheinlichkeiten von Vermögenswerten quantifizieren und vergleichen.

- Fat-Tail-Verteilungen erhöhen die Wahrscheinlichkeit, dass Risiko und Ertrag höher sind, als man erwarten könnte.

- Wir teilen die Verteilungskurven für Bullen- und Bärenmärkte, QE und QT sowie Änderungen der Fed Funds Rate.

Statistik 1x1 - Glockenkurven

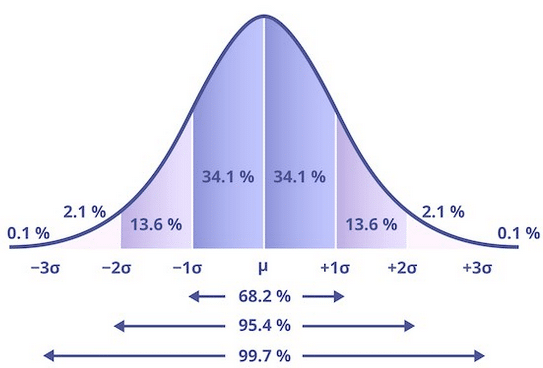

Bevor wir uns mit den Risiko- und Ertragsprofilen in verschiedenen Umfeldern befassen, sollten wir einen Blick auf die damit verbundene Statistik werfen.

Bei einer Normalverteilung der Daten sind die Erträge vollkommen symmetrisch. Wenn es zum Beispiel sechs Tage mit einem Gewinn von 2,456 % über vier Jahre gibt, gibt es auch sechs Tage mit einem Verlust von 2,456 %. Eine perfekte Glockenkurve gibt es bei Aktienrenditen jedoch nicht, und sie ist in fast jedem Datensatz eine Seltenheit. Je mehr eine Sammlung historischer Renditen einer Normalverteilung ähnelt, desto zuverlässiger können wir die Risiko- und Renditeerwartungen quantifizieren.

Renditeverteilung des S&P 500

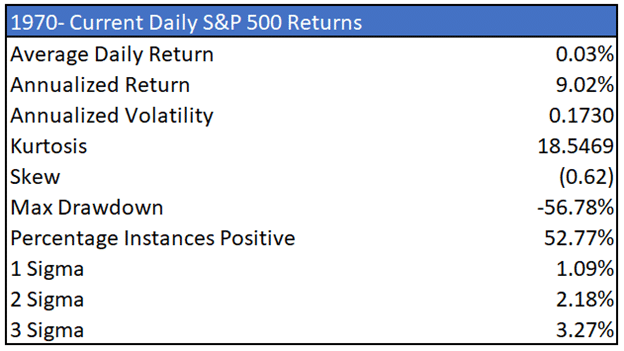

Nachstehend finden Sie die täglichen Renditen des S&P 500 seit 1970. Die Kurve sieht zwar wie die obige aus, ist aber alles andere als eine perfekte Verteilung.

Das obige Diagramm zeigt den prozentualen Anteil der Fälle, in denen die auf der x-Achse angegebene Spanne von Renditen auftrat. So ist der häufigste Fall, der 14 % der Handelstage ausmacht, ein geringfügiger Gewinn zwischen null und 0,25 %. Bitte beachten Sie, dass die x-Achse nur in Schritten von 0,25 % verläuft, es sei denn, es handelt sich um mehr als +/-3 %, dann gruppieren wir die Ereignisse in größere Bereiche.

Wir fassen das Diagramm in der folgenden Tabelle zusammen.

Das Diagramm ist weit von einer Normalverteilung entfernt. Eine Bewegung mit drei Standardabweichungen (Sigma) umfasst beispielsweise Gewinne von 3,30 % oder mehr und Verluste von 3,24 % oder weniger. Drei Sigma-Ereignisse traten 183 Mal oder 1,4 % der Zeit auf. Bei einer Normalverteilung müssten solche Ausreißer einmal alle 2,85 Jahre oder 19 Mal in der 53-jährigen Geschichte, die wir darstellen, auftreten.

Das tatsächliche Auftreten war 10-mal so häufig. Erstaunlich ist, dass es 36 Ereignisse mit fünf Standardabweichungen gab. Es sollte nur alle 13.843 Jahre ein solches Ereignis geben! Unterm Strich ist das Risiko von Gewinnen oder Verlusten, die höher als erwartet ausfallen, viel größer als es bei einer perfekt verteilten Glockenkurve zu erwarten wäre.

Fat-Tail-Verteilungen

Statistiker bezeichnen dieses Phänomen als „Fat Tails“ oder fette Verteilungsenden / breite Ränder und messen es mit der Steilheit der Glockenfunktion. Je ausgeprägter die Steilheit ist, desto breiter sind die Verteilungsenden, d. h., desto größer sind auch die Risiken. Umgekehrt zeigt eine negative Steilheit an, dass die Daten stärker um den Mittelwert zentriert sind und ein geringeres Risiko aufweisen, als dies bei einer normalen Kurve der Fall wäre.

Ein weiterer Wert, der die Form der Kurve beschreibt, ist ihre Schiefe. Die Schiefe misst, wie symmetrisch eine Kurve ist. Die Daten gelten als einigermaßen symmetrisch, wenn die Schiefe zwischen -0,5 und +0,5 liegt. Außerhalb dieser Grenzen nimmt die Schiefe zu.

Entscheidend ist, dass die meisten Risikomodelle von einer Kurve ausgehen, die „normal“ geformt ist. Je mehr Schiefe und ungewöhnlicher die Ränder der Verteilung, desto größer ist die Gefahr, dass wir die Wahrscheinlichkeit unerwünschter Ergebnisse unterschätzen.

Renditen in Bullen- und Bärenmärkten

Mit einem grundlegenden Verständnis von Verteilungskurven und Statistiken, die uns helfen, sie zu verstehen, stellen wir die Renditen in verschiedenen Marktumgebungen visuell dar.

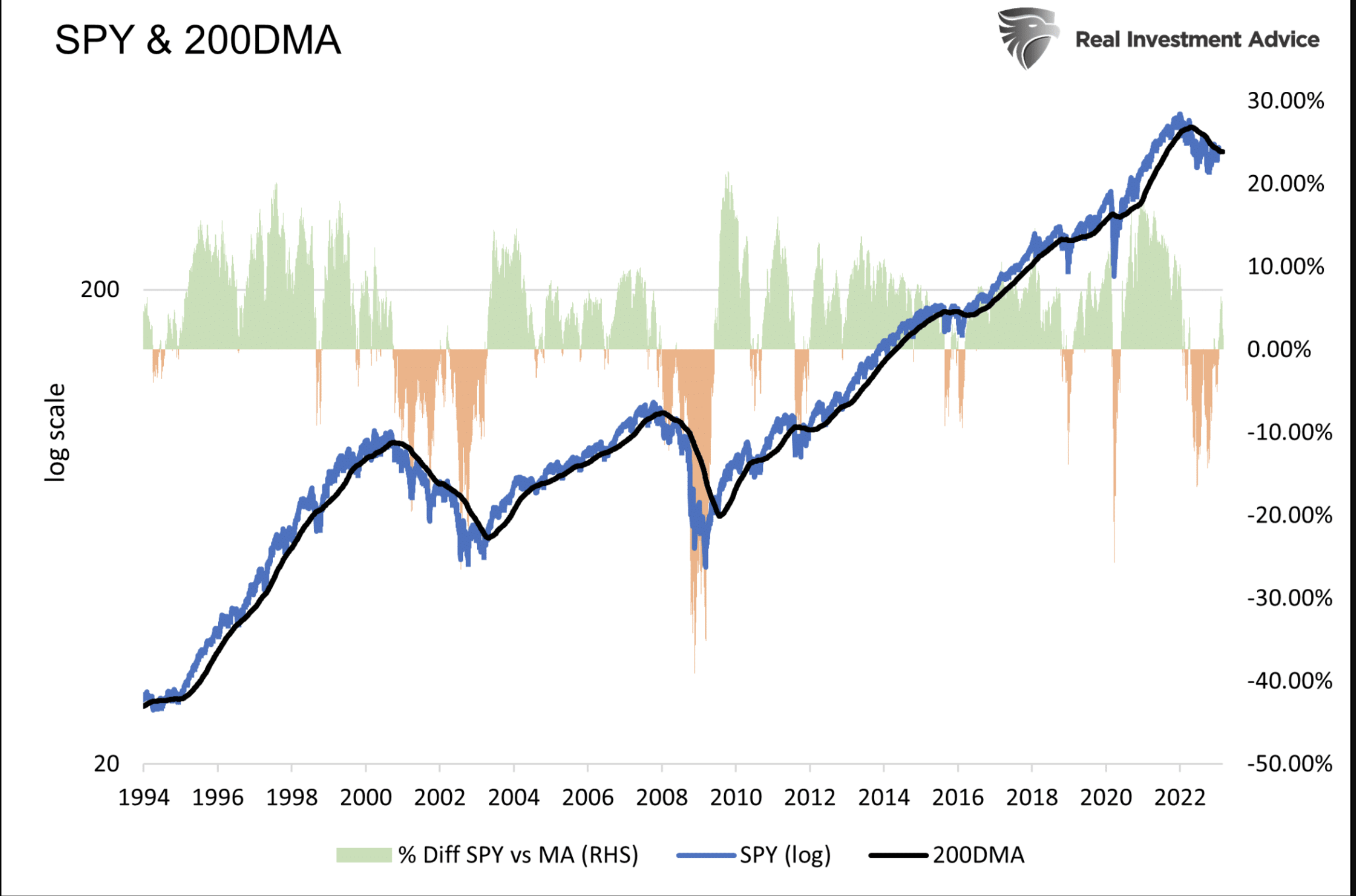

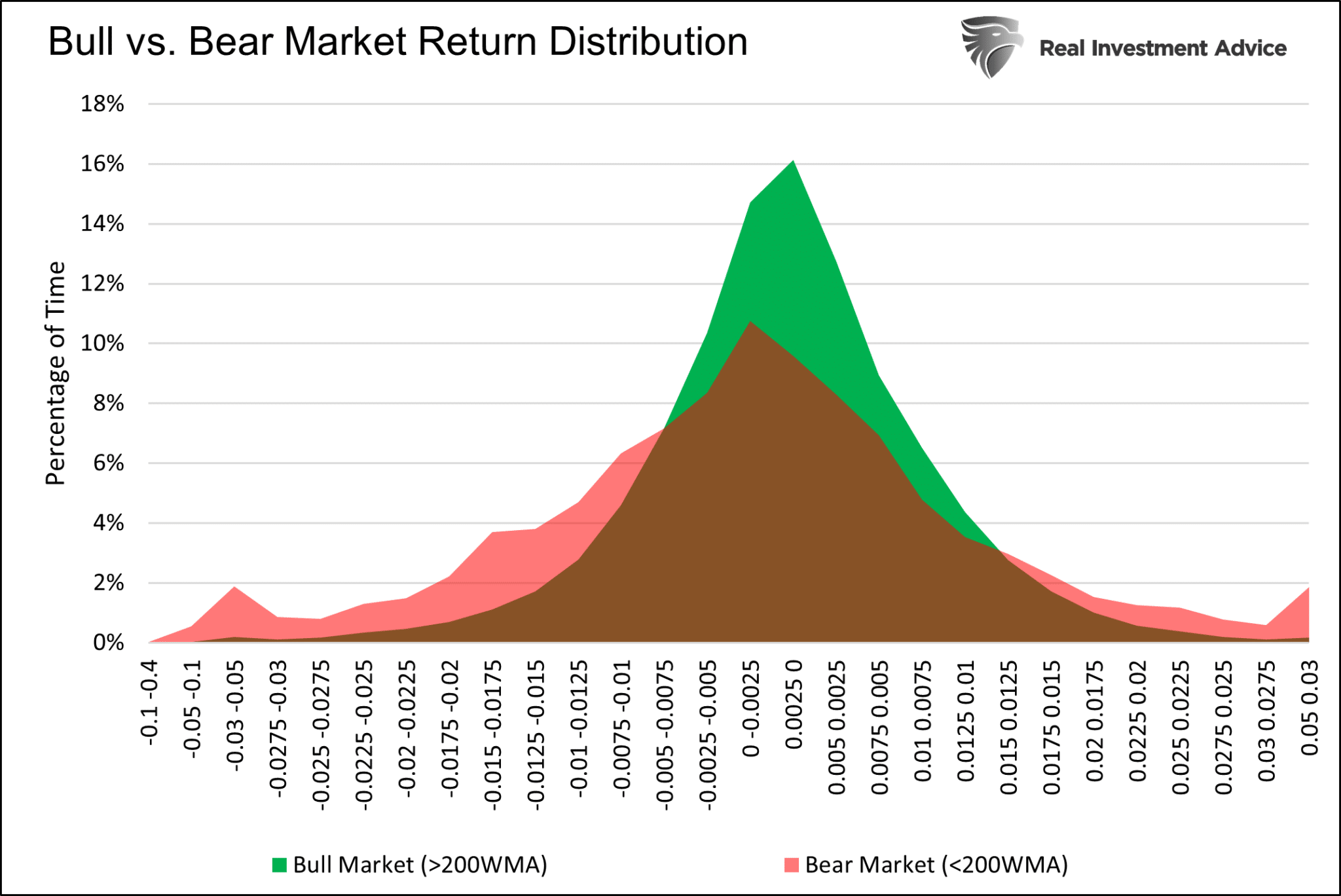

Wir beginnen mit einem Vergleich der Bullen- und Bärenmärkte seit 1970. Für diese Analyse betrachten wir den S&P 500 in einem Bullenmarkt, wenn sein Kurs über seinem gleitenden 200-Tage-Durchschnitt (DMA) liegt, und in einem Bärenmarkt, wenn der Kurs unter dem 200-DMA liegt.

In der nachstehenden Grafik werden Flächendiagramme für Bullen- und Bärenmärkte miteinander verglichen. Bärenmärkte haben eine viel flachere Kurve mit breiteren Rändern. Fat-Tails oder breite Ränder in Bärenmärkten sind das Ergebnis von großen und häufigeren positiven und negativen Renditen.

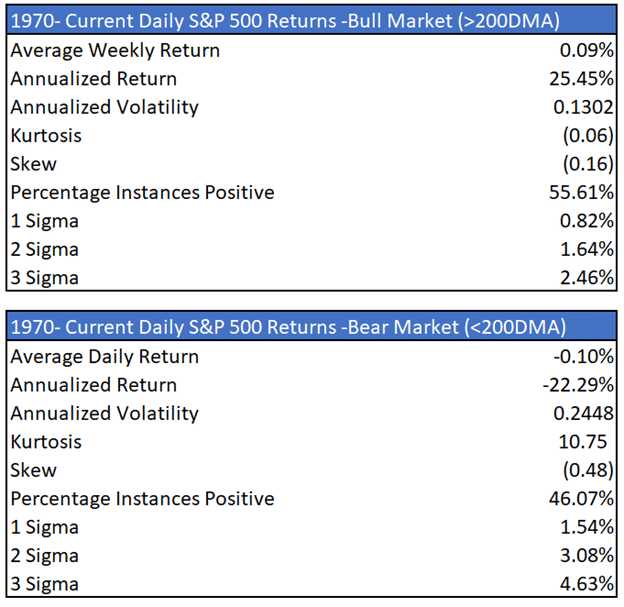

Die Steilheit bei Bärenmärkten beträgt 10,75, was auf breitere Ränder hindeutet. Bei der Bullenmarkt-Verteilung sind Ränder und Schiefe nahe Null. Die Verteilung ist bei Bullenmarktrenditen viel normaler als die der Bärenmarktrenditen.

In den nachstehenden Tabellen werden die Unterschiede noch deutlicher. Die annualisierte Volatilität ist in einem Bärenmarkt fast doppelt so hoch wie in einem Bullenmarkt. Man sagt - Bullenmärkte fahren die Treppe hinauf, während Bärenmärkte den Aufzug nach unten nehmen.

Aktives QE vs. QT

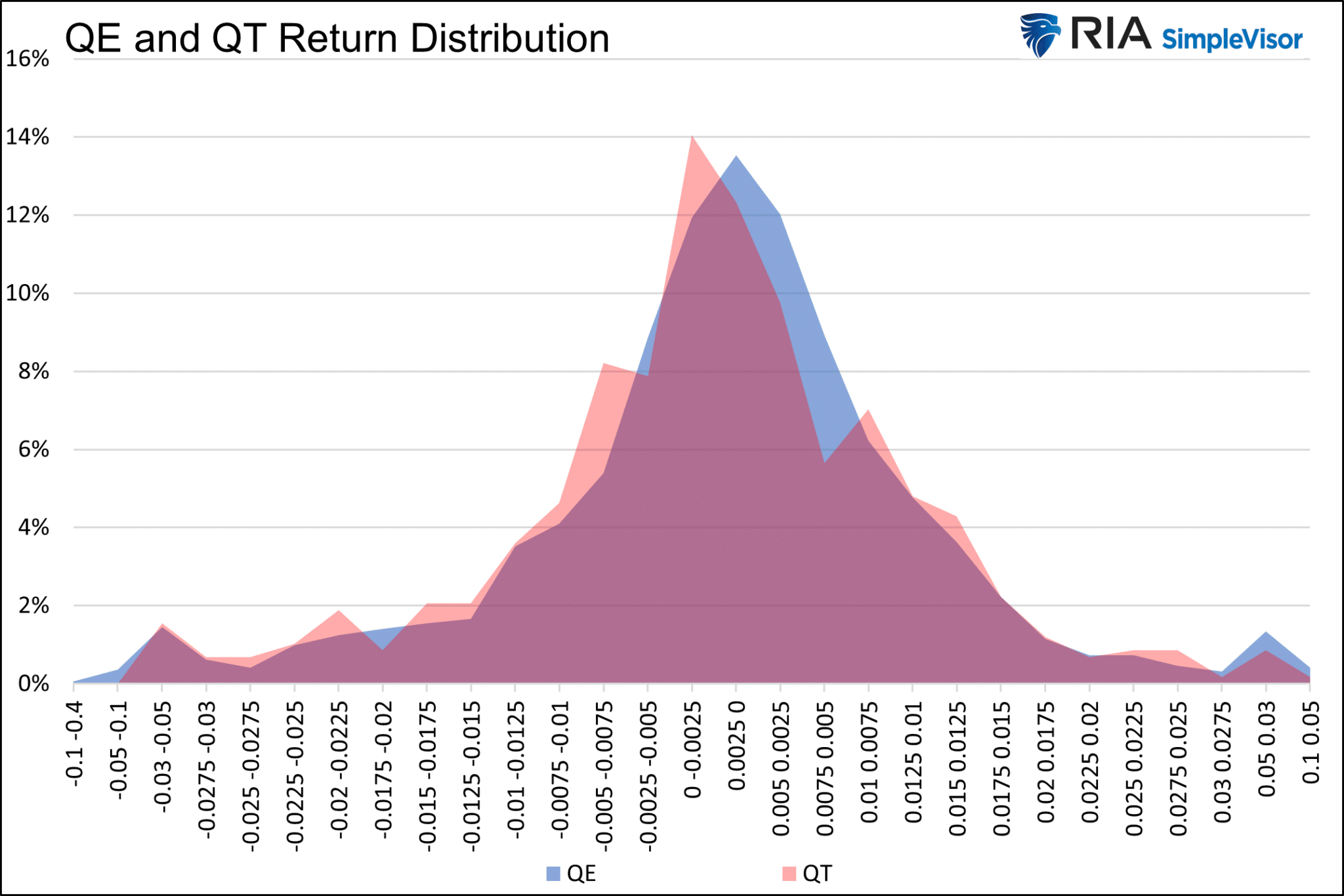

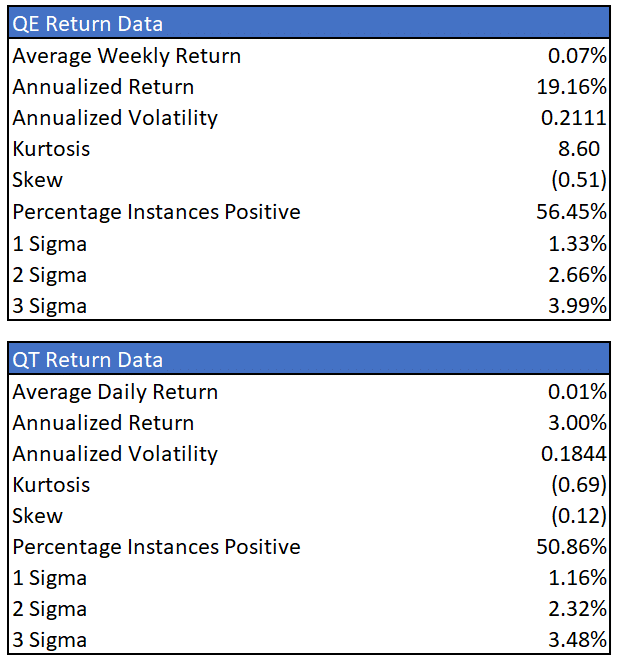

Als Nächstes vergleichen wir Zeiträume, in denen die Fed ihre Bilanz aktiv ausweitet (QE), mit solchen, in denen sie ihre Bilanz aktiv reduziert (QT). Die Daten erstrecken sich von 2008 bis heute.

Die Zeiträume, in denen die Fed ein QT durchführte, sind gegenüber den Zeiträumen der QE leicht nach links verzerrt. Dabei ist wichtig, dass das QE oft begann, wenn die Aktienkurse fielen. Daher beinhaltet ein QE oft Aufwärts- und Abwärtstrends.

Die nachstehenden Datentabellen geben nur wenig Aufschluss. Die Zeiträume von QE und QT weisen eine ähnliche Verteilung der Renditen auf. Allerdings sind die Renditen während der quantitativen Lockerung in der Regel deutlich besser.

Außerdem ist der Prozentsatz positiver Tagesrenditen während der QE leicht höher als in Bullenmärkten. Ein QE ist eindeutig bullisch, wobei aber ein QT vielleicht nicht so bärisch ist, wie viele glauben.

Die Ergebnisse sind mit Vorbehalt zu betrachten, da die QT-Zeiträume auf 2018, eine Hälfte des Jahres 2019 und die zweite Hälfte des Jahres 2022 begrenzt sind.

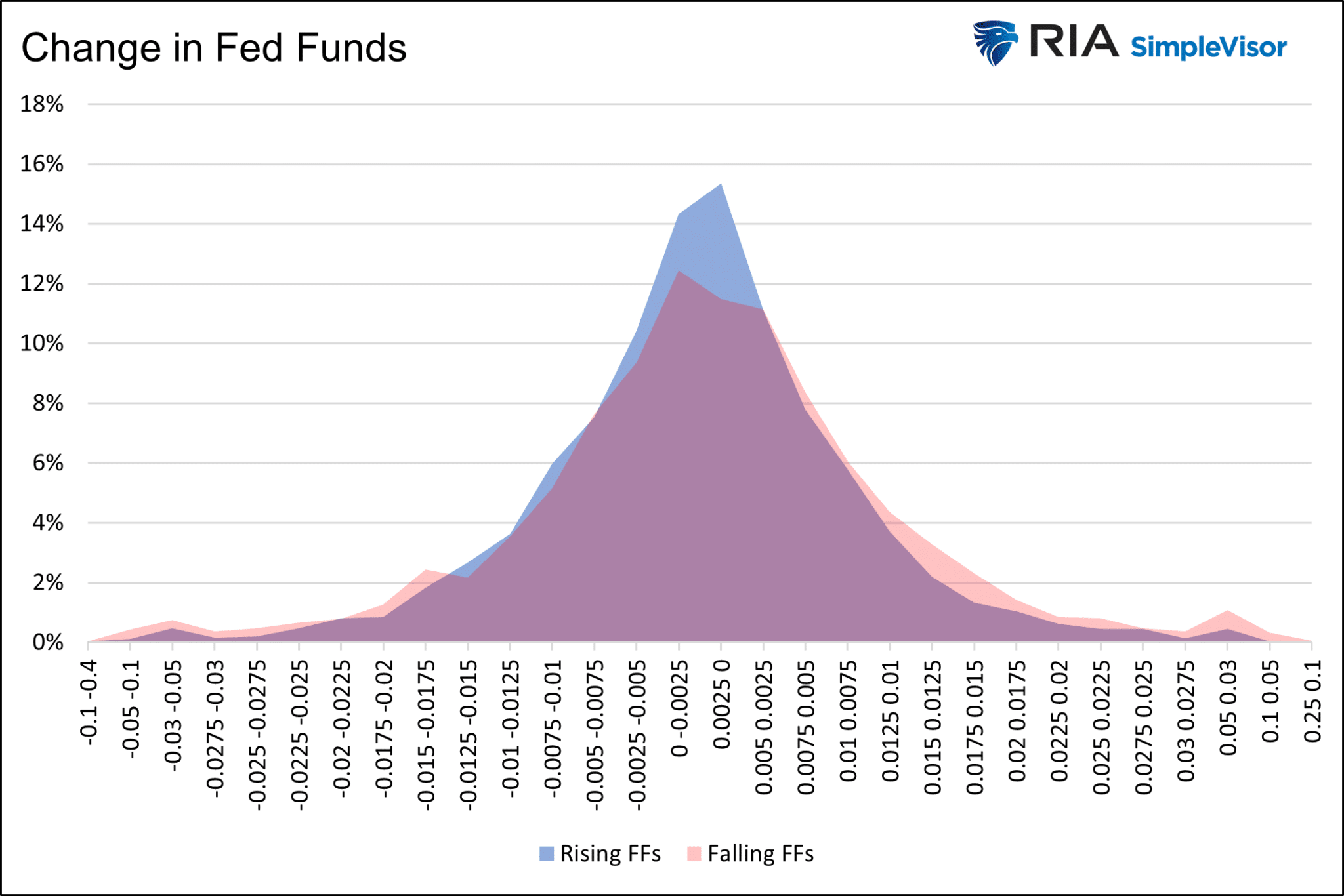

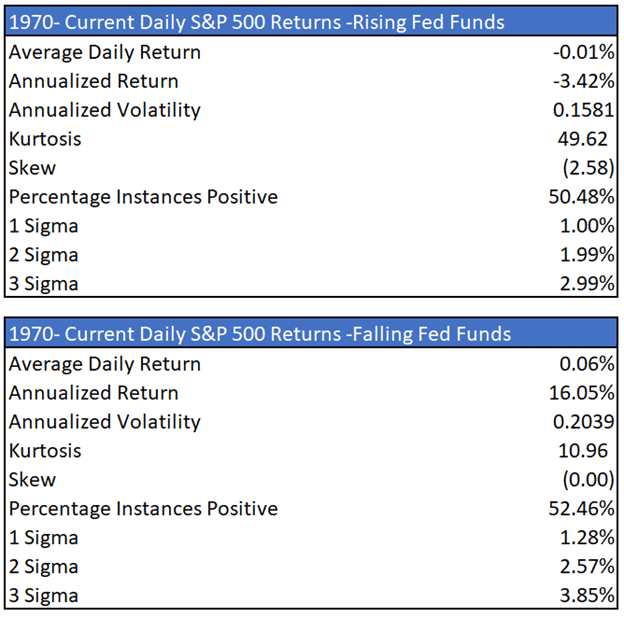

Änderungen der Fed Funds

Das obige Diagramm und die nachstehenden Tabellen weisen auf schwache Renditen, eine relativ hohe Steilheit und stark negativ geneigte Renditen hin, wenn die Fed ihre Zinssätze erhöht. Die Volatilität ist in diesen Zeiträumen jedoch eher gering.

Die Fed erhöht die Zinssätze häufig am Ende von Perioden mit überdurchschnittlichem Wachstum und zu Beginn von Rezessionen. Zeiten, in denen die Fed die Zinsen senkt, bringen in der Regel bessere Renditen mit sich, allerdings auch höhere Volatilitäten.

Fazit

Eine risikofreie Rendite von 4 % scheint eine gute Option zu sein, wenn es zu einer Rezession kommt und der Markt gen Süden geht. Wie wir gezeigt haben, nimmt in Bärenmärkten die Volatilität zu und die Renditen sinken.

Die Analyse zeigt jedoch weniger klar, wie sich die aktuelle Politik der Fed in Bezug auf ein QT und wie sich höhere Zinsen statistisch auf die Renditen auswirken. Wir haben festgestellt, dass das Problem unserer Untersuchung darin besteht, dass die Zeiträume des QT und der höheren Zinssätze sowohl Aufwärts- als auch Abwärtstrends beinhalteten.

Auf der Grundlage dieser Analyse kann der Trend des Marktes der wichtigste Faktor für die Betrachtung von Risiko und Rendite sein. Wenn der Markt über seinem gleitenden 200-Tage-Durchschnitt handelt, sind die durchschnittlichen Tagesrenditen viel höher als im Durchschnitt seit 1970, und die Volatilität ist viel geringer.

Umgekehrt zeichnen sich Bärenmärkte durch schlechte Renditen, eine höhere Volatilität und eine anormalere Verteilung der Renditen aus.

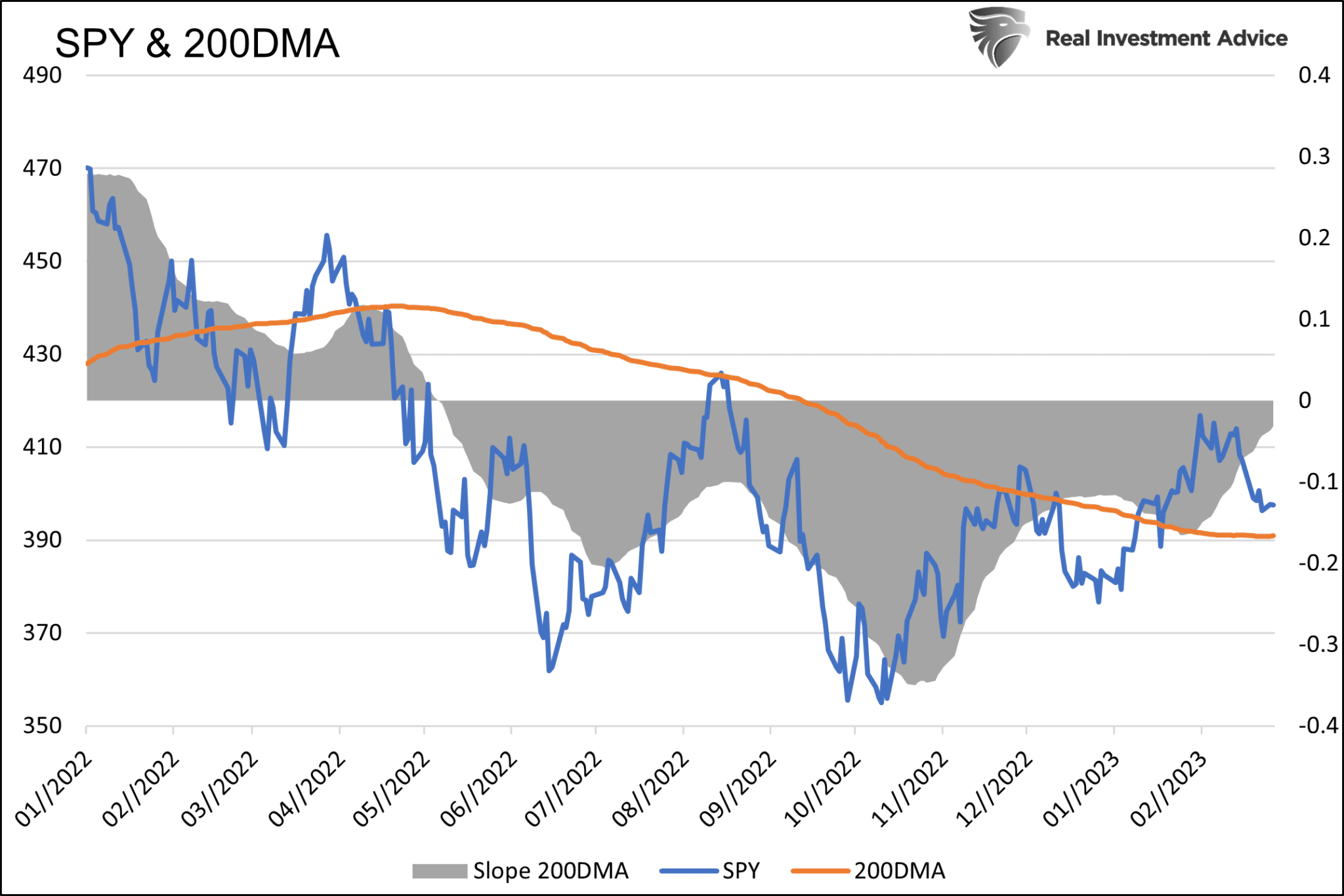

Zusätzliche Betrachtung: 200-DMA

Aufgrund der Bedeutung des 200-DMA zeigen wir zusätzlich auch die folgenden Diagramme. Der erste kurzfristige Chart zeigt den S&P 500, seinen 200-DMA und die Steigung des DMA. Die Steigung gibt die Geschwindigkeit des DMA und die Richtung an, in die er sich bewegt.

Die besten bullischen Phasen gibt es, wenn der S&P 500 über seinem 200-DMA liegt und die Steigung positiv und steigend ist. Der nachfolgende Chart gibt Aufschluss darüber, wo der S&P 500 im Vergleich zu seinem 200-DMA notiert.