Im Vorfeld der gestrigen Zinsentscheidung der US-Notenbank konnten sich die Aktienkurse in einem relativ ruhigen Handel von ihren vorgestrigen Kursverlusten etwas erholen. Derweil herrscht am Ölmarkt Ausverkaufsstimmung. Nachdem der Ölpreis der US-amerikanischen Sorte West Texas Intermediate (WTI) vorgestern bereits um mehr als 5,5 % eingebrochen war, setzte sich die Talfahrt gestern mit einem weiteren Minus von fast 5 % auf inzwischen schon nur noch 68 USD fort (siehe rote Ellipse im folgenden Chart).

Erst am vergangenen Freitag hatte ich noch darüber berichtet, dass der Ölpreis mit noch etwas mehr als 74 USD wieder das untere Ende seiner Seitwärtsrange erreicht hatte (gelbes Rechteck) und der Effekt aus der angekündigten Förderkürzung der OPEC+ von Anfang April damit bereits vollständig verpufft war (siehe „Rutscht die Wirtschaft im zweiten Halbjahr in eine Rezession?“). Seitdem haben sich die Notierungen sogar wieder in Richtung März-Tief aufgemacht. Was ist da los? Oder anders gefragt: Wenn diese Preisentwicklung das Ergebnis einer Nachfrageschwäche aufgrund konjunktureller Schwäche ist, wie am Freitag vermutet, warum präsentieren sich die Aktienmärkte dann immer noch derart stabil?

Weitere Signale für nachlassendes Wachstum

Dass diese Ölpreisentwicklung das Ergebnis einer Wirtschaftsschwäche ist, dafür spricht auch die gestrige Meldung, wonach die Deutsche Industrie- und Handelskammer (DIHK) ihre Prognose für das Exportwachstum im laufenden Jahr mehr als halbiert (!) hat. Statt mit +2,5 % wird nur noch mit einem Exportwachstum von 1,0 % gerechnet. Basis für diese Annahme ist eine Umfrage unter 5.100 Unternehmen.

Außerdem haben Deutsche Post und Deutsche Lufthansa (ETR:LHAG) gestern über eine nachlassende Wachstumsdynamik und eine Normalisierung der Frachtmärkte berichtet, also über ein Ende der bisherigen Sonderkonjunktur, somit fallende Preise und damit sinkende Umsätze im Güterbereich geklagt. „In der Luftfracht war der Volumenrückgang vor allem auf Handelsrouten zwischen Asien und den USA und zwischen Asien und Europa spürbar – in der Seefracht besonders durch den Rückgang auf den aus China kommenden Handelsrouten“, hieß es von der Deutschen Post (ETR:DPWGn) dazu. Zudem habe die Inflation den Konsum gedämpft und den Online-Handel gebremst. Und diese beiden global agierenden Unternehmen dürften ein guter Gradmesser sein.

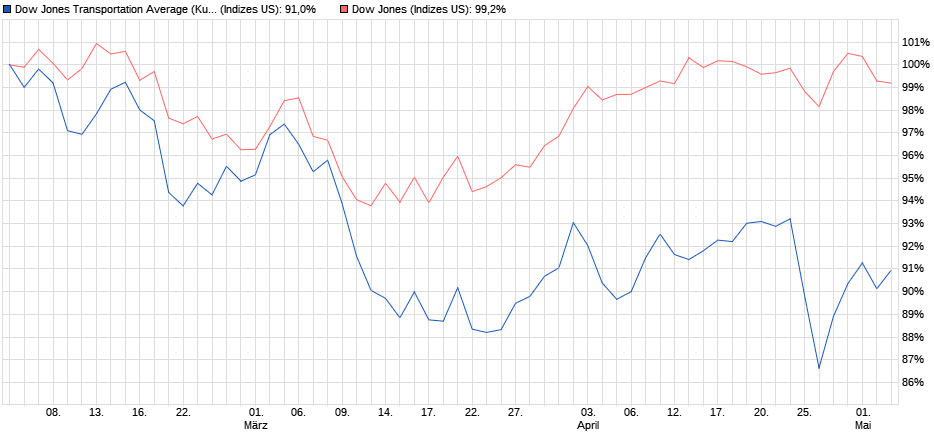

Passend dazu hat sich der „Dow Jones Transportation Average Index“ (blaue Linie im folgenden Chart) seit Anfang März wesentlich schlechter entwickelt hat als der weitaus bekanntere „Dow Jones Industrial Average Index“ (also der Dow Jones, rote Linie).

(erstellt mit: ariva.de)

Dies gilt gemeinhin als ein Warnsignal. Grundsätzlich könnte sich die Schere zwar in beide Richtungen schließen, ich befürchte allerdings aus den Gründen, die ich in vorangegangenen Analysen genannt habe, dass der Dow Jones eher dem Transportation-Index nach unten folgen wird.

Amazon (NASDAQ:AMZN) legt viel Gewicht in die Waagschale

Doch zurück zu der obigen Frage nach der scheinbaren Stärke des Aktienmarktes: Darauf hatte ich vorgestern bereits eine mögliche Antwort gegeben: Der Anstieg der Aktienindizes in den USA wird wieder nur von relativ wenigen, großen Werten getrieben (siehe „DAX erreicht trotz schlechter Nachrichten die 16.000er Marke“). Ein Beispiel dafür ist Amazon.

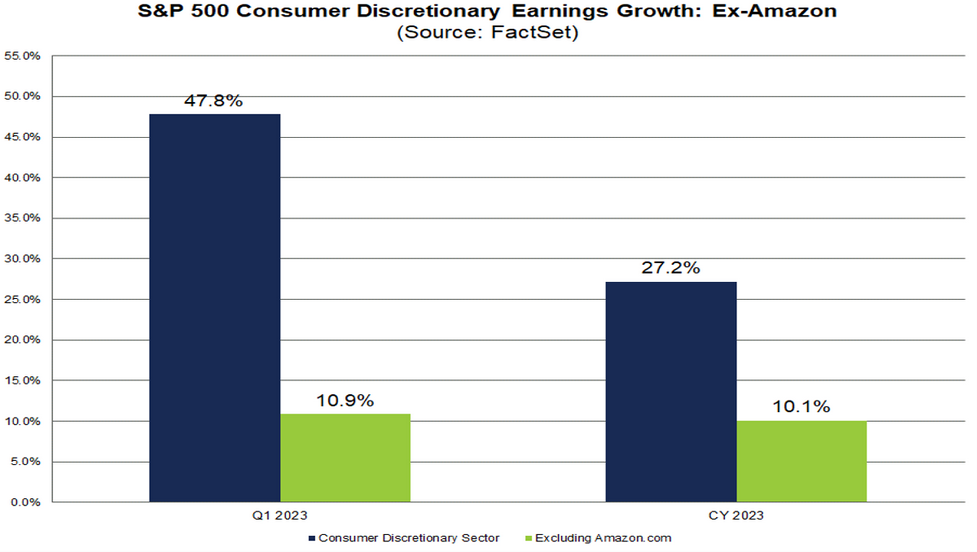

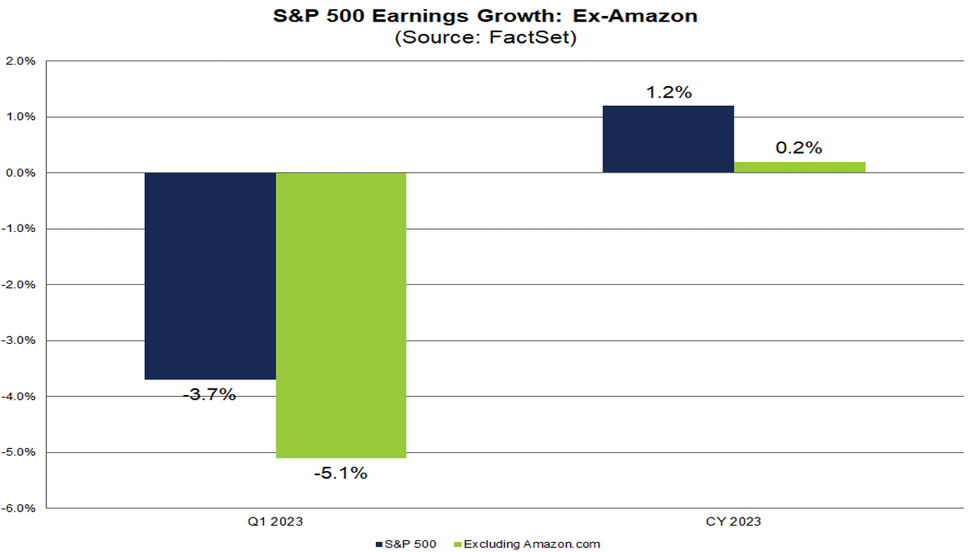

Zur Erinnerung: Vor genau einer Woche hatte ich berichtet, dass die Gewinne der Unternehmen aus dem S&P 500 nach bis dato vorliegenden Daten im Schnitt um -3,9 % gesunken sind. Laut FactSet hat sich diese Zahl inzwischen auf -3,7 % erneut leicht verbessert. Und trotz dieses allgemeinen Gewinnrückgangs konnten immerhin 5 von 11 Sektoren ein Gewinnwachstum verzeichnen, angeführt von den Unternehmen aus dem Sektor „Nicht-Basiskonsumgütern“ (oder auch „diskretionäre Konsumgüter“) mit +47,8 %. Hiervon ist allerdings nur ein einziges Unternehmen für 70 % dieses Gewinnanstiegs verantwortlich: Amazon. Rechnet man die Amazon-Gewinne heraus, schrumpft das Gewinnwachstum von +47,8 auf nur noch +10,9 %.

Diese Berechnung kann man auch auf das Gewinnwachstum des gesamten S&P 500 anwenden: Ohne Amazon läge der Gewinnrückgang aller restlichen Unternehmen im 1. Quartal 2023 bei -5,1 % (statt -3,7 %).

Und wie diese Grafik von FactSet auch noch zeigt, würde die geschätzte Gewinnwachstumsrate für das Gesamtjahr 2023 von 1,2 % auf 0,2 % sinken.

Droht im DAX ein großes Doppeltop?

Vor diesem Hintergrund noch ein kurzer Hinweis zum langfristigen DAX-Chart aus der Analyse vom Freitag:

Grundsätzlich besteht die Gefahr eines Doppeltops im Bereich der psychologisch wichtigen runden Marke von 16.000 Punkten. Ich kann mir zwar aus fundamentaler Sicht aktuell nicht vorstellen, dass der DAX im Rahmen dieser möglichen Chartformation noch einmal unter 12.000 Punkte rutscht, da der deutsche Leitindex aber vom dortigen Tief bis zum jüngsten Hoch rund 4.000 Zähler bzw. mehr als ein Drittel (binnen 7 Monaten) hinzugewonnen hat, ist es kaum wahrscheinlich, dass er sein Rekordhoch im ersten Anlauf nachhaltig überwinden kann.

Es ist also zumindest wahrscheinlich, dass es im Bereich des aktuellen Niveaus zu einem größeren Rücksetzer kommt. Wie weit dieser dann reicht und ob daraus ein Doppeltop wird, das kann man dann beobachten und einschätzen, wenn die Korrektur läuft. Das Doppeltop kommt als große Topformation auch erst dann zum Tragen, wenn das Zwischentief bei rund 12.000 Punkten unterschritten wird.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus