Nach dem volatilen Handelsschluss der vergangenen Woche wird das Marktgeschehen der nächsten Handelswoche von zentraler Bedeutung für den weiteren Verlauf der Aktienmärkte sein. Neben Inflationsdaten beginnt nämlich in den USA die Berichtssaison für das vierte Quartal wie bekanntlich mit den Banken. Im Falle weiter steigender Kapitalmarktzinsen dürften einige wichtige Marken getestet werden.

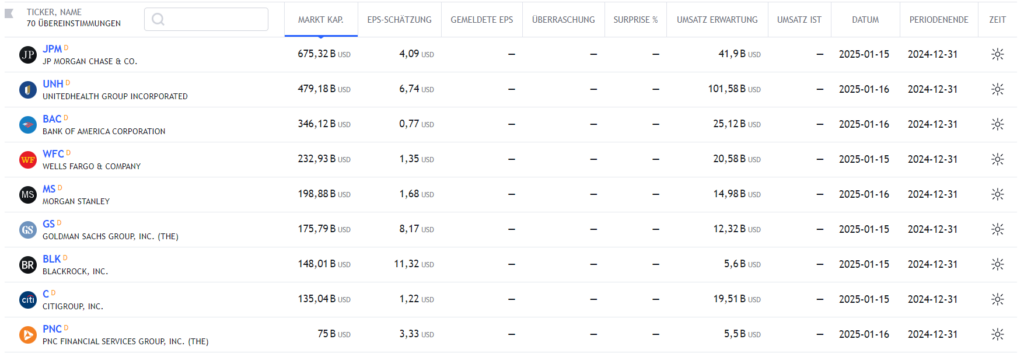

Berichtssaison

Quelle: TradingView

Bevor Konzerne wie etwa Netflix (NASDAQ:NFLX), P&G und 3M (NYSE:MMM) nächste Woche die Bücher offen legen, sind am Mittwoch zunächst die US-Banken an der Reihe. Mit JPMorgan (NYSE:JPM), Goldman Sachs (NYSE:GS), Blackrock und CitiGroup vermelden gleich mal vier Hochkaräter die Geschäftszahlen. Am Donnerstag folgen dann die UnitedHealth (NYSE:UNH) Group, die Bank of America (NYSE:BAC) und Morgan Stanley (NYSE:MS).

Innerhalb des Bankensektors rechnet man nach wie vor mit soliden Ergebnissen, welche auf starken Investmentbanking-Einnahmen sowie guten Handelserträgen basieren dürften. Die Euphorie bezüglich zukünftiger Deregulierung wegen des designierten US-Präsidenten Donald Trump könnte die Kurse im Falle geschlagener Erwartungen nochmals zusätzlich für Auftrieb sorgen.

Quelle: Bloomberg

Warum die Berichtssaison für das vierte Quartal der Jahres 2024 so relevant ist, offenbart die obliegende Grafik von Bloomberg. Dieser kann man nämlich entnehmen, dass es für die Unternehmen deutlich schwieriger werden dürfte, die Gewinnschätzungen zu übertreffen. Das letzte Mal als die Hürde so hoch war, war 2018.

Quelle: @Macromadness2 / X

Wie zu sehen, droht die Realität der Geschäftslage von den amerikanischen Unternehmen mit den zu optimistischen Markterwartungen zu kollidieren. Besonders bei den hochgewichteten Tech-Aktien (NYSE:XLK) würde die individuelle Enttäuschung auf den allgemeinen breiten Markt ausstrahlen. Aufgrund des aktuellen Bewertungsniveaus und dem damit positiv korrelierenden Enttäuschungspotential sind nun vor allem die großen Player gezwungen, abzuliefern.

Augen auf die Inflation

In der nächsten Woche wird uns eine Reihe an Inflationsdaten erreichen. Schon am Dienstag vermeldet das Bureau of Labor Statistics die Erzeugerpreise für die USA. Mit einer Rate von 3,0% zum Vorjahresmonat wird weiterhin Inflationsdruck erwartet. Somit würden die Erzeugerpreise zum November um 0,4% zulegen.

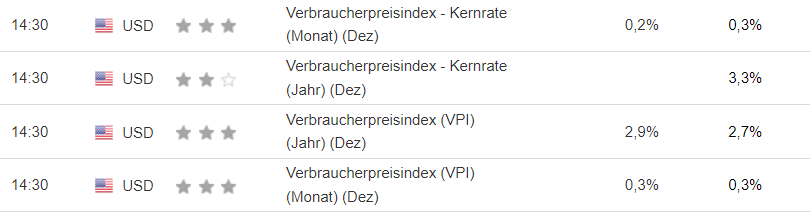

Quelle: investing.com

Am Mittwoch kommen dann die meist nicht stark abweichenden Verbraucherpreise. Erwartet wird im Vergleich zum Dezember 2023 eine Verteuerung von 2,9%- somit würde man sich weiter von den angestrebten 2 Prozent entfernen. Experten gehen schon seit längerer Zeit davon aus, dass sich das Inflationsziel langfristig gesehen nach oben verschieben wird.

Quelle: investing.com

Vergangene Woche haben wir schon in den ISM-Daten Preisdruck gesehen. Die Fed hat auch in ihrem FOMC-Protokoll von der Vorsicht bezüglich der wieder anfachenden Inflation gesprochen- nun werden die Daten Aufschluss geben. Die Märkte dürften bei einer höher als erwarteten Inflationsrate entsprechend volatil reagieren- auch nach dem starken Tagesabverkauf am Freitag.

Quelle: @KobeissiLetter / X

Ein starker Indikator für die aktuelle inflationäre Belastung des Konsumenten sind die Inflationserwartungen, welche am Freitag von der Uni Michigan veröffentlicht wurden. Denn die Unsicherheit bezüglich des 5- bis 10-jährigen Inflationsweges stieg auf ein Niveau, welches dreimal so hoch wie das Vorpandemie-Niveau gewesen ist.

Wie geht es mit den Anleiherenditen weiter?

Quelle: @zerohedge / X

Eine große Rolle werden wieder die Anleiherenditen spielen. Goldman Sachs warnte schon vergangene Woche davor, dass das Durchbrechen der 4,7% zu einem Niveau führen würde, welche die Märkte nicht mehr einfach so ignorieren können. Wenn die Inflationsdaten jetzt noch heißer als erwartet gemeldet werden, könnte die Marke von 4,7% gefestigt werden. Somit würden große Player wegen der hohen Kapitalmarktzinsen entscheidende Liquiditätsprobleme bekommen, auch die Effekte bezüglich Hypothekenfinanzierung sowie andere in der Realwirtschaft abhängige Mechanismen würden deutlich unter Druck geraten. Neben der schwindenden Liquidität ist auch die sinkende Risikoprämie bei Aktien ein Problem, welches die Umschichtung hinzu Anleihen begünstigen könnte.

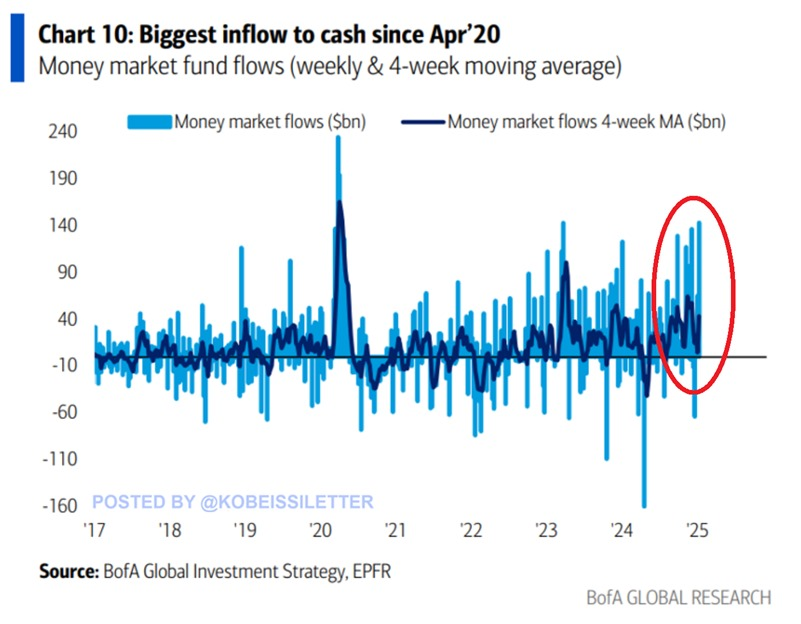

Quelle: @KobeissiLetter / X

Geldmarktfonds verzeichneten letzte Woche Zuflüsse in Höhe von 143 Milliarden US-Dollar, der größte wöchentliche Zufluss seit April 2020. Der Grund sind die gesunkenen Zinssenkungserwartungen, welche sich nun im Konsens nur noch auf zwei belaufen. Infolgedessen erreichten die Vermögenswerte der US-Geldmarktfonds einen Rekordwert von 6,9 Billionen US-Dollar. Dieses Umschichten in Geldmarktfonds ist ein Indiz darauf, dass Anleger mit einem weiter restriktiven Zinsumfeld rechnen und langfristige Anleihen nicht so attraktiv sind. Eine sinkende Nachfrage würde weiter Druck auf die Kapitalmarktzinsen ausüben und somit weiterhin die Aktienmärkte belasten.

Diese Punkte werden für die Märkte wichtig sein

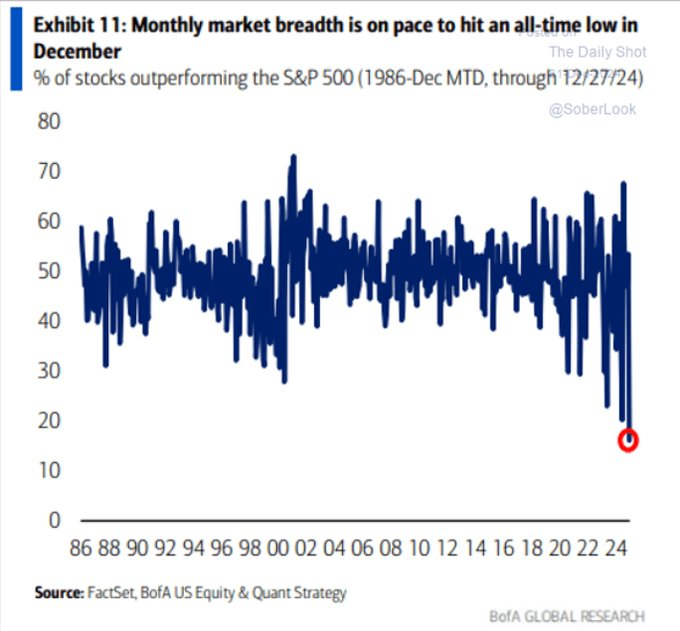

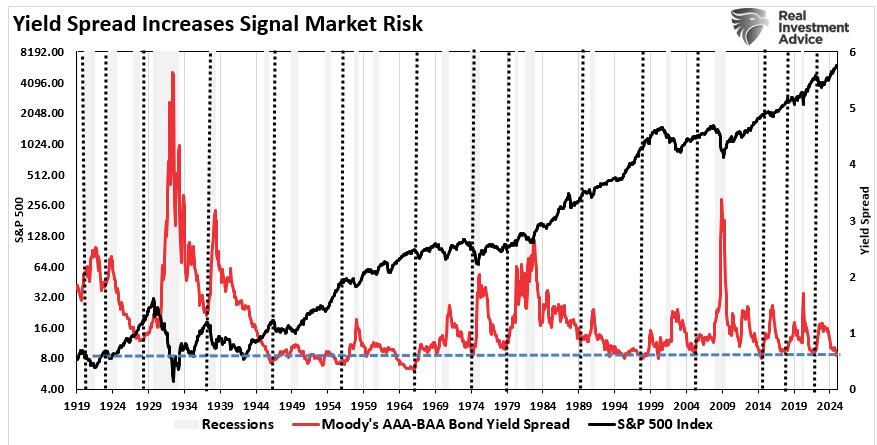

Risikofaktoren stellen neben höherer Inflationsraten zwei zusätzliche Variablen dar: fehlende Marktbreite und die sehr niedrigen Kreditspreads. Die Marktbreite ist derzeit außergewöhnlich niedrig, auch wenn der Russell 2000 zwischenzeitlich nachgezogen ist. Besonders in der anstehenden Berichtssaison dürften hohe Gewinnerwartungen gefährlich werden können.

Quelle: Bank of America

Die Kreditspreads sind derzeit sehr niedrig. Das deutet auf ein weiterhin sehr optimistisches Marktumfeld hin. Nun sollte im Falle ansteigender Volatilität vor allem in der jetzigen Phase des Marktes ein genaues Auge auf mögliche Anstiege geworfen werden.

Quelle: zerohedge

Kritische Unterstützungsniveaus beim S&P 500 liegen derzeit bei 5880 Punkten bzw. bei 5677 Punkten, wenn es zu einer dynamischen Abwärtsbewegung kommen würde. Psychologische Faktoren wie Verlustaversion führen oft zu ineffizienten Entscheidungen, während steigende Anleiherenditen und sinkende Risikoprämien Aktien weiterhin unattraktiver machen könnten.

Quelle: @KobeissiLetter / X

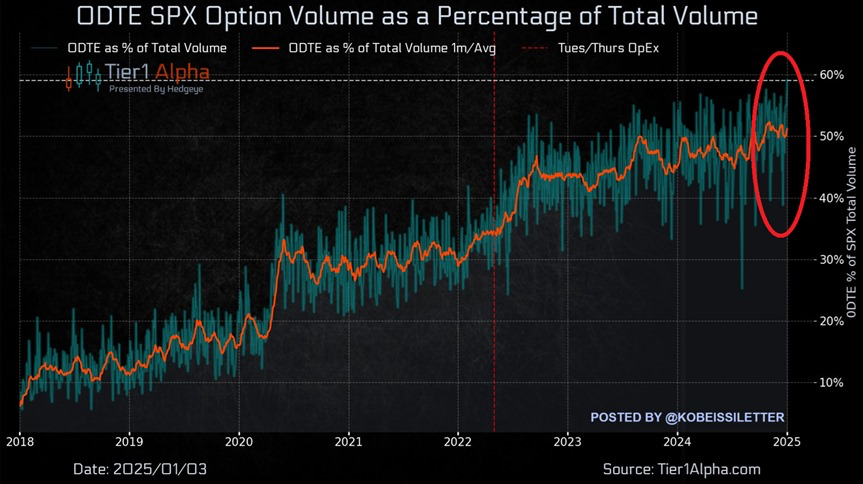

Die Rekordstände von 0DTE-Optionen dürften nächste Woche vermutlich etwas zurückgehen, nichts desto trotz sind diese risikobehafteten Finanzinstrumente immer populärer und können besonders in volatilen Marktlagen für zusätzliche Dynamik sorgen. Die verstärkte Nutzung impliziert anhaltendet Optimismus seitens der Anleger.

Wird Gold weiterhin positiv korrelieren?

Quelle: @Macromadness2 / X

Ein ganz genauer Blick liegt nächste Woche auf dem Edelmetall Gold. Die aussetzende Divergenz mit den Kapitalmarktzinsen und dem Dollar weisen auf strukturelle Veränderungen hin. Das Verteidigen der Marke von 2.700 USD wird die entscheidende Basis für den Wiederangriff alter Rekordstände sein. Die Annahme, dass Gold nun wieder als Inflationsschutz gehandelt wird und nicht etwa von Zinssenkungen getrieben ist, wird sich die Woche unter Beweis stellen müssen.

Quelle/Repost: Home - EconomyGlobal