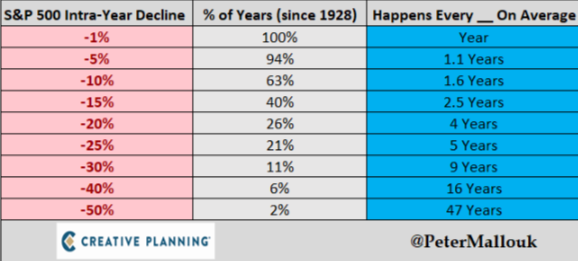

- Historische Daten und Statistiken bestätigen, dass zeitweise Kursverluste ein natürlicher Bestandteil von Aktienanlagen sind

- Große Rückschläge beim S&P 500 sind seltener als kleinere, wobei Einbrüche von über 50 % im Durchschnitt alle 47 Jahre vorkommen

- Das Verständnis dieser Konzepte kann Anlegern dabei helfen, schwierige Marktphasen besser zu bewältigen und fundierte Anlageentscheidungen zu treffen

Immer meh Menschen sprechen aufgrund verschiedener Faktoren von einem Marktcrash, wie z. B. einer Rückkehr von Inflation, unerwartet starker Anhebungen der Zinssätze durch die Fed, Charts, die an Zeiten wie 2001 oder 2008 erinnern, Kriege usw.

Im Jahr 2022 fiel der Aktienmarkt (gemessen an S&P 500) um rund 27,5 % gegenüber seinen Höchstständen (siehe unten).

Dies mag wie ein enormer Einbruch aussehen, wenn man aber etwas weiter zurückgeht, betrug der Drawdown (wenn auch schneller und weniger dauerhaft) in der COVID-Zeit rund 35 %.

Aber wie immer sollten wir unsere Argumente (und damit unsere Strategien und die Art und Weise, wie wir an den Märkten handeln) durch Geschichte und Statistiken untermauern.

1. Große Rücksetzer sind selten

Wie aus der obigen Tabelle hervorgeht, sind die Kursverluste des S&P 500 im Laufe eines Jahres unterschiedlich groß, und je größer sie sind, desto seltener sind sie auch.

So kommt es zum Beispiel im Durchschnitt alle 47 Jahre zu einem Einbruch von über 50 % (wie z. B. bei der Subprime-Krise), während ein Crash von 40 % alle 16 Jahre auftritt.

Das ist die erste Erkenntnis, die sich aus den Daten ablesen lässt. Ich betone das, weil die Anleger diese Daten oft nicht kennen und davon überzeugt sind, dass jeder Drawdown zwangsläufig -40 % oder -50 % betragen muss.

Solange dies nicht der Fall ist, investieren sie nicht... aber was ist, wenn (wie wir jetzt aus der Statistik gelernt haben) der Rückgang bei -10, 15 oder 20 % stehenbleibt und der Markt dann wieder zu steigen beginnt?

2. Kleine Einbrüche sind häufig

Die zweite Tatsache, über die wir uns aufgrund der obigen Ausführungen im Klaren sein müssen, ist folgende: Kurseinbrüche (auch kleinere) kommen häufig vor, weil sie zum Wesen des Aktienmarktes gehören.

Ohne sie könnten wir nicht die Renditen erzielen, die in der Vergangenheit mit Aktienanlagen erzielt wurden. Ein Kursrückgang von 10 % zum Beispiel mag wie ein großer Einbruch erscheinen, kommt aber im Durchschnitt alle anderthalb Jahre vor.

Das Verständnis dieser beiden wichtigen Konzepte kann uns helfen, schwierige Marktphasen, wie wir sie derzeit erleben, besser zu bewältigen. Immer wieder auf diese Konzepte hinzuweisen, mag langweilig sein - aber es ist die Grundlage erfolgreicher Investitionen.

Haftungsausschluss: Dieser Artikel ausschließlich zu Informationszwecken und stellt keine Aufforderung, kein Angebot, keine Beratung und keine Empfehlung für Investitionen dar und soll in keiner Weise zum Kauf von Vermögenswerten anregen. Ich möchte Sie daran erinnern, dass jede Art von Vermögenswerten mit einem hohen Risiko behaftet ist und unter verschiedenen Gesichtspunkten bewertet wird. Daher verbleibt die Entscheidung über eine Investition und das damit verbundene Risiko beim Anleger.