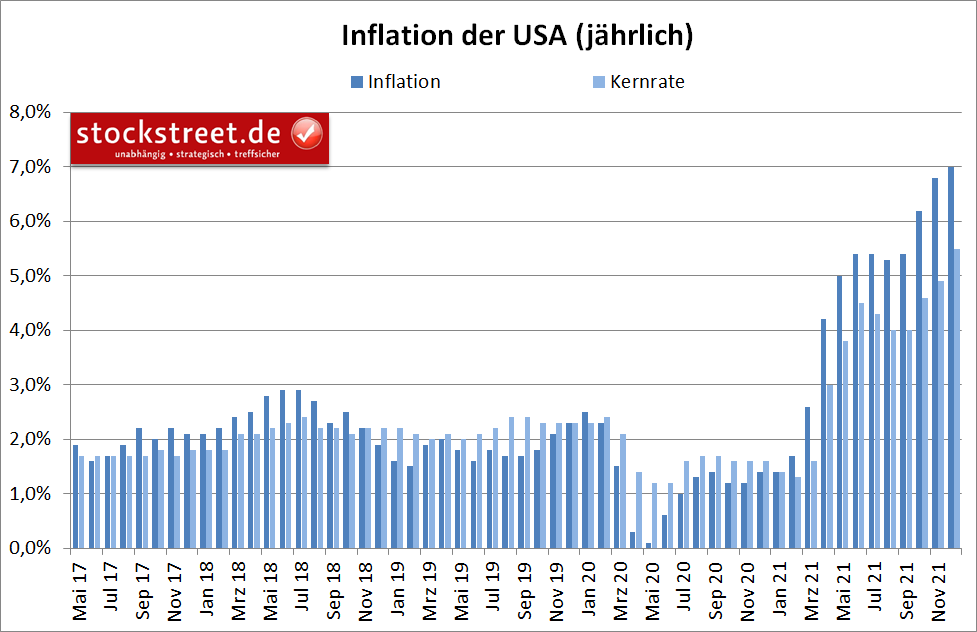

Das größte Interesse an den Märkten galt gestern der US-Inflationsrate. Mehrheitlich wurde ein Plus gegenüber dem Vorjahreszeitraum von rund 7 % erwartet. Und diese Erwartungen wurden punktgenau getroffen. Damit hat die US-Inflation im Dezember einen neuen Hochpunkt im aktuellen Zyklus und die höchste Rate seit Juni 1982 erreicht (November: +6,8 %).

Im Vergleich zum Vormonat übertraf die Inflation mit einem Anstieg um 0,5 % allerdings die Erwartungen von 0,4 % leicht (November: +0,8 %). Und auch im Bereich der Kernrate wurden die Erwartungen moderat übertroffen. Auf Vormonatsbasis stiegen die Preise ohne Nahrungsmittel und Energie um 0,6 %, statt erwarteter +0,5 % (November: +0,5 %), und im Vergleich zum Vorjahr legte die Kernrate auf +5,5 % zu, während die Erwartungen hier bei +5,4 % lagen (November: +4,9 %).

Aktienmärkte machten trotz höherer Inflation einen kleinen Freudensprung

Die Aktienmärkte steckten diese Daten dennoch problemlos weg. Es kam sogar zu Kursanstiegen. Das dürfte einige Marktteilnehmer überrascht haben. Denn die aktuellen Inflationsdaten unterstreichen das Ansinnen der US-Notenbank (Fed) zu einem beschleunigten Ausstieg aus der ultra-lockeren Geldpolitik. Und die Liquiditätsflut der Notenbanken war bekanntlich der Haupttreiber der aktuellen Aufwärtstrends und Übertreibungen der Aktienmärkte insbesondere in den USA.

Dass die Aktienkurse dennoch einen kleinen Sprung nach oben gemacht haben, kann eigentlich nur damit begründet werden, dass jüngst bereits 4 Leitzinsanhebungen der Fed eingepreist wurden. Und eine noch stärkere Beschleunigung bei den Zinsen ist aktuell nicht zu erwarten.

Fed nimmt ihre Bilanzsumme ins Visier

Allerdings könnte die hohe Inflation Auswirkungen auf die Bilanzsumme der Fed haben. Fed-Chef Jerome Powell hatte bereits signalisiert, dass mit einem Abschmelzen der auf fast 9 Billionen Dollar angeschwollenen Notenbankbilanz in diesem Jahr begonnen werde. Es könne allerdings zwei, drei oder auch vier Notenbanksitzungen brauchen, bis eine konkrete Entscheidung über den Abbau getroffen wird, so Powell.

Für die Aktienmärkte macht es aber einen sehr großen Unterschied, ob über das Abschmelzen erst auf der FOMC-Sitzung Mitte Juni, also auf der vierten Sitzung 2022, oder bereits Mitte März, also auf der zweiten Sitzung 2022, beschlossen wird.

Zumal Powell vorgestern bei einer Anhörung vor einem Senatsausschuss auch sagte, die Bilanz der Zentralbank werde wahrscheinlich früher und schneller abgebaut als in früheren Straffungszyklen. Gleiche Töne waren auch bereits von der Präsidentin der Federal Reserve Bank of Kansas City, Ester George, zu hören. Und nach Ansicht des Chefs des Fed-Bezirks Atlanta, Raphael Bostic, werde der erhöhte Preisdruck womöglich längere Zeit andauern. „Wir müssen direkt, klar und aggressiv reagieren“, so Bostic.

April, Mai und Juni 2022 besonders gefährlich für Aktien

Es wäre also durchaus denkbar, dass die Notenbank im März die erste Zinserhöhung beschließt und zugleich einen Plan zur Reduzierung der Notenbankbilanz vorlegt. Und was ein solcher Plan in der Vergangenheit an den Aktienmärkten ausgelöst hat, darauf habe ich im vergangenen Jahr bereits diverse Male verwiesen (siehe unter anderem „Ein langfristiges Szenario für den DAX“ und „„Was die Rally wirklich abwürgen könnte“). Mit einem solchen Plan droht der Aufwärtstrend der Aktienmärkte im laufenden Jahr 2022 vorerst zu enden und durch die längst überfällige größere Korrektur abgelöst zu werden.

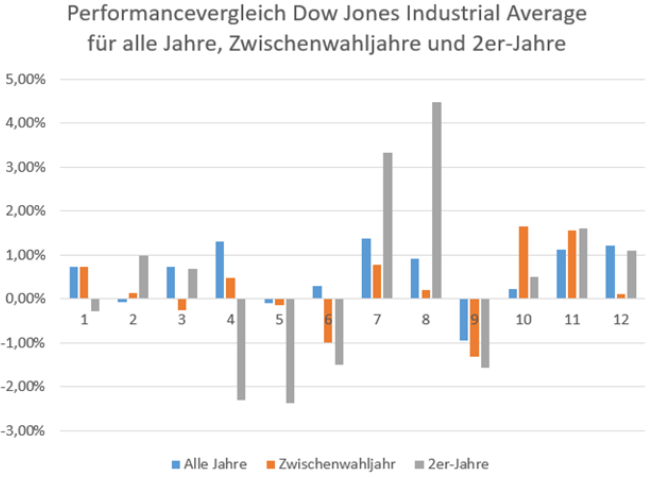

Prädestiniert dafür wären die Monate April, Mai und Juni, weil nicht nur in diesem Zeitraum der Abbau der Notenbankbilanz beginnen könnte, sondern die Analysten von HSBC (LON:HSBA) Trinkaus & Burkhardt auch ermittelt haben, dass zum Beispiel der Dow Jones in 2er Jahren und auch in Zwischenwahljahren in diesen Monaten besonders schwach abschneidet.

(Quelle: HSBC Trinkaus & Burkhardt AG)

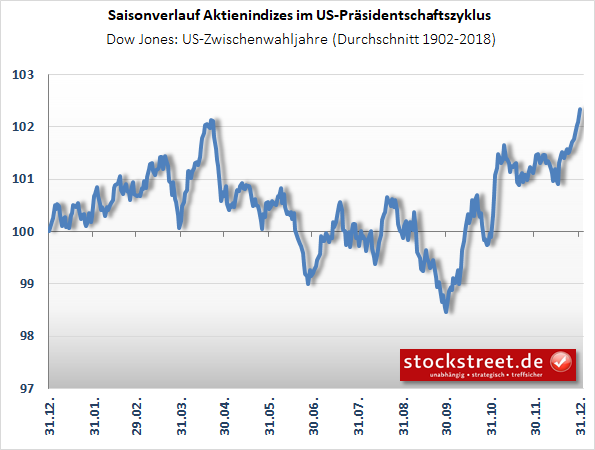

Bestätigt wird diese Analyse durch die saisonalen Charts zum US-Präsidentschaftszyklus von Stockstreet:

Demnach zeigt der Dow Jones - nach einem holprigen Jahresstart - sogar von Ende April bis Ende September Schwäche.

Durchschnittliche Russel 3000-Aktie bereits 27,2 % im Minus

Ein Leser schrieb uns kürzlich übrigens, ich sei für ihn „gefühlt der ‚Dauerbär‘“ unter den Stockstreet-Redakteuren. Ich kann dieses Gefühl absolut nachvollziehen, schließlich äußere ich mich seit Wochen und Monaten skeptisch zu den US-Märkten.

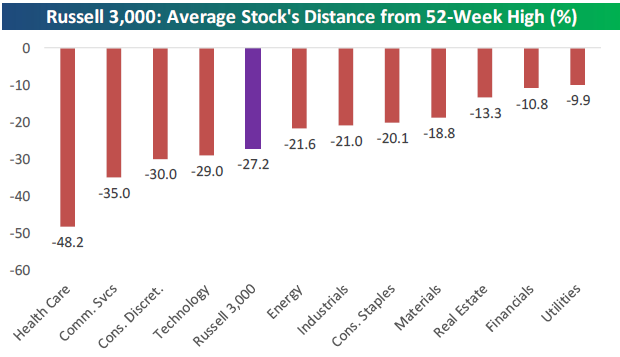

Allerdings verweise ich in diesem Zusammenhang auf eine aktuelle Analyse der Bespoke Investment Group (siehe folgende Grafik), wonach die durchschnittliche Russell 3000 (NYSE:IWV)-Aktie zu Beginn dieser Woche bereits 27,2 % unter ihrem 52-Wochen-Hoch lag. (Im Russell 3000 sind die 3.000 Unternehmen mit der höchsten Marktkapitalisierung in den USA gelistet.)

(Quelle: Bespoke Investment Group)

Und ein Rückgang von mehr als 20 % gilt gemeinhin bereits als Bärenmarkt. So stellt sich vor diesem Hintergrund also die Frage, ob ich mit meiner vermeintlichen Position als „Dauerbär“ nicht absolut richtig liege.

Sehen Sie es mir also im Zweifelsfall nach, wenn ich vor diesem Hintergrund keine Partylaune versprühe.

Nicht bearish, sondern skeptisch

Wobei ich betonen möchte, dass ich hier im Newsletter „Börse-Intern“ bislang kaum zu Short-Positionen, sondern lediglich zu Gewinnmitnahmen bzw. Gewinnsicherungen per Stop-Loss aufgerufen habe. Denn ich habe mich selbst nicht als bearish, sondern als skeptisch bezüglich der hoch bewerteten und völlig überkauften Aktienindizes in den USA bezeichnet. Und ich habe bereits diverse Male darauf hingewiesen, dass diese Indizes die Situation an den US-Märkten nicht mehr adäquat wiederspiegeln, weil es „unter der Oberfläche“ längst mächtig brodelt.

Nur weil sich noch keine klaren Signale für ein Ende des Aufwärtstrends in den US-Indizes Dow Jones, S&P 500 und Nasdaq 100 bzw. Composite abgezeichnet haben, bin ich noch nicht vollends auf die Seite der Bären gewechselt. Aber es besteht zunehmend die Gefahr, dass es dieses Jahr noch dazu kommen wird (siehe oben).

Letztlich müssen Sie aber für sich entscheiden, ob Sie dem Bild vertrauen, welches Ihnen die Aktienindizes vermitteln, die offenbar nur von wenigen Aktien oben gehalten werden (siehe auch „Nur eine Handvoll Aktien hält die US-Indizes oben“), oder ob Sie auch unter die Oberfläche schauen und die aktuellen Entwicklungen daher ebenfalls skeptisch betrachten.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus