- Die Berichtssaison könnte dem S&P 500 eine dringend benötigte Erholung von überverkauften Niveaus bescheren

- Dennoch wird die Zinspolitik auch weiterhin der wichtigste Faktor für den Aktienmarkt sein

- Eine straffe Geldpolitik steht einer langfristigen Erholung im Weg

Wir befinden uns nun im 4. Quartal eines schlimmen Jahres für den Aktienmarkt, in dem der S&P 500 bisher um etwa 25 % gefallen ist. Während der Markt erneut überverkauft ist, steht der Beginn der Berichtssaison bevor, was zu einer kurzfristigen Erholung führen könnte, die zwar mehr als willkommen ist, wahrscheinlich aber nicht von Dauer sein wird.

Die größte Herausforderung für den Markt für den Rest des Jahres und wahrscheinlich für die erste Hälfte des nächsten Jahres wird weiterhin der Pfad der Geldpolitik sein. Der Abbau der Fed-Bilanz bei gleichzeitiger Straffung der Konditionen am Finanzmarkt war das Thema des Jahres 2022 und wird es wahrscheinlich auch mindestens noch bis zum 1. Quartal 2023 bleiben.

Starkes nominales Wachstum verbessert die Umsätze

Mit Beginn der Bilanzsaison dürfte der Markt in den kommenden Wochen eine ordentliche Aufwärtsbewegung erleben. Die Gewinnschätzungen sind insgesamt rückläufig, aber man sollte nicht völlig überrascht sein, wenn sie in einigen Fällen besser ausfallen als erwartet.

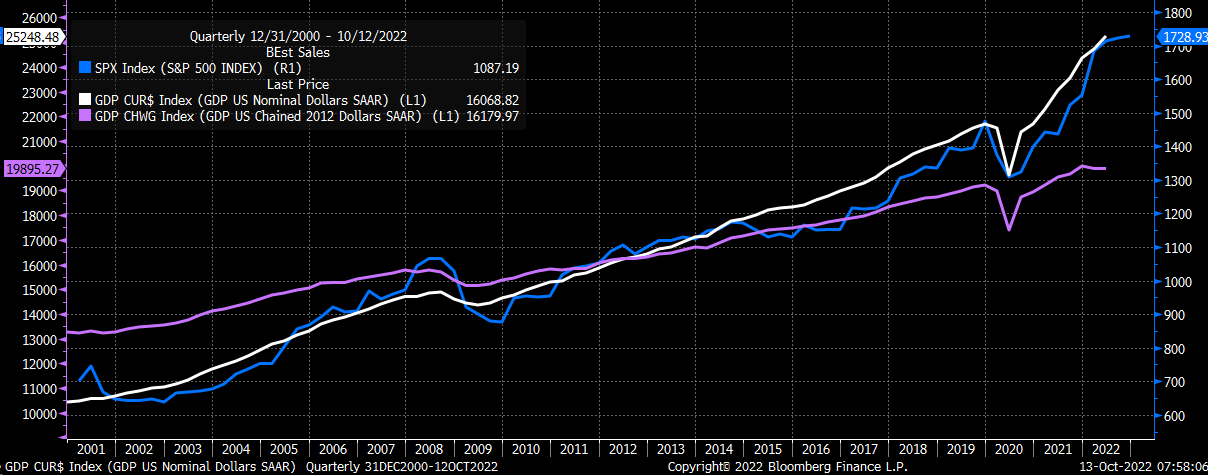

Ein Grund dafür ist, dass die Umsatzschätzungen für den S&P 500 nach wie vor hoch sind und auch weiter aufwärts tendieren. Die Umsatzschätzungen sind eine Funktion des nominalen, nicht des realen Wirtschaftswachstums, und sollten im Kontext der nominalen Faktoren betrachtet werden.

Deshalb sind die Umsatzschätzungen nach zwei aufeinanderfolgenden Quartalen mit negativem realem BIP-Wachstum nicht nur konstant geblieben, sondern sogar gestiegen. Denn im gleichen Zeitraum, in dem das reale BIP geschrumpft ist, ist das nominale BIP weiter gestiegen, und die Umsatzschätzungen folgen dem Anstieg des nominalen BIP. Wenn die Unternehmen in diesem Quartal ihre Ergebnisse bekannt geben, wäre es nicht verwunderlich, wenn die Zahlen über den Schätzungen liegen würden, insbesondere bei den Einnahmen.

Das mag den Anlegern Hoffnung und Fantasie schenken, dass doch noch alles gut wird, und es mag sogar dem Aktienmarkt für ein paar Wochen Auftrieb geben. Aber das wird den Kurs der Geldpolitik nicht ändern, und spätestens dann wird die Fed auf dem besten Weg sein, die Zinsen auf 4,25 % bis 4,50 % und möglicherweise noch höher anzuheben, nachdem der Verbraucherpreisindex jüngst höher als erwartet ausfiel.

Alternativen

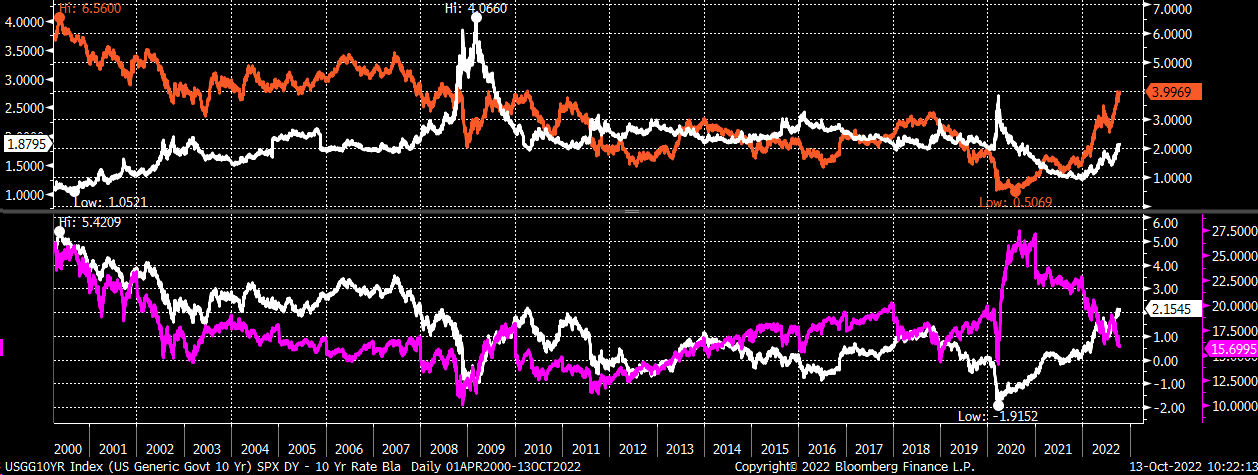

Außerdem sind Aktien im Vergleich zu Anleihen bereits teuer, und jeder Anstieg der Kurse wird sie noch teurer machen. Leider gibt es zum ersten Mal seit mehr als einem Jahrzehnt eine Alternative zu Aktien, und das lässt diese Anlageklasse noch weniger attraktiv erscheinen.

Der Spread zwischen der Dividendenrendite des S&P 500 und der Rendite der 10-jährigen Treasury ist auf über 2 % gestiegen. Das ist der größte Spread seit 2010 und entspricht Entwicklungen, wie man sie seit Mitte der 2000er Jahre nicht mehr gesehen hat.

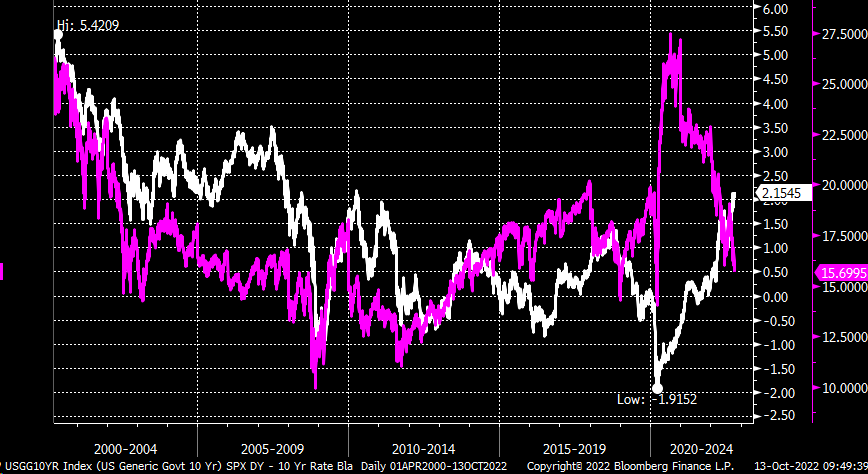

Das Kurs-Gewinn-Verhältnis des S&P 500 ist immer noch zu hoch

Das Problem ist, dass der Spread zwischen der Dividendenrendite und der Rendite zehnjähriger Staatsanleihen zuletzt Mitte der 2000er Jahre so groß war und das KGV des S&P 500 damals auf einem niedrigeren Niveau lag. In diesem Zeitraum betrug das KGV gerade einmal 14, während es heute bei 15,7 steht. Das liegt zwar nicht sehr viel niedriger, deutet aber darauf hin, dass der S&P 500 von seinem derzeitigen Niveau aus noch weiter fallen könnte.

Sollte die Rendite der 10-jährigen Treasury weiter steigen, wird sich dieser Spread wahrscheinlich noch weiter ausweiten, was bedeutet, dass die Dividendenrendite des S&P 500 mit einer steigenden Zehnjahresrendite Schritt halten müsste. Wenn die Dividendenrendite sinkt, drückt das den Wert des S&P 500.

Zu diesem Zeitpunkt könnte der Aktienmarkt die dringend benötigte Erholung erfahren, wenn die Berichtssaison besser ausfällt als befürchtet. Gleichwohl ist es eher unwahrscheinlich, dass es zu einem langfristigen Aufwärtstrend am Aktienmarkt kommen wird, solange der geldpolitische Straffungszyklus der Fed nicht abgeschlossen ist.

Offenlegung: Die Charts wurden mit Genehmigung von Bloomberg Finance L.P. verwendet. Dieser Bericht enthält unabhängige Kommentare, die ausschließlich zu Informations- und Schulungszwecken verwendet werden dürfen. Michael Kramer ist Mitglied und Vertreter von Anlageberatern bei Mott Capital Management. Alle von Michael Kramer in dieser Analyse oder in diesem Marktbericht dargestellten Meinungen und Analysen sind ausschließlich die Ansichten von Michael Kramer. Die Leser dürfen die von Michael Kramer geäußerten Meinungen, Standpunkte oder Vorhersagen nicht als eine spezifische Aufforderung oder Empfehlung zum Kauf oder Verkauf eines bestimmten Wertpapiers oder zur Verfolgung einer bestimmten Strategie verstehen. Die Analysen von Michael Kramer beruhen auf Informationen und unabhängigen Untersuchungen, die er für zuverlässig hält, aber weder Michael Kramer noch Mott Capital Management garantieren deren Vollständigkeit oder Richtigkeit, und Anleger dürfen sich nicht auf sie verlassen. Michael Kramer ist nicht verpflichtet, die in seinen Analysen enthaltenen Informationen zu aktualisieren oder zu korrigieren. Die Aussagen, Hinweise und Meinungen von Michael Kramer können ohne vorherige Ankündigung geändert werden. Die Wertentwicklung der Vergangenheit ist kein Indikator für künftige Ergebnisse. Weder Michael Kramer noch Mott Capital Management garantieren ein bestimmtes Ergebnis oder einen bestimmten Gewinn. Sie müssen sich über das reale Verlustrisiko im Klaren sein, wenn Sie in dieser Analyse vorgestellte Strategien oder Anlagekommentare verfolgen. Der Preis oder Wert der besprochenen Strategien oder Investitionen kann schwanken. Die in dieser Analyse erwähnten Anlagen oder Strategien sind möglicherweise nicht für Sie geeignet. Dieses Material berücksichtigt weder Ihre speziellen Anlageziele noch Ihre finanzielle Situation oder Bedürfnisse und ist auch nicht als eine für Sie geeignete Empfehlung zu verstehen. Sie selbst müssen eine unabhängige Entscheidung in Bezug auf die Investitionen oder Strategien in dieser Analyse treffen. Bevor Sie aufgrund der in dieser Analyse enthaltenen Informationen handeln, müssen Sie prüfen, ob diese für Ihre Verhältnisse geeignet sind, und in jedem Fall Ihren eigenen Finanz- oder Anlageberater konsultieren, um die Eignung einer Anlage zu bestimmen.