Die Aktienmärkte stemmen sich derzeit mit Kraft gegen eine größere Korrektur. Der S&P 500 ist vorgestern von unten exakt bis an seinen 50-Tage-Durchschnitt zurückgelaufen (blaue Linie im folgenden Chart).

Dabei wurde nach einem höheren Tief auch ein höheres Hoch gebildet, womit nach der ABC-Korrektur bereits eine Trendwende vorliegt. Und nach dem Rücksetzer von gerade einmal 5,87 % notierte der Index vorgestern schon nur noch 2,37 % unter seinem Rekordhoch.

S&P 500 und Dow Jones nur etwa 2 % unter Rekordhoch

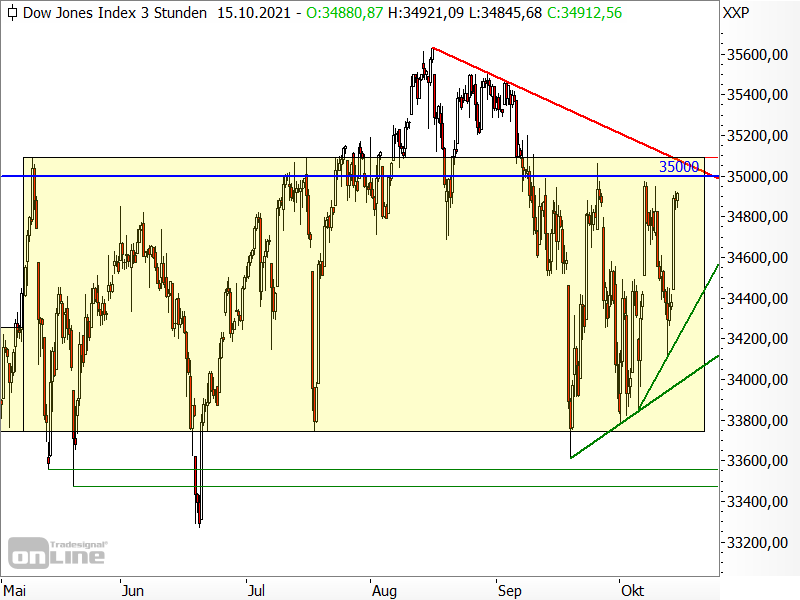

Ähnlich bullish ist die Kursentwicklung beim Dow Jones. Schon am Donnerstag vergangener Woche hatte ich berichtet, dass diesem Index die Fortsetzung der Seitwärtsbewegung gelungen war und er sogar beinahe seine psychologisch wichtige Marke von 35.000 Punkten und das obere Ende seiner Seitwärtsrange erreicht hatte (gelbes Rechteck im folgenden Chart).

Seitdem kam es zwar zu einem erneuten Rücksetzer, aber auch hierbei wurde ein höheres Tief markiert. Mit diesem zeigt sich im Dow Jones sogar eine klare Bereitschaft, bei Rücksetzern schon deutlich früher wieder in den Markt einzusteigen (siehe grüne Aufwärtstrendlinien).

Und nach dem Rücksetzer von hier sogar nur 5,66 %, näherte sich der Dow Jones seinem Rekordhoch vorgestern schon bis auf 1,99 %.

Mehr als eine saisonale Schwäche haben die US-Märkte also bislang nicht gesehen. Und das ist angesichts der jeweils vorangegangenen Kursanstiege schon sehr erstaunlich.

Wieder nur eine ABC-Korrektur im Aufwärtstrend?

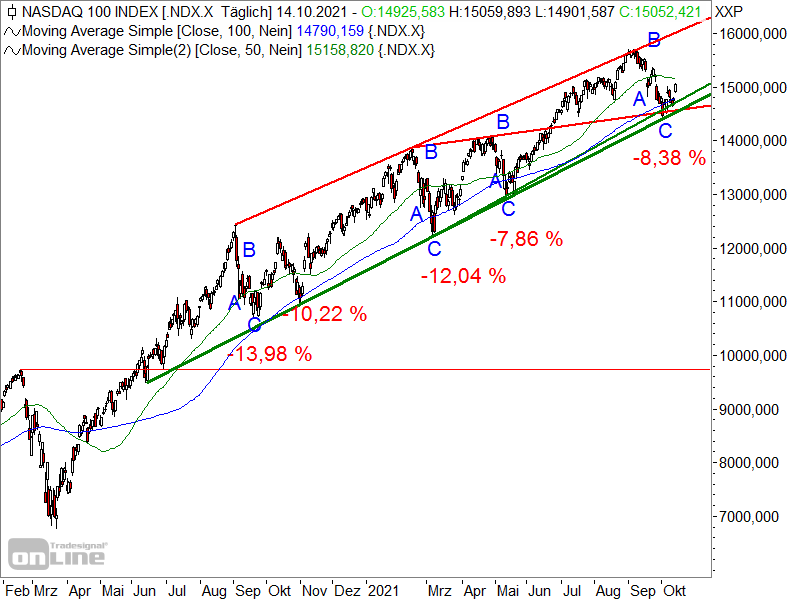

Selbst der Nasdaq 100, der nach dem Corona-Crash (links unten im folgenden Chart) deutlich weiter über sein Vor-Krisen-Niveau herausgeschossen ist (rote horizontale Linie) als S&P 500 oder Dow Jones, beließ es bei seiner jüngsten saisonalen Schwäche bei einem relativ moderaten Rücksetzer. Das Minus von 8,38 % ist eines der kleinsten der diversen (ABC-)Korrekturen im aktuellen Aufwärtstrend.

Es sollte daher nicht verwundern, dass ich mich noch nicht zufrieden gebe mit den bisherigen Korrekturen und noch mit einem weiteren Rücksetzer auf neue Korrekturtiefs rechne.

Ist die saisonale Schwäche vorbei?

Aber ist die saisonale Schwäche nun nicht vorbei? Schließlich heißt es doch „Sell in May an go away, but remember to come back in September“. Das suggeriert doch, dass man im Oktober bereits mit der typischen Jahresendrally rechnen sollte.

Doch erst am 5. Oktober hatte ich noch geschrieben, dass angesichts der extrem stark gestiegenen Energiepreise noch mit sinkenden Gewinnerwartungen zu rechnen ist und somit auch die saisonale Schwäche noch etwas anhalten könnte, „bevor diese auch in diesem Jahr wahrscheinlich wieder in die typische Jahresendrally übergeht“. Und für diese Erwartung liefert durchaus auch die Saisonalität Gründe:

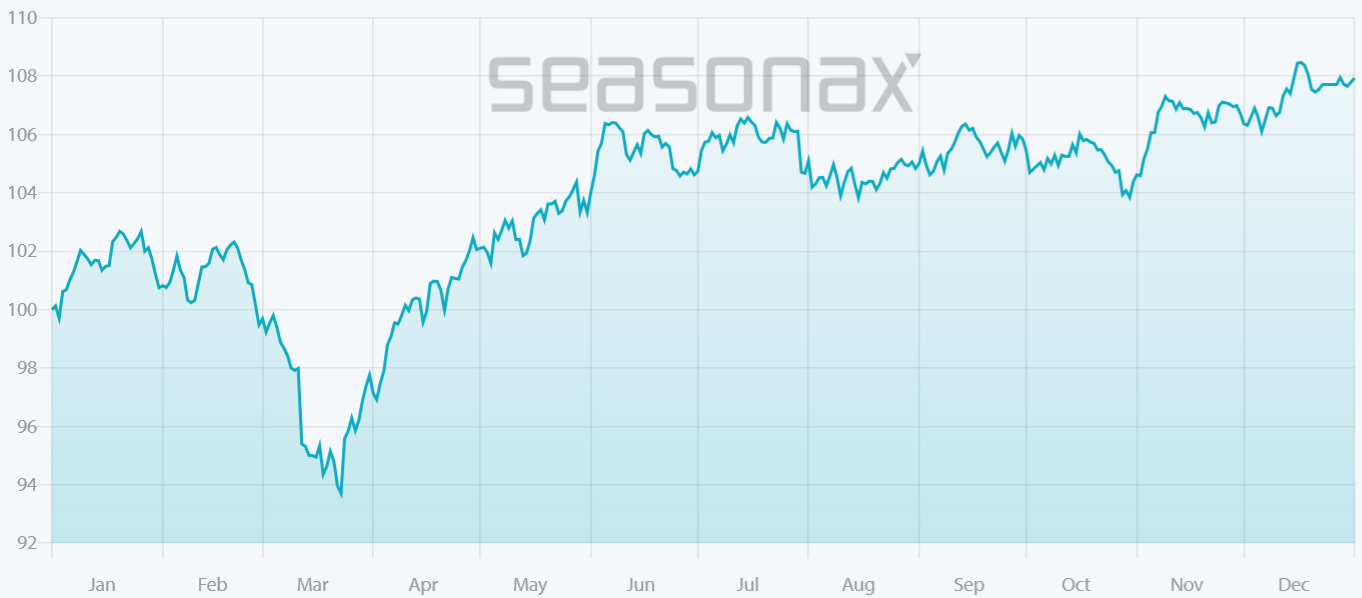

So fällt beim Blick auf den durchschnittlichen Verlauf des DAX der vergangenen 5 Jahre auf, dass sich der Index ab Mitte Oktober zwar erholt, aber Ende Oktober noch ein neues Korrekturtief markiert, bevor es danach im Rahmen der Jahresendrally wieder aufwärts geht.

(Quelle: seasonax.com) DAX, saisonaler Verlauf der vergangenen 5 Jahre

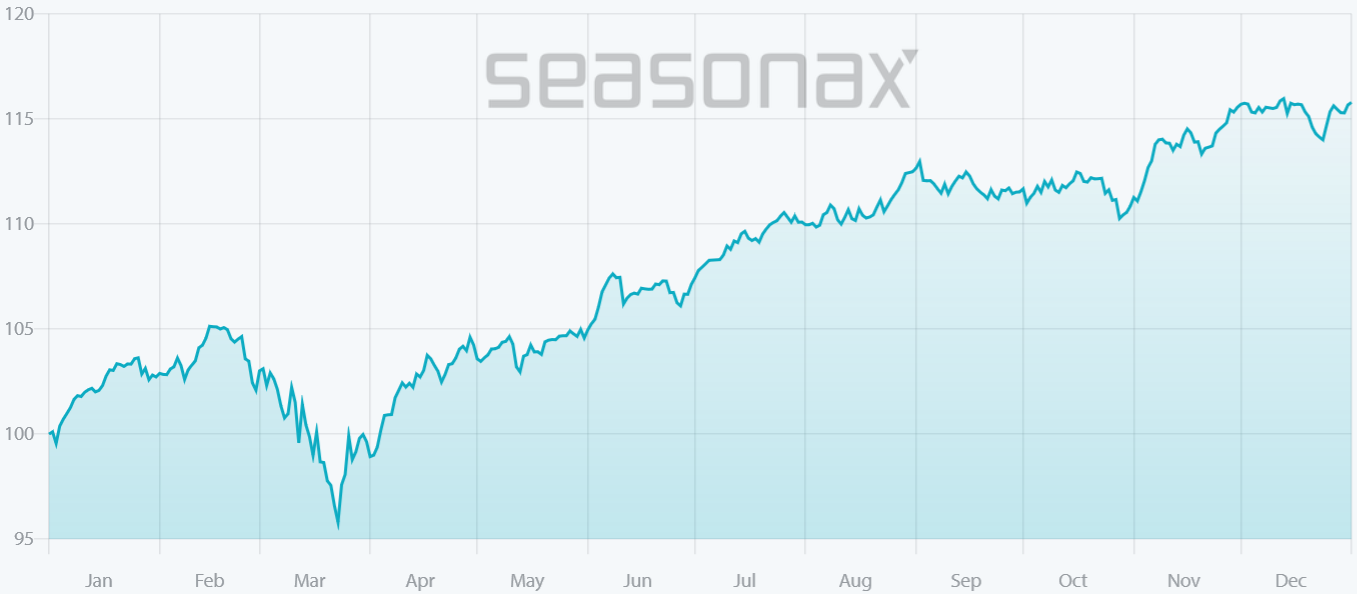

Und das gilt auch für den S&P 500:

(Quelle: seasonax.com) S&P 500, saisonaler Verlauf der vergangenen 5 Jahre

Ebenso fällt der Nasdaq 100 regelmäßig Ende Oktober auf ein neues Korrekturtief, selbst wenn man einen Zeitraum von mehr als 35 Jahren betrachtet:

(Quelle: seasonax.com) Nasdaq100, saisonaler Verlauf der vergangenen 36 Jahre

Es gilt also durchaus noch vorsichtig zu bleiben, auch wenn bearishe Signale jüngst wieder abgenommen haben. Bei fallenden Kursen gilt aber auch weiterhin, Long-Positionen (zurück) ins Depot zu holen, mit Geldmitteln, die durch vorherige Gewinnmitnahmen frei geworden sind.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus