Das Wichtigste in Kürze

- Sorgen über eine steigende Inflation, ein nachlassendes Wirtschaftswachstum und steigende Zinssätze waren in den letzten Monaten die Hauptfaktoren für die Marktstimmung.

- In diesem Artikel heben wir drei Unternehmen hervor, die angesichts der drohenden Stagflation dank ihrer starken Fundamentaldaten, angemessenen Bewertungen und wachsenden Dividendenausschüttungen relativ sicher sind.

- Kellogg, Duke Energy und Dollar General sollten daher auf Ihrem Radar stehen.

- Für Tools, Daten und Inhalte, die Ihnen helfen, bessere Investitionsentscheidungen zu treffen, probieren Sie InvestingPro+ aus.

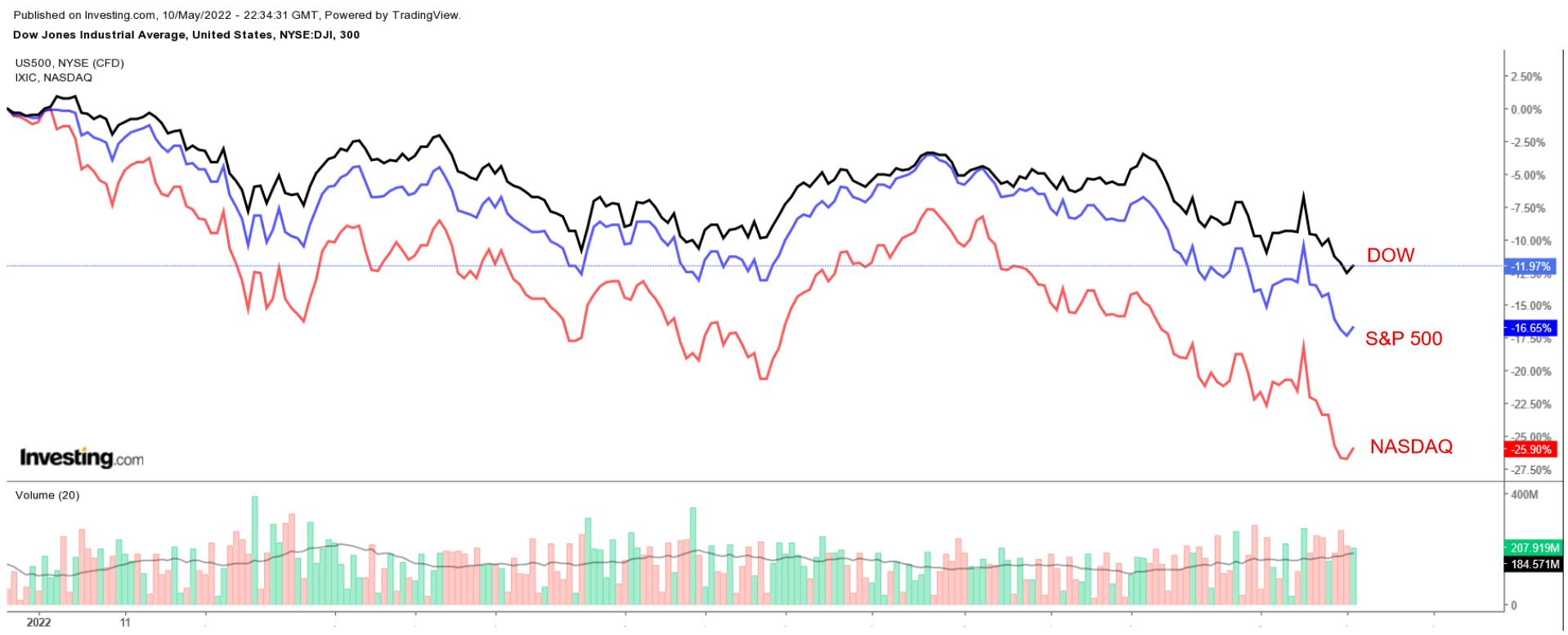

Die Aktien an der Wall Street haben aufgrund des zunehmenden Risikos einer Stagflation einen ihrer schlechtesten Jahresstarts in der Geschichte hingelegt. Unter einer Stagflation versteht man eine anhaltend hohe Inflation sowie Unterbeschäftigung in Verbindung mit stagnierendem Wirtschaftswachstum.

Der Dow Jones Industrial Average ist seit Jahresbeginn um 11,4 % gesunken, während der S&P 500 und der technologielastige NASDAQ Composite um 16 % bzw. 24,4 % eingebrochen sind.

Während die Wall Street ihre wilde Achterbahnfahrt fortsetzt, sind die drei unten aufgeführten Unternehmen gut positioniert, um die anhaltenden Marktturbulenzen zu überstehen.

1. Kellogg

- KGV: 16,6

- Marktkapitalisierung: 24,6 Mrd. USD

- Performance seit Jahresbeginn: +13,2 %

The Kellogg Company (NYSE:K) ist eines der weltweit größten Lebensmittelunternehmen, das vor allem für die Herstellung von Cerealien und Fertiggerichten wie Kartoffelchips, Crackern und Feingebäck bekannt ist.

Einige der bekanntesten Marken sind Corn Flakes, Froot Loops, Rice Krispies, Frosted Flakes, Pringles, Cheez-It und Eggo Waffles.

Während steile Kursrückgänge unrentable, wachstumsstarke Technologieunternehmen seit Anfang des Jahres heimgesucht haben, verzeichnen defensive Bereiche des Basiskonsumgütersektors beeindruckende Gewinne, da sich die Anleger in Aktien stürzen, die sich in einer Stagflation tendenziell gut entwickeln

Mit einem KGV von 16,6 ist Kellogg – dessen Aktien seit Jahresbeginn um etwa 13 % gestiegen sind – im Vergleich zu seinen namhaften Konkurrenten wie Kraft Heinz (NASDAQ:KHC), General Mills (NYSE:GIS) und Hormel Foods (NYSE:HRL) stark unterbewertet.

Der Hersteller von verpackten Lebensmitteln ist zugleich eine hochwertige Dividendenaktie. Derzeit zahlt das Unternehmen seinen Anlegern 0,58 USD je Aktie, was eine jährliche Dividende von 2,32 USD bei einer Rendite von 3,11 % impliziert. Das ist eine der höchsten in der Branche.

Am Dienstag stiegen die Unternehmensanteile kurzzeitig auf 75,52 USD. Das war ihr höchster Stand seit Februar 2017, bevor sie die Sitzung bei 72,93 USD beendeten. Damit hatte das in Battle Creek im US-Bundesstaat Michigan ansässige Unternehmen eine Bewertung von 24,6 Mrd. USD erreicht.

Als Zeichen dafür, wie gut sich sein Geschäft im aktuellen Umfeld entwickelt hat, meldete Kellogg im 1. Quartal Gewinne und Umsätze, die am 6. Mai dank der robusten Nachfrage nach seiner großen Auswahl an Snacks die Konsenserwartungen übertrafen.

Das Unternehmen hob auch seine organischen Umsatzprognosen für das Gesamtjahr 2022 an und sagte, es plane, das Tempo der Preiserhöhungen, die es den Verbrauchern auferlegt, angesichts steigender Kosten und Lieferengpässen zu beschleunigen.

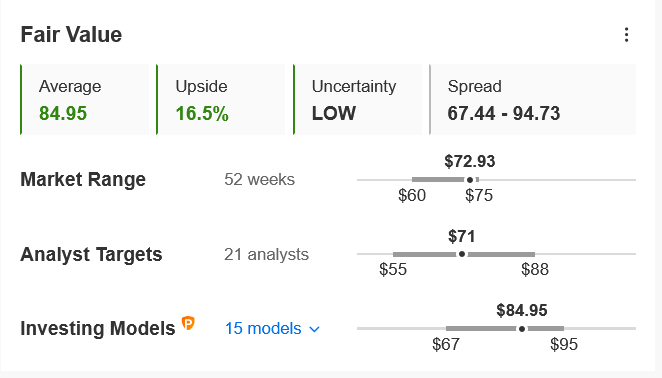

Es überrascht daher nicht, dass das Unternehmen laut dem InvestingPro-Modell in den nächsten 12 Monaten einen Anstieg von rund 16,5 % verzeichnen könnte, was es näher an seinen Fair Value von 84,95 USD pro Aktie bringen würde.

2. Duke Energy

- KGV: 22,4

- Marktkapitalisierung: 83,8 Mrd. USD

- Performance seit Jahresbeginn: +3,8 %

Während sich die Anleger über den giftigen Cocktail aus beschleunigter Inflation, nachlassendem Wirtschaftswachstum und steigenden Zinsen ärgern, hat Duke Energy (NYSE:DUK ), einer der größten Strom- und Erdgasversorger in den USA, das Potenzial, in den kommenden Monaten starke Renditen zu erzielen.

Darüber hinaus bietet Duke derzeit eine relativ hohe vierteljährliche Dividende von 0,9850 USD je Aktie. Dies entspricht einer Jahresdividende von 3,94 USD und einer Rendite von 3,56 %, was die Aktie äußerst attraktiv im aktuellen Umfeld macht.

Zum Vergleich: Die Benchmark-Rendite 10-jähriger US-Staatsanleihen bewegt sich bei etwa 3 %, während die implizite Dividendenrendite für den S&P 500 derzeit bei 1,55 % liegt.

DUK beendete den Handelstag am Dienstag bei 108,91 USD, in Sichtweite seines jüngsten Allzeithochs von 116,33 USD, das am 21. April erreicht wurde. Auf dem aktuellen Niveau hat das in Charlotte im US-Bundesstaat North Carolina ansässige Unternehmen – das seit Jahresbeginn um etwa 4 % gestiegen ist – eine Marktkapitalisierung von 83,8 Mrd. USD.

Duke Energy meldete am 9. Mai einen bereinigten Gewinn für das 1. Quartal von 1,30 USD je Aktie, was etwas unter den Konsensschätzungen für einen Gewinn je Aktie von 1,34 USD lag.

Der Umsatz stieg im Jahresvergleich um rund 16 % auf 7,1 Mrd. USD dank starker Umsätze aus dem Gas- und Stromübertragungssegment und dem Geschäft mit erneuerbaren Energien. Analysten erwarteten im 1. Quartal einen Umsatz von 5,7 Mrd. USD.

Der Energieversorger bekräftigte auch seine bereinigte Gewinnprognose für das Gesamtjahr von 5,30 bis 5,60 USD je Aktie sowie eine langfristige Wachstumsrate des Gewinns je Aktie von 5 bis 7 % bis 2026.

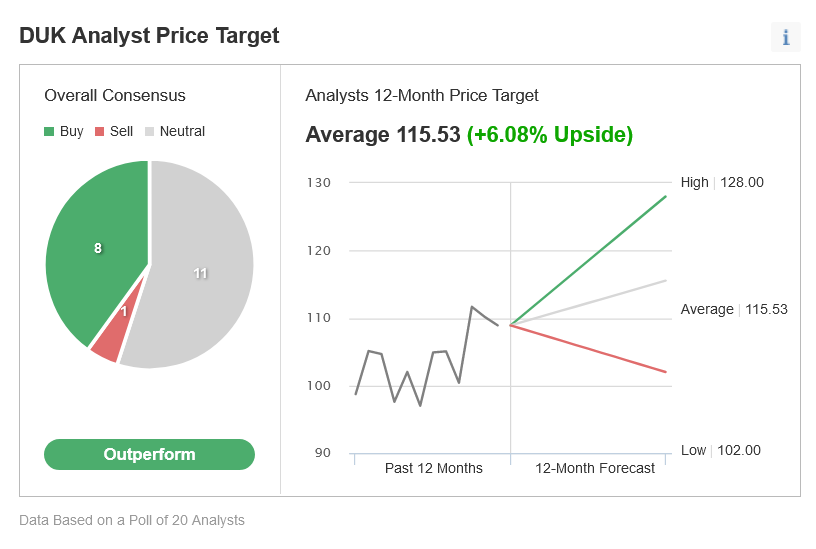

Bei einem Preis von unter 110 USD verfügt DUK laut den von Investing.com befragten Analysten einen moderaten Bewertungsabschlag, was auf ein Ertragspotenzial der Duke-Aktie von über 6 % gegenüber dem aktuellen Niveau in den nächsten 12 Monaten hindeutet.

3. Dollar General

- KGV: 22,7

- Marktkapitalisierung: 52,04 Mrd. USD

- Performance seit Jahresbeginn: -3,5 %

Da die Befürchtungen zunehmen, dass die US-Wirtschaft in den kommenden Monaten eine schwierige Phase durchmachen wird, scheint Dollar General (NYSE:DG), das mehr als 18.000 Geschäfte in 44 Bundesstaaten betreibt, eine ausgezeichnete Wahl für Anleger zu sein, die sich angesichts weiterer Volatilität absichern möchten.

Der größte Discounter in den USA verkauft hauptsächlich Lebensmittel, Haushaltswaren und Körperpflegeprodukte zu Tiefstpreisen. Sein Kundenstamm sind Haushalte, die weniger als 35.000 USD Jahresgehalt vorweisen können, was den rezessionssicheren Status des Unternehmens unterstreicht.

Die Aktien von DG, die seit Jahresbeginn um 3,5 % gefallen sind, stiegen am 21. April auf ein Allzeithoch von 262,20 USD. Den Handel gestern beendete DG auf 227,50 USD und verschaffte dem in Goodlettsville im US-Bundesstaat Tennessee ansässigen Discounter eine Marktkapitalisierung von 52,04 Mrd. USD.

Die kontinuierlichen Bemühungen von Dollar General, den Aktionären mehr Geldmittel in Form von höheren Dividendenausschüttungen und Aktienrückkäufen zurückzugeben, machen es zu einem noch wahrscheinlicheren Kandidaten für eine Outperformance in den kommenden Monaten.

Das Unternehmen erhöhte kürzlich seine vierteljährliche Cash-Dividende um 31 % auf 0,55 USD je Aktie. Dies entspricht einer jährlichen Dividende von 2,20 USD und einer Rendite von rund 1 %.

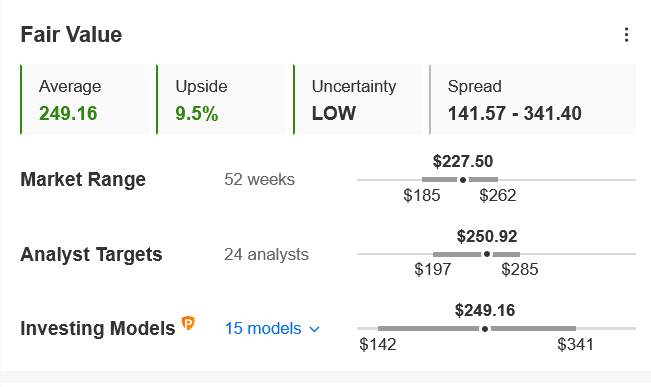

Und tatsächlich ist DG laut InvestingPro-Modellen derzeit unterbewertet und könnte in den nächsten 12 Monaten um 9,5 % auf seinen Fair Value von 249,16 USD klettern.

Dollar General, das im vorherigen Quartal gemischte Gewinn- und Umsatzzahlen meldete, aber besser als erwartete Umsätze für das Gesamtjahr prognostizierte, veröffentlicht seine nächstes Finanzergebnisse vor US-Handelsbeginn am 26. Mai. Der Konsens erwartet für das 1. Quartal einen Gewinn je Aktie von 2,35 USD bei einem Umsatz von 8,7 Mrd. USD.

Von noch größerer Bedeutung ist möglicherweise der Ausblick von Dollar General für den Rest des Jahres 2022, der sich mit den anhaltenden Auswirkungen eines sich beschleunigenden inflationären Umfelds, anhaltenden Supply-Chain-Problemen, steigenden Rohstoffkosten, Arbeitskräftemangel und möglichen Veränderungen im Verbraucherverhalten befasst.

Sie sind auf der Suche nach neuen Aktien-Idee? Mit InvestingPro können Sie schnell und einfach über 135.000 Aktien screenen und so die am schnellsten wachsenden oder am stärksten unterbewerteten Aktien der Welt finden - mit professionellen Daten, Tools und Insights. Mehr erfahren