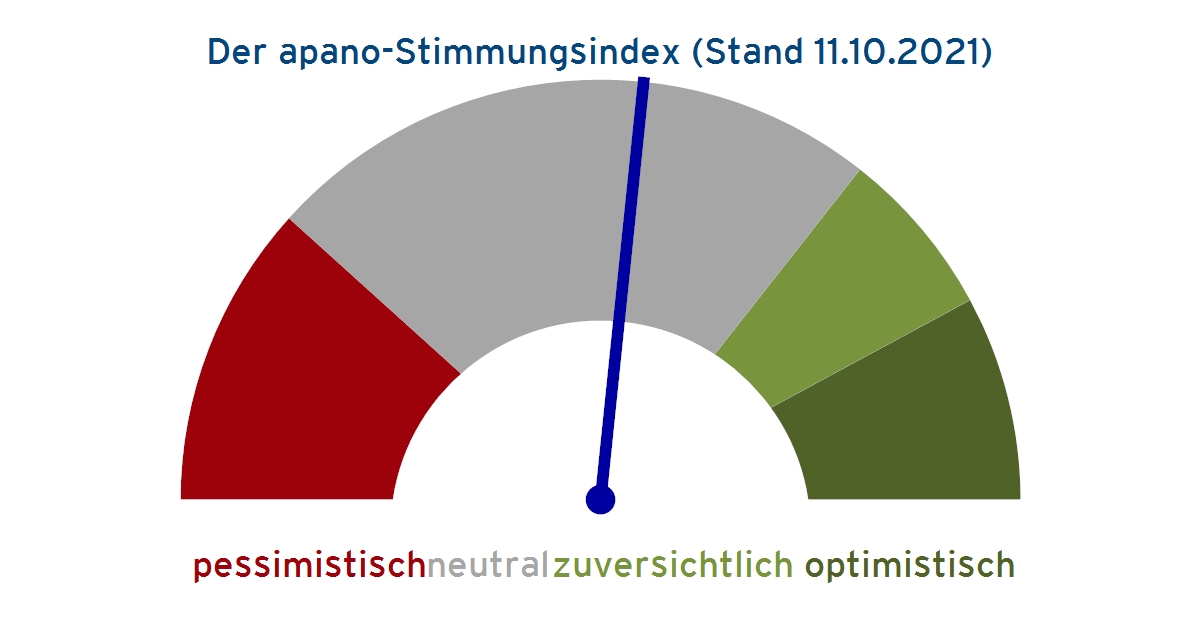

Es scheint, dass die kräftige Erholung vom Donnerstag nicht mehr war als eine spontane Reaktion auf die Verschiebung des US-Shutdowns, was hastige Shorteindeckungen ausgelöst hatte. Am Freitag fielen die Börsen jedenfalls wieder zurück und heute früh setzt sich die Abwärtsbewegung fort. Die Schwäche der Indizes wird erneut übertüncht durch die Stärke der Energie- und Finanzwerte. In Asien sieht es heute früh hingegen etwas freundlicher aus. Die in Hongkong gelisteten chinesischen Techwerte legten den dritten Tag in Folge zu. Dabei stützte, dass die Strafe, welche Chinas Behörden gegen den Essenslieferanten Meituan – ein regionales Schwergewicht – verhängte, wesentlich geringer ausfiel als befürchtet. De US-Arbeitsmarktbericht wurde mit Verwunderung aufgenommen, denn erneut fielen die Zahlen völlig anders aus als prognostiziert, nämlich massiv schwächer. Das wurde aber zum großen Teil kompensiert, da der Vormonat massiv nach oben revidiert wurde. Beachtung fand die Lohnentwicklung mit auf Jahresbasis +4,6%, deutlich mehr als prognostiziert. Die Dramaturgie hinter der Entwicklung ist insofern besonders beeindruckend, weil im September normalerweise viele niedrig bezahlte Jobs entstehen, die den Durchschnittsstundenlohn drücken. Im Tandem mit den weiter anziehenden Energiepreisen baut sich ein Risiko für viele Unternehmen auf. Zwar konnten die meisten Firmen die gestiegenen Kosten bislang an ihre Kunden weitergeben, aber das lässt sich nicht beliebig fortsetzen. Warnschüsse wegen der Ressourcenknappheit und den explodierenden Kosten kamen bereits von FedEx (NYSE:FDX) und Nike (NYSE:NKE). Diese Woche startet die Berichtssaison. Die Erwartungen sind erneut hoch, für die Unternehmen im S&P 500 wird laut Reuters/Refinitiv ein Anstieg der Gewinne um 29,6% ggü. Q3 2020 erwartet. Der Q2 Vergleich betrug 96,3%. Dass die Dynamik nun deutlich niedriger ist, hängt natürlich mit der Pandemielage im Sommer 2020 zusammen. Morgan Stanley (NYSE:MS) und Bank of America (NYSE:BAC) glauben, dass die Unternehmensergebnisse/-ausblicke tiefere Kurse nach sich ziehen könnten. Das sehen wir auch so. Der apano-Stimmungsindex gewinnt 4 Punkte wegen des steigenden Kupferpreises (Risk on Indikator) - dahinter stehen heute aber eher Knappheitsängste als Konjunkturoptimismus - und 2 Punkte wegen des fallenden Goldpreises (Risk off Indikator). Zwei Punkte verliert der Index wegen der zu schnell anziehenden US-Renditen. Mit dem apano-Stimmungsindex berechnet apano Investments seit 2012 täglich die globale Marktstimmung und steuert damit u.a. die hauseigenen Investmentfonds „apano HI Strategie 1“ und „apano Global Systematik“.