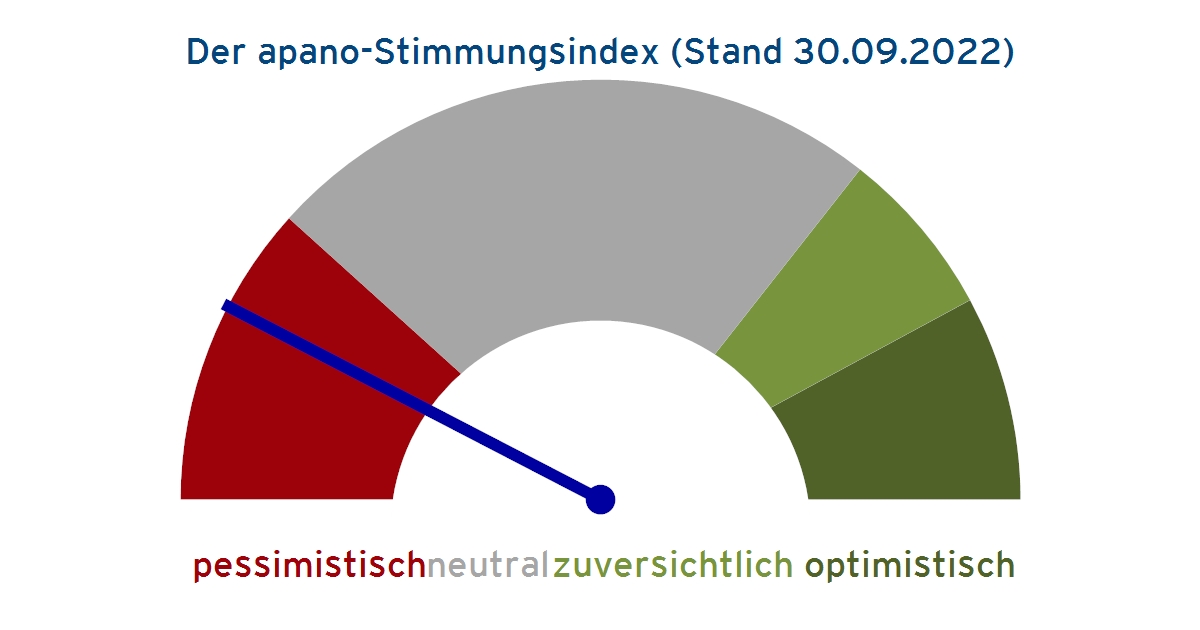

Der S&P 500 fiel gestern in der ersten Handelshälfte auf ein neues Jahrestief. Dass aber die US-Renditen im Tagesverlauf von 3,86% am frühen Morgen kontinuierlich wieder bis auf 3,73% zurück fielen, unterstützte die Antizykliker, die bei Index-Kursen knapp über 3600 zugriffen. Dieses Niveau war von einigen großen Häusern in den letzten Wochen als Startrampe für erste strategische Käufe bezeichnet worden – die nächste Stufe läge dann bei 3300. Hilfreich für die Stabilierung im weiteren Handelsverlauf war zudem, dass der Renditerückgang die Attraktivität des US-Dollars leicht schmälerte. Der extrem hohe Wechselkurs ist für die global agierenden US-Unternehmen eine der schädlichsten Komponenten für ihre Gewinnentwicklung. Heute früh ziehen die US-Futures weiter an. Dies ist gemäß der Erfahrung der letzten Wochen zwar wenig verlässlich, wohl aber muss beachtet werden, dass nun die Handelsaktivitäten der institutionellen Anleger zum Beginn des neuen Quartals beginnen. Eine kleine Rallye in den Oktober hinein wäre von dem gedrückten Niveau aus nicht überraschend. Freilich beginnt dann wenig später bereits die Berichtssaison. Gestern Abend erst hat Nike (NYSE:NKE) bestätigt, wie widrig das derzeitige Umfeld ist: Kosten und hohe Lagerbestände belasten die Perspektiven. Ein guter Monatsanfang ist also denkbar, mehr darf aber vorerst nicht erwartet werden. Dennoch: China hat heute früh erneut überraschend gute Wirtschaftszahlen vorgelegt. Nach offiziellen Angaben ist der Einkaufsmanagerindex für den verarbeitenden Sektor im September auf 50,1 gestiegen und damit wieder expansiv. Ökonomen hatten im Konsens 49,8 erwartet. Der Subindex für Produktion stieg auf 51,5, der für den Auftragseingang auf 49,8. Freilich fiel der Dienstleistungssektor zurück, blieb aber mit 50,6 auf Wachstumskurs. Zudem hat die chinesische Zentralbank (PBoC) die Lokalregierungen ermächtigt, die Hypohekenzinsen für Erstkäufer von Wohneigentum zu senken. Frankreich meldete heute früh erfreuliche Werte zur Inflationsentwicklung im September und dem Konsumverhalten im August. Das schürte im europäischen Frühgeschäft Hoffnungen, dass auch die Daten für die gesamte Eurozone eventuell positiv überraschen. Das trifft jedoch nicht zu: wie soeben gemeldet lag der Anstieg der Verbraucherpreise in der Eurozone mit +10,0% über der Prognose von 9,7%. Erste Reaktionen darauf sind jedoch noch relativ gelassen, obwohl das die 0,75% Erhöhung der EZB zementiert. Zur Stunde stimulieren jedoch die weiterhin freundlichen US-Futures und wohl auch hierzulande taktische Anschaffungen zum Quartalswechsel. Jedoch: Russland bereitet alles zur Annexion der vier ukrainischen Regionen vor, damit verbundene scharfe Worte von Wladimir Putin können deshalb im Tagesverlauf eventuell noch für Unruhe sorgen. Der Schritt ist als weitere Eskalation anzusehen. Der apano-Stimmungsindex gewinnt heute 6 Punkte. Zwar ist der Dollaranstieg weiterhin als Verwerfung zu betrachten, aber der exzessive Part der Vorwoche hat sich wieder abgebaut, was +2 Punkte bringt. Das für uns relevante Insutriemetall Kupfer gewinnt 4 Punkte. Hinter dem scharfen Anstieg stehen gleich mehrere Ursachen: die Hoffnung auf chinesische Stimulanz der Bauaktivitäten, der fallende US-Dollar – der meistens in Gegenrichtung zu den Rohstoffen läuft – und Befürchtungen über Materialknappheit, falls die Londoner Metallbörse LME Russland sanktioniert, also die Einlagerung von Metallen untersagt. Der apano Global Systematik wird den September mit ca. -3,1% beenden. Damit ist er seiner Rolle als defensiver Aktienfonds erneut gerecht geworden: Weltaktien (MSCI ACWI / Währung gehegt) veloren im September bislang 8,3%, trotz des aktuellen Anstiegs heute. Auch der ebenfalls von uns betreute Multi-Strategy Fonds apano HI Strategie 1 konnte mit ca. -1,7% den September-Stürmen trotzen. Zum Vergleich: der Deutsche Bank (ETR:DBKGn) Global Government-Bond Index (Investmentgrade/Währung gehedgt) gab um 3,4% nach.