In Filmen ist Gier eine Eigenschaft, die von den Reichen und Mächtigen oft als Mittel zu ihrem Zweck eingesetzt wird. Besonders prägnant ist das berühmte Zitat von Michael Douglas (ETR:DOU1) aus dem Filmklassiker "Wall Street“ aus dem Jahr 1987:

"Der Punkt ist, meine Damen und Herren, dass Gier, weil mir kein besseres Wort einfällt, gut ist. Gier ist richtig, Gier funktioniert. Gier klärt die Fronten, Gier treibt voran und beschreibt das Wesentliche des Geistes der Weiterentwicklung. Gier in all ihren Formen – Lebensgier, Geldgier, Gier nach Liebe und Wissen – hat den Aufschwung der Menschheit geprägt."

Zwar ist Gier ein notwendiger Antrieb, um Vermögen aufzubauen, doch übermäßige Gier kann bei Investitionen oft katastrophale Folgen haben.

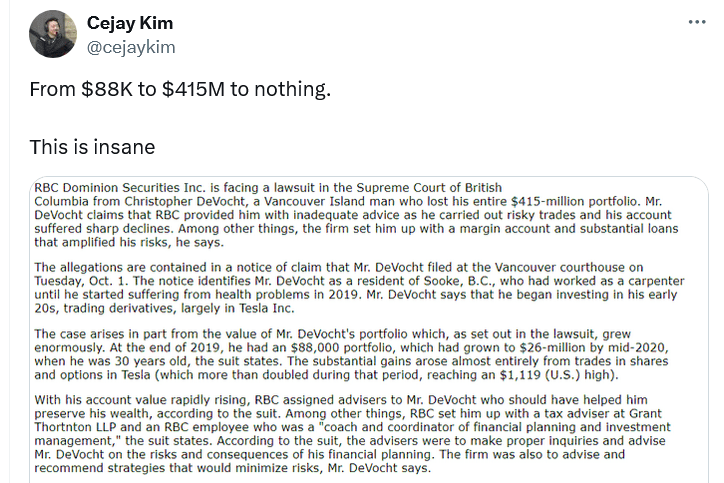

Ein besonders lehrreiches Beispiel ist die Geschichte eines Investors, der mit Tesla-Aktien (NASDAQ:TSLA) aus einer anfänglichen Investition von 88.000 USD einen unglaublichen Gewinn von 415 Millionen USD erzielte – und dann alles verlor. Diese Geschichte illustriert die Extreme von finanziellem Erfolg und tragischem Misserfolg.

Sie erzählt von der Macht der Gier und dem trügerischen Vertrauen, das sich mit exponentiellen Gewinnen einstellt. Eine nähere Betrachtung der Umstände, die zu diesem Verlust führten, zeigt jedoch, dass es zahlreiche Warnsignale gab. Doch vernünftige Anlagestrategien und wirksames Risikomanagement wurden vernachlässigt.

In diesem Beitrag analysieren wir die Ereignisse, die zu diesem massiven Verlust führten, und wie die Gier des Anlegers eine zentrale Rolle in seinem Niedergang spielte. Wir zeigen auch auf, welche Maßnahmen hätten ergriffen werden können, um diese Risiken zu minimieren. Ziel ist es, wertvolle Lektionen zu ziehen, die Ihnen helfen können, solche Fehltritte zu vermeiden und Ihr Vermögen zu schützen.

- In eigener Sache: Möchten Sie wissen, wie die erfolgreichsten Investoren ihre Portfolios gestalten? InvestingPro gibt Ihnen Zugang zu den Strategien und Portfolios von Top-Investoren. Zusätzlich erhalten Sie monatlich über 100 Aktienempfehlungen, die auf KI-gestützten Analysen basieren. Neugierig? Klicken Sie hier für mehr Informationen.

Der Weg von 88.000 zu 415 Millionen USD

Die Geschichte beginnt mit Christopher DeVocht, der mit einer Anfangsinvestition von 88.000 USD durch den spekulativen Einsatz von Tesla-Optionen Hunderte von Millionen verdiente. Dieses spektakuläre Ergebnis war ein Produkt des spekulativen Booms, der im Jahr 2020 durch umfangreiche staatliche Interventionen und historisch niedrige Zinsen ausgelöst wurde. Als der Marktwert von Tesla in die Höhe schoss, wuchs auch Christophers Position exponentiell.

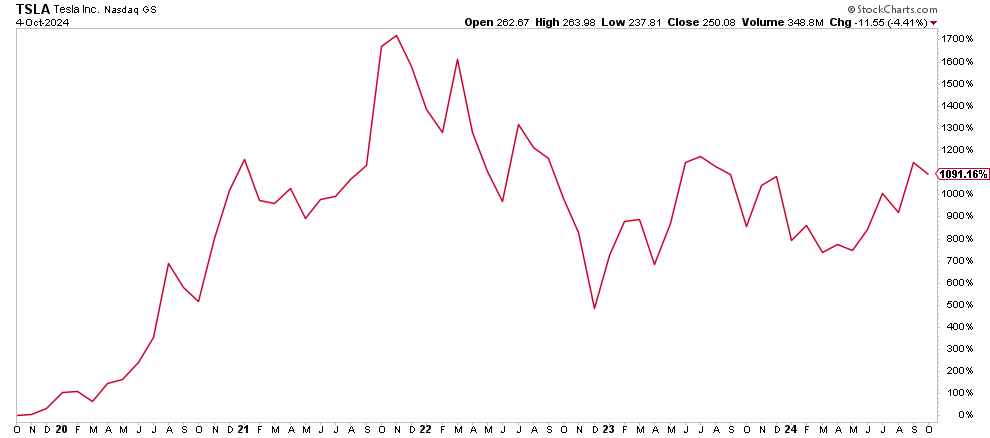

Durch den Einsatz von Hebelwirkung, Optionen und Margin-Krediten konnte er seine Positionen weiter vergrößern. Tesla-Aktien stiegen 2020 um atemberaubende 1.700 %, angetrieben durch Nullzinsen und eine expansive Geldpolitik, die einen der spekulativsten Börsenhaussen der jüngeren Geschichte hervorrief.

Im Laufe dieses kometenhaften Höhenflugs erreichte der Wert von Christophers Portfolio unglaubliche 415 Millionen USD. Anstatt jedoch seine Position zu reduzieren oder zu diversifizieren, entschied er sich, weiterhin voll investiert zu bleiben, in der Hoffnung auf noch größere Gewinne. Die Risiken eines stark konzentrierten Portfolios wurden dabei ignoriert – ein klassisches Beispiel für die Verlockung übermäßiger Gier.

Es war daher wenig überraschend, dass der Markt ihn schließlich für seine unbesonnene Risikobereitschaft bestrafte – ähnlich wie ein Spieler, der zu lange am Blackjack-Tisch bleibt. Im Jahr 2022 änderten sich die Marktbedingungen drastisch: Die Federal Reserve erhöhte die Zinsen aggressiv, während die Konjunkturmaßnahmen ausliefen. In diesem Umfeld verlor Tesla fast 70 % seines Wertes.

Hätte Christopher ausschließlich in Tesla-Aktien investiert, hätte der Wert seines Portfolios immer noch bei rund 100 Millionen USD gelegen. Doch sein Pech war, dass er stark gehebelte Optionen hielt, die er mit nachschusspflichtigen Margin-Krediten finanzierte. Das Problem bei Margin-Krediten besteht darin, dass der Kreditnehmer bei fallenden Kursen gezwungen ist, Aktien zu verkaufen, um die Kredite zu bedienen. Gleichzeitig verfielen seine Optionen wertlos. So wurde sein gesamtes Portfolio durch Zwangsverkäufe und wertlos gewordene Optionen völlig ausgelöscht.

Natürlich reichte Christopher eine Klage gegen seine Finanzberater ein, denen er vorwarf, sie hätten nicht genug getan, um sein Vermögen zu schützen.

Ich bin ziemlich sicher, dass er Vorschläge bekommen hat, wie er sein Risiko verringern könnte. Wenn hier jedoch nackte Gier im Spiel war, wurden gute Ratschläge wahrscheinlich in den Wind geschlagen. Aus persönlicher Erfahrung kann ich Ihnen sagen, dass Kunden den Ratschlag, Ihre steigenden Aktien während eines Hypes zu verkaufen, nicht befolgen werden. Einer der Gründe ist die "Angst, etwas zu verpassen". Ein weiterer Grund ist oft die mangelnde Bereitschaft, Steuern auf die Gewinne zu zahlen.

Diese Geschichte sollte als eindringliche Warnung dienen, dass unkontrollierte Gier und schlechtes Risikomanagement häufig die Grundlagen für eine bodenlose Pleite sind.

Aktien brechen oft zu 100 % ein

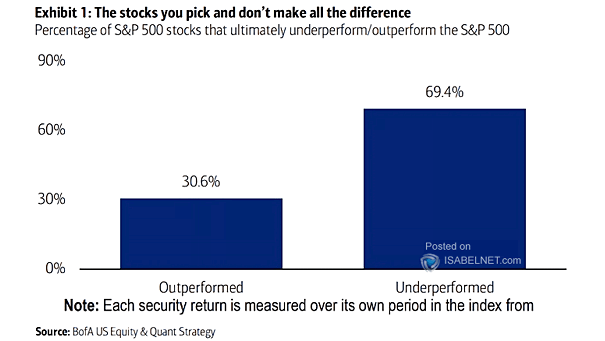

Ein entscheidender Aspekt dieser Geschichte ist die Rolle der Gier, die oft den Untergang vieler Anleger beschleunigt. Gier kann das Urteilsvermögen beeinträchtigen und dazu führen, dass Menschen ohne Rücksicht auf die steigenden Risiken nach immer höheren Renditen streben. Dies führt uns zu einer zentralen Statistik, die beachtet werden sollte.

Der renommierte Finanzwissenschaftler Hendrik Bessembinder hat den Verlauf von 29.000 US-Aktien über einen Zeitraum von 90 Jahren untersucht, für den zuverlässige Daten vorliegen. Zusätzlich analysierte er etwa 64.000 Aktien außerhalb der USA, deren Beobachtungszeitraum aufgrund begrenzter Daten kürzer ist. Um die Ergebnisse richtig zu verstehen, ist es wichtig, den Unterschied zwischen dem Mittelwert, Median und Modus zu kennen.

- Der Mittelwert ist der durchschnittliche Wert einer Stichprobe.

- Der Median ist der mittlere Wert, der die Stichprobe in zwei Hälften teilt.

- Der Modus, der hier entscheidend ist, ist der am häufigsten vorkommende Wert.

Und was war das Ergebnis?

Der "Modus" dieser Untersuchung lag bei (-100 %). Das bedeutet, dass das häufigste Ergebnis beim Kauf einer Aktie darin besteht, dass der Anleger sein gesamtes Kapital verliert.

Hier eine visuelle Darstellung: Wenn Sie 100 Aktien zufällig auswählen, würden etwa 70 % dieser Titel schlechter abschneiden als der Markt.

Risikomanagement

In diesem Fall ist Christopher zufällig auf eins der wenigen Unternehmen gestoßen, das sich weit außerhalb der Bandbreiten bewegte. Angesichts der historischen Verteilung der Renditen von Einzeltiteln hätte ein oberflächliches Verständnis des Faktors Risiko zur Vorsicht mahnen müssen. So hatte Christopher reichlich Gelegenheit, beträchtliche Gewinne einzufahren oder zumindest einen Teil seines Vermögens zu diversifizieren. Aber wie es oft der Fall ist, wenn Emotionen Investitionsentscheidungen diktieren, entschied er sich dafür, "die Welle zu reiten".

Für ein tieferes Verständnis des Risikos lesen Sie bitte unseren früheren Beitrag "9 wichtige Lektionen von Howard Marks: So bewerten Sie Anlagerisiken neu"

Viele Anleger tappen in diese Falle und glauben, dass sich der Markt letztendlich immer zu ihren Gunsten entwickeln wird. Was sie jedoch nicht bedenken, ist, dass die Märkte immer zyklisch sind und dass das, was nach oben geht, irgendwann runterkommt. Christopher ignorierte das, setzte sich damit einem unnötigen Risiko aus - und das kostete ihn letztlich alles.

Der Verlust von 415 Mio. USD war nicht unvermeidlich - er hätte verhindert werden können. Es gab mehrere Alternativen für Christopher, um das Risiko zu mindern und sein Vermögen zu sichern. Hier drei Strategien, die den Ausgang dieser Geschichte hätten verändern können:

1. Diversifizierung des Portfolios

Als Christopher seine anfängliche Investition von 88.000 USD in 1 Mio. USD verwandelte, wäre es eine einfache Strategie gewesen, sein Portfolio zu diversifizieren. Bei Spekulationen auf Margin richtet sich der Wert des geliehenen Geldes nach der Sicherheit des zugrunde liegenden Kontos. Die Umschichtung eines Teils seiner Gewinne in Staatsanleihen hätte daher den Rückgang im Jahr 2022 verringert und weniger Glattstellungen erforderlich gemacht. Da er jedoch sein gesamtes Vermögen in Tesla-Aktien hielt, war er der Volatilität eines einzigen Unternehmens ungebremst ausgesetzt. In diesem Fall hat Christopher auf jedes Blatt am Blackjack-Tisch mit "all in" gesetzt. Es ist simple Logik, dass man bei dieser Wette irgendwann verlieren wird.

Angesichts der Tatsache, dass eine Diversifizierung das Risiko auf verschiedene Anlageklassen, Aktien, Anleihen, Immobilien und andere Anlageformen verteilt, hätten solche Maßnahmen in einem frühen Stadium des Zyklus die Auswirkungen des späteren Abschwungs von Tesla auf sein Gesamtvermögen erheblich verringert.

2. Stop-Loss- oder Trailing-Stop-Order

Das Problem bei einer breiteren Diversifizierung ist, dass sie Christophers erhebliches Renditepotenzial eingeschränkt hätte. Um weiterhin eine aggressive Position zu halten, hätte Christopher jedoch verschiedene Strategien anwenden können, um sein Risiko signifikant zu reduzieren. Da er bereits Call-Optionen auf Tesla hielt, wäre der Kauf von Put-Optionen eine effektive Methode gewesen, um sich gegen das Abwärtsrisiko abzusichern. Zwar hätten die Kosten für diese Optionen seine Gesamtrendite leicht verringert, doch diese "Versicherung" hätte ihm im Jahr 2022 Verluste in Millionenhöhe erspart.

Eine weitere bewährte Strategie zur Risikominimierung sind Stop-Loss- oder Trailing-Stop-Orders. Mit einem Stop-Loss wird eine Aktie automatisch verkauft, sobald sie einen festgelegten Kurs erreicht, was potenzielle Verluste begrenzt. Ein Trailing-Stop-Loss hingegen passt sich an, wenn der Aktienkurs steigt, und sichert Gewinne ab, während er gleichzeitig vor größeren Rückschlägen schützt.

In Christophers Fall hätte der Einsatz eines Trailing-Stop-Loss ihm ermöglicht, einen Großteil der enormen Kursgewinne von Tesla mitzunehmen, während er gleichzeitig katastrophale Verluste vermieden hätte, als die Aktie schließlich einbrach. Diese Art der Absicherung stellt sicher, dass man nicht vollständig auf das Timing des Marktes angewiesen ist – etwas, das, wie wir alle wissen, langfristig fast unmöglich zu perfektionieren ist.

3. Gewinne mitnehmen

Es heißt oft: "Bullenmärkte machen aus jedem ein Genie." In Zeiten stark steigender Aktienkurse neigen viele Anleger dazu, unvorsichtig zu werden. Eine einfache Strategie, regelmäßige Gewinnmitnahmen vorzunehmen, hätte Christopher jedoch eine bessere Absicherung bieten können.

Als Christopher beispielsweise seine anfänglichen 88.000 USD in 1 Million USD verwandelte, wäre es ratsam gewesen, 500.000 USD in Cash oder Staatsanleihen zu sichern. Dieser Prozess hätte dann in regelmäßigen Abständen wiederholt werden können: bei 5, 10, 25, 50 oder 100 Millionen USD und so weiter. Durch konsequente Gewinnmitnahmen und das Umschichten dieser Gewinne in sichere Staatsanleihen hätte Christopher ein erhebliches, geschütztes Vermögen aufbauen können. Selbst nach den Verlusten durch seine aggressiven Wetten auf Tesla hätte er immer noch rund 100 Millionen USD in Staatsanleihen gehabt.

Das ist ein häufiges Problem, das ich bei Kunden und Interessenten immer wieder beobachte. Gier zeigt sich in drei zerstörerischen Formen: 1) das unaufhörliche Streben nach höheren Renditen, 2) die Unfähigkeit, den Punkt zu erkennen, an dem "genug genug ist", und 3) die mangelnde Bereitschaft, Steuern zu zahlen.

Letztlich hat Christopher sein gesamtes Vermögen verloren. Ich bin mir sicher, dass er jetzt die Fehler seiner übermäßigen Gier erkannt hat und darauf hofft, durch eine Klage zumindest einen Teil seiner Verluste wiederzuerlangen. Dies wird wahrscheinlich der Fall sein, da die Versicherung des Brokers den Fall voraussichtlich im Schiedsverfahren für etwa 100 Millionen USD regeln wird, um eine gerichtliche Auseinandersetzung zu vermeiden.

Die positive Nachricht? Christopher musste keine Steuern zahlen.

Rückblickend wären diese Steuern jedoch ein geringer Preis gewesen, den er wohl gerne gezahlt hätte.

Was der Berater hätte tun können

Natürlich ist Christopher für seine Entscheidungen verantwortlich - gleichzeitig muss der Finanzberater das Vermögen seines Kunden schützen. Die Aufgabe eines Beraters besteht darin, Transaktionen auszuführen und fundierte Ratschläge zu erteilen, die mit der Risikotoleranz und den langfristigen Zielen des Kunden in Einklang stehen. In diesem Fall hätte der Berater mehrere Dinge anders machen können/müssen:

- Proaktives Empfehlen von Diversifizierung: Ein verantwortungsbewusster Berater hätte betont, wie wichtig es ist, dass der Anleger das gesamte Vermögen nicht in eine einzige Aktie steckt - egal wie gut sie gelaufen ist.

- Strategien für das Risikomanagement einzurichten: Der Berater hätte Stop-Loss-, Rebalancing-Strategien oder Zielwerte für eine Gewinnmitnahme vorschlagen sollen, die dem Anleger automatische Mechanismen zur Risikoreduzierung bereitgestellt hätten.

- Kontinuierliche klare Kommunikation: Regelmäßige Diskussionen über das Risiko des Portfolios und die potenziellen Gefahren einer zu konzentrierten Position hätten die Emotionen im Zaum halten und zu rationaleren Entscheidungen führen können.

Wie ich bereits sagte, hat der Berater diese Alternativen auch wahrscheinlich mit Christopher besprochen, der ihm versichert hatte, dass er das Risiko versteht. Als Christopher die Ratschläge jedoch nicht befolgte, hätte der Berater eine andere Vorsichtsmaßnahme treffen müssen: den Kunden rausschmeißen.

Ja, der Berater hätte sich vom Kunden mit einer klaren schriftlichen Mitteilung trennen müssen, in der er darauf hinweist, dass der Kunde seinen Rat nicht befolgt. Mehr als einmal in meiner Laufbahn habe ich mich aus genau diesen Gründen von Kunden getrennt oder potenzielle Kunden nicht aufgenommen. Unrealistische Erwartungen, Gier, übermäßig riskante Positionen usw. sind alles gute Gründe, einen Kunden nicht anzunehmen, unabhängig davon, wie fett sein Konto ist. Wenn nämlich die Karre irgendwann im Dreck steckt und das Geld weg ist, wird immer erst einmal der Berater verklagt.

Wir nehmen unsere Portfoliomanagement- und Beratungsleistungen sehr ernst und konzentrieren uns in erster Linie auf die Erhaltung des Vermögens auf Grundlage eines disziplinierten und konservativen Prozesses. Deshalb bemühen wir uns darum, Kunden und potenzielle Kunden von dieser Philosophie zu überzeugen, um das Risiko zu minimieren, dass etwas schief geht - wie hier in Christophs Fall.

Fazit

Dieser Fall ist eine eindringliche Erinnerung daran, wie ungezügelte Gier, gepaart mit fehlendem Risikomanagement und irrationalen Entscheidungen, einen kurzfristigen finanziellen Erfolg in einen vollständigen Verlust verwandeln kann. Für Anleger ist es entscheidend zu verstehen, dass Marktgewinne nie garantiert sind und dass übermäßige Risikobereitschaft erhebliche negative Folgen haben kann.

Wenn Sie sich in einer ähnlichen Situation befinden und die Früchte massiver Marktgewinne ernten, sollten Sie sich fragen: Ist jetzt der richtige Zeitpunkt, um Gewinne mitzunehmen und Ihre Position zu verkleinern? Passen Ihre aktuellen Investitionen zu Ihren langfristigen Zielen und Ihrer persönlichen Risikobereitschaft? Das Vermeiden von Überheblichkeit und die regelmäßige Überprüfung der eigenen Strategie können entscheidend sein, um nachhaltigen Erfolg zu sichern.

Tipp: Möchten Sie mehr über das Investieren erfahren? In unserer Börsen Akademie finden Sie zahlreiche informative Artikel und hilfreiche Tipps. Besuchen Sie uns und bilden Sie sich weiter!

Welche Aktie sollten Sie als nächstes kaufen?

Die Aktienkurse schießen dieses Jahr durch die Decke. Aber viele Anleger sind verunsichert, ob sie noch mehr Geld in Aktien investieren sollen. Sind Sie sich nicht sicher, wo Sie Ihr Geld als nächstes investieren sollten? Dann sichern Sie sich den Zugang zu unseren bewährten Aktienportfolios und entdecken Sie vielversprechende Möglichkeiten.

Allein in diesem Jahr hat ProPicks KI zwei Aktien identifiziert, die um mehr als 150% gestiegen sind, vier weitere Aktien, die um mehr als 30% gestiegen sind, und drei Aktien, die um mehr als 25% zugelegt haben. Diese Bilanz lässt sich wahrlich sehen.

Mit Portfolios, die auf Dow-Aktien, S&P-Aktien, Tech-Aktien und Mid-Cap-Aktien zugeschnitten sind, können Sie verschiedene Strategien zum Vermögensaufbau erkunden.