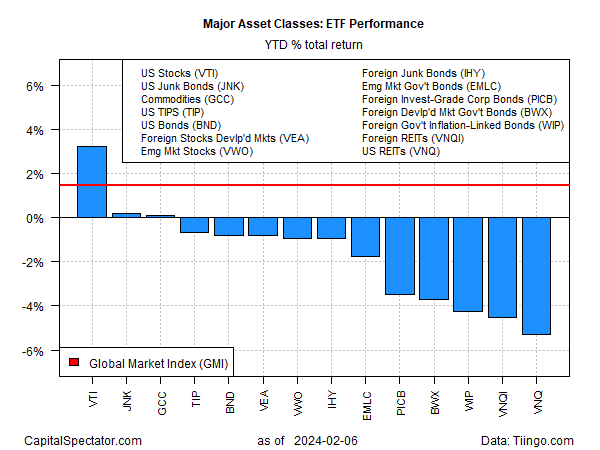

Ganz oben auf dem Berg wird die Luft dünner. US-Aktien konnten im Jahr 2024 bisher mit guten Ergebnissen glänzen. Zwar ist es erst Anfang Februar. Aber die markante Lücke zwischen den Renditen US-amerikanischer Aktien und den Renditen der anderen großen Anlageklassen ist zweifellos auffällig.

Der Vanguard Total (EPA:TTEF) Stock Market Index Fund ETF Shares (NYSE:VTI) ist in diesem Jahr bislang um 3,2 % gestiegen. Das ist eine hervorragende Rendite, vorausgesetzt, es geht bis zum Jahresende so weiter. Vielleicht ist das zu viel erwartet, aber im Vergleich zum Rest des Feldes, wo die meisten anderen Anlagen unter Wasser sind, ist der Anstieg umso bemerkenswerter.

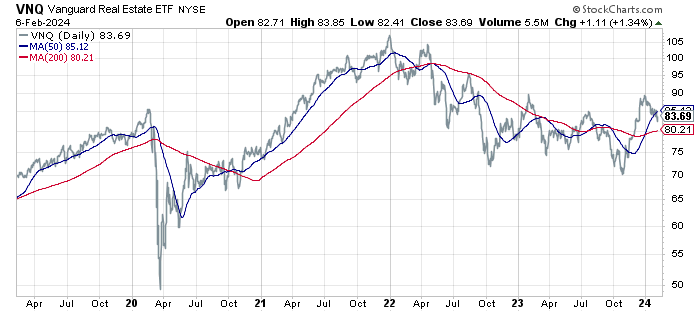

Den stärksten Rückgang im Jahr 2024 weisen die US Real Estate Investment Trusts (REITs) über den Vanguard Real Estate Index Fund (NYSE:VNQ) auf, der bisher 5,3 % verloren hat.

Leerstände bei Büroimmobilien im Zeitalter der Heimarbeit sind zu einer Belastung für Gewerbeimmobilien geworden, was wiederum Gegenwind für den VNQ bedeutet.

Einige Analysten sind der Meinung, dass der Sektor nach den schwierigen Zeiten der letzten zwei Jahre ein interessantes Value-Play geworden ist. Die nachlaufende 12-Monats-Dividendenrendite des VNQ liegt laut Morningstar bei 4,16 % und damit leicht über der aktuellen Rendite von 10-jährigen Staatsanleihen.

Wenn der VNQ in den nächsten Jahren auch nur einen moderaten Zuwachs gegenüber dem aktuellen Niveau verzeichnen kann, ist das Potenzial für eine solide Performance plausibel.

Es ist jedoch keineswegs ausgemacht, dass die negative Dynamik des VNQ ein Ende findet.

Die jüngste Rallye kehrt sich um, und angesichts der unsicheren Aussichten für Büroimmobilien ist es zumindest für risikoaverse Investoren ratsam, erst einmal abzuwarten.

Die wichtigste Frage für die Asset Allocation ist natürlich, wie mit dem Höhenflug der US-Aktien umzugehen ist, die in vielen, wenn nicht den meisten Portfolios übergewichtet sein dürften.

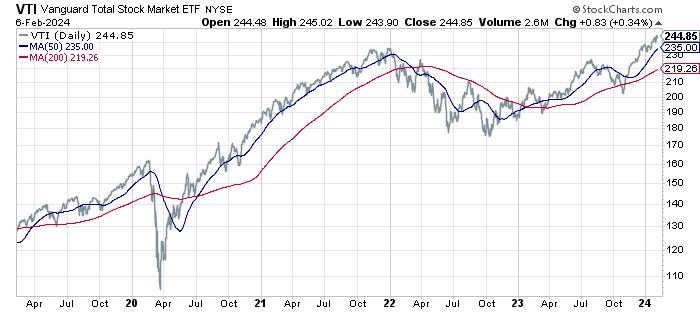

Der VTI ist das Pendant zum VNQ, während US-Aktien weiter auf Rekordhöhen klettern.

Aus technischer Sicht spricht der kräftige Kursanstieg der US-Aktien dafür, dass sich diese Entwicklung in nächster Zeit fortsetzen wird.

Das Momentum hält in der Regel so lange an, bis es plötzlich nicht mehr da ist. Wendepunkte in Echtzeit zu erkennen, ist schwierig, bis unmöglich, und so ist die jüngste Aufwärtsbewegung wohl ein positives Signal.

Allerdings müssen Optimisten immer daran denken, dass eine implizite Wette darauf, die Gewinner laufen zu lassen, auf der Annahme beruht, dass die großen Technologiewerte den Markt auch weiterhin nach oben treiben können.

Bedenken Sie dabei insbesondere, dass der SPDR® S&P 500 ETF (NYSE:SPY) in diesem Jahr bisher fast 4 % zugelegt hat, während sein gleichgewichtetes Gegenstück (RSP) stagniert.

Lässt man Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT) und andere große Technologiewerte einmal beiseite, ergibt sich ein weit weniger attraktives Bild der jüngsten Marktperformance.

"Zwar werden die erhöhte Positionierung von Hedgefonds, die zahlreichen Kartellklagen des Justizministeriums und der FTC sowie Veränderungen im Makro-Szenario die Renditen von Aktien beeinflussen, doch glauben wir, dass das Umsatzwachstum dieser sieben Titel der wichtigste Treiber für diese Gruppe sein wird", schreibt David Kostin, Chief US Equity Strategist bei Goldman Sachs (NYSE:GS), mit Blick auf die Rolle der so genannten "Glorreichen Sieben".

Für die Marktaussichten stehe viel auf dem Spiel, sagt er. Ein schnelles Umsatzwachstum wird entscheidend dafür sein, dass die "Glorreichen Sieben", also die großen Technologiewerte, die den Anstieg des US-Aktienmarktes vorangetrieben haben, auch weiterhin führend bleiben.

Leider ist die Zukunft recht ungewiss, so dass sich Anleger einmal wieder die uralte Frage stellen, wie sie ihre Portfolios nach einer derart einseitigen Entwicklung, die ein kleines Segment des Marktes begünstigt hat, positionieren sollen.

Anstatt zu versuchen, die Zukunft vorherzusagen, ist es vielleicht besser, an dieser Stelle die wichtigste Überlegung anzustellen: Warum sollte man nach einer so einseitigen Entwicklung, die einen Teil des Marktes gegenüber dem Rest übermäßig begünstigt hat, jetzt nicht - wenn auch nur geringfügig - umschichten?

Wie immer hängt die Antwort von vielen Faktoren ab, unter anderem von der Risikobereitschaft, dem Zeithorizont und verschiedenen - auch falschen - Erwartungen über die Entwicklung in den nächsten Jahren.

Das abzuschätzen, ist nicht einfach. Es ist leicht zu erkennen, wenn man wahrscheinlich aufgrund eines relativ kleinen Teils der globalen Märkte einen ordentlichen Gewinn erzielt hat. Der Rest ist, wie man so sagt, (wahrscheinlich) einfache Mathematik, wenn man weit genug in die Zukunft schaut.