Im Vorfeld der geldpolitischen Ankündigung der US-Notenbank Federal Reserve notierte der US-Dollar am Dienstag gegenüber allen europäischen Währungen tiefer. Investoren nahmen Gewinne aus risikoreichen Anlagen mit, so dass der Dow Jones Industrial Average zum ersten Mal seit acht Handelstagen im Minus schloss. Wir erlebten in den letzten Wochen eine extrem kräftige Rallye bei Aktien und Devisen mit hohem Beta, und bei einem so bedeutenden Risikoereignis, das vor uns liegt, sind Gewinnmitnahmen nichts ungewöhnliches. Der US-Dollar steht am Mittwoch im Mittelpunkt des Interesses, aber seine gestrige Performance war sehr uneinheitlich. Der Dollar handelte niedriger gegenüber dem japanischen Yen und dem Schweizer Franken, stieg jedoch gegenüber anderen wichtigen Währungen. Das sollte sich heute aber ändern, da der Devisenmarkt von Dollarströmen gesteuert wird. Aufgrund der jüngsten Kursentwicklung erwarten die Anleger nicht allzu viel von der Fed. Eine Änderung der Zinssätze oder eine Erhöhung der quantitativen Lockerung ist nicht zu erwarten, aber das FOMC dürfte immer noch ein wichtiger Impulsgeber für die Devisen- und Aktienmärkte sein.

Auf diese 3 Dinge sollten Anleger am Mittwoch achten:

- Dot-Plot-Matrix: Einer der wichtigsten Aspekte der FOMC-Sitzung im Juni werden die Zinsprognosen der Zentralbank sein, die so genannten Dot-Plots. Das letzte Mal, dass der Dot-Plot veröffentlicht wurde, war im Dezember. Die März-Sitzung wurde aufgrund der zuvor beschlossenen Notfallmaßnahmen im Zuge der Corona-Krise abgesagt. Damals erwarteten die geldpolitischen Entscheidungsträger, dass die Zinssätze bis 2021 unverändert bleiben würden. Natürlich lagen die Zinssätze viel höher als heute, so dass alle Zinsprognosen auf ein Minimum reduziert werden. Die große Frage ist jedoch, wie lange die Notenbanker erwarten, dass die Zinssätze auf den Tiefstständen bleiben werden. Zweifellos über das ganze Jahr 2021 hinweg, aber sie werden vielleicht erst Ende 2022 mit einer Zinserhöhung rechnen. Je länger die Zeit bis zur Straffung dauert, desto negativer sind die Auswirkungen auf die Anleiherenditen und den US-Dollar.

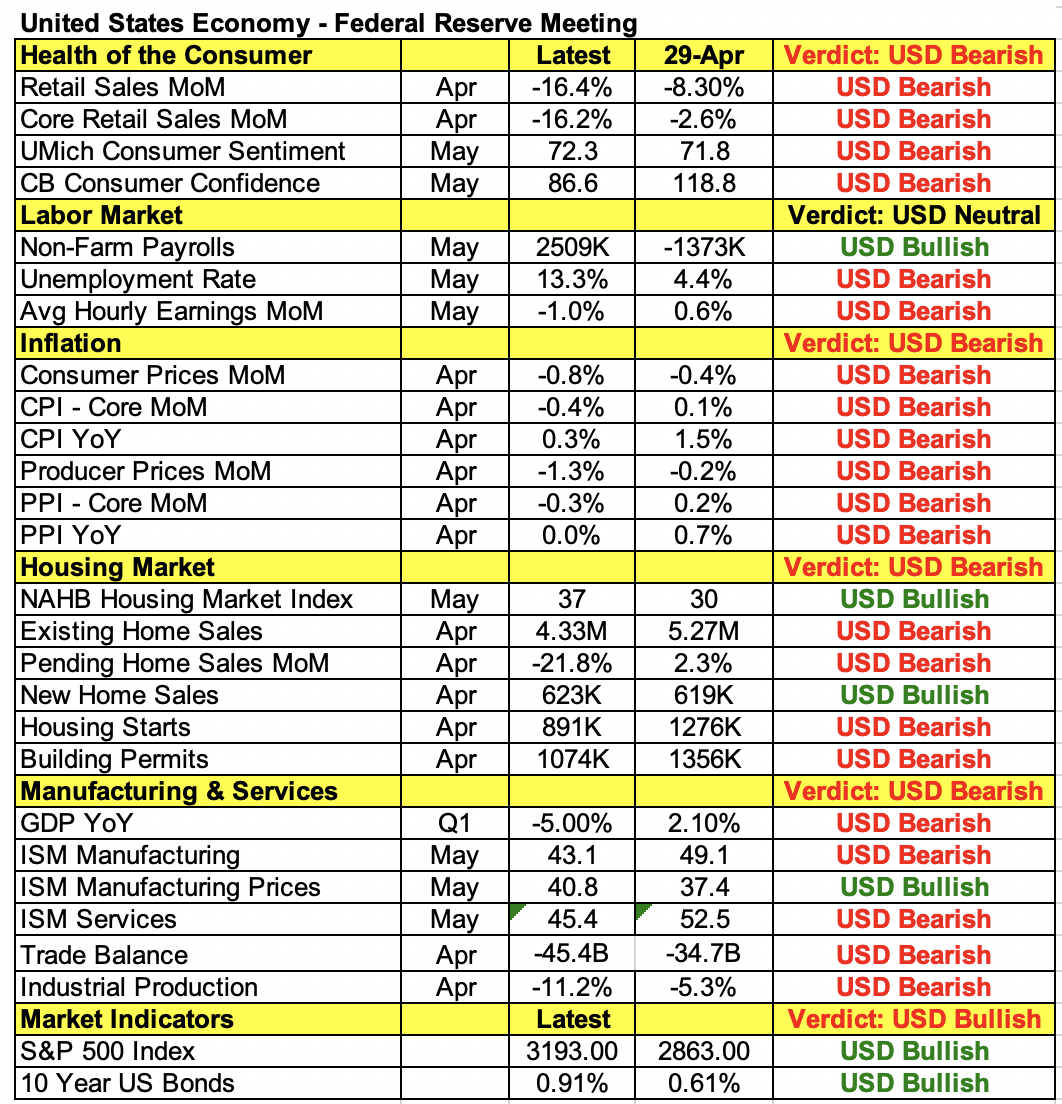

- Wirtschaftsprojektionen: Es ist sechs Monate her, dass die letzten Wirtschaftsprognosen der Fed veröffentlicht wurden. Am Montag bestätigte das National Bureau of Economic Research, dass die US-Wirtschaft im Februar in eine Rezession gefallen ist. Die Prognosen für das BIP im Jahr 2020 werden zwar unerfreulich aussehen, aber die Investoren sind gut darauf vorbereitet. Stattdessen wird man sich darauf konzentrieren, wie lange es bis zu einer nachhaltigen Erholung dauern wird. Die nachstehende Tabelle am Ende des Artikels zeigt zwar eine breit angelegte Verschlechterung der US-Wirtschaft seit der April-Sitzung, doch haben aktuellere Kennzahlen, insbesondere die Berichte zum Arbeitsmarkt und zur Fertigung, kontinuierliche Verbesserungen gezeigt. Die US-Wirtschaft befindet sich auf dem Weg der Besserung, aber wird es neun bis zwölf Monate oder zwei bis drei Jahre dauern? Je schneller die Erholung, desto besser ist es für den US-Dollar.

- Powells Ausblick und Guidance: Als letztes Puzzlestück werden der Ausblick und die Forward Guidance des Fed-Chefs Jerome Powell veröffentlicht. Es steht außer Frage, dass die Geldpolitik auf absehbare Zeit akkommodierend bleiben wird und die Tür für weitere Lockerungen offen bleibt. Glaubt Powell jedoch, dass das Worst-Case-Szenario ebenso wie seine Amtskollegen in anderen Teilen der Welt umgangen worden ist? Sieht er einen stärkeren Aufschwung in der zweiten Hälfte, sobald sich der Arbeitsmarkt erholt? Wie besorgt ist er über eine zweite Coronavirus-Welle. Niedrige Zinssätze und reichlich Liquidität waren der Hauptkatalysator für die Erholung der Wirtschaft und der Aktienmärkte - jeder Hinweis darauf, dass dies enden könnte, führt zu einem Absturz des Dollars und der Aktienmärkte - eine Konsequenz, der sich Powell sehr wohl bewusst sein wird.

Der geldpolitische Begleittext und die Wirtschaftsprognosen der Fed werden um 20.00 Uhr mitteleuropäischer Zeit veröffentlicht, gefolgt von einer Pressekonferenz von Powell um 20.30 Uhr. Mit der Bekanntgabe des Dot-Plots und der Wirtschaftsprognosen wird es sicherlich zu großen Bewegungen beim US-Dollar kommen, gefolgt von einer Konsolidierung vor der Powell-Pressekonferenz. Wir glauben, dass die ersten Prognosen düster ausfallen werden, was zu einer weiteren Dollar-Schwäche führen wird, aber Powell könnte sich weniger pessimistisch äußern und auf die Anzeichen einer Erholung hinweisen, was die Verluste des Greenbacks begrenzen könnte. Währungen, die am meisten von der Dollar-Schwäche profitieren werden, sind voraussichtlich der japanische Yen, der kanadische, der australische und der neuseeländische Dollar. Sollte sich Powell unerwartet optimistisch präsentieren, sollten alle Währungen mit hohem Beta, insbesondere aber der Euro und das Pfund Sterling, am stärksten darunter leiden.