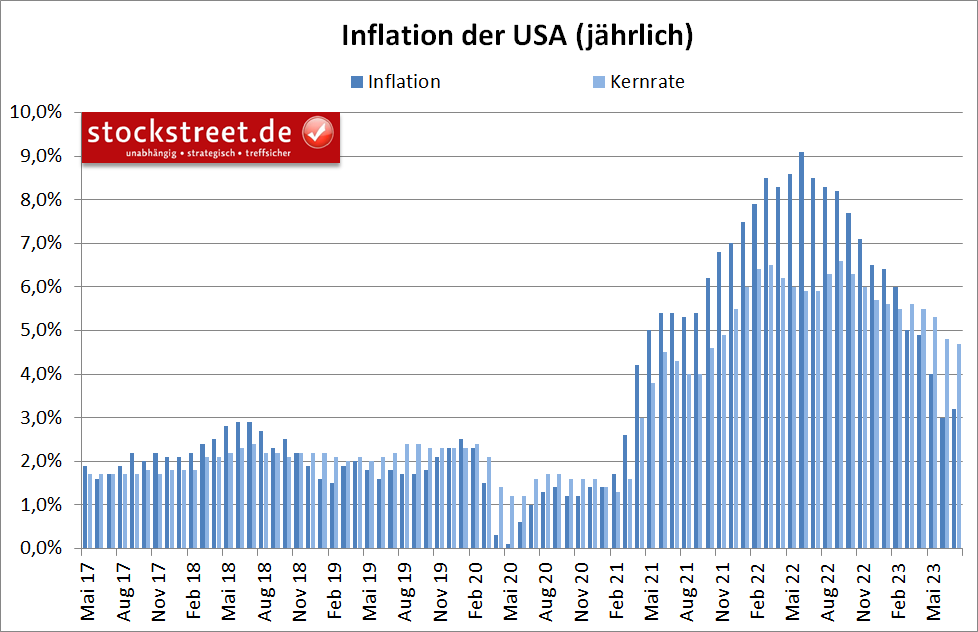

In der letzten Börse-Intern-Ausgabe vor der Stockstreet-Sommerpause hatte ich geschrieben, dass der Rückgang der Teuerung in den USA vorerst beendet sein dürfte. „Denn die Basiseffekte, die bislang die Inflation teils deutlich gesenkt haben (auf 3,0 % im Juni), dürften in den kommenden Monaten in den USA für einen leichten Inflationsanstieg sorgen“, hieß es als Begründung. Und gestern wurde gemeldet, dass die Verbraucherpreise im Juli um 3,2 % zum Vorjahr gestiegen sind.

Gereicht hat dafür bereits ein Anstieg der Preise um 0,2 % zum Vormonat. Und wenn die Preise im laufenden Monat erneut in diesem Tempo zulegen, wird die Jahresrate auch für August wieder steigen.

Inflationsdaten besser als erwartet

Was eigentlich eine schlechte Nachricht ist, wurde von den Aktienmärkten aber (wieder einmal) positiv aufgefasst. Denn der monatliche Anstieg um 0,2 % war erwartet worden. Und bei der Jahresrate hatte man sogar einen Anstieg auf 3,3 % befürchtet. Zudem ist die Kernrate von 4,8 % im Juni auf 4,7 % im Juli weiter gesunken, während die Anleger hier mehrheitlich einen unveränderten Wert auf dem Zettel hatten. Die Daten fielen also besser aus als erwartet bzw. befürchtet. Insofern kann man die heutigen Inflationsdaten durchaus positiv werten.

Zinsspekulationen sind unbegründet

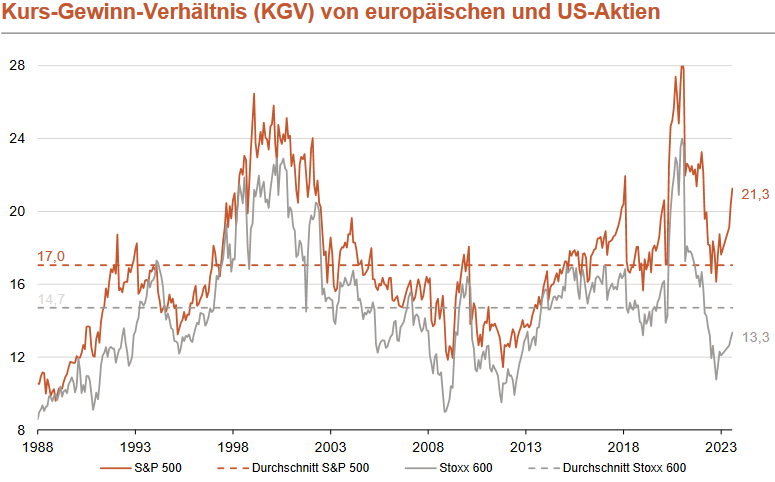

Dennoch sind die Kursgewinne am Aktienmarkt für mich nicht nachvollziehbar. Denn einerseits sind die Inflationsdaten sicherlich kein Grund, sich über mögliche Zinssenkungen der Notenbanken zu freuen. Sie sind eher ein Grund für eine weitere Leitzinsanhebung, auch wenn diese derzeit ebenfalls als unwahrscheinlich gilt. Und andererseits ist der Aktienmarkt in den USA nach wie vor sehr hoch bewertet. Der S&P 500 kommt inzwischen wieder auf ein Kurs-Gewinn-Verhältnis (KGV) von über 21.

(Quelle: Berenberg Bank)

Anleihemarkt: Günstiger bewertet und höhere Renditen

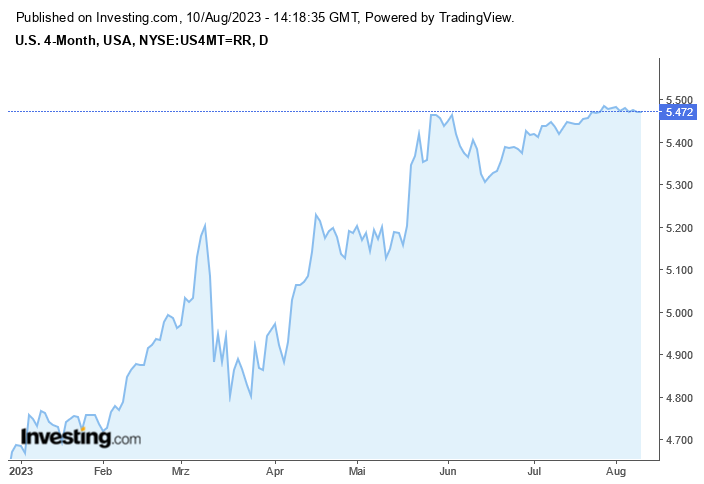

Derweil erhält man am Anleihemarkt Renditen von mehr als 5 %. Eine 4-monatige US-Staatsanleihe wirft zum Beispiel derzeit Zinsen von 5,472 % ab.

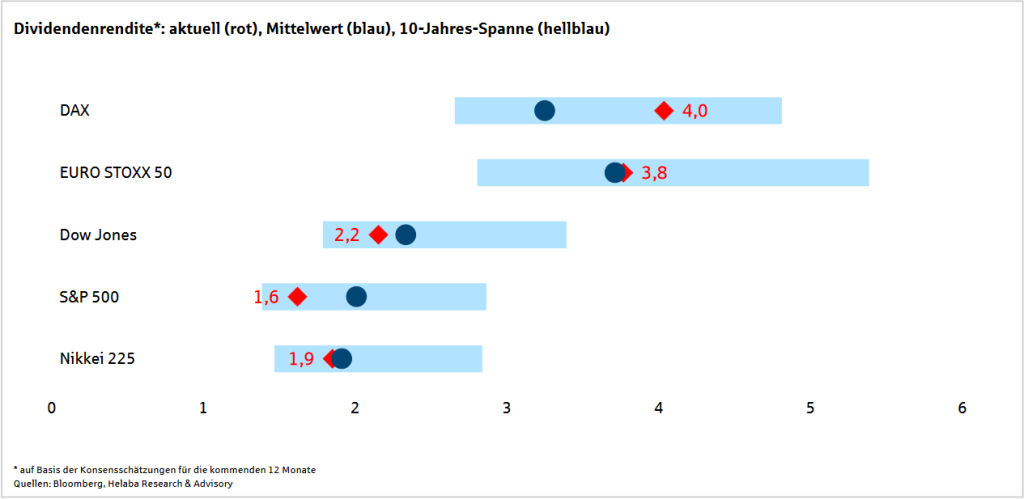

Rechnet man dies in ein KGV um, so erhält man einen Wert von 18,27. Der (kurzfristige) Anleihemarkt ist damit inzwischen günstiger bewertet als der S&P 500. Das war noch vor nicht allzu langer Zeit völlig anders, als die Leitzinsen noch wesentlich niedriger waren. Doch warum um Himmels Willen sollte man jetzt – in der inzwischen um 180 Grad gedrehten Marktlage – als Investor auf der Suche nach dem höchstmöglichen (risikolosen) Zins noch auf den Aktienmarkt setzen? Denn dort geht man das Risiko von Kursschwankungen (und vor allem überfälligen Kursrücksetzern) ein – für eine Dividendenrendite von mickrigen 1,6 % (siehe folgende Grafik aus der Börse-Intern vom 5. Juli).

(Quelle: Helaba)

Und das, während zeitgleich am Anleihemarkt die fünffache Rendite winkt – ohne Kursrisiko (sofern man eine Anleihe bis zum Laufzeitende hält)!

Sicherlich kann eine Antwort auf die obige Frage lauten, dass der Aktienmarkt größere Chancen auf Kursgewinne bietet. Aber das ist – vor allem in der aktuellen Marktlage – ein spekulativer Ansatz. Die großen Investoren, wie Pensionsfonds etc., verfolgen jedoch eher eine defensive Strategie. Sie werden daher den Weg raus aus Aktien und rein in Anleihen gehen. Und gewöhnlich sollte man dem „großen Geld“ folgen.

Die Bullen haben noch nicht aufgegeben

Aus charttechnischer Sicht hat sich die Lage der Aktienindizes in den USA durch die heutigen Kursgewinne aber im kurzfristigen Bereich wieder deutlich aufgehellt. Denn die Abwärtstendenz der jüngsten Konsolidierungen wurde durchbrochen. Der Dow Jones hat sich von seinen jüngsten Tiefs entfernt und ist mit dem Anstieg über die Marke von 35.492,22 Punkten seinem Trendhoch nun wieder deutlich näher als dem Konsolidierungstief.

Der Nasdaq Composite konnte sich über die horizontale Linie des aufsteigenden Dreiecks zurückarbeiten.

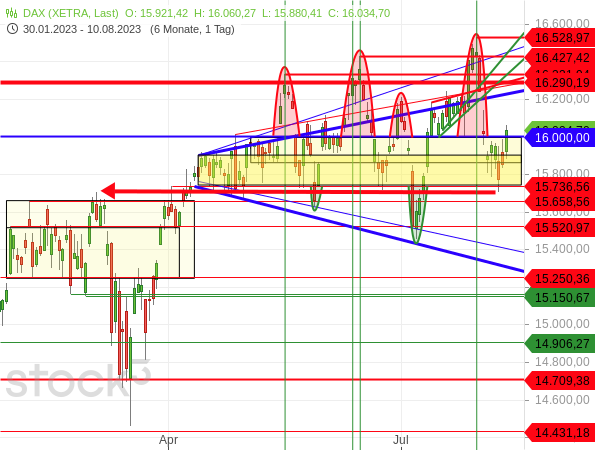

Und der DAX hat die psychologisch wichtige Marke von runden 16.000 Punkten zurückerobert.

Die Bullen haben also noch nicht aufgegeben. Aber mal sehen, was am Ende des Tages davon übrig bleibt. Denn während ich diese Zeilen schreibe, sehe ich, wie die Kurse zurückkommen – und das dynamischer beim Kursanstieg zuvor. Ich bleibe somit skeptisch, vor allem angesichts der fundamentalen Bewertungen und Entwicklungen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus