Im Vergleich zur vorangegangenen Woche erscheinen mir die bisherigen Kursbewegungen in dieser Woche fast schon langweilig. Aber das sehe ich durchaus positiv, weil damit bereits etwas Normalität an die Börsen zurückzukehren scheint, nachdem ich die Vorgänge um Meta (NASDAQ:FB) und Amazon (NASDAQ:AMZN) in der Vorwoche in der Börse-Intern als „irrsinnige“ und „ausufernde“ Spekulation charakterisieren musste (siehe „Meta lässt den Nasdaq 100 einbrechen“ und „Amazon holte den Nasdaq 100 im Alleingang aus dem Minus“).

Das soll nun allerdings nicht heißen, dass man jetzt bereits von der angeratenen Seitenlinie mit vollem Einsatz ins Spiel der Börsen zurückkehren sollte. Denn wir können es aktuell auch durchaus mit der Ruhe vor dem nächsten Sturm zu tun haben. Schließlich hat Torsten Ewert vorgestern am Beispiel des S&P 500 aufgezeigt, dass es an den US-Märkten durchaus noch mindestens zu einer zweiten Abwärtswelle kommen kann (siehe „Die nächsten Szenarien für die Aktienmärkte“).

DAX: Gefahr eines bearishen Ausbruchs

Und da der DAX fast immer mit nach unten gezogen wird, wenn es an der Wall Street zu deutlichen Kursverlusten kommt (siehe auch „Von den US-Märkten mit nach unten gezogen“), besteht auch hier die Gefahr neuerlicher Kursrückgänge und Abwärtswellen. Zumal der deutsche Leitindex am Freitag mit hoher Abwärtsdynamik das untere Ende seiner Seitwärtsrange erreicht hat (gelbes Rechteck im folgenden Chart) und damit der Druck auf diese Unterstützung erneut gestiegen ist.

Sollte der DAX jetzt noch einmal von den US-Indizes mit nach unten gezogen werden, droht damit ein bearisher Ausbruch aus der monatelangen Seitwärtstendenz. Allerdings sind die Bären bereits einige Male bei dem Versuch gescheitert, den DAX nach unten abtauchen zu lassen. Deshalb wird der bearishe Ausbruch erst bei Kursen deutlich unterhalb von 14.800 Zählern nachhaltig. Doch dazu reicht vom aktuellen Niveau aus ein Kursrutsch von etwa 3 %. Und da die US-Indizes bei ihrer ersten Abwärtswelle zweistellige Kurseinbußen hinnehmen mussten, ist ein solcher Kursrutsch im DAX sehr leicht möglich.

Muss man sich um die US-Wirtschaft Sorgen machen?

Dies übrigens auch vor dem Hintergrund, dass man sich um die US-Wirtschaft inzwischen durchaus Sorgen machen muss. Zwar ist der Arbeitsmarktbericht am Freitag sehr stark ausgefallen (siehe auch vorgestrige Analyse von Torsten Ewert), doch gibt es inzwischen Konjunkturdaten, die auf eine deutliche Verlangsamung des Wachstumstempos hindeuten. Und diese stehen ganz im Gegensatz zu den Einkaufsmanagerdaten vom Institute for Supply Management (ISM).

Starke Daten vom ISM

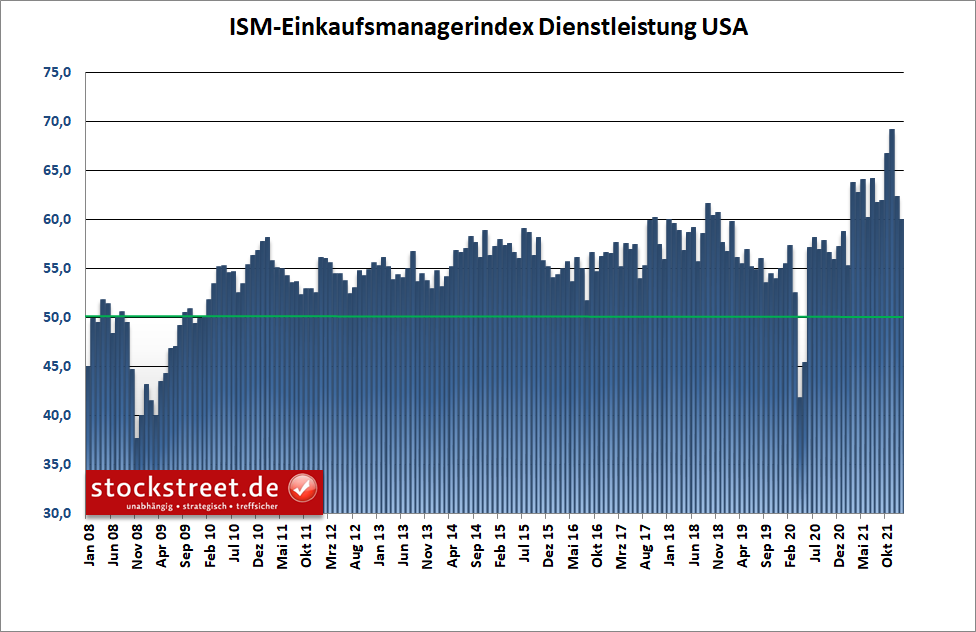

Am Mittwoch vergangener Woche hatte ich noch über den ISM-Einkaufsmanagerindex (PMI) für das verarbeitende Gewerbe berichtet, der zwar von 58,8 Punkten im Dezember auf 57,6 im Januar gefallen ist, sich damit aber noch sehr komfortabel über der Schwelle von 50 Zählern hielt, die zwischen Wachstum und Kontraktion unterscheidet. Bestätigt wurden diese Daten dann am Donnerstag von den Umfrageergebnissen der US-Dienstleister. Der Service-PMI fiel von 62,3 im Dezember auf 59,9 im Januar.

Auch das ist noch ein sehr hohes Niveau, allerdings auch der niedrigste Wert seit Februar 2021. Und der Stimmungsindikator ist binnen zwei Monaten um mehr als 9 Punkte zurückgekommen, was ein kräftiger Rückgang ist, um nicht den Begriff „Einbruch“ zu verwenden, der auf diesem Niveau unangemessen erscheint.

Unter die Daten mischen sich Warnsignale

Derweil sanken die Aufträge der US-Industrie im Dezember um -0,4 % zum Vormonat. Ökonomen hatten mit einem Minus von 0,2 % gerechnet. Und die US-Bauausgaben wuchsen im Dezember nur noch um +0,2 %, nach noch +0,6 % im November, während Experten mit einem erneuten Anstieg von +0,6 % gerechnet hatten. Zudem halten die Verbraucher ihr Geld angesichts der hohen Inflation in den USA zusammen. Sie verringerten ihre Ausgaben im Dezember zum Vormonat um -0,6 %, nachdem sie im November +0,4 % mehr ausgegeben hatten. Ein Grund dafür dürfte sein, dass die persönlichen Einkommen der US-Amerikaner im Dezember im Vergleich zum Vormonat „nur“ um +0,3 % stiegen, die Verbraucherpreise aber im selben Zeitraum um +0,5 % kletterten.

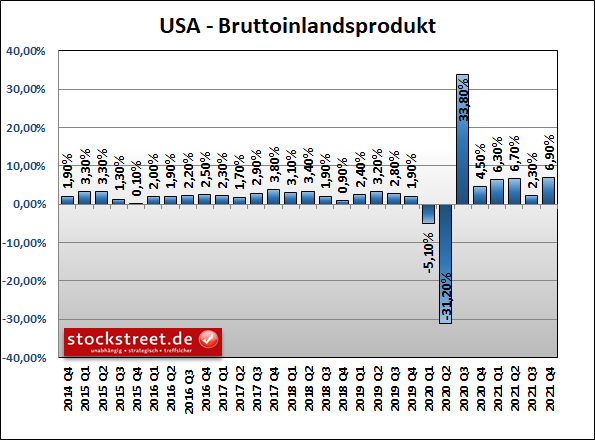

Hohes Wirtschaftswachstum durch Lageraufbau

Hinzu kommt, dass die US-Wirtschaft Ende 2021 trotz der Omikron-Welle zwar kräftig an Schwung gewonnen hat, aber der Hauptwachstumstreiber Lagerinvestitionen waren, welche um rund 240 Milliarden US-Dollar in die Höhe schossen und somit sage und schreibe knapp 5 Prozentpunkte zum gesamtwirtschaftlichen Wachstum von +6,9 % beitrugen.

Die von Reuters befragten Experten hatten zwar „nur“ mit einem Zuwachs von 5,5 % gerechnet, doch die Erwartungen wurden eben deshalb übertroffen, weil viele Betriebe ihre Lagerbestände überraschend stark auffüllten.

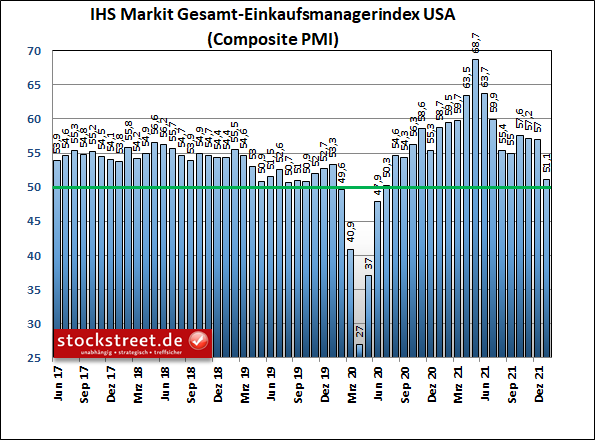

Schwache Daten von IHS Markit

Was mich persönlich dann aber am meisten überraschte, verwunderte und schockierte, waren die Einkaufsmanagerdaten von IHS Markit, die am Donnerstag veröffentlicht wurden. Der Service-PMI brach von noch 57,6 Punkten im Dezember auf nur noch 51,2 Zählern im Januar ein. Und der Composite-PMI, also der Index für die Gesamtwirtschaft der USA, fiel von 57,0 im Dezember auf 51,1 im Januar.

Vor diesem Hintergrund wundert es mich, dass die Medien nicht sofort wieder das Stagflations-Szenario ausgegraben haben. Schließlich wächst die US-Wirtschaft demnach inzwischen nur noch so langsam wie zuletzt im Juli 2020.

Bleibt zu hoffen, dass sich der seit dem Datenhoch vom Juni 2021 zu beobachtende Abwärtstrend bei dem Einkaufsmanagerindex nicht fortsetzt. Denn wenn die Werte unter die Wachstumsschwelle von 50 Punkten fallen, dürfte die zweite Korrekturwelle bei den US-Indizes längst im Gang sein, da die Aktienmärkte solche Entwicklungen häufig als erstes anzeigen.

Fazit

Noch wächst die US-Wirtschaft. Aber es entsteht beim Blick auf die aktuellen Konjunkturdaten der Eindruck, dass die Inflation die Konsumfreude der Verbraucher trübt. Und nachdem diese in den vergangenen Monaten durch die staatlichen Hilfen noch prall gefüllte Portemonnaies hatten, scheinen sie angesichts einer stark gestiegenen Inflation ihr Geld beisammenzuhalten. Vielleicht ist dies auch ein Grund, warum die jüngsten Arbeitsmarktdaten so stark ausgefallen sind. Nach den Barschecks der Regierung ist man inzwischen wieder auf Lohnzahlungen der Arbeitsgeber angewiesen. Und hart verdientes Geld gibt man womöglich nicht so leicht aus wie geschenktes. Das könnte die US-Wirtschaft belasten und den Aktienmarkt mindestens in eine zweite Korrekturwelle drücken.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus