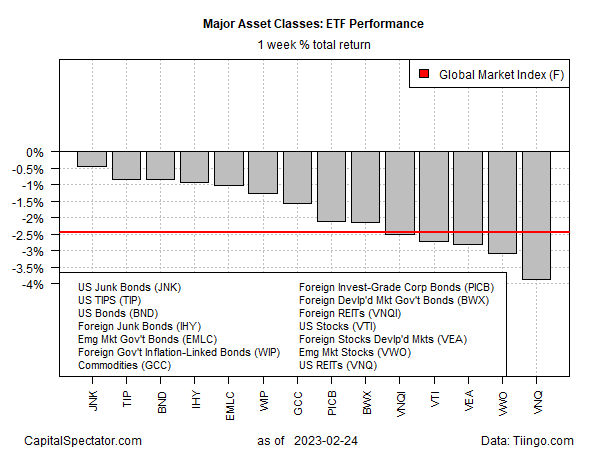

Die Übermacht der Verkäufer hat in der vergangenen Woche alle großen Anlageklassen belastet, wie eine Reihe von ETF-Proxies zeigt.

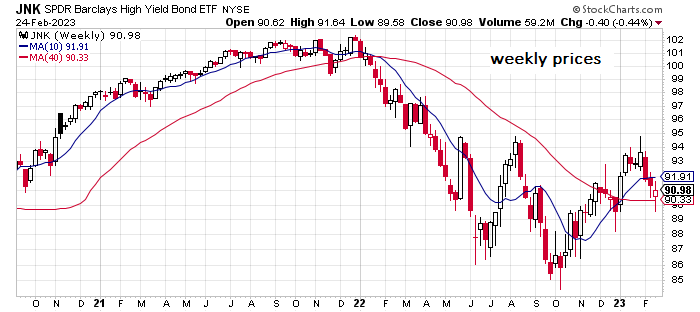

US-Junkbonds mussten bis zum Handelsschluss am Freitag (24. Februar) die geringsten Rückschläge hinnehmen. Der Bloomberg High Yield Bond ETF (NYSE:JNK) gab in dieser Woche um 0,4 % nach und verzeichnete damit den dritten Wochenverlust in Folge. Trotz der jüngsten Rückgänge bewegt sich der JNK im Vergleich zu den Kursen des letzten Jahres weiterhin in einer Range.

Der schwerste Verlust der letzten Woche: US-REITs. Der Vanguard Real Estate Index Fund ETF Shares (NYSE:VNQ) gab um 3,8 % nach. Während der Kurs sinkt, steigt die nachlaufende einjährige Dividendenrendite und liegt laut Morningstar.com derzeit bei 3,54 %. Damit liegt sie aber immer noch deutlich unter den 3,95 % der aktuellen Rendite der 10-jährigen Treasuries, was darauf hindeutet, dass der ETF immer noch anfällig ist, solange die Federal Reserve ihre Zinsen weiter anhebt.

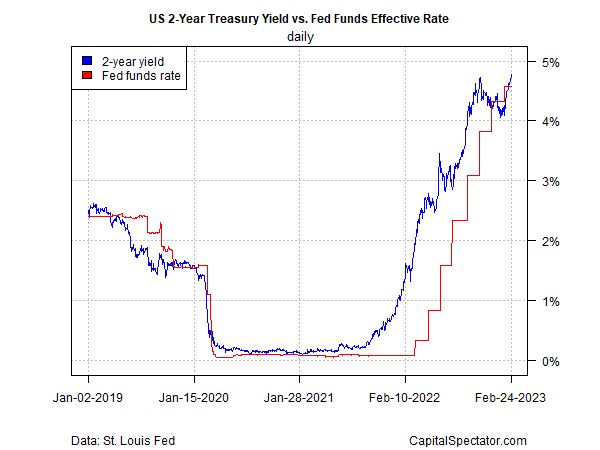

Die Markterwartungen für den Zielszinssatz der Fed Funds "werden immer höher und höher getrieben", so Al Bruno, Associate Portfolio Manager bei Morningstar Investment Management. Er fügte hinzu:

"Zu Beginn des Jahres rechnete der Markt damit, dass die US-Notenbank die Zinsen bis zum Jahresende senken würde, das ist jetzt nicht mehr der Fall."

Die geldmarkt-sensible Rendite der 2-jährigen Treasury stieg am Freitag auf ein 16-Jahres-Hoch. Der Anstieg hob diese weithin beachtete Rendite über den effektiven Leitzins der Fed, was als Zeichen dafür interpretiert wird, dass der Markt nun einen höheren Höchststand des Leitzinses der Zentralbank einpreist als zuletzt erwartet.

Der Global Market Index (GMI.F) wurde von der jüngsten Verkaufswelle um 2,4 % getroffen und fiel damit zum dritten Mal innerhalb weniger Wochen. Dieser nicht verwaltete Index enthält alle wichtigen Anlageklassen (mit Ausnahme von Bargeld) in Marktwertgewichtungen über ETFs und ist ein wettbewerbsfähiger Maßstab für Multi-Asset-Portfolio-Strategien.

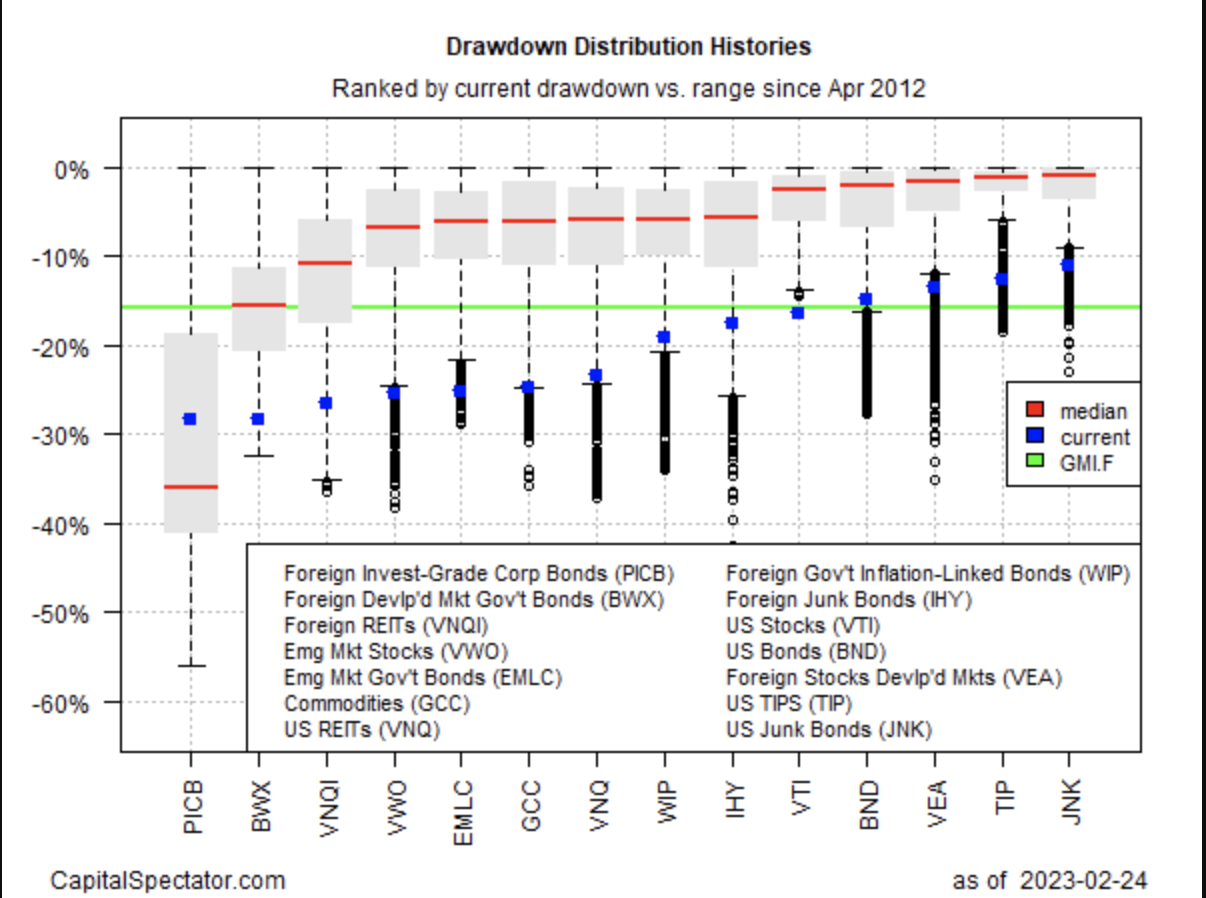

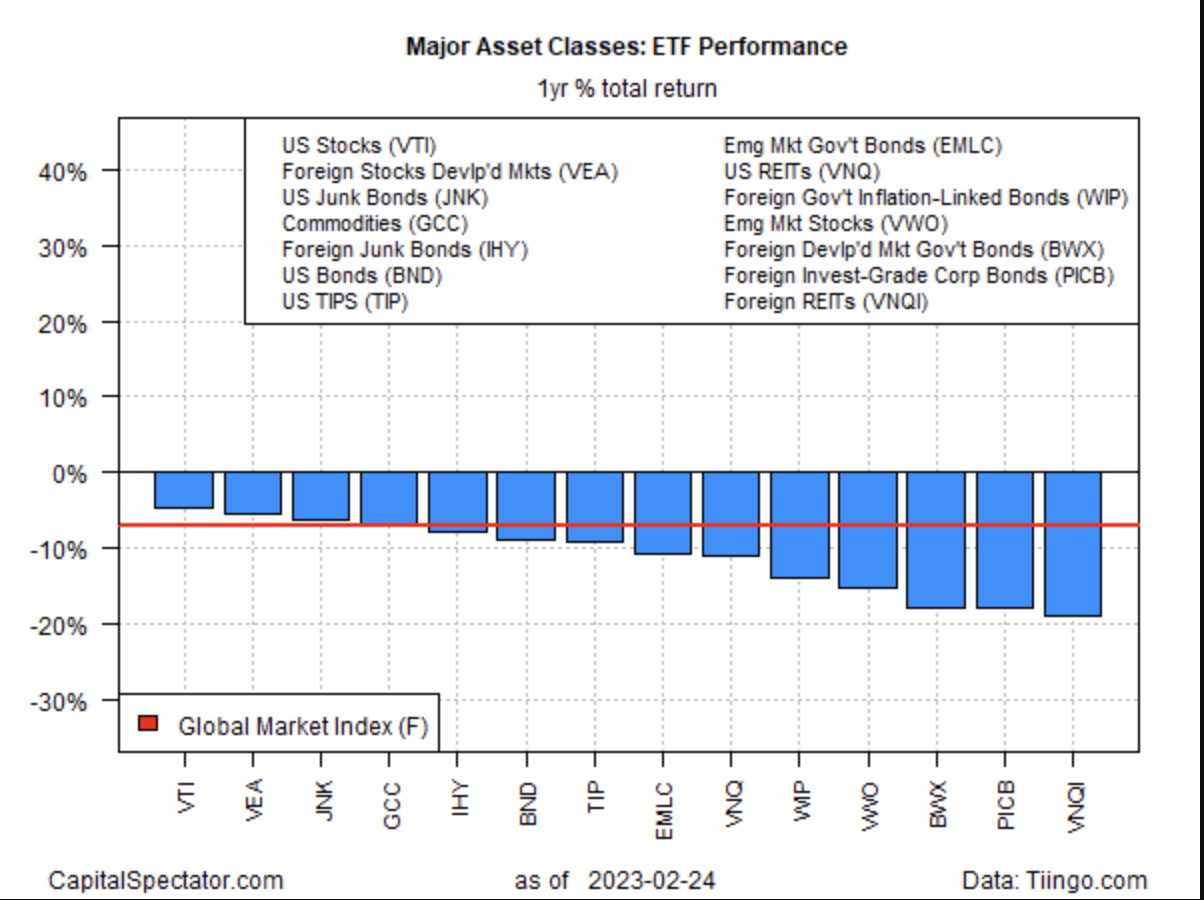

Alle wichtigen Anlageklassen mussten bei einjähriger Betrachtung Verluste hinnehmen. Die Einbußen reichen von einem leichten Rückgang bei US-Aktien (NYSE:VTI) (- 4,7 %) bis zu schweren Verlusten wie bei den Unternehmensanleihen ohne USA (NYSE:PICB) (PICB) (-19 %).

Der GMI.F ist im vergangenen Jahr um 7,0 % gefallen.

Ein Vergleich der wichtigsten Anlageklassen unter dem Aspekt des Drawdowns ergibt weiterhin relativ starke Rückgänge gegenüber früheren Höchstständen. Der geringste Rückgang am Ende der letzten Woche: US-Junk Bonds (JNK), die am Freitag 11,0 % unter ihrem vorherigen Höchststand schlossen. Das andere Extrem: Unternehmensanleihen außerhalb der USA (PICB) mit einem Rückgang von 19 %.