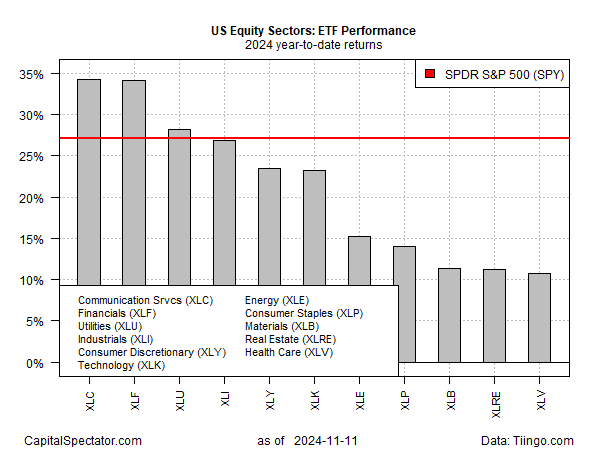

Defensive Anlagen sind passé, und stattdessen übernimmt der Marktwahnsinn wieder das Ruder – zumindest wenn man sich die jüngsten Verschiebungen in den US-Aktiensektoren anschaut. Basierend auf einer Auswahl repräsentativer ETFs bis zum Handelsschluss am Montag (11. November) zeigt sich ein klares Bild: Versorgeraktien (XLU) waren kurzfristig stark gefragt, aber diese Nachfrage hat sich in den letzten Tagen gelegt, während Kommunikationsdienste (XLC) und Finanzwerte (XLF) kräftig zulegten und nun an der Spitze der Sektoren-Rangliste für 2023 um die Pole-Position kämpfen.

Was hat sich verändert? Die Wahl von Donald Trump letzte Woche.

„Der Aktienmarkt hat das Wahlergebnis gefeiert. Der Anleihemarkt zeigt sich dagegen nervös, da die Investoren sich Sorgen um höhere Defizite und mögliche inflationäre Zölle machen,“ erklärt David Kotok, Mitbegründer und CIO von Cumberland Advisors.

Cathie Wood, CEO und CIO von Ark Invest, schrieb dazu gestern auf X: „Deregulierung, geringere Staatsausgaben, Steuersenkungen und der Fokus auf technologische Innovation werden die US-Wirtschaft wahrscheinlich stärker vorantreiben als zur Zeit der Reagan-Revolution.“

Ed Yardeni, Präsident von Yardeni Research, rechnet damit, dass der S&P 500 bis Ende des Jahrzehnts um bis zu zwei Drittel zulegen wird. „Wir sehen eine wirtschaftsfreundliche Regierung am Werk, die Steuersenkungen in Aussicht stellt – nicht nur für Unternehmen, sondern auch für Privatpersonen. Darüber hinaus erwarten wir umfangreiche Deregulierungsschritte,“ erklärte Yardeni gegenüber Yahoo Finance.

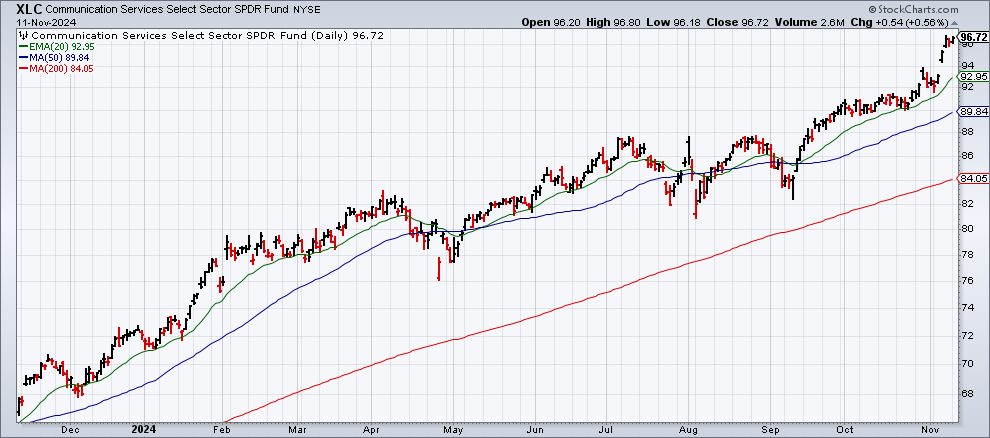

Die jüngste Entwicklung bei den marktführenden Sektoren scheint diese optimistische Stimmung widerzuspiegeln: Der Communication Services Select Sector SPDR ETF Fund (XLC), der verbraucherorientierte Aktien wie Meta (NASDAQ:META), Alphabet (NASDAQ:GOOGL) und Netflix (NASDAQ:NFLX) umfasst, ist in den letzten Tagen deutlich gestiegen und liegt für das laufende Jahr nun bei einem Plus von 34,2 % – knapp vor Finanzwerten (XLF) und weit über dem breiten Markt (SPY) sowie den Versorgern (XLU).

Doch was könnte diese optimistische Stimmung kippen? An erster Stelle stehen hier fiskalische und inflationäre Risiken, die Trumps politische Pläne behindern oder gar zum Scheitern bringen könnten. „Die oberste Priorität bleibt die Verlängerung der Trumpschen Steuersenkungen,“ erklärt Steve Mnuchin, ehemaliger Finanzminister unter Trump, „und das dürfte im Kongress problemlos durchgehen, vor allem, wenn die Republikaner das Repräsentantenhaus kontrollieren.“

Allerdings könnte genau diese Politik – Steuersenkungen, Zollerhöhungen und die Begrenzung der Arbeitsmigration – die Inflation weiter anheizen, was im Anleihemarkt Sorgen über das steigende Haushaltsdefizit verstärkt. Im kommenden Jahr wird es für Trump und die Republikaner ein herausfordernder Weg, da die Anleger zunehmend auf Inflation und fiskalische Risiken achten.

Ein weiteres potenzielles Problem: die Politisierung der Geldpolitik. Trump glaubt, er sollte in der Lage sein, die Fed in eine bestimmte Richtung zu lenken. „Ich denke, ich habe das Recht zu sagen: ‚Ihr solltet die Zinssätze anheben oder senken‘,“ äußerte er kürzlich beim Chicago Economic Club.

Im Moment ignoriert der Aktienmarkt jedoch den jüngsten Anstieg der Renditen bei US-Staatsanleihen. Seit Mitte September sind die Renditen der 10-jährigen Treasuries um 70 Basispunkte auf 4,31 % gestiegen – nach wie vor unter dem Höchststand von 5 % aus dem Jahr 2023. Wenn die Renditen aber wieder an diese Marke heranrücken, könnte das die Party am Aktienmarkt schnell beenden.