Es gibt eine Billion (US-Dollar) Gründe, warum die US-Wirtschaft wahrscheinlich bis zu den Wahlen stabil bleiben wird: Bis dahin wird Yellen höchstwahrscheinlich das Treasury General Account (TGA) leeren und fast eine Billion Dollar Liquidität auf die Märkte und die Wirtschaft regnen lassen.

Ich werde Ihnen an dieser Stelle die Mechanismen erläutern, mit denen das TGA leergeräumt wird und wie sich das auf die Märkte auswirkt.

Aber bevor wir das tun, ist es wichtig, einen Schritt zurückzugehen und über Folgendes nachzudenken: Das Verständnis der Mechanismen der verschiedenen geldpolitischen Operationen wie QE, QT, Haushaltsdefizite, Reverse Repos und die Leerung / Auffüllung des Treasury-Kontos wird Ihnen als Makro-Investor über das nächste Jahrzehnt einen beträchtlichen Vorteil verschaffen.

Die nominalen Einkommen steigen um 6 %. Das reale BIP pendelt um 2 %.

Der Arbeitsmarkt bleibt robust, und es gibt keine eindeutigen Anzeichen für eine allgemeine Konjunkturschwäche.

Wie lässt sich dies mit einem der aggressivsten Zinserhöhungszyklen der Geschichte vereinbaren, der die Fed Funds Rate fast ein Jahr lang über der 5 %-Marke hält?

Die Antwort liegt in den Bilanzen des privaten Sektors und in den fiskalischen Impulsen.

Höhere Zinssätze bremsen in der Regel die wirtschaftliche Aktivität: Unternehmen und Haushalte sehen sich mit höheren Kosten für den Schuldendienst konfrontiert und müssen daher Investitionen/Einstellungen/Ausgaben kürzen, um mehr Mittel für Zinsen und Rückzahlungen zur Verfügung zu haben.

Weniger Ausgaben = Verlangsamung der Wirtschaft.

Mit anderen Worten: Höhere Zinsen wirken sich tendenziell negativ auf die Passivseite der Bilanzen des privaten Sektors aus.

Was aber, wenn das diesmal viel länger dauert und in der Zwischenzeit das Gegenteil passiert?

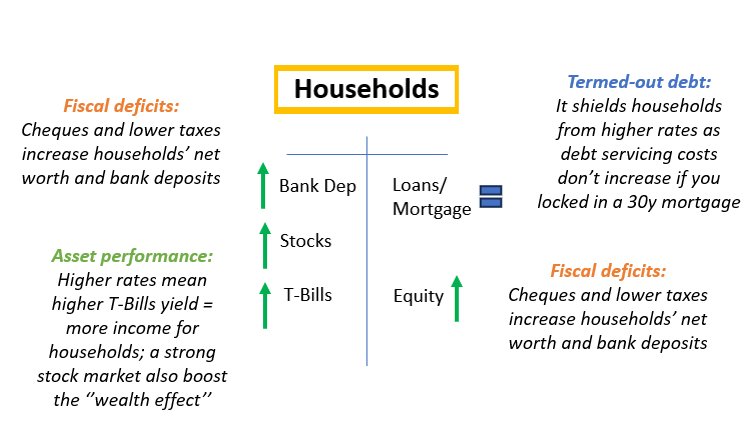

Dazu eine sehr einfache, idealisierte Bilanz: Bankeinlagen, Aktien und Schatzbriefe (T-Bills) auf der Aktivseite und Kredite oder Hypotheken plus Eigenkapital auf der Passivseite.

Was ist in letzter Zeit passiert?

- Kontinuierliche fiskalische Stimuli: Schecks für die Bürger und niedrigere Steuern haben das Nettovermögen des Privatsektors erhöht;

- Höhere Zinssätze sorgen für zusätzlichen Einkommensschub: Haushalte und Unternehmen können Geld zu 5 % Rendite in T-Bills parken und von den Vorteilen höherer Zinssätze profitieren;

- Höhere Zinssätze haben keine Auswirkungen auf den Schuldendienst: Eine Fed Funds Rate von 5 % wirkt weniger bedrohlich, wenn die Haushalte Hypotheken mit 30-jähriger Zinsbindung aufgenommen haben und die Unternehmen ihre Schulden auf längere Laufzeiten umgeschuldet haben.

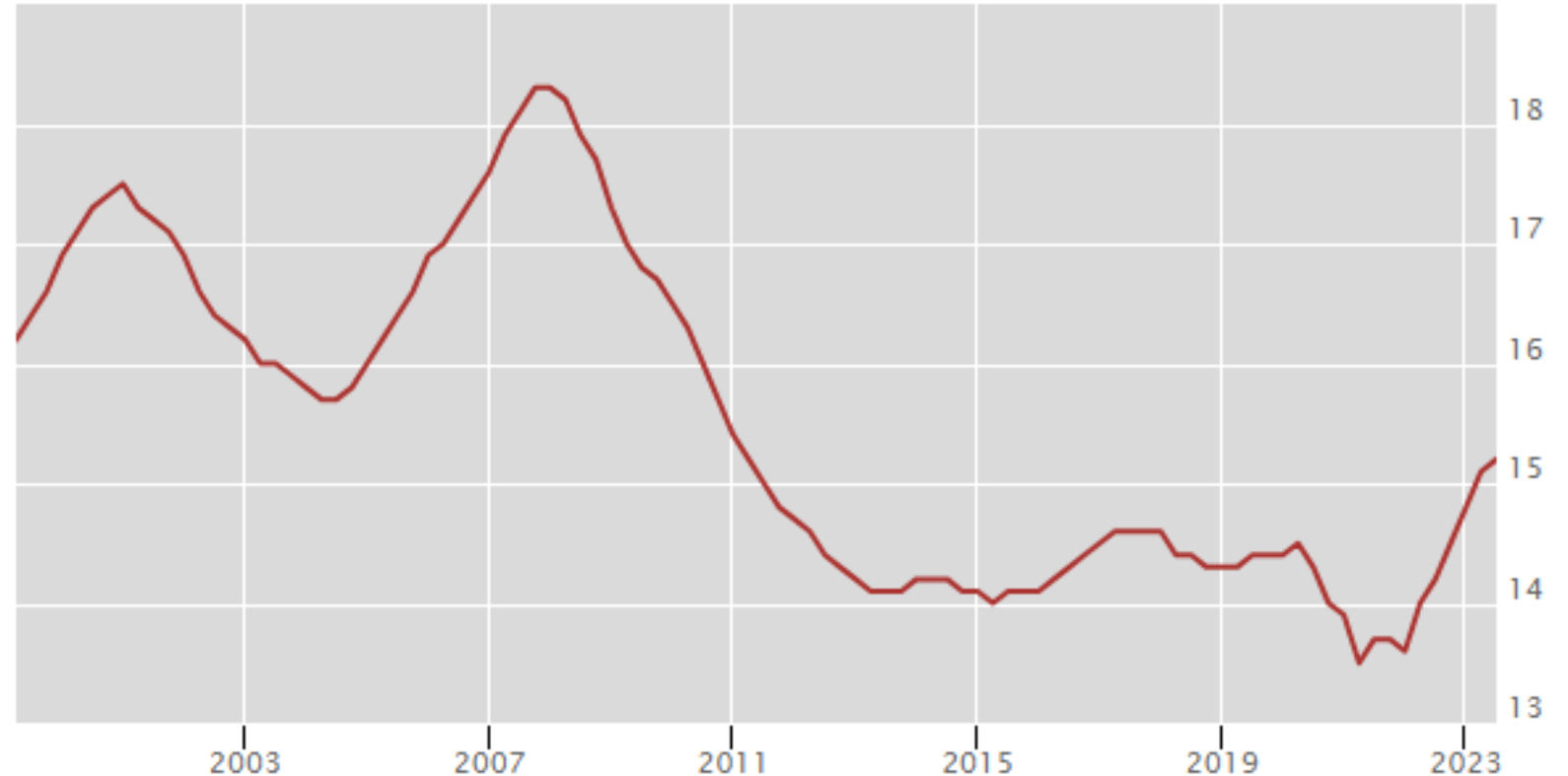

So sieht die Schuldendienstquote des US-Privatsektors heute aus: Ja, sie steigt, aber langsam, wenn man sie dem schnellen und "bösartigen" Zinserhöhungszyklus der Fed gegenüberstellt.

Die Hauptursachen für diesen langsamen Effekt sind:

A) Langfristige Hypotheken und Unternehmenskredite, d.h. sehr langsame Refinanzierungsklippen, die Haushalte und Unternehmen bisher getroffen haben;

B) Ein geringer Anteil variabel verzinslicher Hypotheken und Unternehmenskredite, der die Weitergabe des Effekts der höheren Leitzinsen begrenzt;

Der private Sektor ist also vorübergehend vor höheren Kreditkosten geschützt, genießt aber die Vorteile höherer Zinsen und anhaltender Finanzspritzen,

Könnte man dann nicht das scherzhafte Argument vorbringen, dass höhere Zinsen eine stimulierende Wirkung haben?

Solche "kreativen" Argumente sind in der Regel dann zu hören, wenn die Markt- und Wirtschaftseuphorie ihren Höhepunkt erreicht hat: Schlagzeilen über eine weiche Landung waren in der zweiten Jahreshälfte 2007 sehr beliebt, und als die 10-Jahres-Rendite im Oktober 2023 bei 5 % lag, gab es eine CNBC-Sondersendung darüber, warum die Renditen in Richtung 13 % steigen könnten.

Es ist aber schwierig, sich gegen die Bilanz des Privatsektors und das oben beschriebene fiskalische Argument zu wehren.

Zwar kann man insbesondere das Gegenargument vorbringen, dass früher oder später die stark gestiegenen Refinanzierungskosten Druck ausüben und letztlich die Kosten für den Schuldendienst steigen werden, gegen das Argument der fiskalischen Großzügigkeit ist es jedoch weitaus schwieriger anzukommen.

Und deshalb werde ich heute auf die eine Billion (US-Dollar) Gründe hinweisen, die dafür sprechen, dass dieses Wirtschafts- und Marktregime noch weitere sechs Monate andauern könnte, bis die Wahlen in den USA anstehen.

In den nächsten sechs Monaten könnte es zu einer (weiteren) massiven Liquiditätszufuhr für die Märkte und die Wirtschaft kommen!

Wie?

Indem Yellen das Treasury General Account (TGA) leert.

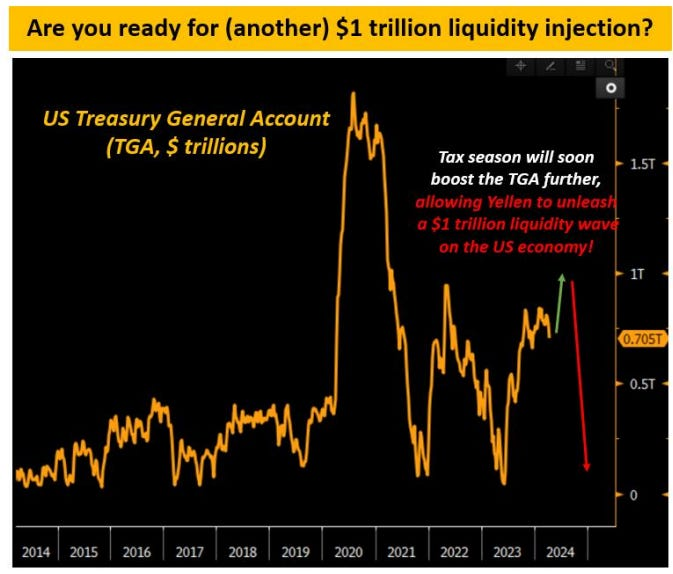

Sie können sich das Treasury General Account (TGA) als ein Girokonto vorstellen, das die US-Regierung bei ihrer Bank, der Fed, unterhält. Wann immer die US-Regierung überschüssige Gelder aus Steuern oder der Ausgabe von Anleihen angesammelt hat, die sie nicht sofort für Ausgaben verwenden kann, parkt sie diese auf dem TGA-Konto bei der Fed.

Wie aus der obigen Grafik hervorgeht, liegt das TGA in der Regel zwischen 250 und 350 Mrd. USD und steigt gelegentlich auf 1 Bio. USD, um dann wieder auf seinen Standardwert zurückzufallen. Nach der laufenden Steuersaison wird Yellen bald rund 1 Bio. USD im TGA haben - das ist ziemlich viel Liquidität, weshalb mit Abflüssen zu rechnen ist.

Hinzu kommt, dass die Aussetzung der US-Schuldenobergrenze nur bis Ende 2024 gilt und den USA irgendwann der "Spielraum" für die Emission neuer Anleihen ausgehen wird, das heißt, dass Ausgaben nur noch aus den Mitteln des TGA getätigt werden können - ein großartiger politischer Deckmantel, um Mittel aus dem TGA zu entnehmen.

Aber warum ist dieser Geldabfluss aus dem TGA so wichtig für die Märkte und die US-Wirtschaft?

Das liegt daran, dass Abflüsse aus dem TGA bedeuten, dass frisches Geld in die Wirtschaft fließt (ähnlich wie beim Deficit Spending) und das Interbankensystem neue Liquidität erhält (ähnlich wie beim QE).

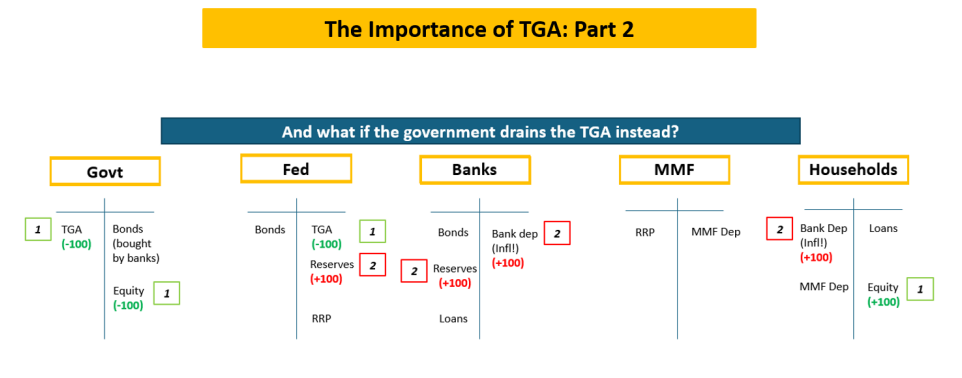

Anhand einer Folie aus dem TMC-Kurs über monetäre Mechanismen können wir den Prozess Schritt für Schritt nachvollziehen.

- Schritt 1: Der Staat leert sein TGA bei der Fed, wodurch seine Eigenkapitalposition sinkt, aber frisches, neues Geld in die Realwirtschaft fließt (= das Nettovermögen der Haushalte steigt!).

- Schritt 2: Die Haushalte verfügen nun über mehr Geld in Form von Bankeinlagen, die im Bankensystem landen, und damit sitzen die Banken auch auf mehr Reserven; die Bilanz der Fed ist durch das geringere TGA perfekt ausgeglichen durch mehr Reserven (= die Interbankenliquidität steigt!).

Sehen Sie nun, wie wichtig diese Kombination der monetären Mechanismen ist?

Die USA werden gleichzeitig Geld für die Realwirtschaft und Geld für den Finanzsektor drucken, und das bei einem realen BIP von über 2% und einer Kerninflation von 3 %.

Und was passiert, wenn man Öl ins Feuer gießt?

Fazit

Die US-Wirtschaft weist nach wie vor ein robustes nominales Wachstum auf, das darauf zurückzuführen ist, dass der Privatsektor vorübergehend vor höheren Kreditkosten geschützt ist, während er gleichzeitig von höheren Zinsen und anhaltenden Finanzspritzen profitiert.

"Vorübergehend" ist hier das Schlüsselwort, denn letztlich werden die negativen Auswirkungen der höheren Kreditkosten spürbar werden, sobald die Mauer der höheren Refinanzierungskosten realer wird.

Möglicherweise plant Yellen jedoch, das "temporäre" Zeitfenster bis zu den Wahlen durch eine entscheidende geldpolitische Maßnahme zu verlängern.

Das TGA wird geleert und damit regnen fast 1 Bio. USD an Liquidität und Stimuli auf die Märkte und die Realwirtschaft herab!

Alle Augen sind also auf das bevorstehende "Quarterly Refunding Announcement" Ende April gerichtet, um herauszufinden, was genau Yellen vorhat.

Das ist ein klares Beispiel dafür, wie die Beherrschung der Mechanismen der verschiedenen geldpolitischen Operationen wie QE, QT, Haushaltsdefizite, RRP und TGA Ihnen als Makro-Investor im nächsten Jahrzehnt einen beträchtlichen Vorteil verschaffen wird.

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!