Was man in der vergangenen Woche an den Aktienmärkten beobachten konnte, war eine Korrektur. Über diese Feststellung kann man sich mit einigen Marktteilnehmern wahrscheinlich streiten, weil es angesichts des Ausmaßes der Kursverluste in einigen Fällen noch lediglich um Rücksetzer nach zuvor stark gestiegenen Kursen handelte.

Ebenso kann man sich darüber streiten, ob es sich bei dem, was sich vorgestern beobachten ließ, bereits um einen Crash handelte. Ich würde es lediglich als crashartig bezeichnen, weil die panischen Verkäufe bislang lediglich einen Tag lang anhielten. Zudem kam es teilweise bis zum Handelsschluss zu ordentlichen Kurserholungen.

Ist die KI-Blase geplatzt?

Einen weiteren möglichen Streitpunkt haben wir in der Frage, ob mit diesen Kursentwicklungen nun die KI-Blase geplatzt ist. Denn einige Anleger würden vielleicht bereits bestreiten, dass es überhaupt eine Blase im Bereich der künstlichen Intelligenz (KI) gab. Und ob diese, so es sie denn gab, wirklich geplatzt ist, wird sich erst in den kommenden Tagen zeigen, wenn die Kurse nicht mehr ihre vorherigen Hochs erreichen, sondern womöglich sogar weiter nachgeben.

Was hat die panikartigen Verkäufe ausgelöst?

Auch bei der Begründung für die Kursverluste gibt es sicherlich unterschiedliche Meinungen. Ein Grund lautet zum Beispiel, dass sich die Konjunktursorgen verschärft hätten und die Angst vor einer Rezession nun zu plötzlichen Gewinnmitnahmen geführt hat. Diese Begründung weckt in mir die größten Zweifel.

Denn woher sollen die Konjunktursorgen denn plötzlich kommen? Dass sich die Konjunktur der Eurozone nahe am Rande einer Rezession befindet, was auch seit vielen Monaten für Deutschland als größte Volkswirtschaft dieser Region gilt, ist nun keine große Neuigkeit. Und dass auch die chinesische Wirtschaft mit Problemen zu kämpfen hat, insbesondere auf dem Immobilienmarkt, ist ebenfalls seit Wochen und Monaten bekannt.

Positive Wirtschaftsdaten aus China und den USA

Sicherlich, kürzlich gab es auch einige schwächere Konjunkturdaten aus den USA, die für die Börsen gewöhnlich mit Abstand am wichtigsten sind, wie den ISM-Einkaufsmanagerindex für die Industrie oder den Arbeitsmarktbericht (siehe „Jetzt rollt die Lawine“), aber diese galten lange Zeit als willkommen. Schließlich befeuerten sie doch angeblich die Zinssenkungsfantasien der Anleger und somit die Rally am Aktienmarkt. Außerdem hatte sich eine Abschwächung der Beschäftigung zuvor bereits abgezeichnet – und sie ist auch gewünscht, da sie den Inflationsdruck dämpft.

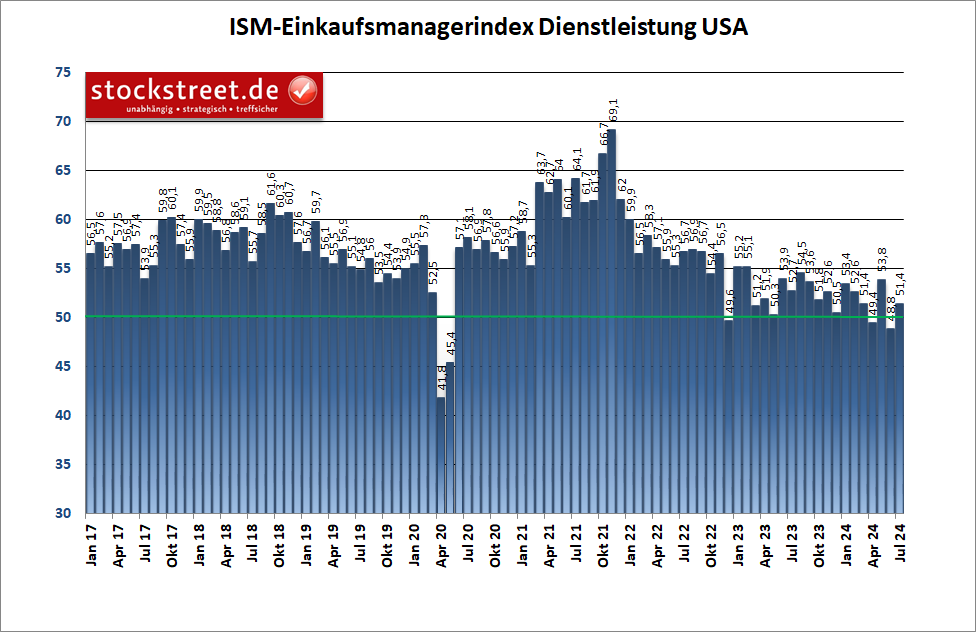

Außerdem wurde ausgerechnet vorgestern mit dem Einkaufsmanagerindex des Institute for Supply Management (ISM) für den Dienstleistungssektor auch wieder starke Daten veröffentlicht. Denn der Frühindikator legte im Juli (exakt wie von Ökonomen im Durchschnitt erwartet) auf 51,4 Zähler zu und sprang damit wieder zurück über die Wachstumsschwelle von 50 Punkten, nachdem er im Juni auf 48,8 Zähler förmlich eingebrochen war.

Und weil der Dienstleistungsbereich mit einem Anteil von fast 70 % am Bruttoinlandsprodukt (BIP) der USA wesentlich relevanter ist für die Konjunktur als die Industrie, hätte dies die Rezessionssorgen eigentlich im Keim ersticken können. Zumal das Stimmungsbarometer sowohl bei der Beschäftigung als auch bei den Neuauftrāgen wieder Wachstum signalisierte.

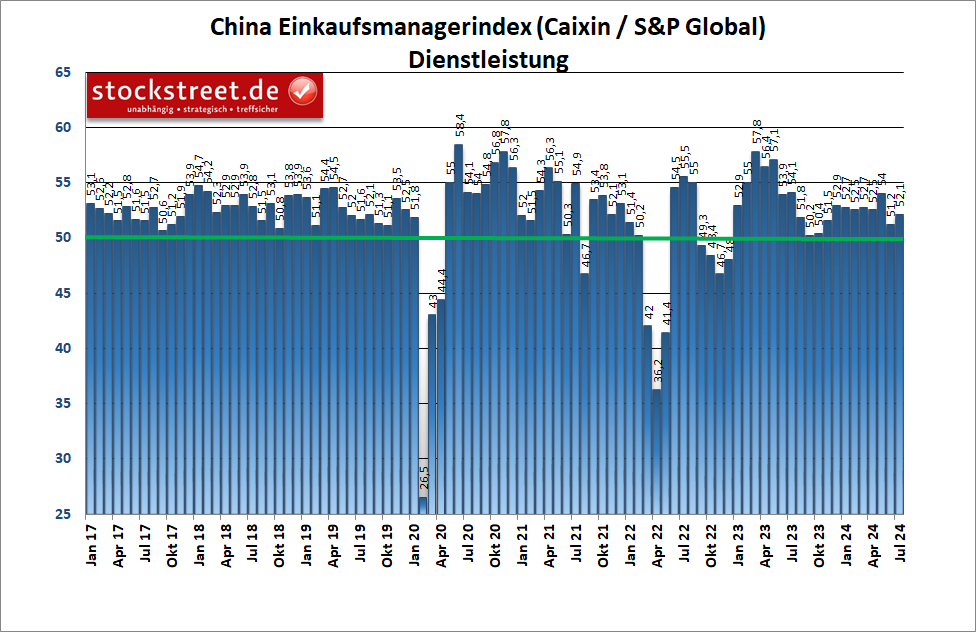

Und schon zuvor war vorgestern gemeldet worden, dass sich auch die Wirtschaft in China über Wachstum im Dienstleistungsbereich freuen kann. Darauf deutet zumindest der Einkaufsmanagerindex von Caixin/S&P Global hin, der von 51,2 im Juni auf 52,1 Punkte im Juli zulegen konnte.

Demnach hat sich das Wachstum im chinesischen Servicesektor, welches nun schon seit 19 Monaten in Folge anhält, sogar wieder beschleunigt. Warum sollten also ausgerechnet vorgestern Konjunktursorgen zu crashartigen Szenarien an den Börsen geführt haben?!

Warum positive Nachrichten aus Japan negativ für die Börsen sind

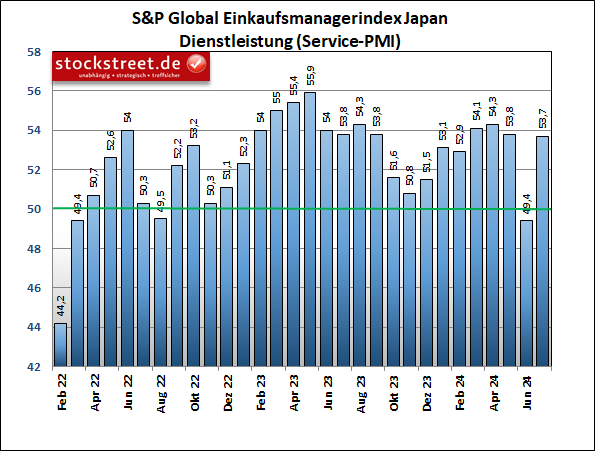

Zumal auch aus Japan, wo die Aktienmärkte besonders heftig eingebrochen sind und man daher durchaus schon von einem Crash sprechen kann, positive Wirtschaftsnachrichten kamen. Demnach kann man sich auch dort über eine zunehmende Wirtschaftsaktivität im Dienstleistungsbereich freuen. Der entsprechende Einkaufsmanagerindex von S&P Global legte um extrem starke 4,3 Punkte auf 53,7 Zähler zu, nachdem er im Monat zuvor noch um noch stärkere 4,4 Punkte auf 49,4 Zähler eingebrochen war.

Ähnlich wie beim ISM-Index für die US-Wirtschaft, war der Ausflug unter die Wachstumsschwelle also nur von kurzer Dauer. Und damit haben wir nun einen plausiblen Grund für die Kursverluste der Aktienmärkte.

Denn während zahlreiche Notenbanken ihre restriktive Geldpolitik mit Zinssenkungen beenden wollen, hat die Bank of Japan (BoJ) einen Zyklus von Zinsanhebungen begonnen. Und positive Wirtschaftsdaten ermöglichen ihr weitere Zinsschritte nach oben.

Die Zinswende der BoJ stärkt den Yen

Das hat den Yen, der lange Zeit sehr schwach war, zu einer Umkehr geführt. Und diese hat sich jüngst dramatisch beschleunigt. Ende Juli war der Wechselkurs zum US-Dollar in ein aufsteigendes Dreieck zurückgefallen, womit sich der Ausbruch darüber als Bullenfalle entpuppt hatte, wie ich anhand des folgenden Charts am 31. Juli berichtete.

Seitdem ist der USD/JPY von mehr als 150 auf im vorgestrigen Tagestief nur noch etwas mehr als 141 Yen crashartig eingebrochen.

Und das hat in einem fast identischen Kursverlauf auch den Nikkei 225 einbrechen lassen.

Seit dem 11. Juli büßte der japanische Aktienindex mehr als ein Viertel an Wert ein. Dabei kam es vorgestern zum größten Kursverlust seit 37 Jahren. Der 225 Werte umfassende Leitindex notierte zum Handelsschluss sagenhafte 12,5 % schwächer. Die Anleger gerieten offensichtlich in völlige Panik, was absolut typisch für einen Crash ist.

Carry-Trades werden aufgelöst

Aber warum ist die plötzliche Stärke des Yen so ein großes Problem für Anleger? Als Grund dafür lassen sich sogenannte Carry-Trades nennen. Dabei nehmen Anleger einen Kredit in der Währung eines Landes auf, in dem die Zinsen niedrig sind, wie in Japan. Und sie legen dieses Geld in Ländern an, wo die Zinsen höher sind, wie in den USA.

Kommt es nun allerdings zu einer Veränderung des Wechselkurses, wie wir ihn im USD/JPY sehen, dann frisst dies die Zinsgewinne auf. Und im Extremfall drohen sogar Verluste. Also lösen die Anleger ihre Carry-Trades auf. Und weil die Wechselkursveränderungen im aktuellen Fall so rasant erfolgt sind, wurden die Carry-Trades in einer zunehmenden Panik aufgelöst, was vorgestern in crashartigen Szenarien am Aktienmarkt mündete.

Fazit

Daher schaut die Börsenwelt nun plötzlich nach Japan. Kommt es dort zu einer Beruhigung des Yen, dürften sich die Kurse insgesamt beruhigen. Zeichnen sich aber erneute dynamische Wechselkurseffekte zum Nachteil der Carry-Trades ab, könnte dies auch weitere Verkaufswellen am Aktienmarkt auslösen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus