Sehr verehrte Leserinnen und Leser,

das Ereignis der Vorwoche war natürlich die Fed-Sitzung, die seit Mittwoch zu merklichen Kursverlusten geführt hat. Und obwohl in dieser Woche erneut wichtige Inflationsdaten veröffentlicht werden, die auch die Geldpolitik der Fed beeinflussen können, dürften die Börsianer sich nun auf ein anderes Thema konzentrieren – die Quartalsberichtssaison.

Warum die Berichtssaison zum 3. Quartal die wichtigste des Jahres ist

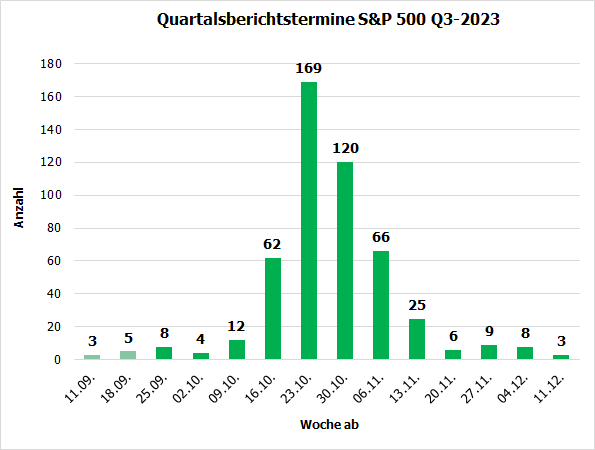

Sicher, bis zum Beginn der heißen Phase der Berichtssaison werden noch fast 3 Wochen vergehen (siehe folgende Grafik): Wie inzwischen üblich, nachdem Alcoa (NYSE:AA) 2016 aus dem S&P 500 ausschied, werden die Großbanken aus dem S&P 500 den „offiziellen“ Beginn am 13.10.2023 einläuten.

Quelle: ZIR

Die Berichtssaison zum 3. Quartal gilt als die wichtigste des Jahres, und das aus zwei Gründen: Erstens müssen die Unternehmen nun Farbe bekennen. Wer bisher im Jahresverlauf die Zügel schleifen ließ und mangels Daten, Gründlichkeit oder aus Prinzip an falschen, meist zu optimistischen Prognosen festgehalten hat, wird meist jetzt zugeben, dass die Jahresziele nicht zu halten sind. Zweitens wird von vielen Unternehmen bereits ein Ausblick auf das Folgejahr gegeben. Dadurch werden die bisherigen, eher vagen Schätzungen der Analysten für die kommenden Perioden erstmals konkretisiert.

Mit Beginn des 4. Quartals gibt es also in der Regel einen kräftigen „Datenumschlag“, der die bisherigen Erwartungen von Analysten und Anlegern mitunter über den Haufen wirft. Die Daten der ersten neun Monate des laufenden Jahres sowie die Prognosen fließen zudem in die Bewertungen für das folgende Jahr ein, auf das sich die Investoren nun fokussieren.

Diese Umstellung führt oft dazu, dass die Anleger daraufhin ihre Strategie anpassen und ihre Depots umschichten. Damit hat die Berichtssaison zum 3. Quartal auch einen spürbaren Einfluss auf die Aktienkurse und dürfte auch für die typische Schwächeperiode der Börsen im Herbst mitverantwortlich sein.

Wann dreht der Trend bei den Unternehmensgewinnen?

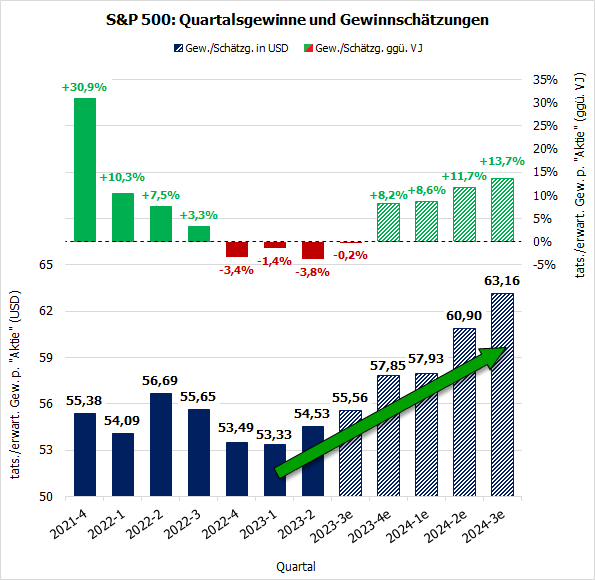

Und was ist nun in der bevorstehenden Berichtssaison zu erwarten? Schauen wir dazu zunächst auf die Gewinne der vergangenen sowie die Schätzungen für die folgenden Quartale:

Quellen: FactSet, eigene Berechnungen

Nach den jüngsten Daten von FactSet vom Freitag erwarten die Analysten für das 3. Quartal erneut einen leichten Rückgang der Gewinne (-0,2 %; siehe oberer Teil der Grafik). Wenn es so kommt, wäre dies das vierte Quartal in Folge mit einem Gewinnrückgang.

Bei den absoluten Gewinnen (siehe untere Teil der Grafik) könnte das 3. Quartal jedoch der Beginn einer Trendwende sein: Von nun an erwarten die Analysten Quartal für Quartal steigende Gewinne, sodass auch beim Vorjahresvergleich wieder ordentliche Steigerungsraten zustande kommen.

Das 3. Quartal könnte auch schon bei den Jahresveränderungsraten eine positive Wende bringen, denn der aktuelle Schätzwert von -0,2 % wird am Ende wohl übertroffen werden. Wir kennen dieses Muster schon: Die Analysten reduzieren im Vorfeld der Berichtssaison ihre Schätzungen, die dann von den Unternehmen übertroffen werden.

Die Kurse fallen, die Gewinnschätzungen steigen

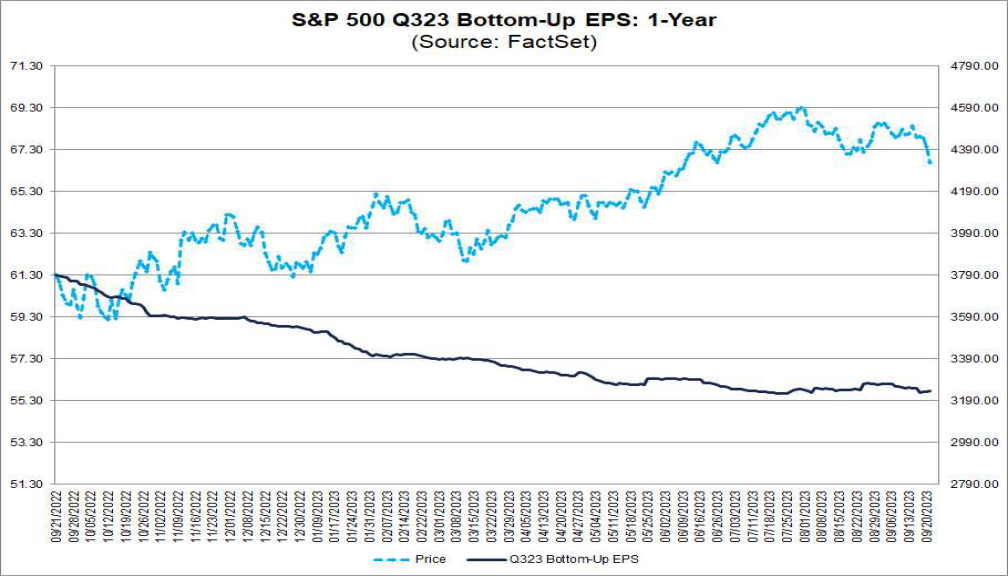

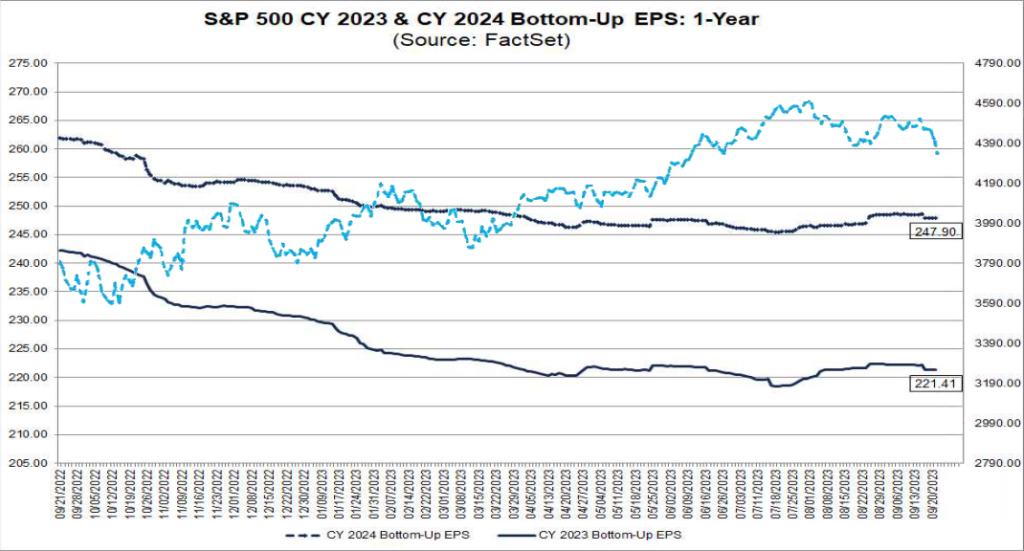

Wie auch immer – die Trends bei den Gewinnschätzungen sind inzwischen wieder positiv, sowohl was das laufende Quartal betrifft…

… als auch das aktuelle und das folgende Jahr:

Warum der S&P 500 bald fair bewertet sein könnte

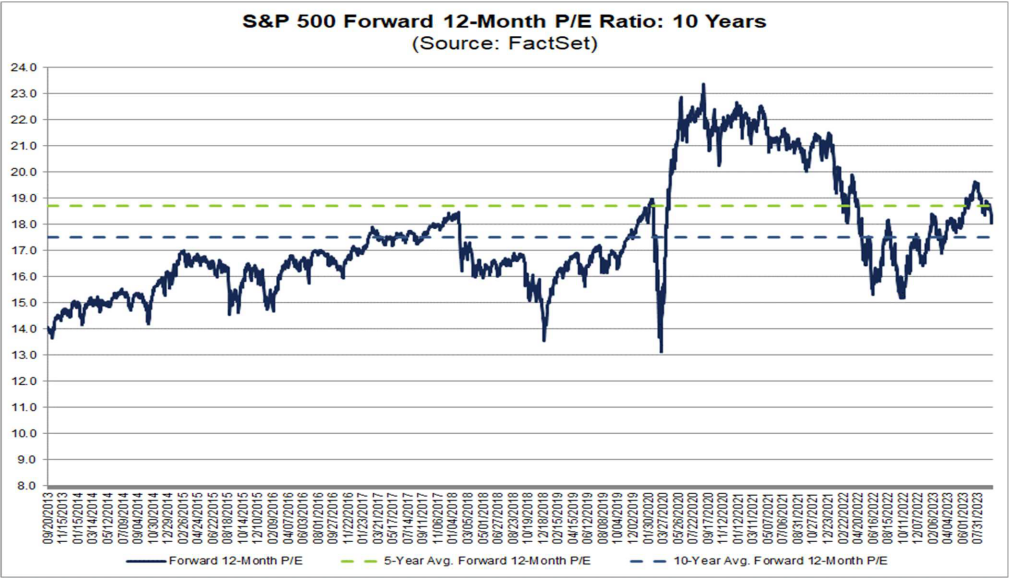

Und da im gleichen Zeitraum, in dem die Gewinnerwartungen wieder zulegten, die Kurse nachgaben, hat sich auch die Überbewertung zumindest etwas abgebaut:

Mit einem aktuellen KGV von 18 liegt der S&P 500 immer noch über dem Durchschnitt seines KGVs der vergangenen 10 Jahre (17,5), aber ein weiterer Kursrückgang in der laufenden Korrektur und eine weitere Verbesserung der Gewinnschätzungen aufgrund der besser als erwarteten Ergebnisse in der Berichtssaison könnte die Bewertung zumindest in den fairen Bereich drücken.

Und dann dürften wieder Käufer zugreifen, die auf eine weitere Besserung der Lage setzen und darauf, dass die hohen Zinsen zurückgehen und damit Aktien langfristig wenig anhaben können. Das könnte dann der Start der Jahresendrally sein, die der saisonal schwachen Börsenphase gewöhnlich folgt.

Mit besten Grüßen

Ihr Torsten Ewert