Der Dollar-Index wertet nun schon seit mehreren Wochen stetig auf. Da das jüngste Protokoll der US-Notenbank Fed darauf hindeutet, dass eine Drosselung der Wertpapierkäufe kurz bevorsteht, sollte der Greenback seine Erholungsbewegung fortsetzen. Derzeit arbeitet der Index an einem Breakout über eine kritische Widerstandsmarke, und sobald er diesen Sprung geschafft hat, besteht reichlich Spielraum für Zugewinne. Dies dürfte die Rohstoffe und die Börsen im Allgemeinen teuer zu stehen kommen und sie unter Druck setzen.

Darüber hinaus hat der USD von der Ausweitung der Zinsdifferenzen zwischen US-amerikanischen und ausländischen Anleiherenditen profitiert. Da die Zinssätze in den USA höher sind als in anderen Teilen der Welt, bleibt die Nachfrage nach Dollars weiterhin hoch, weil ausländische US-Anleihekäufer ihre Landeswährung weiterhin verkaufen werden, um US-Schuldtitel in Dollar zu kaufen.

Ein massiver bullischer Dollar-Breakout zeichnet sich ab

All dies trägt zur Erholung des Dollars bei und schafft eine bullische technische Formation, die als Doppelboden bekannt ist. Dieses Muster bildete sich, als der Dollar-Index im Januar 2021 und erneut im Mai 2021 seine Tiefs testete. Der Dollar-Index muss nun über den Widerstand bei 93,50 steigen, um den Doppelboden zu vervollständigen und aus diesem Muster auszubrechen. Dies wird wahrscheinlich zu einer Erholung des Index auf etwa 94,60 führen, aber bei einem Ausbruch könnte er im Laufe der Zeit sogar auf bis zu 98 steigen.

Der Momentum-Indikator, gemessen am Relative-Stärke-Index, ist extrem bullisch zu interpretieren. Er befindet sich in einem klaren Aufwärtstrend und verdeutlicht, dass positives Momentum in den Index kommt. Der Relative-Stärke-Index befindet sich außerdem in einem langfristigen aufwärts gerichteten Trend, was darauf hindeutet, dass die Erholung des Dollars wahrscheinlich kein kurzfristiges Ereignis sein wird.

Negative Auswirkungen

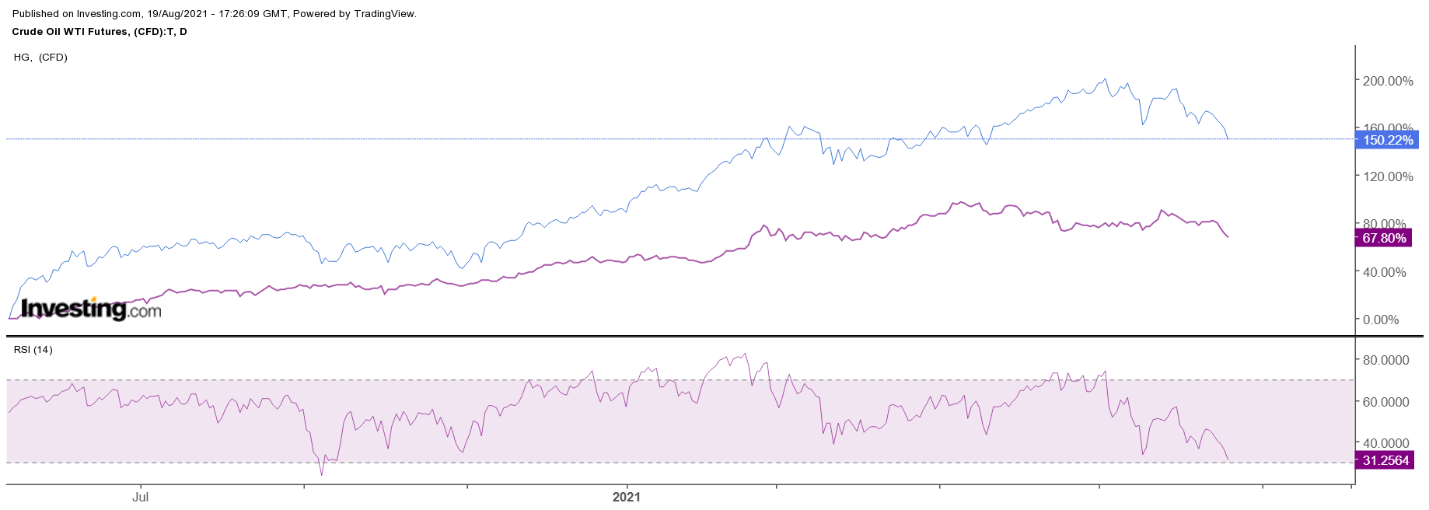

Wenn der Dollar ausbricht, wie das der Chart andeutet, führt dies womöglich zu einem weiteren Rückgang der Rohstoffpreise wie Öl und Kupfer. Sowohl Erdöl als auch Kupfer sind in den letzten Wochen stark gefallen, jeweils um mehr als 15 %. Ein starker Dollar dürfte Rohstoffe wie diese weiterhin belasten, sollte er weiter an Wert gewinnen.

Er dürfte auch den Schwellenländern und Exportwirtschaften schaden, denn ein stärkerer Dollar bringt inflationäre Kräfte mit sich, die Waren und Dienstleistungen verteuern und das Wirtschaftswachstum in diesen Märkten bremsen. Dies mag ein Grund dafür sein, dass die Performance der internationalen und der US-amerikanischen Märkte in den letzten Wochen so deutlich auseinander gegangen ist. So ist beispielsweise der iShares MSCI ACWI ex-US ETF (NASDAQ:ACWX) seit Anfang Juni um mehr als 6 % gefallen. Und auch die ETFs iShares MSCI Taiwan (NYSE:EWT) und iShares MSCI South Korea (NYSE:EWY) sind um etwa 7,5 % bzw. 13 % zurückgegangen.

Ein starker Dollar ist genau das, was die Fed jetzt braucht

Es gibt noch einen weiteren Aspekt zu bedenken. Ein starker Dollar könnte im Moment der beste Freund der Fed sein, zumal sich viele Anleger Sorgen über eine außer Kontrolle geratene Inflation machen. Sollte die Fed dem Markt weiterhin mitteilen, dass das Tapering bevorsteht, würde sie den Dollar in gewisser Weise in die Höhe schrauben. Damit tut sie das, was nötig ist, um die Inflation in Schach zu halten. Ein starker Dollar wird die Rohstoffpreise drücken und deflationäre Kräfte in die US-Wirtschaft importieren, weil Waren, die aus dem Ausland in die USA eingeführt werden, billiger werden.

Die Folgen eines Ausbruchs und eines Anstiegs des Dollar-Indexes können weitreichend sein und führen zu großen Schmerzen in verschiedenen Bereichen der Finanzmärkte. Angesichts des beträchtlichen Anstiegs des S&P 500 und des Schadens, den der Dollar möglicherweise anrichten wird, könnte selbst der S&P 500 längerfristig nicht immun gegen die Folgen der Dollar-Stärke sein.