Es ist eine menschliche Schwäche, einfache Erklärungen zu bevorzugen - das gilt auch für den Konjunkturzyklus. Die Vorstellung, dass Zuverlässigkeit und Aktualität in einem einzigen Indikator vereint werden können, hält sich hartnäckig, aber die jüngste Geschichte hat diesen Ansatz widerlegt - wie ein neuer Kommentar von Axios zeigt.

"Rezessionsindikatoren funktionieren nicht mehr wie früher", heißt es auf der Nachrichtenseite. "Es gab eine ganze Reihe solcher Signale, und dennoch hat es keinen großen Abschwung gegeben. Der Grund dafür liegt wahrscheinlich in den Besonderheiten des durch die Pandemie ausgelösten Konjunkturzyklus, der durch eine Reihe von Angebots- und Nachfrageschwankungen angetrieben wird".

Einige Indikatoren, die keine rechtzeitigen Signale für eine bevorstehende Rezession geben, sind: die Renditekurve, der Leading Economic Index - LEI und die Beschäftigung von Zeitarbeitern, die laut Axios in der Vergangenheit eine wichtige Rolle gespielt hat, in letzter Zeit aber an Bedeutung verloren hat.

Es ist verlockend, die Nachwirkungen der Pandemie für die falschen Signale verantwortlich zu machen. Fairerweise muss man sagen, dass sich für den Konjunkturzyklus viel geändert hat, seit COVID die bekannten Abläufe auf den Kopf gestellt hat, und es wäre naiv, diesen Faktor herunterzuspielen.

Richtig ist aber auch, dass man sich nie blind auf einen einzigen Konjunkturindikator verlassen konnte - das war schon immer so und wird auch immer so bleiben. Wie heißt es so schön - Prognosen sind schwierig, vor allem wenn sie die Zukunft betreffen.

Glücklicherweise gibt es Techniken, um das Rauschen zu minimieren, das Signal zu maximieren und die Aktualität und Zuverlässigkeit von Rezessionsanalysen zu verbessern. Am Anfang steht eine grundlegende Prämisse, die in der empirischen Analyse seit Jahrzehnten dokumentiert ist: Die Kombination von Modellanalysen verbessert die Ergebnisse.

Regelmäßige Leser von CapitalSpectator.com wissen, dass ich ein großer Fan von Ensemble-Methoden zur Schätzung von Rezessionsrisiken in Echtzeit bin. Wie ich bereits 2016 schrieb, "sollten wir uns bei der Einschätzung des Rezessionsrisikos nicht allein auf Marktsignale verlassen".

Acht Jahre später gilt dieses Prinzip immer noch, und zwar aus gutem Grund: Es funktioniert. Oder besser gesagt: Es versagt seltener als die üblichen Verdächtigen. Zugegeben, es ist unmöglich, eine wirklich unfehlbare Methodik zu entwickeln.

Es gibt immer einen entscheidenden Kompromiss, der bei der Analyse von Rezessionen akzeptiert werden muss: Aktualität versus Zuverlässigkeit. Die beiden stehen in Konflikt zueinander. Auch wenn es keine perfekte Lösung für die Kalibrierung dieses Verhältnisses bei der Modellierung gibt, ist es problematisch, diese Tatsache zu ignorieren, indem man sich auf einen oder sogar nur einige wenige Indikatoren verlässt.

Man könnte sogar argumentieren, dass die Konstruktion eines multifaktoriellen Rezessionsmodells relevanter und praktischer denn je ist. Umso wichtiger ist es, dass dieses Grundprinzip seit langem die Methodik der wöchentlichen Updates des US Business Cycle Risk Report (mittlerweile im zehnten Jahr), einer Schwesterpublikation von CapitalSpectator.com, bestimmt.

Auf hohem Niveau liegt der Schwerpunkt auf der sorgfältigen Zusammenstellung eines breiten Spektrums von Indikatoren zur Einschätzung der aktuellen Wirtschaftslage. Auf dieser Basis wird wöchentlich eine Kurzfristprognose aktualisiert.

Das wichtigste Prinzip: Die Schätzungen berücksichtigen eine Vielzahl von Indikatoren und Modellen. Der Grund: Es ist nie klar, welcher Indikator oder welches Modell in Echtzeit daneben liegt - und ja, irgendjemand liegt immer daneben. Das ist vergleichbar mit der Erkenntnis in der Luftfahrt, dass man sich bei einem Flug über den Pazifik besser nicht nur auf ein Triebwerk verlässt.

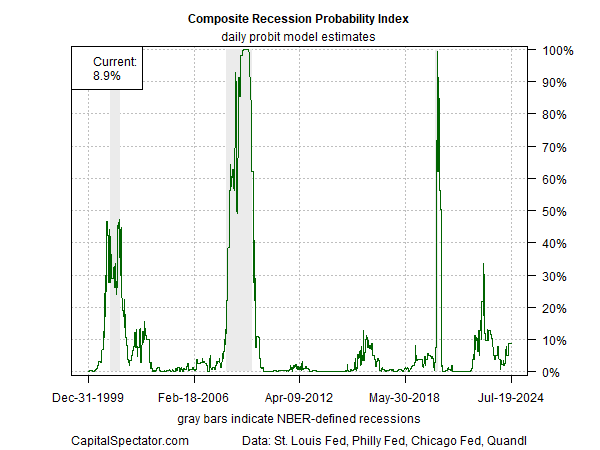

Der Leitindikator, der eine Vielzahl von Signalen für den US Business Cycle Risk Report zusammenfasst, deutet darauf hin, dass die aktuelle Konjunkturlage weiterhin auf Expansion ausgerichtet ist. In der aktuellen Ausgabe des Newsletters liegt die Wahrscheinlichkeit, dass eine Rezession gemäß der Definition des NBER begonnen hat oder unmittelbar bevorsteht, bei rund 9 %.

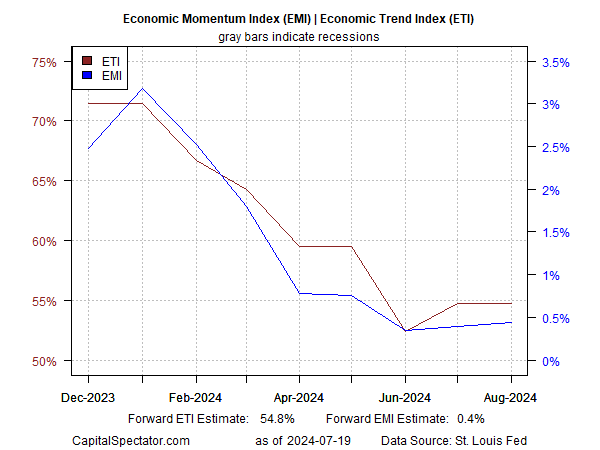

Die Verwendung einer eigenen Reihe von multifaktoriellen Konjunkturindikatoren für die Prognose der kurzfristigen Aussichten deutet darauf hin, dass sich die wirtschaftliche Aktivität bis August stabilisiert, wenn auch in einem langsamen bzw. schwachen Tempo. (Anmerkung: Die Schwellenwerte, die Expansion und Rezession für die Indizes in der folgenden Abbildung trennen, liegen bei 50 % (ETI) und 0 % (EWI).

Warum sollte man Prognosen auf ein oder zwei Monate beschränken? Weil es reine Spekulation ist, viel weiter in die Zukunft zu blicken. Es ist zutiefst falsch/naiv anzunehmen, dass es möglich ist, die Komplexität der US-Wirtschaft weit über die nahe Zukunft hinaus zu modellieren.

Das einzige, was noch riskanter ist, als sich bei der Analyse einer Rezession auf einen einzigen Indikator zu verlassen, sind Prognosen für Zeiträume von mehr als sechs Monaten, einem Jahr oder länger.

Sommer Sale: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für nur 7,40 Euro im Monat (beim 1-Jahres-Abo) erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Nutzen Sie jetzt den Rabattcode "PROTRADER" für satte Rabatte auf 1- und 2-Jahrespakete. Klicken Sie hier und sichern Sie sich Ihren Vorteil!