Der Dow Jones hat vorgestern den 9. Handelstag in Folge mit einem Verlust beendet. Das war zuletzt am 22.2.1978 der Fall. Mit anderen Worten: Eine solche Serie hat es seit mehr als 46 Jahren (!) nicht gegeben. Sie ist somit extrem selten und rekordverdächtig. Und das passt in die verrückte Börsenzeit, die wir seit einiger Zeit erleben.

Denn bislang war man im Rahmen der extremen Aufwärtsbewegungen fast schon gewohnt, dass dabei alte Rekorde ein- oder sogar neue aufgestellt werden. Doch dass es nun auch bei einem Rücksetzer so außergewöhnlich zugeht, setzt dem Ganzen aus meiner Sicht noch die Krone auf.

Auf das wahrscheinliche Ende des Rücksetzers setzen

Für Trader ist das ein riesiges Problem. Denn an der Börse handelt man stets mit Wahrscheinlichkeiten. Und dass der Dow Jones 9 Handelstage in Folge nachgibt, ist extrem unwahrscheinlich. Schließlich ist das in den vergangenen 46 Jahren nicht ein einziges Mal vorgekommen, bis auf vorgestern. Man hätte also als (kurzfristiger) Trader darauf setzen können, dass es auch dieses Mal nicht passiert.

So hätte man zum Beispiel schon nach dem 5. Verlusttag in Folge mit einem Long-Trade darauf setzen können, dass es am 6. Tag mal wieder nach oben geht, der Rücksetzer damit womöglich sogar endet und der vorherige Aufwärtstrend wieder aufgenommen wird. Bei einem Anstieg hätte man dann schnell einen Stop-Loss auf das Tief des Rücksetzers oder gar auf Einstiegskurs platzieren können.

Man hätte die Position am 6. Verlusttag auch ausbauen können. Denn die Wahrscheinlichkeit stieg, dass es am 7. Tag nicht erneut abwärts geht, da 7 Verlusttage in Folge ebenfalls selten sind – zuletzt war das beim Dow Jones im Februar 2020 vorgekommen, also vor 4,5 Jahren, wie ich vorgestern schrieb. Und vorgestern war auch zu lesen, dass es 8 Verlusttage in Folge seit dem 21. Juni 2018 nicht mehr gegeben hat.

Wie weit läuft die Kurserholung?

Je länger sich die Serie fortsetzte, desto höher wurde also die Wahrscheinlichkeit für eine Gegenbewegung in Form wieder steigender Kurse. Nach 9 Verlusttagen stellt sich nun aber die Frage, ob das Niveau, auf das der Dow Jones am 5. Verlusttag gefallen war, im Rahmen einer Kurserholung überhaupt wieder erreicht wird. Denn der Index ist charttechnisch massiv überkauft und hat daher eigentlich deutlich mehr Korrekturpotential. Zumal die Kurse trotz der langen Verlustserie erst um -3,68 % gefallen sind. Genau das gibt allerdings zugleich Hoffnung, dass das Niveau des 5. Verlusttages doch noch einmal erreicht wird.

Letztlich ist das nur ein Beispiel. Aber ich hoffe, ich konnte damit verdeutlichen, warum die aktuelle Übertreibung, bei der ständig außergewöhnliche Kursentwicklungen zu beobachten sind, für Trader ein Problem darstellt. Zumal das inzwischen nicht mehr nur für die US-Märkte gilt.

STOXX 600 steigt 8 Tage in Folge

Der paneuropäische Aktienindex STOXX 600 verzeichnete kürzlich 8 Tage in Folge einen Anstieg.

Allerdings legte er dabei von Schlusskurs zu Schlusskurs gerade einmal um +2,91 % zu. Daher erscheint diese Serie ebenso wenig spektakulär wie die Abwärtsserie des Dow Jones.

Mehr fallende als steigende Aktien

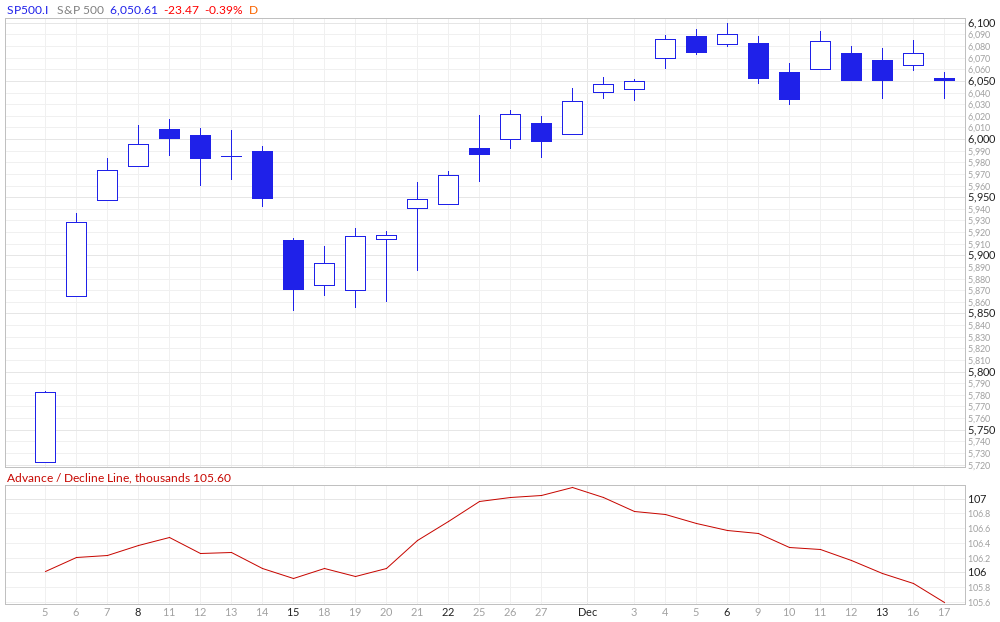

Vorgestern hatte ich allerdings auch noch geschrieben, dass an den US-Märkten in den vergangenen (11) Handelstagen in den meisten (9) Fällen mehr Aktien gefallen als gestiegen sind. Beim S&P 500 war das zeitgleich sogar an jedem der 11 Handelstage der Fall. Das hat es seit September 2001 nicht mehr gegeben, also seit mehr als 23 Jahren. Und vorgestern war es der 12. von 12 Handelstagen.

(Quelle: marketinout.com)

Doch von dem letzten Rekordhoch, welches am 6. Dezember markiert wurde, hat sich der Index in dieser Zeit kaum entfernt – um maximal -1,15 % in den zwei Tagen nach dem 6. Dezember. Der Markt gerät dadurch wieder stärker in eine deutliche Schieflage, was man als Warnsignal werten sollte.

Eine 10%-Korrektur ist überfällig

Übrigens war es für den S&P 500 schon das 57. Rekordhoch im laufenden Jahr. (Zum Vergleich: Der DAX hat am vergangenen Freitag sein 42. Rekordhoch im laufenden Jahr markiert.) Und durch diese enorme Stärke ist es nun mehr als 13 Monaten her, dass sich der S&P 500 um mehr als 10 % vom Rekordhoch entfernt haben. Das ist die längste Serie seit 3 Jahren. Laut Daten der Bank of America (NYSE:BAC) passieren Korrekturen von 10 % und mehr allerdings durchschnittlich einmal pro Jahr. Insofern ist der Aktienindex überfällig.

Außerdem stellt die BoA fest, dass der S&P 500 aktuell mit dem 5,3-fachen des Buchwertes gehandelt wird. Damit wurde der Höchststand vom März 2000 überschritten. (Rekorde, Rekorde, Rekorde!) Auch das sollte man als Warnsignal verstehen.

Jahresendrally fraglich

Ich könnte mir daher vorstellen, dass die rekordverdächtige Abwärtsserie des Dow Jones zu einem Ende seines rekordverdächtigen Aufwärtstrends geführt hat und das Rekordhoch vor einer größeren Korrektur nicht mehr erreicht wird. Und ich könnte mir vorstellen, dass die fahnenstangenartigen Kursanstiege der US-Technologieaktien auch das Ende der Blase des Nasdaq 100 bedeuten und dieser Index daher dem Dow Jones bald nach unten folgt.

Ob es zu einer Jahresendrally kommt, wage ich daher zu bezweifeln. Sollte sie dennoch kommen, also eine echte Rally in Form von stark steigenden Kursen, nicht nur moderate Kursgewinne, wie sie sich meist zwischen den Feiertagen beobachten lassen, dann wäre dies nur eine zusätzliche Übertreibung der Übertreibung. Und in diesem Fall dürfte die längst überfällige Korrektur nur umso schärfer und größer ausfallen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus