Die Aktienmärkte befinden sich in einer Korrektur. Aber was hat diese eigentlich ausgelöst?

- Gibt es charttechnische Gründe?

- Sind es die schlechten Wirtschaftsdaten?

- Ist es die Krise am chinesischen Immobilienmarkt, die jüngst wieder aufgeflammt ist?

- Sind es die jüngsten Zinsentscheidungen der Notenbanken?

- Oder haben wir es einfach nur mit der typischen saisonalen Schwäche zu tun, die vollkommen unabhängig von charttechnischen oder fundamentalen Gegebenheiten zuschlägt?

Charttechnisch wären längst schärfere Rücksetzer fällig gewesen

Charttechnisch war eine Korrektur nach den extrem starken Kursgewinnen vom Jahresanfang längst überfällig. Dennoch waren die Aktienmärkte zunächst lediglich in (Seitwärts-)Konsolidierungen übergegangen. Und diese konnte man trendbestätigend und somit bullish werten. Erst seit wenigen Tagen kann man inzwischen von größeren Korrekturen sprechen. Auslöser der jüngsten Kursverluste war also nicht die zuvor überkaufte Marktlage. Denn diese hätte eigentlich schon deutlich früher zu schärferen Rücksetzern führen „müssen“.

Die Wirtschaftsdaten sind schon seit Monaten schwach

Die Wirtschaftsdaten der vergangenen Tage waren ernüchtern und wären daher sicherlich ein Grund für Gewinnmitnahmen. Aber die Daten haben sich schon in den vergangenen Wochen und Monaten kontinuierlich eingetrübt. Für die aktuelle Kursschwäche am Aktienmarkt kann man sie daher kaum sinnvoll als Auslöser nennen.

Auch die Immobilienkrise in China wurde lange Zeit ignoriert

Dass die Aktien des chinesischen Immobilienkonzerns Evergrande (HK:3333) gestern vom Handel ausgesetzt wurden und der Chef und Gründer des Unternehmens zuvor bereits unter staatlichen Zwangsmaßnahmen gestellt wurde, kann auch nicht der Grund sein. Denn genau wie bei den Wirtschaftsdaten, fügt sich auch diese Nachricht lediglich in eine bereits relativ lange Reihe an derartigen Hiobsbotschaften ein.

Zinsentscheid der Fed hat eindeutig Anpassungsprozesse ausgelöst

Schaut man auf den zeitlichen Zusammenhang zwischen den jüngsten Zinsentscheidungen und dem Beginn der aktuell stärkeren Abwärtsbewegungen vor allem der US-Indizes, dann kommt man einer plausiblen Begründung wohl schon deutlich näher.

Ich denke, es ist eindeutig erkennbar, dass vor allem die Verlautbarungen der Währungshüter der US-Notenbank (Fed) Anpassungsprozesse an den Börsen ausgelöst haben. Die klaren Signale der Fed, dass der Leitzins länger auf einem höheren Niveau sein wird, preisen die Anleger (jetzt erst) ein. In der Folge hat der Euro zum US-Dollar (noch) deutlicher nachgegeben.

Klar erkennbar ist, dass die Zinsentscheidung der Fed (roter Pfeil) der Abwärtsbewegung Schub verliehen hat. Aber: Gestartet ist diese bereits Mitte Juli.

Auch die Renditen am Anleihemarkt sind seit der Fed-Sitzung (roter Pfeil im folgenden Chart der 10-jährigen US-Staatsanleihen) stärker in Bewegung geraten. Sie sind weiter gestiegen und haben sehr dynamisch ein neues Hoch erreicht.

Aber: Auch hier hat der aktuelle Aufwärtsimpuls bereits früher begonnen – Anfang September.

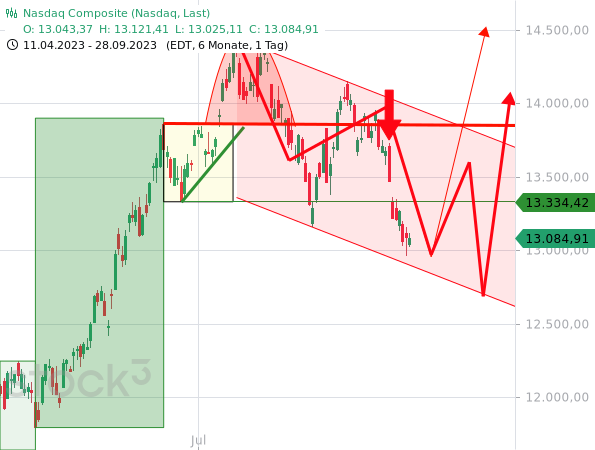

Da Anleihen durch höhere Zinsen bzw. Renditen eine zunehmende Konkurrenz für die Aktienmärkte mit ihren geringen Dividendenrenditen werden, haben die Aktienkurse seit dem Wink der Fed mit dem Zaunpfahl (roter Pfeil im folgenden Chart des Nasdaq Composite) deutlich nachgegeben.

Aber: Die aktuelle Korrekturwelle hat – wie die Aufwärtsbewegung der Renditen am Anleihemarkt – ebenfalls bereits Anfang September begonnen.

Wie viel Einfluss hat das Weltgeschehen auf die Kurse?

Man kann also einen klaren Zusammenhang zwischen Zinsentwicklung am Anleihemarkt und Kursentwicklung am Aktienmarkt erkennen. Und dass die aktuellen Zinsprojektionen der FOMC-Mitglieder Spuren an den Börsen hinterlassen haben, ist auch eindeutig. Aber: Viele Bewegungen waren bereits zuvor angelaufen und wurden lediglich durch das Ergebnis des Fed-Meetings verstärkt.

Und da der Nasdaq Composite trotz alledem seit Jahresbeginn dem saisonalen Muster folgt – also auch mit dem Beginn seiner Korrektur Mitte Juli – wirft das umso stärker die Frage auf, ob die Kurse einfach ihr saisonales Süppchen kochen, vollkommen unabhängig vom Weltgeschehen.

Dieser These würden wohl nur die wenigsten uneingeschränkt zustimmen. Und auch ich würde das so nicht einfach unterschreiben. Denn ich hatte schon mehrfach darauf hingewiesen, dass Aktienindizes wie vor allem der Nasdaq 100 das tatsächliche Bild am Aktienmarkt nicht korrekt widerspiegeln. Schaut man auf Einzelaktien, dann haben sehr viele einen desaströsen Kursverlauf hinter sich, der sehr gut zu den schwachen Wirtschaftsdaten passt. Und in China laufen auch die Aktienindizes mit der fundamentalen Entwicklung Hand in Hand. Man muss also differenzieren, welche Kurse sich von fundamentalen Fakten unbeeindruckt zeigen.

Allerdings ist es durchaus häufig so, dass die Kurse über weite Strecken von fundamentalen Entwicklungen abweichen. Man hat oft den Eindruck, sie übertreiben entweder nach oben oder nach unten. Nur selten – und meist nur über kurze Zeiträume – passen die Kursentwicklungen zur fundamentalen Entwicklung. Auf bestimmte Ereignisse reagieren die Anleger zwar häufig erwartungsgemäß, am Ende setzen sich vorherige Trends aber auch genauso oft einfach wieder durch und somit fort. Und nicht selten sind die Reaktionen der Anleger auch verwunderlich.

Es scheint jedenfalls, dass Psychologie, insbesondere in Form eines Herdentriebs, an der Börse eine viel größere Rolle spielt als Sachargumente. Etablierte Trends werden also einfach fortgesetzt. Man folgt eben der Masse. Daher performen die Big-Tech-Aktien auch seit geraumer Zeit schon ungewöhnlich gut. Und bei Korrekturen verlieren meist alle Aktien gleichzeitig, egal ob es bei deren Geschäften gut oder schlecht läuft. Sie werden in Sippenhaft genommen. Aktien guter Unternehmen verlieren höchstens weniger stark als die Anteile der schlechte(re)n Unternehmen.

Grundsätzlich bin ich aber der Überzeugung, dass Charttechnik funktioniert, und das meist auch besser als Fundamentalanalyse – vor allem kurz- und mittelfristig. (Sonst würde ich die Charttechnik ja nicht leidenschaftlich anwenden, neben der Fundamentalanalyse.) Ich wundere mich daher, warum die Chartanalyse bei einigen Marktakteuren immer noch den Ruf von Kaffeesatzleserei hat.

Langfristig spielen sicherlich fundamentale Aspekte eine größere Rolle. Aktien von Pleiteunternehmen bilden nur selten nachhaltige Aufwärtstrends aus. Und Aktien gesund wachsender Unternehmen steigen über Jahre oder Jahrzehnte betrachtet sowieso tendenziell.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus