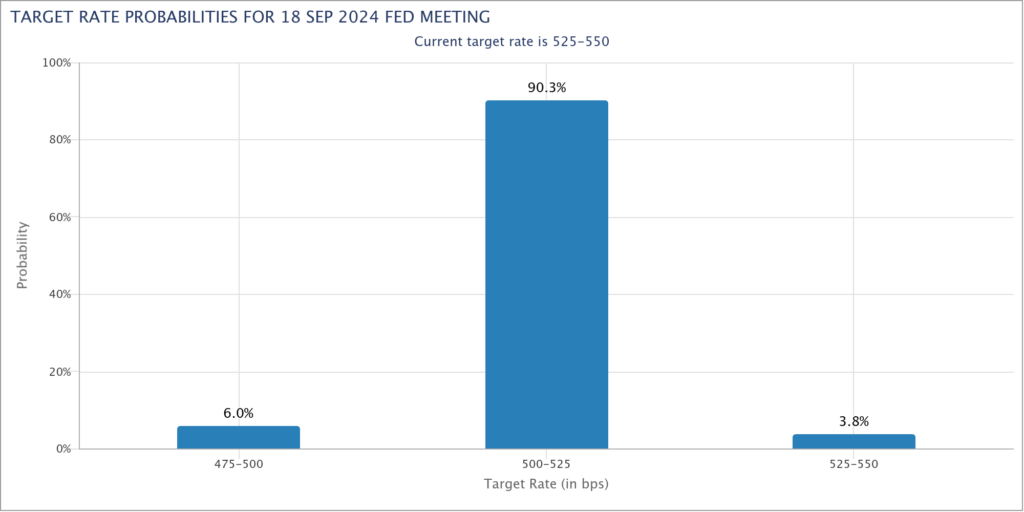

Während sich die Konjunktur- und Inflationsdaten weiter abschwächen, steigen die Erwartungen an eine Zinssenkung der Fed. Insbesondere nach dem jüngsten Inflationsbericht (CPI), der milder als erwartet ausfiel, ist die Wahrscheinlichkeit einer Zinssenkung durch die Fed bis September deutlich gestiegen. Nach Angaben der CME Group (NASDAQ:CME) liegt die Wahrscheinlichkeit für eine Zinssenkung der Fed um 0,25 % im September nun bei 90 %.

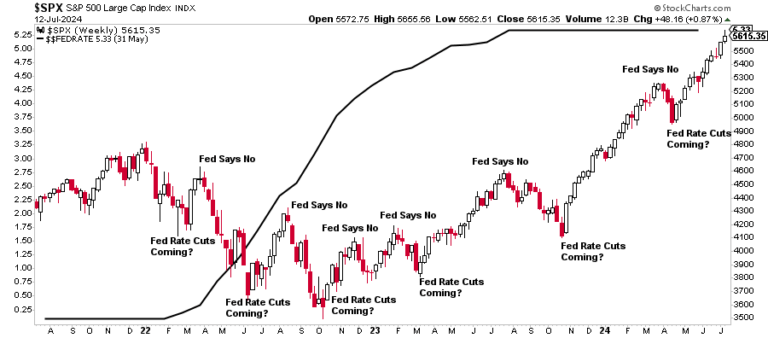

Seit Januar 2022 ist der Markt wiederholt in der Hoffnung auf Zinssenkungen durch die Fed und eine Rückkehr zu einer lockeren Geldpolitik gestiegen. Bislang scheiterte jedoch jede Hausse daran, dass die robusten Wirtschaftsdaten die Fed zur Untätigkeit zwangen.

Wie bereits erwähnt, zeigen die jüngsten Konjunktur- und Inflationsdaten jedoch deutliche Anzeichen von Schwäche, was Jerome Powell in seiner Aussage bestärkt, dass wir uns dem Punkt nähern, an dem eine Zinssenkung der Fed gerechtfertigt ist.

"Die wichtigsten Börsenindizes setzten ihren Höhenflug fort, nachdem US-Notenbankchef Jerome Powell vor einem Ausschuss des Repräsentantenhauses angedeutet hatte, dass die Fed kurz vor einer Zinssenkung stehe. Bei seiner Anhörung in dieser Woche wies Powell auf einen sich abkühlenden Arbeitsmarkt hin und deutete an, dass eine weitere Verlangsamung unerwünscht sein könnte."

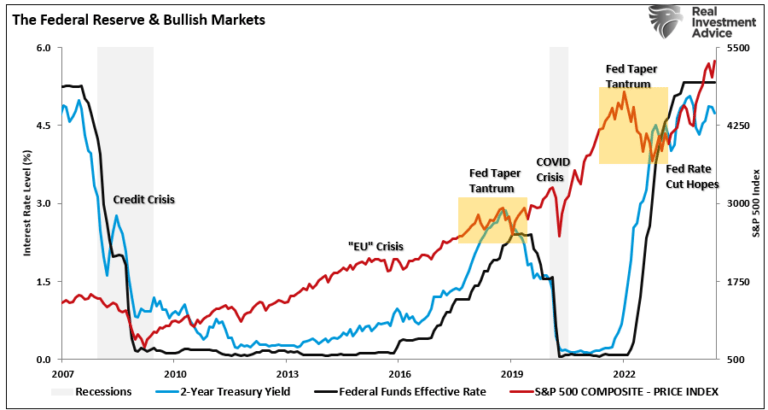

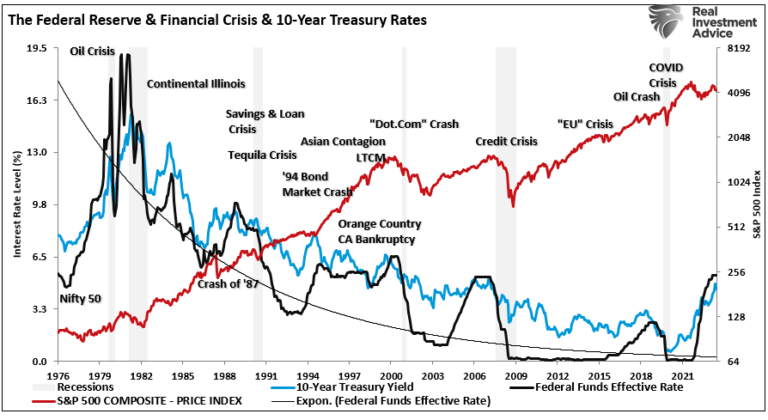

In Reaktion auf diese Kommentare erklommen die Börsen neue Höchststände. Diese Entwicklung ist nicht überraschend, haben die Anleger doch in den letzten zehn Jahren gelernt, dass Aktien steigen, wenn die Fed die finanziellen Bedingungen "lockert".

Seit 2008 sind die Aktienkurse im Vergleich zu ihren Tiefstständen um mehr als 500 % gestiegen. Lediglich nach Zinserhöhungen der Fed kam es zu Korrekturen.

Warum sollten Anleger angesichts der jüngsten Geschichte nicht mit einer weiteren Rallye des S&P 500 rechnen, wenn die Fed die Zinsen senkt?

- Mega Sommer-Deal: Profitieren Sie von unserem unschlagbaren Sommerangebot und sichern Sie sich bis zu 60 % Rabatt mit dem Coupon Code PROTRADER. Werden Sie Mitglied bei InvestingPro und nutzen Sie unsere KI-gestützten Börsenstrategien und Tools für nur 7,40 Euro pro Monat (nur 24 Cent pro Tag!). Holen Sie sich jetzt Ihre 1-Jahres-Pro-Mitgliedschaft und seien Sie bestens gerüstet für den nächsten Bullenmarkt! KLICKEN SIE HIER und starten Sie noch heute!

Zinssenkungen der Fed und Auswirkungen im Markt

Eines ändert sich an der Wall Street nie: Die Antwort lautet "Aktien kaufen" - egal, wie die Frage lautet. Das ist auch diesmal angesichts der sich abzeichnenden Zinssenkungen der Fed nicht anders. Wie bereits erwähnt, sollten Zinssenkungen die Nachfrage nach Aktien ankurbeln, schließlich sinken dadurch die Renditen für kurzfristige Anlagen. Doch wie Michael Lebowitz bereits in seinem Artikel "Eine Umkehr in der Geldpolitik der Fed ist kein Grund für Optimismus}}:“ dargelegt hat:

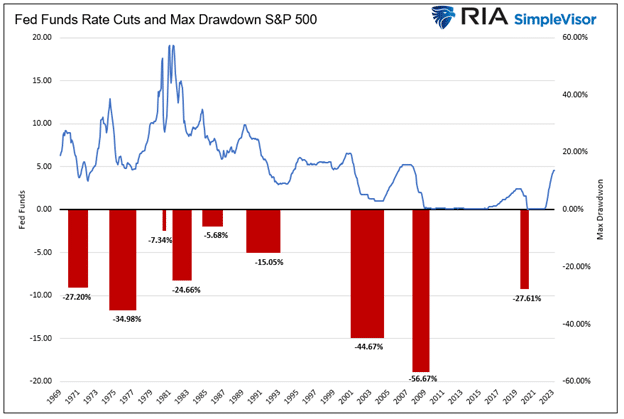

"Seit 1970 hat die Fed den Leitzins neunmal deutlich gesenkt. Der durchschnittliche maximale Rückgang vom Beginn jeder Zinssenkungsperiode bis zum Tiefpunkt des Marktes betrug 27,25 %.

In den letzten drei Fällen waren die Verluste überdurchschnittlich hoch. Von den anderen sechs Fällen war nur einer (1974-1977) überdurchschnittlich.

Angesichts dieser historischen Perspektive scheint es offensichtlich, dass Anleger einem Zinssenkungszyklus der Fed NICHT vorgreifen sollten. Dafür gibt es mehrere Gründe:

- Zinssenkungen fallen in der Regel mit den Bemühungen der Fed zusammen, einem deflationären Konjunkturzyklus oder einem Finanzereignis entgegenzuwirken.

Wenn deflationäre oder finanzielle Ereignisse eintreten, geht der Konsum zurück, was sich negativ auf die Unternehmensgewinne auswirkt.

Wenn die Unternehmensgewinne sinken, müssen die Märkte die aktuellen Bewertungen an die niedrigeren Gewinne anpassen.

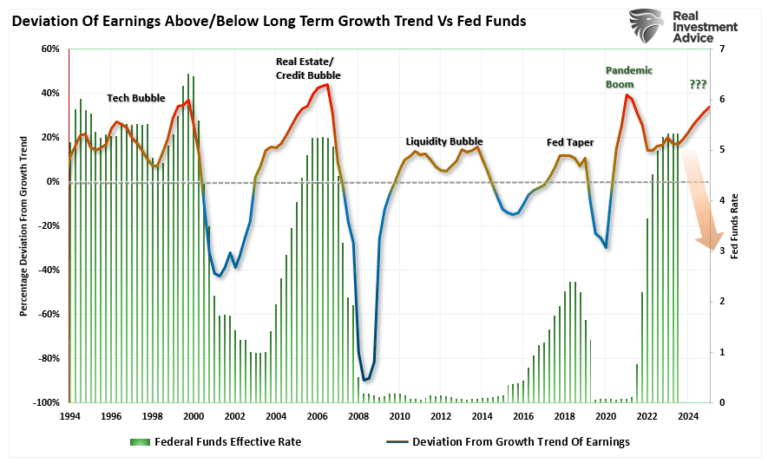

Unsere Grafik zeigt die Abweichung der Unternehmensgewinne vom langfristigen exponentiellen Wachstumstrend. Sie werden feststellen, dass sich diese Abweichung umkehrt, wenn die Fed die Zinsen senkt.

Während die Analysten also optimistisch für das Gewinnwachstum bis 2025 sind, wird ein Zinssenkungszyklus der Fed diese Erwartungen wahrscheinlich enttäuschen.

Noch interessanter ist, dass die Anleger umso optimistischer gestimmt sind, je schlechter die Wirtschaftsdaten sind, was letztlich die Wahrscheinlichkeit erhöht, dass die Fed ihre Geldpolitik lockert.

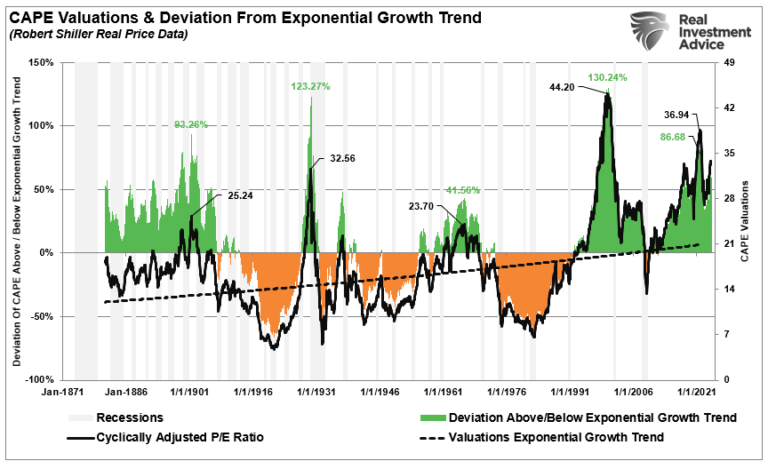

Doch wie bereits erwähnt, rechtfertigen ein schwächeres Wirtschaftswachstum und eine niedrigere Inflation, die mit einem Zinssenkungszyklus einhergehen würden, weder die derzeit optimistischen Gewinnerwartungen noch die Bewertungen, die immer noch deutlich von den langfristigen Trends abweichen.

Natürlich ist diese Bewertungsdiskrepanz eine direkte Folge der geldpolitischen Interventionen in Höhe von mehr als 43 Billionen USD seit 2008, die jeden Marktrückgang konsequent aufgefangen haben und die Anleger dazu verleitet haben, die Fundamentaldaten zu ignorieren. Wenn die Fed jedoch die Zinsen senkt, um ein desinflationäres oder rezessives wirtschaftliches Umfeld zu verhindern, kommt es in der Regel zu einem Zusammenstoß zwischen der wirtschaftlichen Realität und den optimistischen Erwartungen.

Jetzt Bonds kaufen?

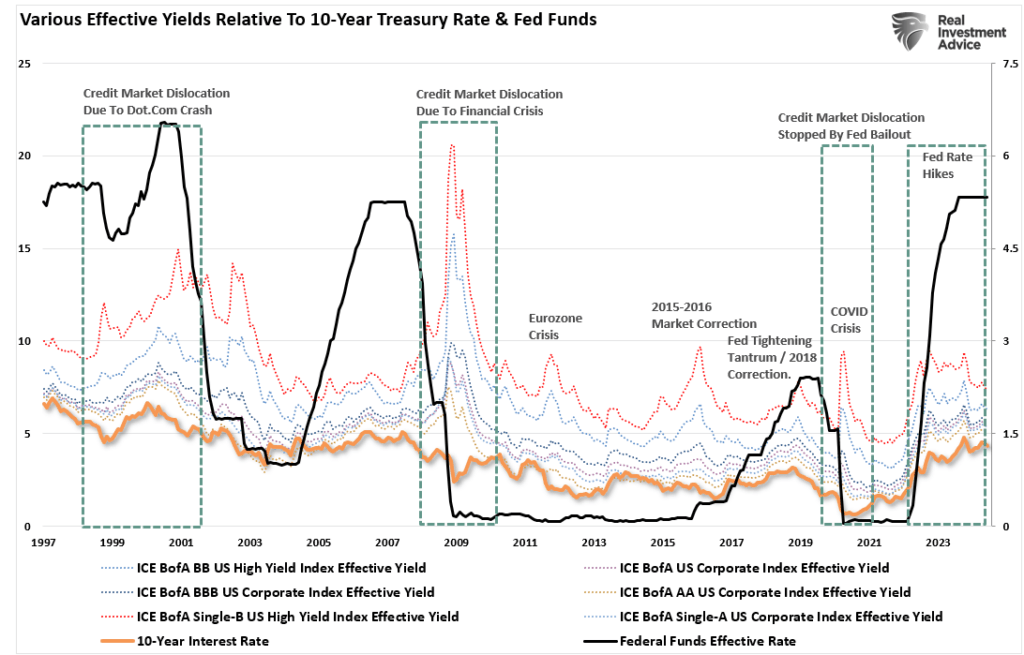

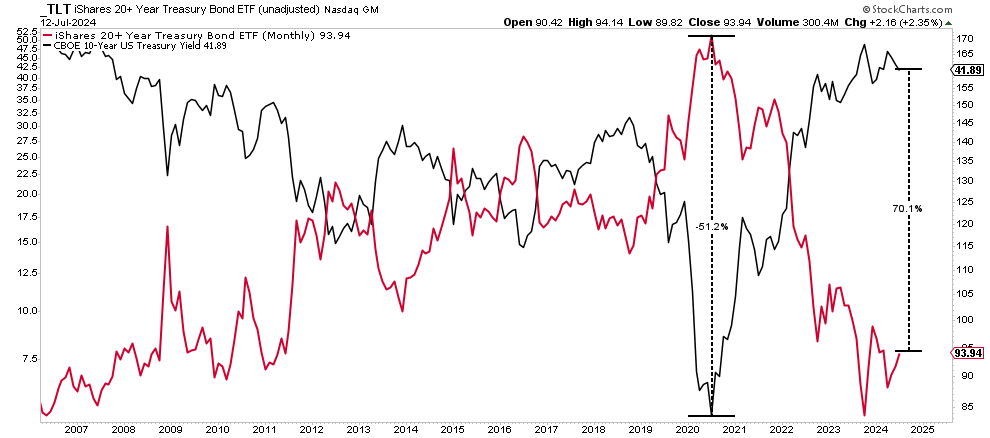

Diese Anlageklasse bietet Anlegern die Möglichkeit, ihre Portfolios während eines Zinssenkungszyklus der Fed zu schützen: Staatsanleihen. Wir sprechen hier von US-Staatsanleihen und nicht von Unternehmensanleihen. Wie man sieht, profitieren Staatsanleihen von der Flucht in sichere Anlagen in Zeiten nachlassender Inflation, wirtschaftlicher Rezessionen und Kreditereignissen, während Unternehmensanleihen abgestoßen werden, um Ausfallrisiken zu vermeiden.

Wenn die Aktienkurse während einer Bewertungsumkehr fallen, tendieren die Anleger dazu, in einen "sicheren Hafen" zu flüchten, um ihr Kapital vor dem Wertverlust zu schützen. Historisch betrachtet weist die Rendite 10-jähriger Staatsanleihen (die sich invers zu den Kursen der Staatsanleihen entwickelt) eine sehr hohe Korrelation mit den Zinsänderungen der US-Notenbank.

Das liegt daran, dass die Fed das kurze Ende der Zinsstrukturkurve kontrolliert, die Wirtschaft aber das lange Ende. Daher reagieren die längerfristigen Renditen auf die wirtschaftlichen Realitäten, wenn die Fed die Zinsen als Reaktion auf ein Nachlassen der Inflation senkt.

Könnte es diesmal ganz anders laufen? Natürlich ist das immer möglich. Aber mit einer solchen Strategie spekuliert man gegen eine Menge historischer Beweise, die genau das Gegenteil zeigen.

Es besteht zwar die Hoffnung, dass die Fed die Zinsen wieder senkt, aber das Risiko liegt eher bei den Aktien. Wie bereits erwähnt, ist der einzige Grund für Zinssenkungen der Fed, das Risiko einer wirtschaftlichen Rezession oder eines kreditrelevanten Ereignisses einzudämmen. In einem solchen Fall wird die "Flucht in die Sicherheit" zu einem Rückgang der Renditen am Anleihemarkt führen. Der letzte Zinsanstieg führte zu einem Rückgang der Anleihekurse um 50 %. Daher könnte eine ähnliche Zinswende die Anleihekurse um bis zu 70 % steigen lassen.

Mit anderen Worten: Die unbeliebteste Anlageklasse der letzten zwei Jahre könnte sich deutlich besser entwickeln als Aktien, wenn die Fed die Zinsen senkt. Im Vorfeld der nächsten Zinssenkung der Fed im September könnte es daher sinnvoll sein, das Aktienengagement zu reduzieren und die Gewichtung in Staatsanleihen zu erhöhen.

Hinweis: Starten Sie mit InvestingPro in eine neue Ära des Investierens! Für nur 7,40 Euro im Monat (bei einem Jahresabo) erhalten Sie Zugang zu einem umfassenden Set an Tools, die Ihre Investmentstrategie verbessern werden:

- ProPicks: Setzen Sie auf KI-gesteuerte Aktienstrategien mit bewährtem Erfolg. Jeden Monat landen über 100 Aktienempfehlungen direkt in Ihrem Postfach.

- ProTips: Wir übersetzen komplexe Finanzdaten in kurze, verständliche Informationen, damit Sie immer den Durchblick behalten.

- Profi-Screener: Finden Sie die besten Aktien, passend zu Ihren Kriterien.

- Umfassende Finanzdaten: Erkunden Sie detaillierte Finanzdaten für tausende Aktien und sichern Sie sich damit einen entscheidenden Vorteil.

Und es kommt noch mehr! Freuen Sie sich auf zusätzliche innovative Services, die Ihr Erlebnis mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und nutzen Sie den Rabattcode "PROTRADER" für zusätzliche bis zu 10 % Rabatt auf unsere Jahrespakete. Jetzt zugreifen!