Seit mehr als 1 ½ Jahren propagieren die Bullen, dass die Aktienmärkte steigen müssen, weil es bald eine Zinssenkung geben wird. Die Spekulationen sind (bisher) nie aufgegangen, aber die Aktien immer höher gestiegen. Doch was passiert nun, wenn die Zinsen im US-Dollar wirklich gesenkt werden?

Seit Anfang 2023 spekuliert die Börse auf eine Zinssenkung. Noch bevor die Federal Reserve ihren Zinserhöhungszyklus überhaupt offiziell beendet hatte, bauten sich schon die Erwartungen auf, dass die Zinsen bald wieder sinken werden. Es ist eine der beständigsten Spekulationen der letzten Quartale, die zudem nie zu enttäuschen war.

Obwohl bisher keine der Zinssenkungsspekulationen in ihren vielen Ausprägungen auch nur im Ansatz aufgegangen ist, gab es nie eine nachhaltige Korrektur oder gar eine Baisse am Kapitalmarkt. Selbst als die Börse zum Jahreswechsel mit der Erwartung von bis zu sieben (!) Zinssenkungen im laufenden Jahr an den Start ging und einpreiste, dass die erste Zinssenkung im März 2024 erfolgt, gab es im Anschluss keine nennenswerte Korrektur. Ganz im Gegenteil: Jede Spekulationswelle baute auf der vorherigen auf, obwohl keine sich erfüllte. Die Frage ist daher:

„Buy the rumor, sell the news“

Was passiert, wenn die Federal Reserve wirklich die Zinsen senkt? Im Kern läuft es auf das alte Börsenmotto „Buy the rumor, sell the news“ hinaus. Tritt die Zinswende ein, hat dies einen Grund und der ist nicht positiv für die Konjunktur und damit für den Aktienmarkt. Die US-Notenbank wird das Zinsniveau in der aktuellen Konstellation nicht präventiv senken, um den Konjunkturzyklus zu „glätten“, denn:

Die Federal Reserve ist ein gebranntes Kind. Das ursprüngliche Trauma zog man sich in den 70er-Jahren zu und die heutige Führung der US-Notenbank hat den Schmerz und die Lehren aus der entgleisten Geld- und Zinspolitik vor 50 Jahren tief verinnerlicht. Jerome Powell ist zwar nicht Paul Volcker, aber er hat die Maßnahmen im Detail studiert und weiß, dass das größte Risiko für die Federal Reserve heute darin liegt, die Zinsen zu früh zu senken. Denn das war der große Fehler in den 70er-Jahren, der immer wieder zum erneuten Aufflammen der Inflation führte und die US-Notenbank am Ende zwang, die Zinsen bis auf 19 % hochzuziehen.

Wäre Powell ein Paul Volcker, hätte er sicherlich nicht ein Jahr lang die stark steigende Inflation ignoriert. Und noch dazu allen entschuldigend erklärt, dass es nur ein „vorübergehendes“ Phänomen ist. Wir können also auf der anderen Seite auch davon ausgehen, dass Powell so lange mit einer Zinssenkung zögern wird, wie irgendwie möglich, um nicht wieder schief zu liegen.

Powell ist kein Paul Volcker

Die Inflation tritt in den Hintergrund und der Arbeitsmarkt in den Vordergrund. Denn im Gegensatz zur Europäischen Zentralbank, deren einzige (!) Aufgabe die Wahrung der Preisstabilität ist, hat die Federal Reserve seit den 70er-Jahren ein duales Mandat: Man soll die Preisstabilität wahren und den Arbeitsmarkt stabilisieren. Das erste Mandat hat man nun (fast) wieder im Griff, während das zweite Mandat zu kippen beginnt. Die Entwicklung der US-Inflation bzw. des PCE wird somit in Zukunft für die Federal Reserve eine untergeordnete Rolle spielen. Stattdessen treten die amerikanischen Arbeitsmarktdaten in den Vordergrund. Und:

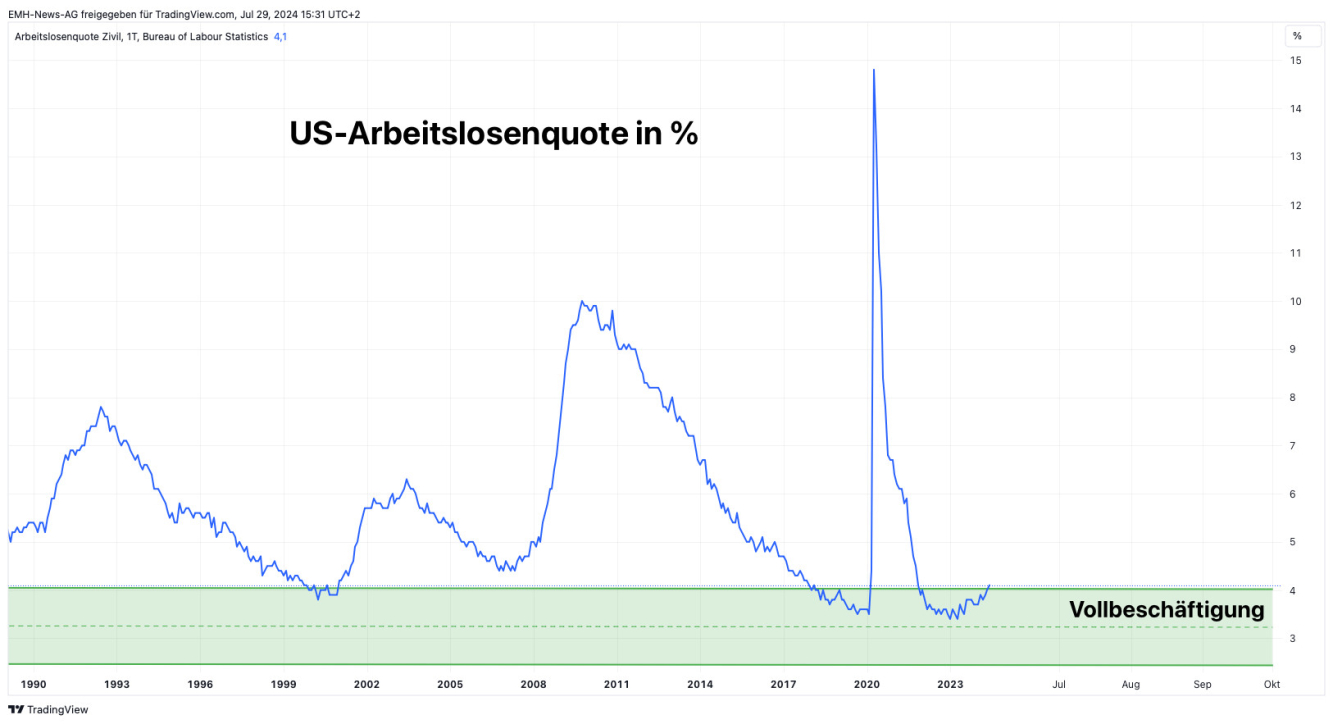

Der amerikanische Arbeitsmarkt hat bereits gedreht. In einer Volkswirtschaft ist der Arbeitsmarkt immer ein nachlaufender Indikator für die Konjunkturentwicklung, weswegen eine Wende der Arbeitslosenquote ein klares Signal für eine bereits eingetretene Konjunkturabschwächung ist. Die Stärke des Signals hängt jedoch sehr davon ab, wie frei der Arbeitsmarkt sich entwickeln kann. Ist der Arbeitsmarkt stark staatlich reguliert und gesteuert, dann hat das Signal – wie beispielsweise in Deutschland – wenig Aussagekraft. Ganz anders dagegen in den USA, wo der Arbeitsmarkt weitgehend frei ist.

Bedeutung des Arbeitsmarktes tritt in den Vordergrund

Der amerikanische Arbeitsmarkt zeichnet sich dadurch aus, dass er sehr aggressiv reagiert, wenn er einmal gekippt ist. Das resultiert aus dem geringen Arbeitnehmerschutz, der Kündigungen innerhalb kürzester Zeit möglich macht. Und die Arbeitgeber nutzen diese Freiheit aggressiv, denn nur die Unternehmen, die die Kosten schnell genug senken, kommen unbeschadet auf der anderen Seite des Konjunkturzyklus an.

Die Europäische Zentralbank hat bereits gesenkt, die Federal Reserve folgt im 2. Halbjahr. Es geht im Kern nur noch um die Frage: September oder November? Hinweise auf das Timing erhofft sich die Börse von Jerome Powell auf der Pressekonferenz der Juli-Sitzung der Federal Reserve. Und je stärker Powell die Entwicklung am Arbeitsmarkt in den Vordergrund stellt, desto wahrscheinlicher wird ein erster Zinsschritt im September noch vor den Wahlen.

Vor diesem Hintergrund wird deutlich, dass die bevorstehende Zinswende im US-Dollar kein positives Signal für den Aktienmarkt sein wird, sondern für den Anleihemarkt. Die alte Regel von Gläubigern lautet bekanntlich, dass man langlaufende Staatsanleihen höchster Qualität kauft, wenn die erste Zinssenkung durchgeführt wird und die Staatsanleihen verkauft, wenn die erste Zinserhöhung kommt. Aus gutem Grund, denn in einer Konjunkturschwäche oder gar einer Rezession werden Staatsanleihen höchster Qualität die Aktien absolut (und nicht nur risikogewichtet) outperformen.

Ein Artikel von

Mikey Fritz

Chefredakteur Zürcher Finanzbrief