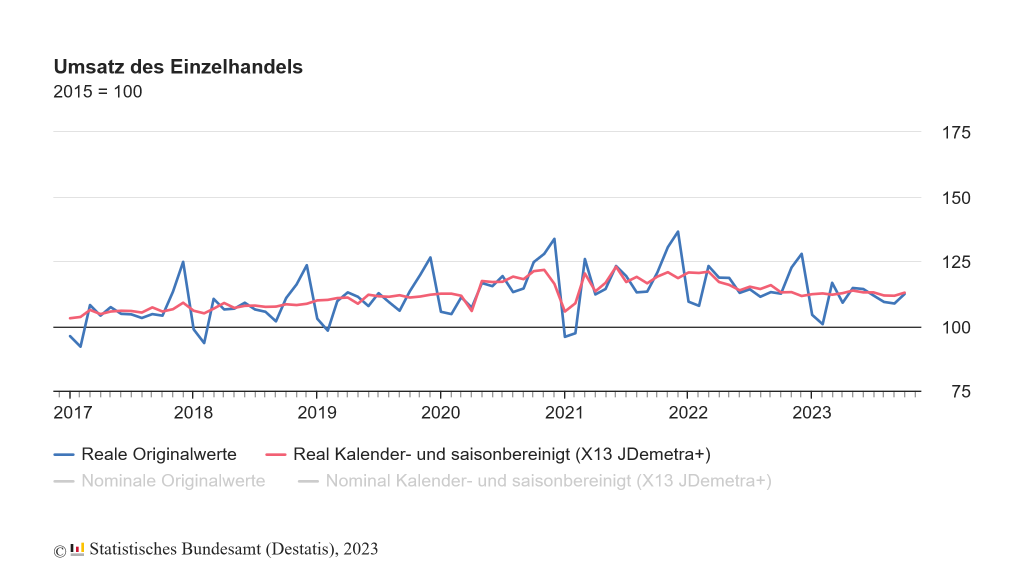

Die deutschen Einzelhändler haben ihren Umsatz im Oktober überraschend deutlich gesteigert. Im Vergleich zum Vormonat stiegen die Erlöse um +0,7 %. Inflationsbereinigt gab es mit +1,1 % sogar das stärkste Wachstum seit mehr als einem Jahr.

Ökonomen hatten im Durchschnitt lediglich mit einer Zunahme um +0,4 % gerechnet, nachdem es im September noch ein deutliches Minus von -0,8 % gegeben hat.

Solche Abweichungen zwischen der Stimmung (laut Umfragen, siehe Börse-Intern von von Dienstag dieser Woche), den Prognosen von Experten und den tatsächlichen, realen Daten machen eine Einschätzung der aktuellen Entwicklungen und der Kurse an den Börsen natürlich äußerst schwierig.

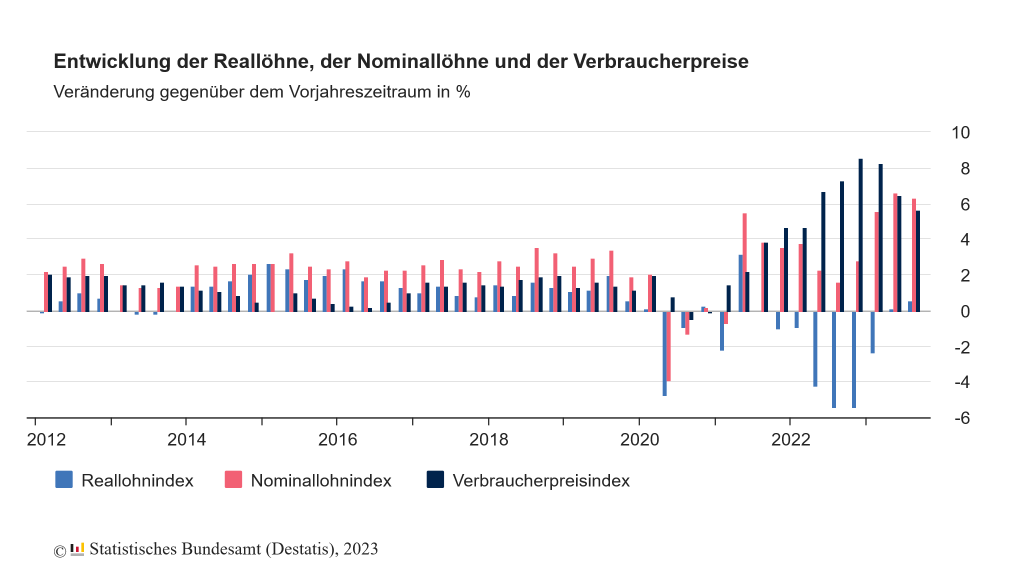

Steigende Reallöhne erhöhen die Kaufkraft

Ein möglicher Grund für das Umsatzplus ist die Kombination aus sinkender Inflation und kräftigen Lohnerhöhungen. Im vergangenen Quartal stiegen die Nominallöhne in Deutschland um +6,3 % zum Vorjahresquartal, die Verbraucherpreise legten im selben Zeitraum „nur“ um +5,7 % zu. Dadurch erhöhten sich die Reallöhne in Deutschland um +0,6 % und damit so kräftig wie seit mehr als 2 Jahren nicht mehr.

Wie üblich ließen mahnende Stimmen aber nicht lange auf sich warten, was auch immer wieder zu einer schlechten Stimmung im Vergleich zur Realität beiträgt. „Die Kaufzurückhaltung dürfte sich in den kommenden Monaten auch nur langsam auflösen, zumal das Urteil des Bundesverfassungsgerichts zum Haushalt massiv Unsicherheit verursacht hat, weil viele Menschen sich jetzt fragen, ob sie von möglichen Ausgabenkürzungen oder Steuererhöhungen betroffen sind“, hieß es zum Beispiel vom Institut für Makroökonomie und Konjunkturforschung (IMK). Doch es ist fraglich, bei wie vielen Menschen das Urteil des Verfassungsgerichts tatsächlich eine „massive“ Unsicherheit und dadurch eine Kaufzurückhaltung auslöst.

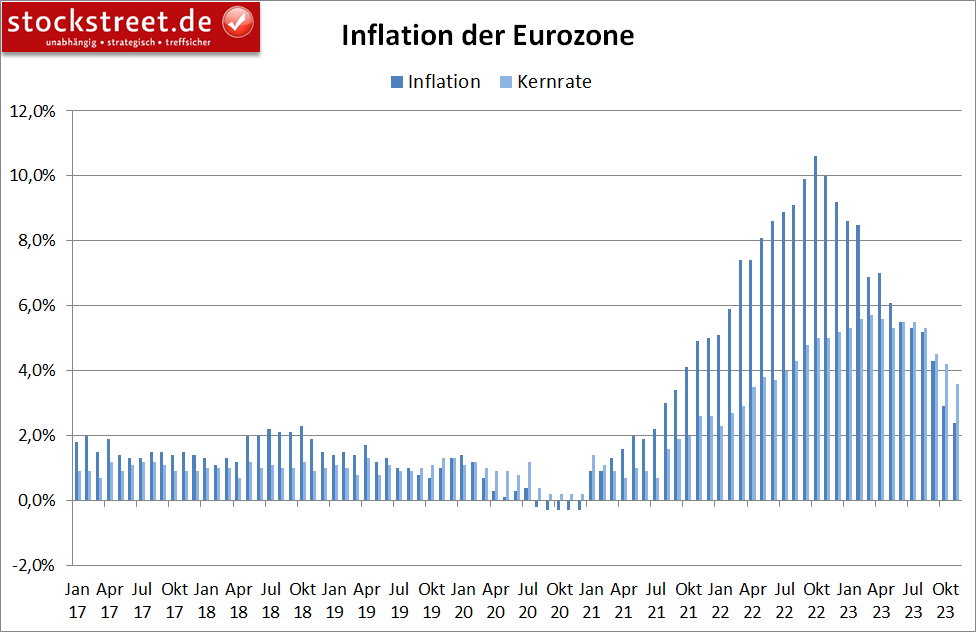

Inflation nah am Ziel der EZB

Jedenfalls wurde gestern auch noch gemeldet, dass die Inflation im Euroraum im November weiter gesunken ist und nur noch +2,4 % im Vergleich zum Vorjahresmonat betrug. Das ist der niedrigste Wert seit Juli 2021 und nur noch wenig entfernt vom 2%-Ziel der Europäischen Zentralbank (EZB).

Auch die Kerninflation, bei der die schwankungsanfälligen Energie- und Lebensmittelpreise sowie Alkohol und Tabak ausgeklammert werden, ging im November erneut deutlich zurück, auf +3,6 %, nach 4,2 % im Oktober.

Volkswirte hatten dagegen mit noch etwas höheren Raten von +2,7 % bzw. 3,9 % gerechnet, nachdem die Verbraucherpreise im Oktober sogar noch um +2,9 % bzw. in der Kernrate um +4,2 % gestiegen waren. Dass die Daten tatsächlich deutlich niedriger ausgefallen sind, spricht dafür, dass die EZB mit an Sicherheit grenzender Wahrscheinlichkeit keine Leitzinsanhebung mehr vornehmen wird.

Die Inflation könnte kurzzeitig wieder ansteigen

Aber auch hier gab es mahnende Stimmen. EZB-Präsidentin Christine Lagarde hatte zum Wochenstart vor weiterhin bestehenden Unsicherheiten und daher vor verfrühten Siegesfeiern im Kampf gegen die Inflation gewarnt. Und Bundesbank-Präsident Joachim Nagel warnte konkret davor, die Zinsen im Euroraum zu schnell wieder zu senken. Die Inflation sei in den vergangenen Monaten zwar deutlich zurückgegangen, doch es sei keine ausgemachte Sache, dass sich dieser Rückgang fortsetzen werde.

Experten gehen derzeit auch davon aus, dass die Inflation aufgrund von Basiseffekten im Dezember wieder anziehen wird. Dass die Börse eine Leitzinssenkung der EZB im April weitestgehend eingepreist hat, erscheint vor diesem Hintergrund voreilig. Selbst wenn die Kernrate bis April auf 2 % gesunken sein sollte, wird die EZB mit hoher Wahrscheinlichkeit zunächst abwarten, ob es auch dabei bleibt.

Zu frühe Zinssenkungen können Schaden anrichten

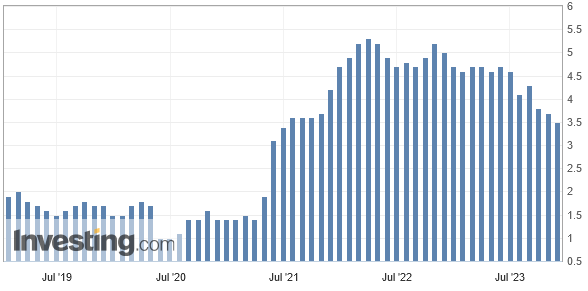

Ähnlich sieht es in den USA aus. Dort wurde gestern gemeldet, dass der PCE-Kernindex im Oktober auf eine Jahresteuerungsrate von +3,5 % gesunken ist, nach +3,7 % im September. Experten hatten bei diesem Inflationsmaß, das die US-Währungshüter besonders im Auge halten, exakt mit diesem Rückgang gerechnet.

Da auch die US-Notenbank ihrem Ziel von 2 % kontinuierlich näher kommt, ist eine weitere Leitzinsanhebung ebenfalls so gut wie ausgeschlossen. Aber bedeutet dies im Umkehrschluss, dass Zinssenkungen damit früher erfolgen werden?

Die US-Währungshüterin Mary Daly stemmte sich gesterm gegen diese Annahme. Sie sehe derzeit nicht einmal den Bedarf für eine Diskussion über eine Lockerung der Geldpolitik. „Das Schlimmste, was wir den Amerikanern antun können, ob es sich nun um Unternehmen, Haushalte, Verbraucher oder kommunale Gruppen handelt, ist eine Stopp-Start-Geldpolitik, bei der wir die Zinserhöhungen stoppen, dann aber merken, dass wir noch nicht fertig sind und wir später noch mehr Arbeit leisten müssen“, sagte die US-Währungshüterin.

Ähnlich werden wohl auch die Euro-Währungshüter denken. Eine frühe Leitzinssenkung, nur um diese wenig später mit einer Zinsanhebung wieder wettmachen zu müssen, weil die Inflation noch einmal aufflammt, wie sie es in vergangenen Zyklen häufig getan hat, wäre wahrscheinlich ein größeres Problem als eine geduldige Geldpolitik.

Währungshüter der Fed sprechen eine weitere Zinsanhebung an

Und daher glaube ich, dass die Markterwartungen wieder einmal enttäuscht werden und zurückgeschraubt werden müssen. Und das wird wahrscheinlich über einen Wiederanstieg der Renditen am Anleihemarkt und – durch die negative Korrelation – zeitgleich mit einem Rücksetzer der Aktienkurse einhergehen.

Was sich gestern beobachten liess, ist, dass der Hinweis von Daly, wonach eine weitere Zinsanhebung immer noch im Bereich des Möglichen ist, offenbar Druck auf Technologieaktien ausgeübt hat. Denn während der Dow Jones noch weiter zulegen konnte und nun ebenfalls über das Juli-Hoch steigen konnte, wie es zuvor schon dem Nasdaq 100 gelungen war, ist Letzterer gestern unter dieses Niveau zurückgefallen.

Dies wohl auch vor dem Hintergrund, dass Dalys New Yorker Fed-Kollege John Williams ebenfalls über eine weitere Zinsanhebung nachdachte. Falls sich der Preisdruck als hartnäckiger als gedacht erweisen sollte, könnte eine weitere Straffung nötig werden, so Williams. Nach seiner Einschätzung sei die Fed allerdings aus aktueller Sicht am Zinsgipfel angelangt, wobei er allerdings „oder zumindest in dessen Nähe“ einschob, was ebenfalls eine weitere Leitzinsanhebung nicht ausschließt.

Ist das der Auftakt für die Gegenbewegung?

Ich bin daher sehr gespannt, ob der Rücksetzer beim Nasdaq 100 nun der Auftakt für die längst fällige Gegenbewegung ist. Die Stärke des Dow Jones lässt mich daran noch zweifeln. Denn aus meiner Sicht braucht es für eine größere Korrektur einen schwachen Markt in der Breite, also auch fallende Kurse beim Dow Jones, nicht nur beim Nasdaq 100. Wenn sich diese aber auch beim Dow Jones abzeichnen, sollte man schnell entsprechend reagieren. Denn angesichts der Übertreibung durch die jüngste Kursrally könnte eine Korrektur ebenso dynamisch ausfallen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus