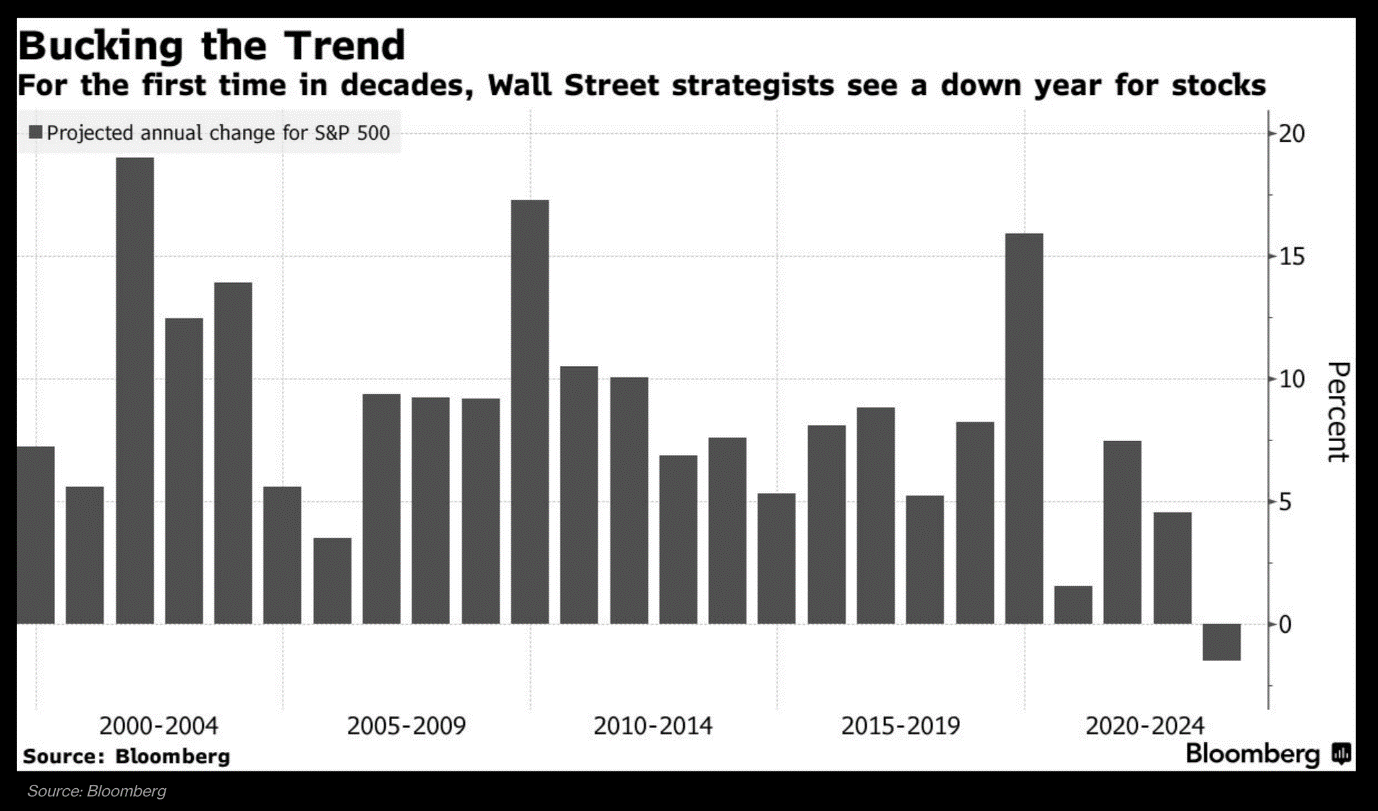

- Professionelle Investment-Strategen haben ihre Jahresendziele für den S&P 500 im Jahr 2023 veröffentlicht - der Konsens ist düster

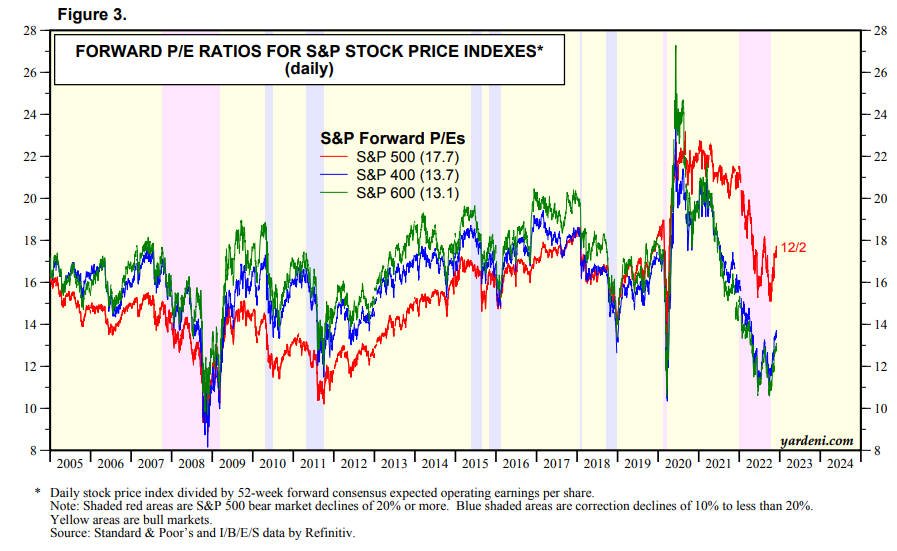

- Der SPX wird mit dem 18-fachen des für nächstes Jahr prognostizierten Gewinns pro Aktie gehandelt, aber US-Large-Caps sind kaum echte Schnäppchen

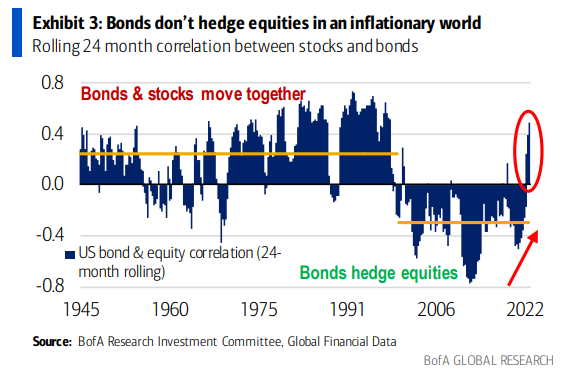

- Obwohl Anleihen positiv mit dem Aktienmarkt korrelieren, könnten sie die künftige Aktienvolatilität etwas abfedern

Die Saison für Prognosen an der Wall Street ist eröffnet. In den Posteingängen trudeln zahlreiche Makroprognosen der Sell-Side ein. Mehrere Empfehlungen zur Sektorgewichtung und Jahresendkursziele für den S&P 500 sind (meiner zynischen Meinung nach) für die Tonne. Obwohl ich das Sell-Side-Research für sehr wertvoll halte, wenn es um das Erstellen von Charts und die Identifizierung von Schlüsselrisiken geht, kann ich genauso gut wie sie einschätzen (oder raten), wohin sich die Märkte in den kommenden Monaten wohl entwickeln werden.

Ungewöhnlich ist jedoch, dass zum ersten Mal seit mindestens 1999 die durchschnittliche Prognose der Strategen für den S&P 500 zum Ende des kommenden Jahres pessimistisch ist. Ein so verbreiteter Pessimismus ist eher ungewöhnlich. Man sollte also herausfinden, warum die klügsten Köpfe der Branche niedrigere Kurse und nicht die üblichen jährlichen Renditen von 8 bis 10 % erwarten.

Die Masse erwartet niedrigere Aktienkurse im Jahr 2023

Quelle: Bloomberg

Nicht nur, dass der S&P 500 derzeit mit dem 18-fachen des für 2023 geschätzten Gewinns pro Aktie gehandelt wird, sondern auch weil die Wirtschaft im ersten Halbjahr schrumpfen könnte, halte ich die Aktienbewertung immer noch für recht hoch. Das am 13. Oktober bei 16 erreichte Multiple, als der Aktienmarkt seinen Tiefpunkt erreichte, erscheint mir angemessener.

Large Caps sind teuer, Small- und Mid-Caps sehen immer noch günstig aus

Quelle: Yardeni Research

Selbst damals erschien mir ein Kurs-Gewinn-Verhältnis von 16 nicht besonders günstig, denn die Rendite erstklassiger Unternehmensanleihen betrug über 5,8 % und damit mehr als 350 Basispunkte höher als ein Jahr zuvor. Es ist wichtig zu verstehen, dass der auf zukünftige Unternehmensgewinne angewandte Diskontsatz häufig ein gewichteter durchschnittlicher Kapitalkostensatz ist, der Fremdkapital, Eigenkapital und (in geringerem Maße) die Rendite von Vorzugsaktien berücksichtigt.

Die Rendite von Investment-Grade-Unternehmensanleihen ist in vielen Fällen ein guter Indikator für die Fremdkapitalkosten. Bei der Abzinsung künftiger Cashflows ist der S&P 500 mit einem Kurs-Gewinn-Verhältnis von 18 für US Large Caps und einem mittelfristigen Marktzinssatz von immer noch über 5 % in meinen Augen also kein Schnäppchen.

Ein weiterer Grund zur Sorge an der Investmentfront ist, dass auf dem Weg ins Jahr 2023 Anleihen nicht mehr wirklich als Hedge für Aktien fungieren. Etwa 25 Jahre galt: Anleihen legen dann zu, wenn Aktien schwächeln. Diese Gegenläufigkeit reduzierte die Gesamtvolatilität eines klassischen 60/40-Portfolios. In den letzten Quartalen ist die Korrelation jedoch ins Positive umgeschlagen.

An dieser Stelle gibt es gute Nachrichten, wenn ich die heutigen Renditen betrachte. Auch wenn Aktien und Staatsanleihen positiv korreliert sein mögen, bedeutet das nicht, dass Sie Anleihen komplett ignorieren sollten. Stellen Sie sich folgendes Szenario vor: Fallen Ihre Aktienanlagen im nächsten Jahr um 20 %, Ihre festverzinslichen Anlagen aber nur um 1 %, sind die beiden Anlagen technisch gesehen positiv korreliert, und die Anleihen haben Ihnen dann tatsächlich geholfen, die Turbulenzen am Aktienmarkt zu überstehen. Angesichts positiver Realrenditen über die gesamte Laufzeitstruktur von Staatsanleihen behaupte ich, dass sie für risikobewusste Anleger immer interessant sind.

Aktien und Anleihen bewegen sich im Jahr 2022 parallel

Quelle: Bank of America Global Research

Fazit

Ich weiß zwar nicht wirklich mehr über die künftige Entwicklung als Sie, aber ich stimme mit der etwas düsteren Einschätzung der Wall-Street-Prognostiker überein, was den Stand des S&P 500 am Ende des Jahres 2023 betrifft. Es gibt aber immer noch Anlagechancen. Anleihen dürften bessere reale Renditen bieten, und wenn wir 2024 die übliche Gewinnerholung erleben, sollten die nächsten 12 Monate einige sehr attraktive langfristige Einstiegsmöglichkeiten für Aktienanleger bieten.

Offenlegung: Mike Zaccardi ist derzeit in keinen der hier besprochenen Wertpapieren investiert.