Das Wichtigste in Kürze

- Höhere Inflation erodiert regelmäßige Einnahmen der Anleger aus ihren Portfolios

- In einem so kostenintensiven Umfeld ist es sinnvoll, Dividendenaktien zu kaufen, die ihre Auszahlungen schneller als die Inflationsrate erhöhen

- Home Depot hat in den letzten 10 Jahren ein durchschnittliches jährliches Dividendenwachstum von 21 % erzielt

Die US-Verbraucherpreise sind im März so stark gestiegen wie seit Ende 1981 nicht mehr, was die derzeit hohen Lebenshaltungskosten unterstreicht. Laut Daten des Arbeitsministeriums stieg der Verbraucherpreisindex gegenüber dem Vorjahr um 8,5 %, nachdem er im Februar im Jahresvergleich um 7,9 % gestiegen war.

Die steigende Inflation ist einer der größten Gegner für diejenigen, die sich auf Kapitalanlagen als regelmäßige Einkommensquelle verlassen. Das gilt insbesondere dann, wenn die meisten festverzinslichen Anlagen deutlich unter dem durchschnittlichen Teuerungsniveau rentieren.

In einem solchen Umfeld ist der Kauf erstklassiger Dividendenaktien, die ihre Auszahlungen schneller als die Inflationsrate erhöhen, der beste Weg.

Da Aktien ein hohes Risikoniveau aufweisen, sollten Sie sich auf eine gewisse Portfoliovolatilität einstellen. Sie können jedoch einige dieser Risiken abfedern, indem Sie sich auf qualitativ hochwertige Aktien mit soliden Bilanzen und Dividendenzahlungen in der Vergangenheit konzentrieren.

Unter Berücksichtigung dessen haben wir nachfolgend zwei Aktien in die engere Wahl gezogen, die Einkommensanleger jetzt kaufen könnten. Jede Aktie bietet das Potenzial für solide Kapitalgewinne und erhebliche Dividendenerhöhungen, um den Auswirkungen höherer Preise entgegenzuwirken.

1. Home Depot

Der Baumarktgigant Home Depot (NYSE:HD) eignet sich prima für Ihr Portfolio, um die Inflation zu bekämpfen und von steigenden Dividenden zu profitieren. HD ging am Dienstag bei 306,29 USD aus dem Handel.

Das in Atlanta ansässige Unternehmen hat eine beeindruckende Erfolgsbilanz darin vorzuweisen, seine Dividenden wesentlich schneller über dem Inflationssatz zu steigern. In den letzten 10 Jahren hat der Hausrenovierungsgigant im Durchschnitt ein jährliches Wachstum der Auszahlungen von 21 % erzielt. Außerdem konnte das Unternehmen regelmäßig positive Unternehmensberichte vorlegen.

Mit einer jährlichen Dividendenrendite von 2,48 % bietet das Unternehmen eine vierteljährliche Auszahlung von 1,90 USD pro Aktie. Und mit einer überschaubaren Ausschüttungsquote von 42 % hat die Dividendenausschüttung noch mehr Raum nach oben, insbesondere wenn Home Depot von einer höheren Nachfrage nach seinen Produkten inmitten des anhaltenden Immobilienbooms profitiert.

Letzte Woche hat UBS (SIX:UBSG) HD in seine Liste der „qualitativ hochwertigen“ Dividendenaktien aufgenommen, von denen sie ausgeht, dass die Dividendenzahlungen wahrscheinlich nicht gekürzt werden, wenn die Wachstumsrisiken steigen.

"Mit unseren quantitativen Modellen haben wir Aktien gefunden, die im Vergleich zu ihren Mitbewerbern eine hohe Qualität aufweisen, eine Dividende zahlen und diese wahrscheinlich nicht senken werden."

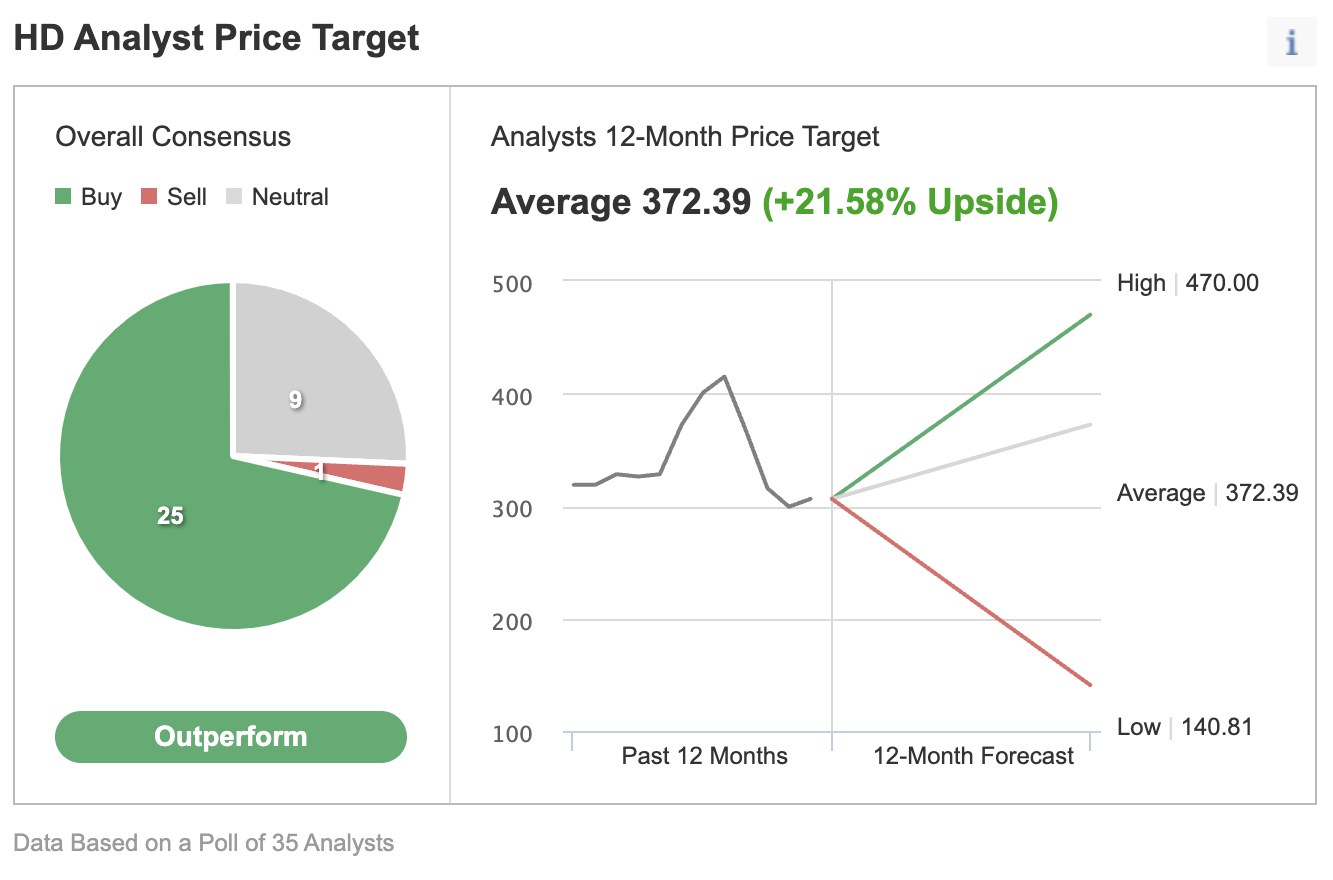

In einer Umfrage von Investing.com unter 35 Analysten stufen 25 die Aktie derzeit mit "Buy" ein. Dabei wird ein 12-Monats-Kursziel genannt, das ein Kurspotenzial von 21,58 % impliziert.

2. Apple

In diesem volatilen wirtschaftlichen Umfeld haben sich Mega-Cap-Technologieaktien aufgrund ihrer immensen Ertragsfähigkeit und ihrer breiten wirtschaftlichen Aufstellung als gute Wahl erwiesen.

Der iPhone-Hersteller Apple (NASDAQ:AAPL) ist so ein Titel. AAPL ist in der Lage, Rentnern für viele Jahre sowohl Einkommen als auch Kapitalzuwachs zu bieten. Am Dienstag schloss die Apple-Aktie bei 167,66 USD.

Der im kalifornischen Cupertino ansässige Tech-Gigant verfügt über eine unglaubliche Power mit globalen Abschwüngen fertig zu werden und einkommensorientierte Anleger bei Laune zu halten. Es ist eines der liquidesten Unternehmen der Welt. Laut Wertpapierunterlagen beläuft sich der Cash-Bestand des Unternehmens (Barmittel, Zahlungsmitteläquivalente und marktgängige Wertpapiere) derzeit auf mehr als 200 Mrd. USD (Stand: 25. Dezember).

Diese Stärke wurde im letzten Geschäftsbericht sichtbar, als Apple die Prognosen der Analysten deutlich übertraf.

Die Aktie mag mit einer Dividendenrendite von 0,53 % recht klein erscheinen. Das sollte jedoch keineswegs als enttäuschend angesehen werden, denn das Unternehmen bietet eine überzeugende Kombination aus steigenden Dividenden und Aktienrückkäufen zur Steigerung der Gesamtrendite für seine Anleger. In den letzten fünf Jahren hat Apple seine Dividende jedes Jahr um 10 % erhöht. Derzeit zahlt das Unternehmen 0,22 USD je Aktie.

Darüber hinaus war Apple der größte Rückkäufer seiner Aktien unter den im S&P 500 gelisteten Unternehmen. Der Hersteller von Smartphones, PCs und Wearables gab im Geschäftsjahr 2021, das im September endete, 85,5 Mrd. USD für den Rückkauf von Aktien und 14,5 Mrd. USD für Dividenden aus.

Diese Faktoren machen das Unternehmen unter den Analysten der Wall Street immer wieder zu einer bevorzugten Wahl.

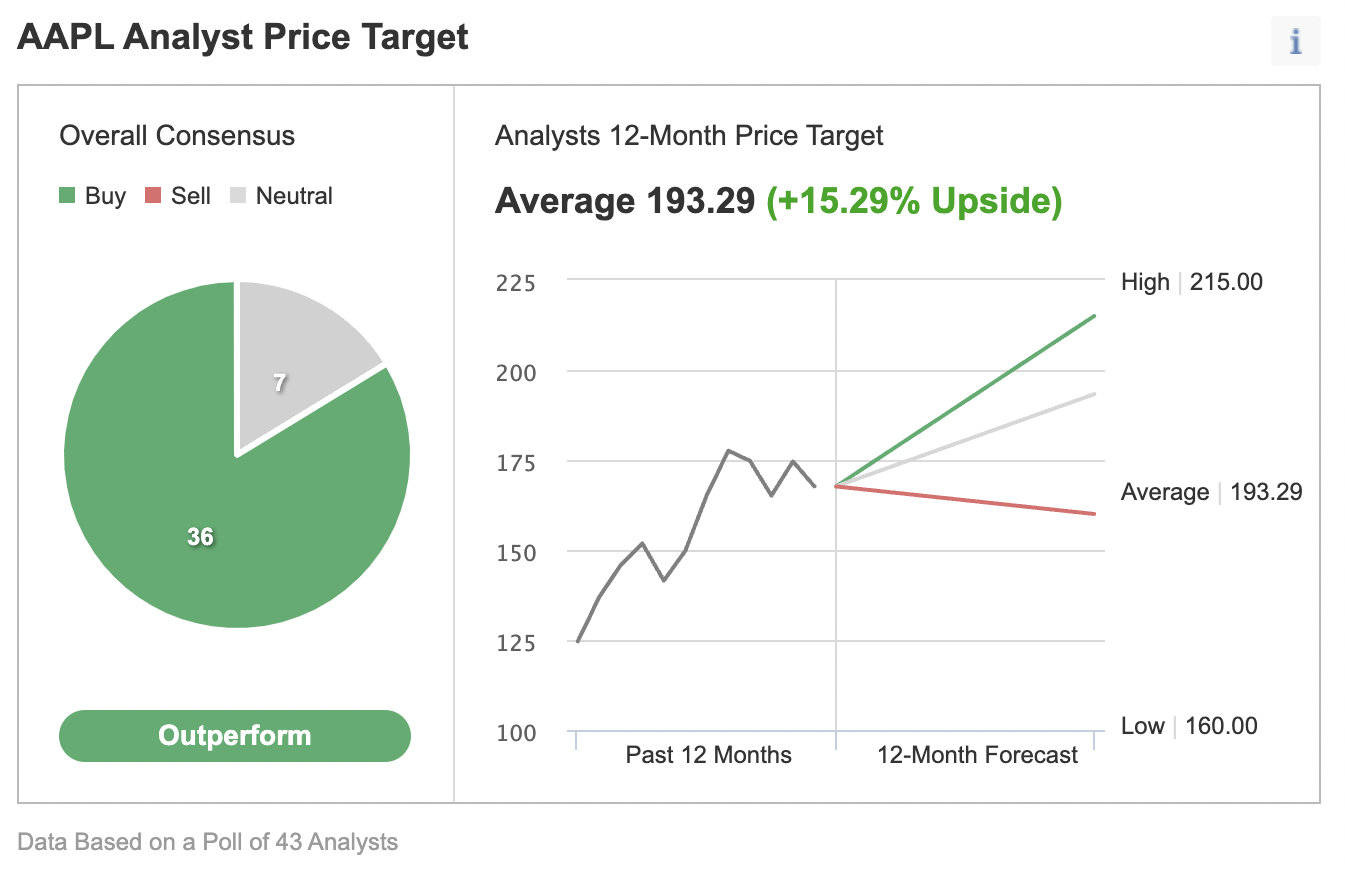

In einer Umfrage von Investing.com unter 43 Analysten stuften sage und schreibe 36 Analysten Apple als "Buy" ein. Der Konsens für das 12-Monats-Kursziel impliziert ein Ertragspotenzial von 15,29 %.