von Robert Zach

Investing.com - Zur Eindämmung der hohen Inflation steht die US-Notenbank Fed vor einer weiteren kräftigen Zinserhöhung. Aufgrund der Zeitumstellung wird die geldpolitische Entscheidung des Offenmarktausschusses der Fed (FOMC) bereits um 19 Uhr mitteleuropäischer Zeit bekanntgegeben. Die Pressekonferenz von Fed-Chef Jerome Powell findet eine halbe Stunde später statt.

Von den Marktteilnehmern wird eine weitere Zinsanhebung um 75 Basispunkte auf eine Spanne von 3,75 bis 4,00 % erwartet. Derzeit liegt der Leitzins bei 3,00 bis 3,25 %. Laut dem von Investing.com bereitgestellten FedWatch-Tool wird einem solchen Zinsschritt eine Wahrscheinlichkeit von knapp 87 % beigemessen. Nur eine Minderheit von 13,5 % erwartet eine kleinere Zinserhöhung um 0,50 Prozentpunkte.

Viel spannender als die eigentliche Zinsentscheidung ist aber wohl die Pressekonferenz von Fed-Chef Powell um 19:30 Uhr. Hier erhoffen sich die Händler klare Anzeichen für eine baldige Abschwächung des aggressiven Zinserhöhungszyklus der Fed. Und das spiegelt sich bereits in den Marktpreisen wider. Für die Dezember-Sitzung sind die Markterwartungen zweigeteilt: Während fast 50 Prozent eine Fortsetzung der 75-Basispunkte-Zinserhöhungen erwarten, sehen etwa 45 Prozent eine gute Chance für eine Drosselung der großen Zinsschritte auf 50 Basispunkte.

Die Mehrheit der Marktteilnehmer sieht den Zinsgipfel nun im März 2023 bei 5,00 bis 5,25 %.

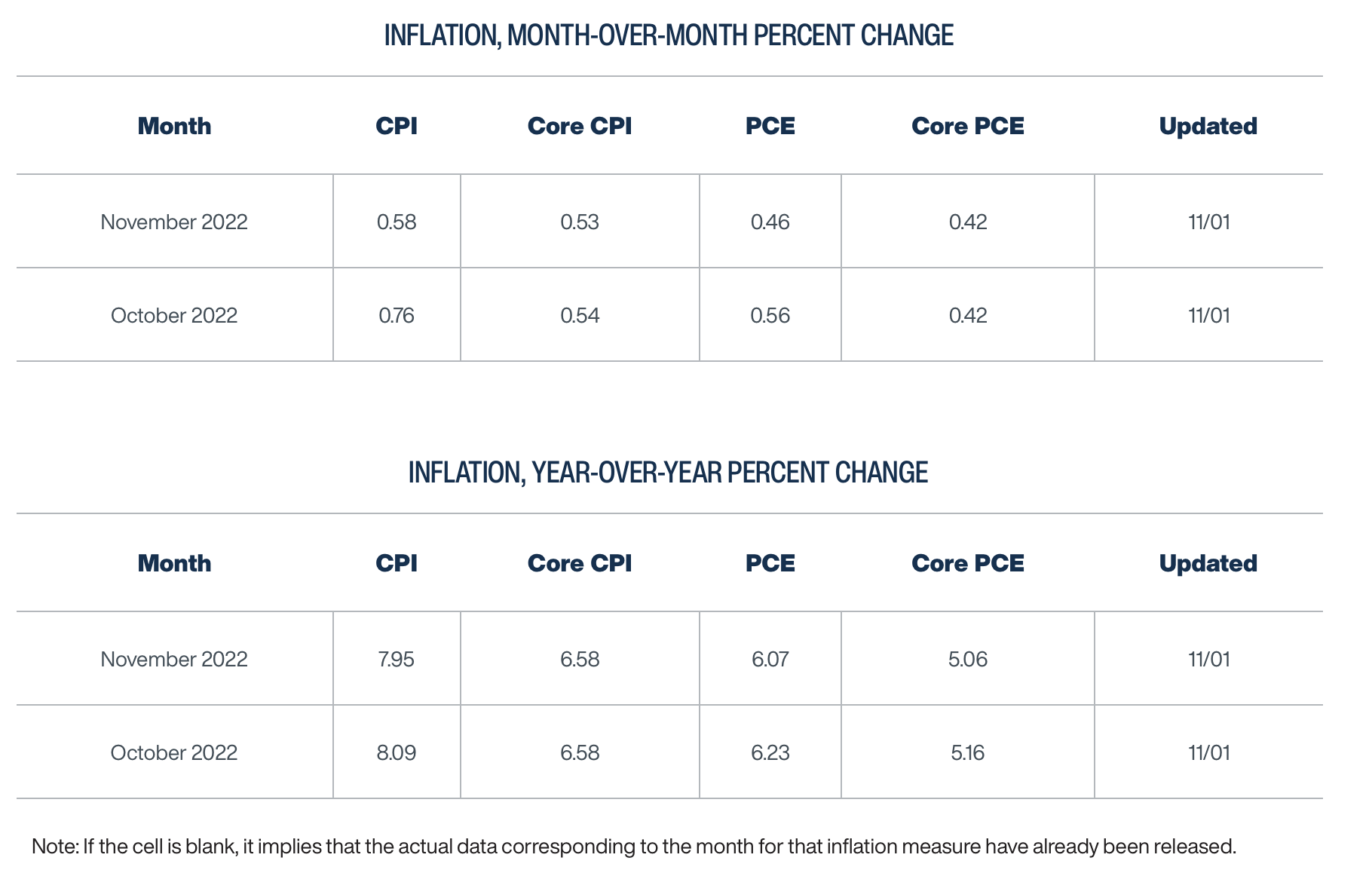

Das große Problem für die Fed ist nach wie vor die unangenehm hohe Inflation. Obwohl die Gesamtinflation in den letzten Monaten stetig gesunken ist, hat die Kerninflation zugenommen. Zuletzt stieg sie von 6,3 auf 6,6 Prozent. Dem Nowcasting-Modell der Cleveland Fed zufolge dürfte sich dieser Trend auch im Oktober nicht geändert haben. Jüngsten Berechnungen zufolge dürfte die Kernrate um 0,5 Prozent gegenüber dem Vormonat und um 6,6 Prozent gegenüber dem Vorjahr gestiegen sein. Mittel- bis langfristig strebt die Fed ein Ziel von 2 Prozent an.

Mit der aggressiven Straffung der Fed wächst unter den Händlern auch die Furcht vor einer harten Landung der Wirtschaft. Zwar erholte sich die größte Volkswirtschaft der Welt im dritten Quartal nach zwei vorangegangenen Quartalen der Schrumpfung wieder. Nach dem GDPNow-Modell der Atlanta Fed und dem WEI der New York Fed zeigt die Aktivität jedoch bereits wieder nach unten.

Das erwarten Ökonomen von der Entscheidung der Fed am Mittwochabend:

Pantheon Economics:

Es ist noch zu früh, um von der Fed heute eine größere Änderung ihrer Haltung zu erwarten. Powells Tenor dürfte sich kaum von dem im September unterscheiden, als er sagte: "Irgendwann wird es angesichts der weiteren Verschärfung der Geldpolitik angebracht sein, das Tempo der Anhebungen zu verlangsamen, damit wir beurteilen können, wie sich unsere kumulativen politischen Anpassungen auf die Wirtschaft und die Inflation auswirken. Wir werden unsere Entscheidungen auch weiterhin von Sitzung zu Sitzung treffen". Vor der Presse ergänzte Powell, um das Tempo der Zinserhöhungen zu verlangsamen, "...werden wir auf einige Dinge achten. Erstens wollen wir sehen, dass das Wachstum weiterhin unter dem Trend liegt, wir wollen Bewegungen auf dem Arbeitsmarkt sehen, die auf eine Rückkehr zu einem besseren Gleichgewicht zwischen Angebot und Nachfrage hindeuten, und schließlich wollen wir klare Beweise dafür sehen, dass die Inflation wieder auf 2 % zurückgeht." Bislang sind die Kriterien für Inflation und Arbeitsmarkt nicht erfüllt, so dass Powell nicht im Voraus ankündigen kann, dass er zu langsameren Zinserhöhungen übergehen will, ohne seinen Aussagen von vor sechs Wochen zu widersprechen. Es gibt zwar reichlich Anzeichen für einen nachlassenden Druck in der Pipeline, allerdings muss sich dies erst noch in den Zahlen niederschlagen, von denen der Fed-Vorsitzende bei mehreren Gelegenheiten klar gesagt hat, dass sie am wichtigsten sind, nämlich in den Zahlen zur Kerninflation.

Danske Bank (CSE:DANSKE):

Eine Reihe starker Daten aus den USA bestätigte gestern unsere Ansicht, dass es für die Fed zu früh ist, um heute einen Kurswechsel einzuläuten. Der ISM-Index für das verarbeitende Gewerbe für Oktober erwies sich als robust und besser als gedacht. So hielt sich der Gesamtindex mit 50,2 im expansiven Bereich (Konsens: 50,0). Die unerwartet gute Entwicklung war bedingt durch höhere Auftragseingänge und eine höhere Produktion. Der Preisindex ging deutlich auf 46,8 zurück (von 52,4), aber die Lage auf dem Arbeitsmarkt ist offenbar immer noch recht angespannt. Der ISM-Beschäftigungsindex erholte sich auf 50, die Zahl der offenen Stellen stieg im September und die Zahl der offenen Stellen für August wurde nach oben korrigiert. Insgesamt stützen die gestrigen Daten nicht die Ansicht, dass die USA kurz vor einer Rezession stehen.

ING (AS:INGA):

Die Fed wird die Zinsen heute voraussichtlich um 75 Basispunkte anheben, aber die Märkte sind sich noch nicht ganz darüber einig, wie aufgeschlossen der Notenbankchef Powell für ein langsameres Tempo der Straffung ist. Wir glauben, dass die andauernde Datenabhängigkeit die Pivot-Spekulationen auf den nächsten Inflationsbericht verlagern könnte. Demzufolge bleiben Risikoanlagen verwundbar und der Dollar gut gestützt. In diesem Szenario erwarten wir, dass das High-Beta-Pfund mehr leiden wird als der Euro.

Netfonds:

Heute um 19 Uhr wissen wir mehr. Dann wird die Zinsentscheidung des Offenmarktausschusses bekannt gegeben. Der Markt geht von einer Zinserhöhung um 0,75 % aus. Ich teile diese Prognose. Genauso entscheidend wie die Zinsmaßnahme wird die Verbalakrobatik der Fed im Fokus der Märkte stehen. Die Chance, dass die Einlassungen seitens der Verantwortlichen des Offenmarktausschusses etwas "zarter" bezüglich des weiteren Zinserhöhungspfads ausfallen, überwiegen.

Deutsche Bank (ETR:DBKGn):

Die Fed wird den marktseitigen Erwartungen zufolge die Leitzinsen zum vierten Mal in Folge um 75 Basispunkte anheben. Die wichtigere Frage für die Märkte ist heute jedoch, ob die Fed auf den nächsten Sitzungen eine Verlangsamung des Zinserhöhungstempos signalisieren könnte. Das ist ein heikler Balanceakt für die Fed, denn jedes Signal eines Kurswechsels birgt die Gefahr, dass sich die finanziellen Bedingungen lockern, was es noch schwieriger machen würde, die Inflation zu drücken. Genau das geschah nach der Juli-Sitzung, als die Investoren die Dinge in einem dovishen Licht interpretierten und die Fed ihre hawkishe Absicht bekräftigen musste, was schließlich in der August-Rede des Vorsitzenden Powell in Jackson Hole gipfelte. Unsere US-Volkswirte schreiben in ihrer Vorschau, dass der Notenbankchef in seiner Pressekonferenz das Ergebnis der Dezembersitzung wahrscheinlich nicht vorwegnehmen und die Datenabhängigkeit der Entscheidung betonen wird, nicht zuletzt angesichts einiger weiterer Verbraucherpreis- und Beschäftigungsberichte vor der Sitzung. Sie erwarten, dass er die Aussicht auf eine weitere Zinserhöhung um 75 Basispunkte im Dezember offen lässt, aber ein überzeugendes Basisszenario für eine Verlangsamung des Zinserhöhungstempos ab spätestens Anfang 2023 präsentiert.

Helaba:

Mit einem Zinsschritt ist vor dem Hintergrund der hohen Inflationsraten und angesichts eines soliden Wirtschaftswachstums zu rechnen. Zudem ist die Arbeitsmarktlage weiter sehr robust und lässt noch keine Anzeichen einer Abkühlung erkennen. Eine Erhöhung der Leitzinsen um 75 Bp. auf eine Spanne von 3,75 bis 4,00 % wird sowohl von Ökonomen als auch von Marktteilnehmern als wahrscheinlich angesehen, zumal vonseiten der FOMC-Mitglieder in den letzten Wochen nur verein- zelt die Forderung nach einem abflachenden Zinspfad geäußert wurde. Klar ist, die meisten Geldpolitiker der Fed halten es für nötig, den Leitzins über das neutrale Zinsniveau hinaus zu erhöhen, um dem Inflationsdruck entgegenzuwirken. Wo genau das neutrale Level verortet wird, bleibt derweil unklar wie auch die sogenannte „terminal rate“, der Zinssatz, bei dem der Hochpunkt in diesem Zyklus markiert werden soll. Gemessen an den Forwardsätzen auf Basis der Fed-Funds-Futures sehen die Geldmarktakteure das Hoch des Zinszyklus bei knapp 5 % im Verlauf des Herbsts des kommenden Jahres erreicht. Danach – vor allem mit Blick auf das Jahr 2024 – wird vermehrt von erhöhtem Niveau aus auf Zinssenkungen spekuliert. Auf der Pressekonferenz im Anschluss an die Fed-Entscheidung wird Fed-Chef Powell es aber vermutlich vermeiden, bereits jetzt Zinssenkungserwartungen zu schüren. Wohl aber dürfte auf die Datenabhängigkeit zukünftiger Entscheidungen verwiesen werden, was eine allmähliche Abflachung des Zinspfades erwarten lässt, denn konjunkturelle Risiken haben zuletzt zugenommen und die Preisdynamik dürfte sich mittelfristig abschwächen.

DataTrek:

Heute wird es mit ziemlicher Sicherheit eine weitere Leitzinserhöhung um 75 Basispunkte geben (Wahrscheinlichkeit von 90 %). Das würde die Spanne der Fed Funds auf 3,75 bis 4,00 % bringen. Für die Dezember-Sitzung liegen die Wahrscheinlichkeiten für eine Erhöhung um 50 bzw. 75 Basispunkten bei jeweils 48 Prozent. Die Märkte werden alles, was Powell heute sagt, genauestens daraufhin analysieren, in welche Richtung er tendiert. Zur Erinnerung: Die letzten FOMC-Prognosen gingen davon aus, dass die Fed Funds zum Jahresende bei 4,4 % liegen würde, was eine milde Anhebung um 50 Basispunkte im Dezember impliziert. Die Futures prognostizieren derzeit eine Verlangsamung der Zinserhöhungen der Fed im ersten Quartal 2023. Sie veranschlagen die höchsten Wahrscheinlichkeiten für die Fed Funds im März bei entweder 5,00 bis 5,25 % (41 %) oder 4,75 bis 5,00 % (32 %). Im ersten Fall ist eine Anhebung um 50 Basispunkte im Dezember und zwei Anhebungen um jeweils 25 Basispunkte im Februar/März am wahrscheinlichsten. Im zweiten Fall könnten es entweder 50 Basispunkte im Dezember und 25 im Februar oder 75 Basispunkte im Dezember und keine Anhebung im neuen Jahr sein. Die Märkte wollen Klarheit darüber, an welcher Stelle die Fed den aktuellen Zinserhöhungszyklus zumindest pausieren wird, aber Powell ist derzeit nicht wirklich im Stande, diese Frage zu beantworten. Auf jedes Anzeichen für eine Verlangsamung der US-Wirtschaft (Wohnungsbau, Rohstoffpreise, Einzelhandelsumsätze abzüglich der Inflation) gibt es andere, die darauf hindeuten, dass die Lage am Arbeitsmarkt weiterhin gut ist. So sehr Powell sich auch an Paul Volcker orientieren mag, so sehr wird er sich heute wohl an Alan Greenspan orientieren und so wenig wie möglich darüber verraten wollen, wohin sich die Zinsen seiner Meinung nach in nächster Zeit entwickeln werden.

ANZ:

Da eine Zinserhöhung um 75 Basispunkte bereits eingepreist ist, liegt der Fokus auf der Pressekonferenz des Fed-Vorsitzenden Powell und etwaigen Hinweisen auf den Umfang künftiger geldpolitischer Maßnahmen. In dieser Hinsicht sprechen die jüngsten US-Arbeitsmarktdaten weiterhin dafür, dass die Fed noch viel zu tun hat. Es besteht daher ein erhebliches Risiko, dass die Fed auf ihrer heutigen Pressekonferenz eine aggressivere Haltung einnimmt als vom Markt erhofft.

T. Rowe Price (NASDAQ:TROW):

Eine Anhebung des Leitzinses um 75 Basispunkte auf 3,75 % bis 4,0 %. Wiederholung des Mantras "höher für länger": Die Fed möchte nicht, dass die Märkte Zinssenkungen einpreisen, sobald die Zinsen ihren Höchststand erreicht haben. Die Botschaft des Dot Plots ist meiner Meinung nach eher "länger höher". Klärung der Bedingungen, die erforderlich sind, um das Tempo der Zinserhöhung auf 50 Basispunkte zu reduzieren. Ich wiederhole, was ich im September geschrieben habe: Das Niveau des FFR sollte der Fed helfen. Zügige" Zinserhöhungen waren angemessen, als die Zinssätze unter dem neutralen Niveau lagen (irgendwo zwischen 2,0 % und 2,5 %), aber gezielte" Zinserhöhungen wären jetzt besser geeignet, da die Zinssätze restriktiv sind, der Immobilienmarkt stark korrigiert wird und die Verbraucherausgaben sich verlangsamen. Die Fed muss den Märkten vermitteln, dass eine Verlangsamung des Zinserhöhungsrhythmus ein natürlicher nächster Schritt ist und nicht etwas, das sie aus Panik tun wird. Nach der November-Sitzung wird die Obergrenze des Leitzinses bei 4,0 % liegen, was durchaus im Bereich einer "restriktiven Geldpolitik" liegt. Mögliche geldpolitische Überraschung: Die Fed deutet an, dass eine Anhebung um 75 Basispunkte auf der Dezembersitzung wahrscheinlich ist. Mögliche dovishe Überraschung: In Bezug auf ihre wirtschaftlichen Bedenken zieht die Fed keine klare Linie, dass Zinserhöhungen das Hauptinstrument zur Inflationsbekämpfung sein werden, und setzt stattdessen gezielte Maßnahmen ein.

ABN AMRO (AS:ABNd):

Wir glauben, dass die Fed dem aktuellen Trend unter den Zentralbanken folgen wird, keine detaillierten zukunftsgerichteten Aussagen zu machen. Dafür gibt es zwei Gründe. Der erste Grund ist die anhaltend große Unsicherheit über die Aussichten. Zwar hat der Inflationsdruck in der Pipeline nachgelassen und die Nachfrage kühlt sich ab, doch sind Arbeitsangebot und -nachfrage nach wie vor nicht im Gleichgewicht, und die monatlichen Inflationszahlen sind immer noch sehr hoch. Obwohl die Inflation in den kommenden Monaten voraussichtlich zurückgehen wird, ist die Unsicherheit groß. Der zweite Grund ist eine Frage der Kommunikationsstrategie. Die finanziellen Bedingungen haben sich in den USA erheblich verschärft, wenn auch (größtenteils) nicht auf ein historisch extremes Niveau. Und der EZB-Ausschuss wird zum jetzigen Zeitpunkt wahrscheinlich keine vorzeitige Lockerung der finanziellen Bedingungen herbeiführen wollen. Auch wenn der Ausschuss wahrscheinlich zu einer geringeren Zinserhöhung im Dezember übergehen wird, wird er in der Zwischenzeit so viel wie möglich von der Straffung profitieren wollen. Das bedeutet, dass die Fed höchstwahrscheinlich kurz vor der Sitzung am 13. und 14. Dezember (über Reden oder Leaks an die Medien) signalisieren wird, dass sie eine geringere Zinserhöhung bevorzugt, und dies wird wahrscheinlich auch im Sitzungsprotokoll vom 23. November angedeutet werden. Bei der Dezembersitzung selbst würden wir erwarten, dass eine geringere Zinserhöhung mit restriktiveren Zinsprognosen einhergehen wird, um die Auswirkungen eines geringeren Zinserhöhungstempos zu kompensieren.

JPMorgan (NYSE:JPM):

Zum Abschluss der FOMC-Sitzung am Mittwoch erwarten wir, dass das Komitee das Leitzinsband um 75 Basispunkte auf 3,75 % bis 4,0 % anheben wird. Angesichts der Tatsache, dass dies weithin erwartet wird und es keine neuen Zinsprognosen (Dots) geben wird, kommt es in erster Linie auf die Forward Guidance in der Erklärung des FOMC und in den vorbereiteten Bemerkungen des Vorsitzenden Powell auf der Pressekonferenz an. Seit März heißt es in dem Begleittext nach der Sitzung, dass der Ausschuss "davon ausgeht, dass weitere Erhöhungen des Zielbandes angemessen sein werden". Wir gehen davon aus, dass diese Aussage unverändert bleibt, sehen aber die Gefahr, dass sie zu einer Formulierung wie "...einige weitere Erhöhungen...." abgeschwächt wird.