In 2 Sätzen:

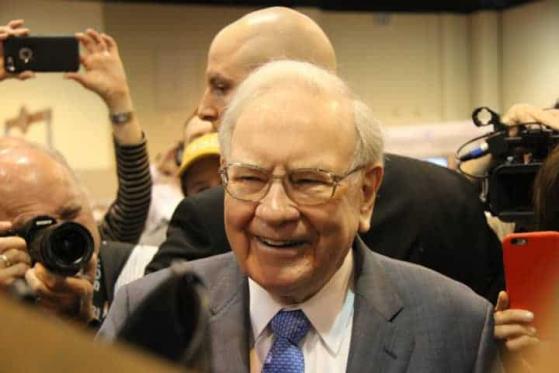

- Dank seiner beeindruckenden Erfolgsbilanz achtet die Wall Street ganz genau darauf, was Warren Buffett kauft und verkauft.

- Seit Anfang des Jahres hat er fünf beliebte Aktien in seinem Portfolio vollständig verkauft oder deutlich reduziert.

Während es seit Jahrzehnten eine gute Strategie ist, Buffett zu folgen, ist es ebenso wichtig, die Aktien zu beachten, die der erfolgreichste Investor der Welt und sein Investmentteam verkaufen oder meiden. Bislang hat Warren Buffett im Jahr 2022 den aggressiven Verkauf der folgenden fünf Aktien beaufsichtigt.

Wells Fargo (NYSE:WFC): Alle Aktien verkauft Es ist das Ende einer Ära für Warren Buffett und Berkshire Hathaway (NYSE:BRKa). Im ersten Quartal verkaufte Berkshire die letzten 675.054 Aktien des Finanzinstituts Wells Fargo (WKN: A1W3C7). Es ist das erste Mal seit 1989, dass Wells Fargo nicht kontinuierlich im Portfolio von Berkshire vertreten ist.

Obwohl Bankaktien (NASDAQ:KBWB) zu Buffetts Lieblingsbranchen zählen, hat Wells Fargo eine Grundregel gebrochen, als es mit dem Vertrauen seiner Kunden spielte. In den Jahren 2016 und 2017 gab Wells Fargo zu, dass zwischen 2009 und 2016 rund 3,5 Millionen nicht autorisierte Konten in den Filialen eröffnet wurden. Dieses Eingeständnis löste ein Kommen und Gehen unter den Führungskräften des Unternehmens aus und führte schließlich zu einem gigantischen Vergleich in Höhe von 3 Mrd. US-Dollar mit den US-Aufsichtsbehörden. Da es für ein Unternehmen schwierig sein kann, seinen Ruf wiederherzustellen, zog sich Buffett hier zurück.

Interessanterweise hat sich Wells Fargo in den letzten zwei Jahren jedoch recht gut entwickelt. Es handelt sich um eine Bank, die seit Langem eine wohlhabendere Kundschaft anzieht. Menschen mit höherem Einkommen lassen sich von wirtschaftlichen Einbrüchen weniger leicht aus dem Konzept bringen, und das hat Wells Fargo geholfen, eine der höchsten Renditen unter den Geldhäusern zu erzielen.

Mit anderen Worten: Buffett könnte es irgendwann bereuen, die verbleibende Beteiligung seines Unternehmens an Wells Fargo verkauft zu haben.

Bristol Myers Squibb (NYSE:BMY): Alle Aktien verkauft Ein zweites bekanntes Unternehmen auf dieser Liste ist die Pharma-Aktie Bristol Myers Squibb (WKN: 850501). Alle 5.202.674 Aktien, die Berkshire Ende 2021 hielt, wurden im ersten Quartal veräußert.

Berkshire Hathaway hat sich vor mehr als einem Jahr in eine Reihe von hochkarätigen Arzneimittelherstellern eingekauft, wahrscheinlich in der Absicht, aus deren COVID-19-Forschung Kapital zu schlagen und von ihren hohen Dividenden und ihrem relativ stetigen operativen Cashflow zu profitieren. Bristol Myers Squibb wurde jedoch nie ein wichtiger Akteur im Bereich der COVID-19-Behandlung. Noch schlimmer ist, dass das Blockbuster-Krebsmedikament Revlimid aufgrund der Konkurrenz durch Generika einen leichten Umsatzrückgang zu verzeichnen hat. Die beiden letztgenannten Faktoren sind meine Vermutungen dazu, warum Bristol Myers Squibb abgestoßen wurde.

Aber wenn man die Sache aus einem breiteren Blickwinkel betrachtet, ist Bristol Myers eine preiswerte Cash Cow, die immer noch wachsen könnte. Das Antikoagulans Eliquis, das in Zusammenarbeit mit Pfizer (NYSE:PFE) entwickelt wurde, hat Revlimid in Bezug auf den Gesamtjahresumsatz überholt. Und das Krebsimmuntherapeutikum Opdivo hat eine reelle Chance, den Jahresumsatz von 10 Mrd. US-Dollar zu übertreffen, dank der Möglichkeiten zur Ausweitung des Labels.

Mit dem nur 9-Fachen der von der Wall Street für 2023 prognostizierten Gewinne bietet Bristol Myers Squibb ein vernünftiges Risiko-Ertrags-Profil für geduldige Anleger.

AbbVie (NYSE:ABBV): Alle Aktien verkauft Bristol Myers ist nicht der einzige große Arzneimittelhersteller, den Warren Buffetts Unternehmen in diesem Jahr abgestoßen hat. AbbVie (WKN: A1J84E), das ursprünglich von Berkshire Hathaway im Jahr 2020 gekauft wurde, wurde vollständig verkauft. Buffett und sein Investmentteam trennten sich von allen 3.033.561 Aktien, die sie Ende 2021 hielten.

Der Grund für den Verkauf aller AbbVie-Aktien war wahrscheinlich derselbe wie der für die Trennung von Bristol Myers Squibb. Obwohl AbbVie den Anlegern in unsicheren Zeiten Stabilität bot, wurde das Unternehmen nie ein großer Akteur in der COVID-19-Landschaft. Darüber hinaus sieht sich das Hauptmedikament des Unternehmens, das entzündungshemmende Medikament Humira, auf den internationalen Märkten allmählich der Konkurrenz durch Biosimilars ausgesetzt. Während die Humira-Umsätze in den USA im letzten Quartal um 2,2 % stiegen, brachen die internationalen Umsätze gegenüber dem Vorjahreszeitraum um 22,6 % ein.

Obwohl AbbVie mit dem 12-Fachen der von der Wall Street für 2023 prognostizierten Gewinne weiterhin günstig ist, könnte Buffetts Ausstieg in diesem Fall sinnvoll sein. Humira machte im ersten Quartal 35 % des weltweiten Nettoumsatzes aus, und die Konkurrenz durch Biosimilars wird schließlich auch den Umsatz in den USA schmälern. Auch wenn AbbVie im Jahr 2020 Allergan (NYSE:AGN) übernommen hat, um seinen Umsatz und seine Produktentwicklungspipeline zu diversifizieren, ist es schwer vorstellbar, dass der Gewinn von AbbVie in den kommenden Jahren durch einen Rückgang der Humira-Umsätze nicht stark beeinträchtigt wird.

Royalty Pharma: Reduziert um 82 % Um beim Thema zu bleiben: Berkshire Hathaway hat seine Beteiligung an Royalty Pharma (WKN: A2P62D) seit Beginn des Jahres stark reduziert. Insgesamt wurden 7.151.896 Aktien verkauft, sodass sich nur noch knapp 1,5 Millionen Aktien bei Berkshire Hathaway befinden.

Royalty Pharma, das Lizenzzahlungen aus dem Nettoumsatz von mehr als 35 zugelassenen Medikamenten generiert, wurde erst im dritten Quartal 2021 in Berkshires Portfolio aufgenommen. Die Verringerung dieser Beteiligung um 82 % sechs bis neun Monate später deutet möglicherweise darauf hin, dass dieser Schritt von einem von Buffetts Leutnants, Todd Combs oder Ted Weschler, vorgenommen wurde. Es kommt selten vor, dass Warren Buffett eine Position nur wenige Monate lang hält.

Der Grund dafür, dass Berkshire Hathaway 82 % seiner Position in Royalty Pharma abgestoßen hat, hat meiner Meinung nach mit dem bevorstehenden Verlust der Exklusivität zu tun, der sich voraussichtlich auf die Lizenzeinnahmen des Unternehmens auswirken wird. Humira ist zum Beispiel eine der mehr als 35 Therapien, mit denen Royalty Pharma Einnahmen erzielt. Dank einer Reihe von Humira-Biosimilars, die im nächsten Jahr in den USA auf den Markt kommen sollen, könnten die Lizenzeinnahmen des Unternehmens in naher Zukunft einen Höhepunkt erreichen.

Verizon Communications (NYSE:VZ): Um 99 % gesenkt Die fünfte und letzte Aktie, die Warren Buffett im Jahr 2022 aggressiv verkauft hat, und wohl die überraschendste von allen, ist der Telekommunikationsriese Verizon Communications (WKN: 868402). Berkshire verkaufte im ersten Quartal 157.444.464 Aktien von Verizon. Ende März waren es nur noch 1.380.111 Aktien.

Das Merkwürdige an diesem Verkauf ist, dass Verizon nur etwa ein Jahr lang zu den Top-10-Aktien von Berkshire Hathaway gehörte. Um es noch einmal zu betonen: Warren Buffett kauft in der Regel großartige Unternehmen, die er über einen langen Zeitraum zu halten gedenkt. Die Tatsache, dass Berkshire Hathaway in kurzen Zeiträumen in Aktien ein- und aussteigt, ist gelinde gesagt seltsam.

Wenn es einen Grund für diesen Verkauf gibt, könnte es die historisch hohe Inflation sein. Wenn die Preise für Waren und Dienstleistungen rapide steigen, trifft dies in der Regel das unterste Dezil der Einkommensbezieher am stärksten. Obwohl W-Lan und Smartphones in den letzten zehn Jahren praktisch zu einem Grundbedürfnis geworden sind, schränkt die Inflation die Kaufkraft der Verbraucher ein. Es überrascht daher nicht, dass Verizon die Wall Street darauf hinwies, dass die Gewinne für das Gesamtjahr am unteren Ende der zuvor veröffentlichten Prognose liegen werden, die das Unternehmen in seiner Gewinnmitteilung für das erste Quartal veröffentlichte.

Das Gute an Verizon ist jedoch, dass es selten Überraschungen gibt. Die Abwanderungsraten bei Mobilfunkanbietern tendieren dazu, in Zeiten des wirtschaftlichen Abschwungs nicht sehr stark anzusteigen, und die Aktien von Verizon sind mit dem nur 9-Fachen der von der Wall Street für 2022 und 2023 prognostizierten Gewinne recht risikoarm. Wenn man dann noch eine Dividendenrendite von 5 % hinzurechnet, hat man eine langweilige, aber potenziell profitable Anlagemöglichkeit für zurückhaltende Investoren.

Der Artikel 5 Aktien, die Warren Buffett seit Beginn des Jahres 2022 abgestoßen hat ist zuerst erschienen auf The Motley Fool Deutschland.

Sean Williams besitzt Aktien von Wells Fargo. The Motley Fool besitzt und empfiehlt Aktien von Berkshire Hathaway (B shares) und Bristol Myers Squibb und empfiehlt Verizon Communications. Dieser Artikel erschien am 17.6.2022 auf Fool.com und wurde für unsere deutschen Leser übersetzt.

Motley Fool Deutschland 2022

Dieser Artikel erschien zuerst auf The Motley Fool