Investing.com - Entgegen den Erwartungen konnte sich der S&P 500 seit Mitte Oktober kräftig erholen. Bis zur gestrigen Korrekturbewegung konnte sich der US-Leitindex gar um 17,7 Prozent von den Jahrestiefs lösen. Stellt sich also die Frage, ob dies bereits der Beginn einer neuen Hausse ist, oder ob die Bären mit voller Wucht zurückkehren.

Angesichts der zahlreichen Herausforderungen, die vor den Marktteilnehmern liegen, lässt sich diese Frage nicht ohne weiteres beantworten.

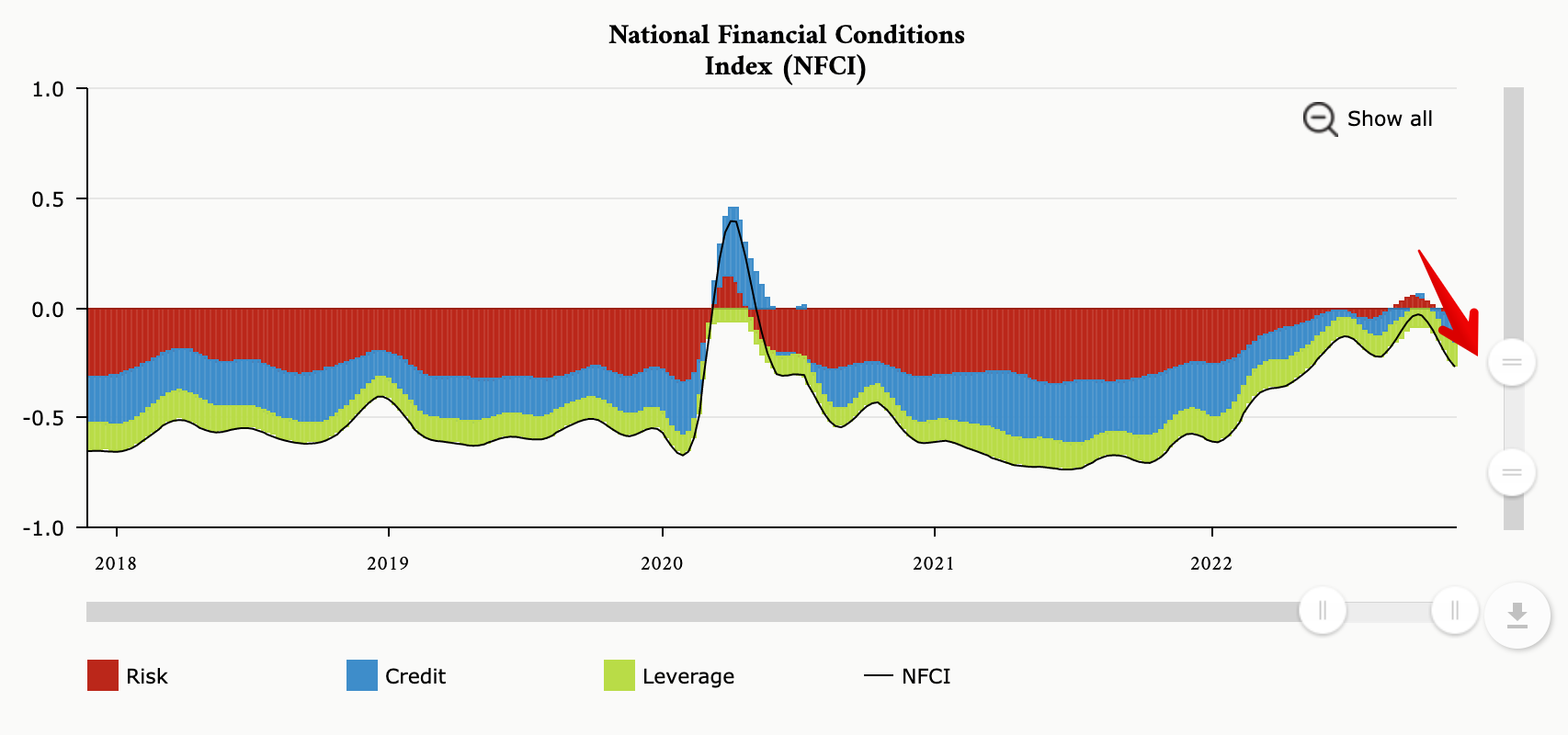

Mit der jüngsten Börsenrallye haben sich die finanziellen Bedingungen wieder drastisch gelockert - ein Warnsignal, schließlich will die Fed die Bedingungen straffen, um die höchste Inflation seit vierzig Jahren einzudämmen.

Der von der Federal Reserve errechnete National Financial Conditions Index, kurz NFCI, fiel kürzlich mit -0,27 auf den niedrigsten Stand seit Mitte Mai. Werte über Null zeigen im historischen Vergleich ein enges Finanzierungsumfeld an. Ein freundliches Finanzumfeld zeigt der NFCI ab Werten unter Null. Der Stressindex gibt Aufschluss über die aktuelle Lage an den US-amerikanischen Aktien-, Geld- und Anleihemärkten sowie im Schattenbankensystem.

Quelle: Chicago Fed

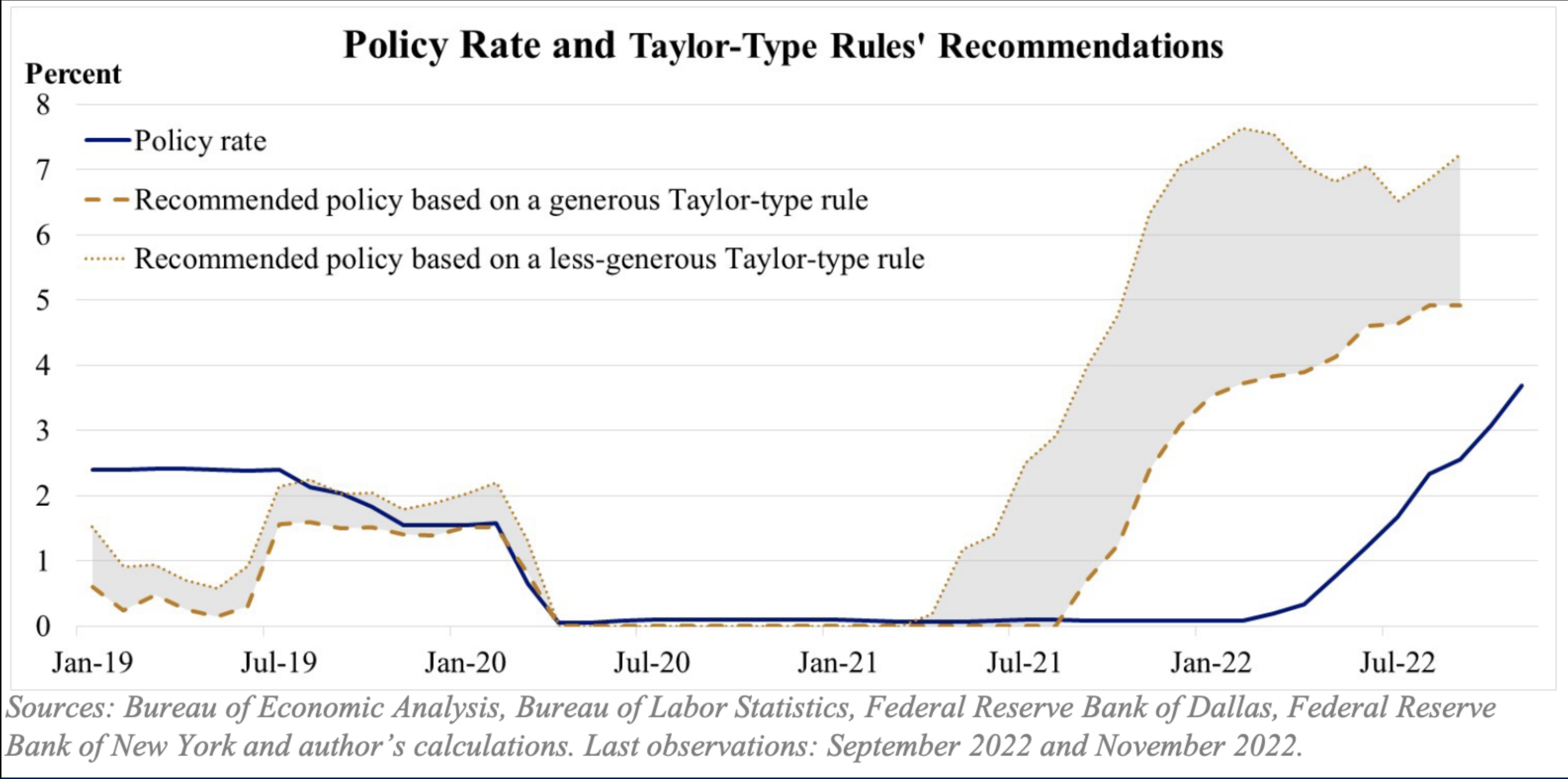

Die jüngst zu beobachtende Erholungsrallye war vielmehr das Ergebnis der großen Erleichterung der Marktteilnehmer über die Tatsache, dass die Fed den Fuß vorerst vom Zinspedal nimmt und ein Ende des Zinserhöhungszyklus in Sicht ist. Obwohl Powell kürzlich sagte, dass es an der Zeit sei, das Tempo der Zinserhöhungen zu drosseln, behält seine Aussage nach der letzten Fed-Sitzung ihre Gültigkeit: demnach müsse die Fed den Zins möglicherweise noch viel weiter anheben als in den Dot Plots der Notenbanker im September angenommen, sagte er damals.

Die Gründe dafür sind: die finanziellen Bedingungen haben sich bereits sichtbar gelockert, der Arbeitsmarkt läuft weiterhin rund (siehe die US-Arbeitsmarktdaten vom November) und die Globalisierung wird zum Teil zurückgedreht (Spannungen mit China und Russland, Anti-Inflationsgesetz in den USA). Die große Unbekannte ist der Ölpreis, der mit einer Wiedereröffnung Chinas wieder anziehen könnte, was der Inflation einen unerwünschten Schub geben würde.

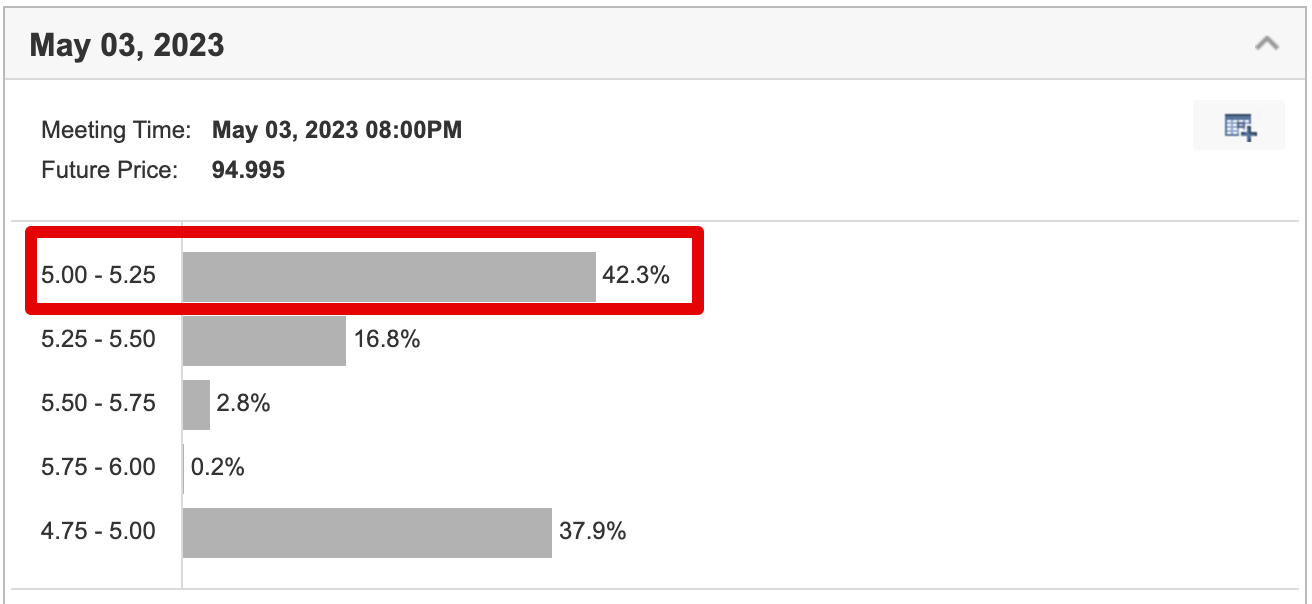

Derzeit sehen die Marktteilnehmer den Zinsgipfel im Mai 2023 bei 5,00 bis 5,25 Prozent. Diese Bandbreite gilt es in den nächsten Dot Plots der US-Notenbanker, die am 14. Dezember zusammen mit den geldpolitischen Beschlüssen der Fed veröffentlicht werden, im Auge zu behalten, um abschätzen zu können, ob die "peak hawkishness" tatsächlich schon erreicht worden ist.

James Bullard, Leiter der St. Louis Fed, meinte zuletzt, die Geldpolitik der Fed sei noch nicht restriktiv genug, um der Rekord-Inflation in den USA entgegenzuwirken, und sagte, die 5 Prozent Leitzins seien die Untergrenze für den erforderlichen Leitzins, während die Obergrenze eher bei 7 Prozent liegen könnte.

In der nächsten Phase für den Aktienmarkt kommt es vor allem auf die Tiefe der bevorstehenden Rezession an. Während das verarbeitende Gewerbe in den USA in letzter Zeit gemessen am ISM in den Kontraktionsbereich gefallen ist, läuft es im Dienstleistungssektor immer noch rund. Pantheon Macro begründet die Outperformance der Dienstleister in erster Linie mit der Verlagerung der Verbraucherausgaben weg von Waren und hin zu Dienstleistungen. Angesichts eines sich im nächsten Jahr abkühlenden Arbeitsmarktes erwartet Pantheon Macro jedoch auch für den Dienstleistungssektor angesichts sinkender Spareinlagen der Konsumenten eine erhebliche Abschwächung.

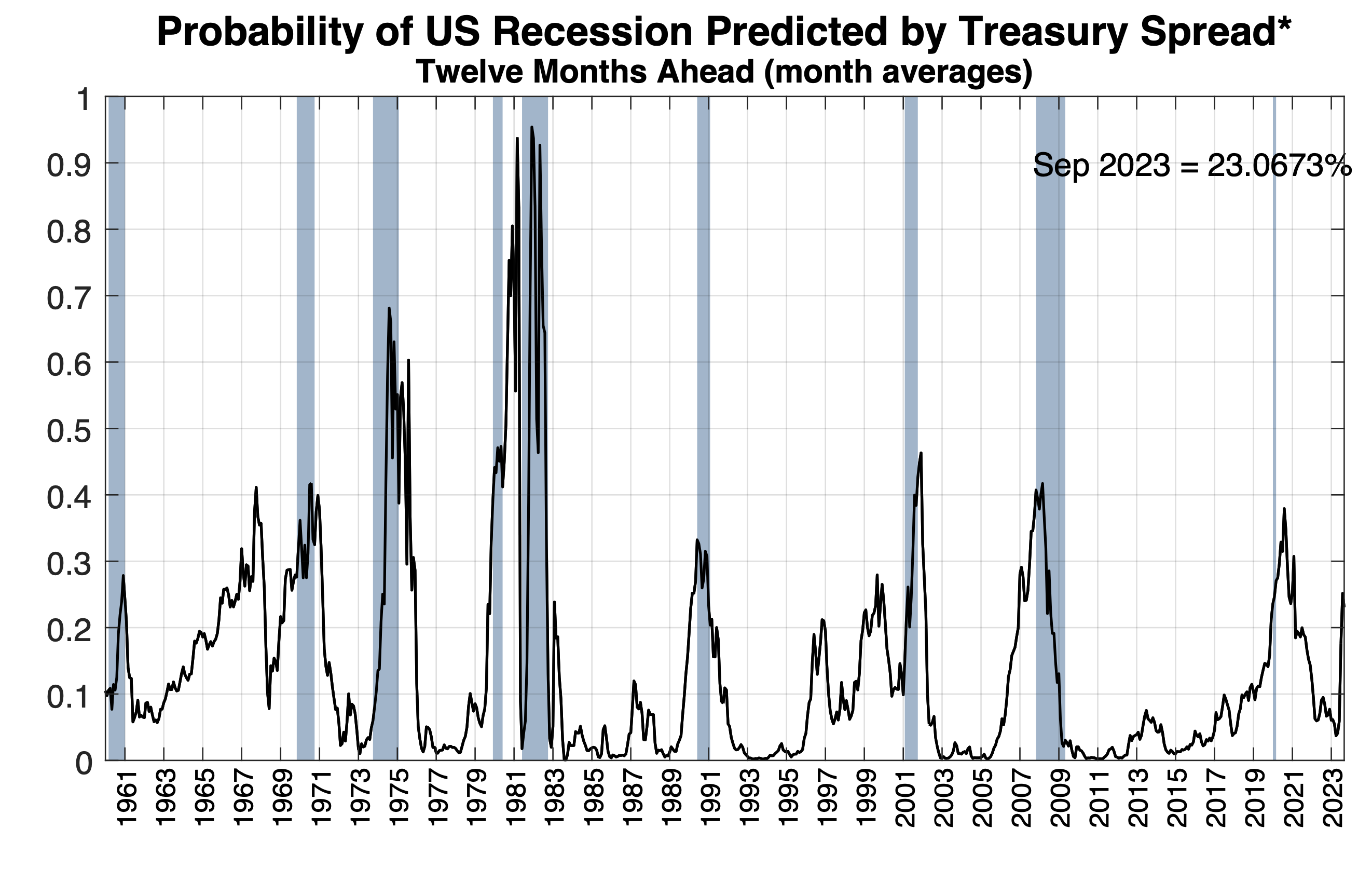

Dass die USA in eine Rezession abrutschen werden, gilt so gut wie ausgemacht, die Frage ist nur, wie heftig sie ausfallen wird. Der von der New Yorker Fed berechnete Rezessionsindikator beziffert die Wahrscheinlichkeit, dass sich die US-Wirtschaft im September 2023 in einer Rezession befindet, auf rund 23 Prozent. In der Regel gilt: liegt dieser Indikator über der Marke von 30 Prozent, folgte seit 1960 jedes Mal eine Rezession.

Quelle: New York Fed

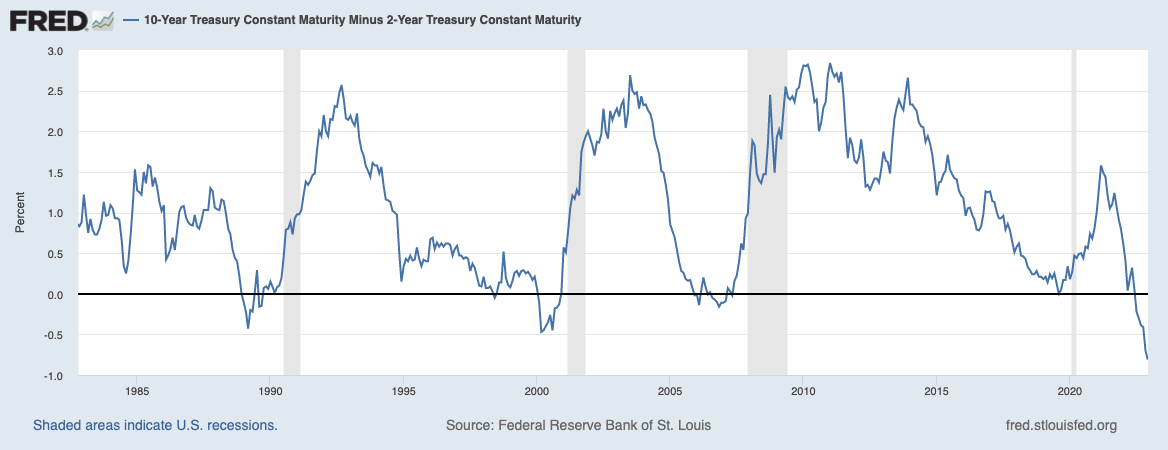

Es stimmt, dass sich der Aktienmarkt in der Regel vor dem Ende einer Rezession erholt. Doch noch befinden wir uns eben nicht im Stadium der Rezession. Das lässt sich unschwer an der Inversion der Zinskurve ablesen, die mit 81 Basispunkten immer noch massiv invertiert ist und noch keine Anzeichen für eine Versteilerung aufweist, wie es bei jeder anderen Rezession seit 1990 der Fall war.

Quelle: St. Louis Fred

Im Durchschnitt hat der S&P 500 - die große Finanzkrise ausgenommen - in jeder Rezession seit dem Ende des Zweiten Weltkriegs etwa 24 % an Wert eingebüßt. Derzeit beläuft sich das Minus vom Höchststand bis zum aktuellen Niveau auf etwa 17 %. Demnach bestünde also noch reichlich Spielraum zur Unterseite, insbesondere vor dem Hintergrund, dass die US-Wirtschaft auf eine Rezession zusteuert, die sich selbstredend negativ auf die Unternehmensgewinne und die Verbraucherausgaben auswirken wird.

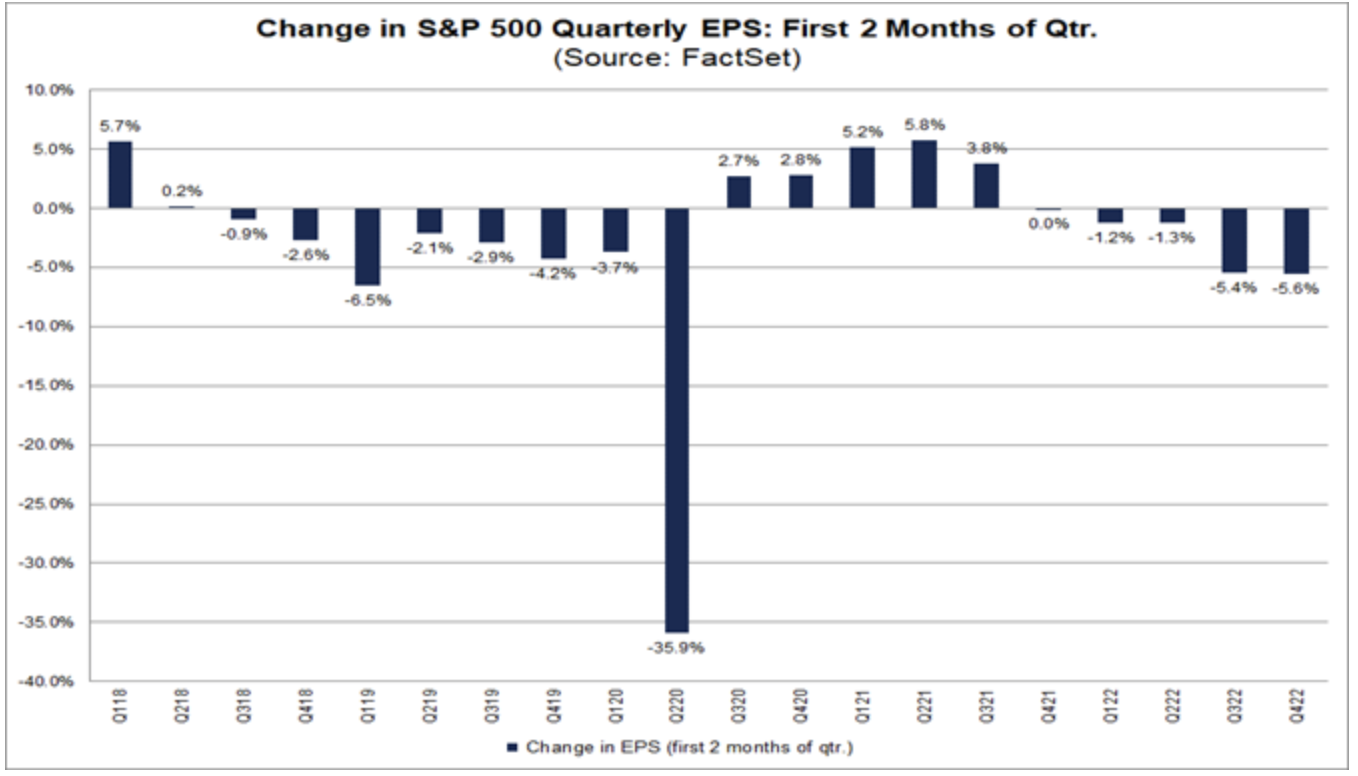

Mit minus 5,6 Prozent haben die Analysten ihre Gewinnerwartungen im Oktober und November deutlich gesenkt, wie aus einem aktuellen FactSet-Bericht hervorgeht. Das ist deutlich stärker als in den letzten 20 Quartalen (-2,1 Prozent) und 40 Quartalen (-2,7 Prozent). Und nicht nur das: Auch die Gewinnerwartungen für 2023 sind im Sinkflug: Die EPS-Erwartungen 2023 sind in den letzten zwei Monaten um 3,6 Prozent auf 232,52 Dollar gefallen, gleichzeitig ist das erwartete KGV des S&P 500 im gleichen Zeitraum von 15,2 auf 17,6 gestiegen.

Quelle: FactSet

Das durchschnittliche S&P 500-Multiple während Rezessionen beträgt 14,5. Ausgehend vom aktuellen SPX-Stand ergäbe sich daraus ein weiteres Abschlagspotenzial von rund 17,6 Prozent, vorausgesetzt, der Markt bepreist Rezessions- und Gewinnrisiken entsprechend.

Passend dazu präsentiert sich auch der Chart des S&P 500. So ist der US-Aktienindex erst letzte Woche an seine diesjährige Abwärtstrendlinie angedockt. In der Folge kam es zu einer Kurskorrektur, die den S&P 500 sogar wieder unter seine Glättung der letzten 200 Tage brachte. In den USA gilt die Durchschnittslinie als besonders valides Instrument zur Bestimmung der mittel- bis langfristigen Kursentwicklung. Somit kommt den nächsten Tagen eine besondere Bedeutung zu: Denn die nächste wichtige Marke, die der S&P 500 verteidigen muss, liegt bereits bei 3.996 Punkten. Gelingt dies nicht, droht ein Rückfall auf die Glättungen der letzten 100 und 50 Tage bei 3.932 und 3.834 Punkten.

Zur Vorsicht mahnt auch der VIX, der zuletzt mit 18,95 Punkten auf den tiefsten Stand seit April 2022 fiel und damit ein deutliches Warnsignal aussendet; schließlich hat der S&P 500 in diesem Jahr immer dann nach unten gedreht, wenn der VIX nahe unter 20 Punkten lag, oder nach oben, wenn das Volatilitätsbarometer über 35 Punkte (+-2) lag.

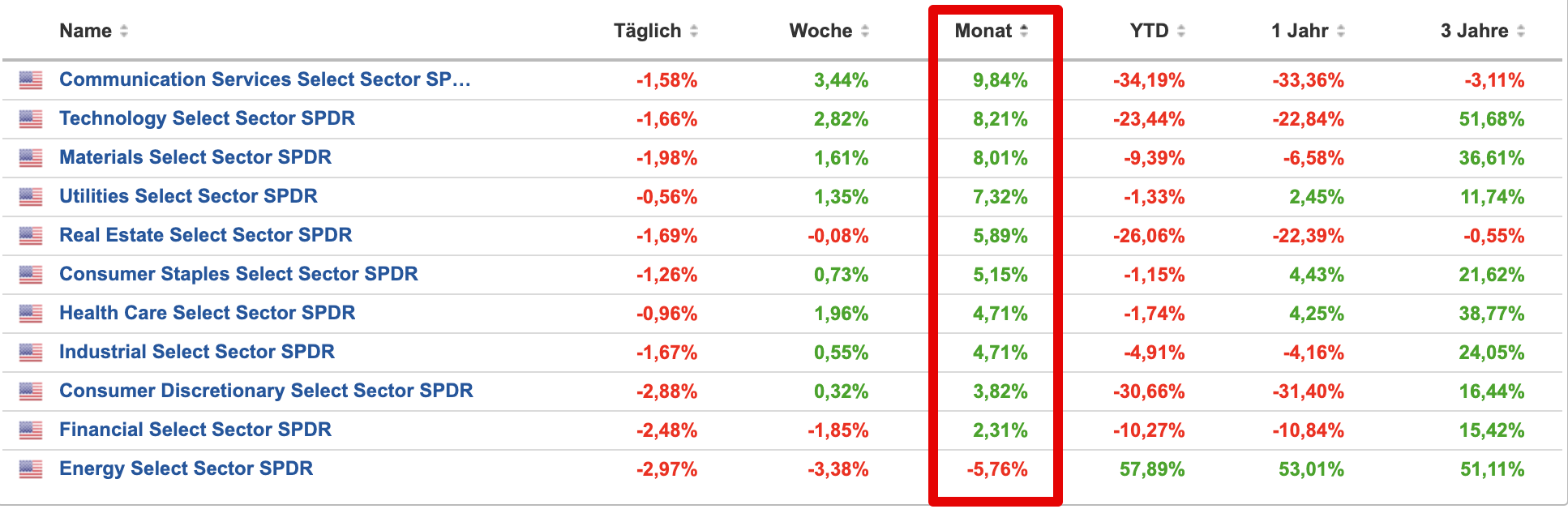

Ebenfalls nicht ins Bild passt die Sektorperformance des S&P 500 im letzten Monat, wo Kommunikationsdienste (NYSE:XLC) und Technologie (NYSE:XLK) die beste Performance zeigten. Es stimmt, dass beide Sektoren zu Beginn eines neuen Konjunkturzyklus in der Regel besser abschneiden. Allerdings befinden wir uns sehr wahrscheinlich noch in der Endphase des letzten Konjunkturzyklus und nicht am Beginn eines neuen Zyklus.

Zusammengenommen lässt sich sagen, dass es sich bei der gegenwärtigen Rallye um nichts anderes als eine klassische Bärenmarktrallye handelt, es sei denn, die Fed tritt in den nächsten Monaten massiv auf die Bremse, senkt die Zinssätze und startet wieder QE, was angesichts ihrer Priorität, die Wirtschaft abzukühlen, zum gegenwärtigen Zeitpunkt eher unwahrscheinlich erscheint.

von Robert Zach

Die Inhalte stellen keine Handelsempfehlung zum Kauf oder Verkauf jeglicher Art von Wertpapieren oder Derivaten dar.