- Der Nasdaq ist seit dem Tief von Mitte Oktober um 11,6 % gestiegen

- Mehrere angeschlagene, wachstumsstarke Technologiewerte konnten sich eindrucksvoll von ihren jüngsten 52-Wochen-Tiefs erholen

- Aktien für die Watchlist: DocuSign (NASDAQ:DOCU) und Okta

Der Nasdaq Composite hat sich nach seinem Absturz auf den niedrigsten Stand seit mehr als 2 Jahren im vergangenen Monat kräftig erholt. Der technologielastige Index liegt derzeit etwa 12 % über seinem Tief vom 13. Oktober. Zur jüngsten Kursrallye beigetragen haben Anzeichen, dass die Inflation ihren Höhepunkt erreicht haben könnte. Das nährt wiederum die Hoffnung auf eine weniger aggressive Zinspolitik der Fed.

Die Fed hat ihren Leitzins gestern erwartungsgemäß um lediglich 50 Basispunkte auf eine Spanne von 4,25 % bis 4,50 % angehoben. Auf den vier vorangegangenen Sitzungen hatte sie den Zins jeweils um 75 Basispunkte heraufgesetzt. Das Zinshoch sehen die Währungshüter für 2023 bei 5,1 %, 0,5 % höher als im September prognostiziert. Erste Zinssenkungen werden 2024 erwartet.

Trotz des Hochzinsumfelds erwarte ich, dass die Aktien des Online-Signaturspezialisten DocuSign (NASDAQ:{1073599|DOCU}}) und des Cybersecurity-Unternehmens Okta (NASDAQ:OKTA) ihre Rallye fortsetzen werden, wenn die Anleger nach einem jahrelangen Abverkauf wieder in angeschlagene Wachstumsunternehmen investieren.

Ungeachtet der kurzfristigen Herausforderungen bieten beide Tech-Unternehmen noch weiteres Potenzial und haben angesichts der robusten Nachfrage nach ihren innovativen Tools und Dienstleistungen noch viel Raum für Wachstum, was sie zu soliden langfristigen Investitionen macht.

1. DocuSign

- Kursentwicklung seit Jahresbeginn: -61,9 %

- Abstand zum Allzeithoch: -81,5 %

- Marktkapitalisierung: 11,6 Mrd. USD

Nach ihrem Absturz auf den tiefsten Stand seit Januar 2019 am 9. November hat sich die DocuSign-Aktie kräftig erholt und ist in diesen 5 Wochen bisher um 46 % gestiegen. Dennoch sind die Titel des angeschlagenen Software-as-a-Service-Unternehmens mit Sitz in San Francisco, das während der Pandemie durch die Umstellung auf Home-Office einen Höhenflug erlebte, seit Jahresbeginn um 61,9 % gefallen und liegen 81,5 % unter ihrem im August 2021 aufgestellten Allzeithoch.

Nach dem großen Abverkauf könnte die DocuSign-Aktie endlich ihren Tiefpunkt erreicht haben. Denn: Unter der Führung des neuen CEO Allan Thygesen nehmen die Sorgen über die langfristigen Wachstumsaussichten des Unternehmens ab.

Der ehemalige Marketing-Manager von Google, der Ende September den früheren CEO Dan Springer ablöste, hat bereits Fortschritte bei der Sanierung des E-Signatur-Unternehmens gemacht.

Trotz des schwierigen Geschäftsumfelds meldete der Spezialist für digitale Signatursoftware Anfang des Monats für das dritte Quartal einen Gewinn und einen Umsatz, der über den Konsenserwartungen lag.

Der Gesamtumsatz belief sich auf 1,05 Mio. USD, ein Zuwachs von 18 % im Vergleich zum Vorjahreszeitraum. Die Umsätze aus Abonnements stiegen um 18 % auf 624,1 Mio. USD, während die Erlöse aus professionellen Dienstleistungen und anderen Leistungen um 27 % auf 21,4 Mio. USD zulegten.

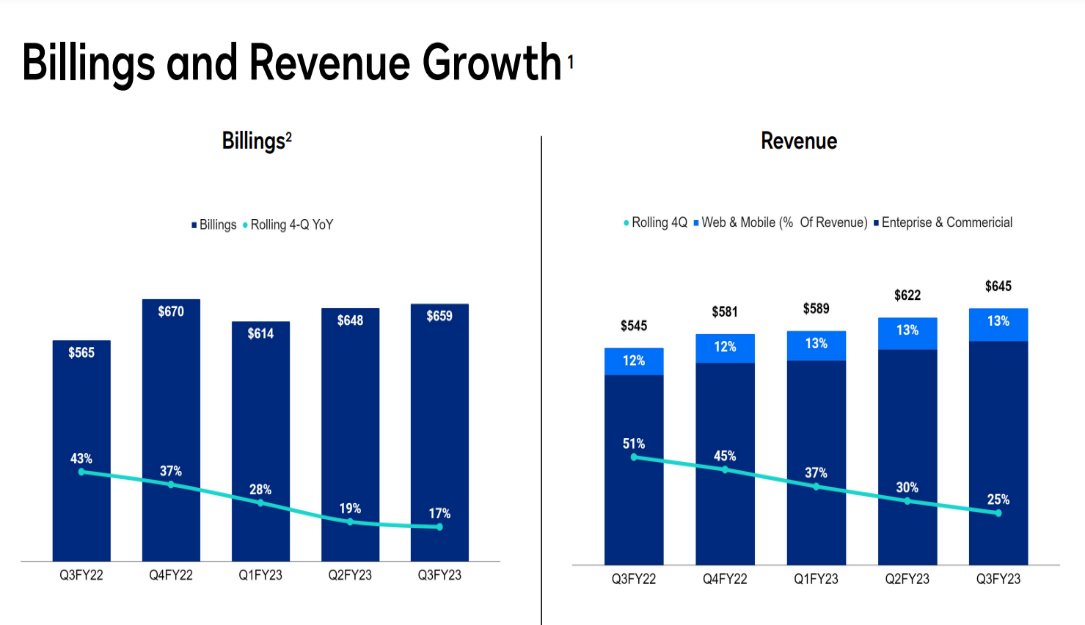

Als gutes Zeichen für die Zukunft erweisen sich die Fakturierungen - eine wichtige Kennzahl für das Umsatzwachstum -, die sich auf 659,4 Mio. US-Dollar beliefen und damit gegenüber dem Vorjahr um 17 Prozent stiegen. DocuSign gab an, dass die Zahl der Kunden mit einem jährlichen Vertragswert von mehr als 300.000 USD im Jahresvergleich um etwa 24 % auf 1.052 gestiegen sei, was die robuste Nachfrage von Großunternehmen nach seinen Software-Tools für E-Signaturen widerspiegelt.

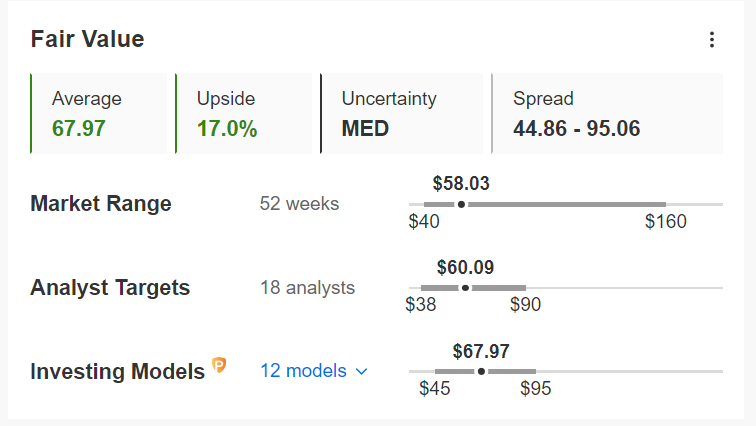

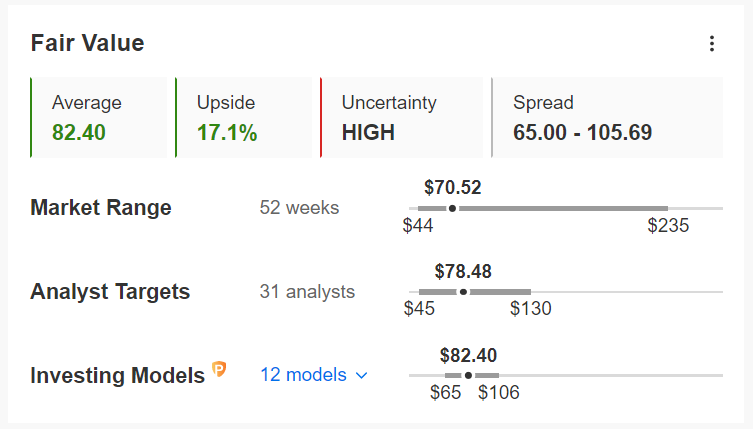

Der durchschnittliche faire Wert der DocuSign Aktie hat daher laut einigen Bewertungsmodellen von InvestingPro für die nächsten 12 Monate ein Aufwärtspotenzial von 17 %.

Quelle: Investing.com

2. Okta

- Kursentwicklung im laufenden Jahr: -68,5 %

- Abstand zum Allzeithoch: -76 %

- Marktkapitalisierung: 11,2 Mrd. USD

Ähnlich wie DocuSign erlitt auch Okta (NASDAQ:OKTA) vor dem sich verschlechternden makroökonomischen Hintergrund höherer Zinsen, steigender Inflation und Rezessionsängsten einen Aktienrückgang von 68,5 %.

Obwohl die OKTA-Aktie auf Jahressicht weiterhin stark rückläufig ist, hat sich das Papier seit seinem Vierjahrestief von 44,12 USD Anfang November deutlich erholt und ist um fast 60 % gestiegen. Auf dem aktuellen Niveau hat das in San Francisco, Kalifornien, ansässige Technologieunternehmen - das immer noch 76 % von seinem Rekordhoch von 294 USD im Februar 2021 entfernt ist - eine Marktkapitalisierung von 11,2 Mrd. USD.

Wie gut sich das Geschäft des Herstellers von Sicherheitssoftware in den letzten Monaten entwickelt hat, lässt sich daran festmachen, dass Okta am 30. November die Gewinn- und Umsatzschätzungen der Wall Street für das 3. Quartal übertraf. Darüber hinaus gab es aufgrund der Fortschritte auf dem Weg zur Rückkehr zur Profitabilität einen optimistischen Ausblick für die kommenden Monate.

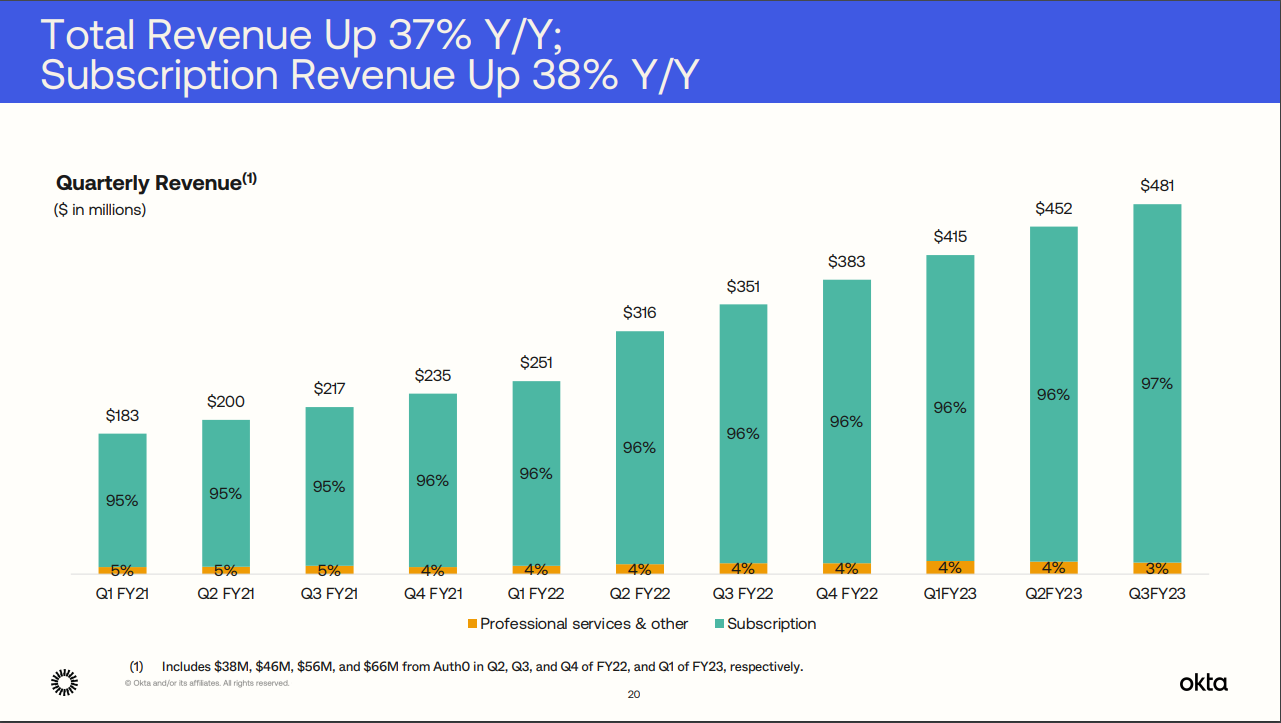

Der Gesamtumsatz stieg im Jahresvergleich um 37 % auf einen Rekordwert von 481 Mio. USD, was auf die starke Nachfrage von Großunternehmen nach der Software für Cloud-basierten Identitäts- und Zugriffsmanagement zurückzuführen ist. Die Abo-Umsätze erhöhten sich im Jahresvergleich um 38 % auf 466 Mio. USD, die Fakturierungen stiegen um 37 % auf 532 Mio. USD.

Der Spezialist für Identitäts- und Zugriffsmanagement zählte zum Ende des dritten Quartals weltweit mehr als 17.000 Unternehmen zu seinen Kunden - ein Anstieg von 22 % gegenüber dem Vorjahreszeitraum. Darüber hinaus gehören Okta nun 3.740 Kunden an, die einen Jahresumsatz von 100.000 USD erwirtschaften. Im Vergleich zu 2.825 Kunden im Vorjahresquartal stellt dies einen Anstieg um 32 % dar.

Als Marktführer im schnell wachsenden Bereich des Identitäts- und Zugriffsmanagements ist Okta meiner Meinung nach eine solide Wahl für die Zukunft, da das Unternehmen vor dem Hintergrund der aktuellen geopolitischen Lage einer der Hauptnutznießer des anhaltenden Wachstums der Ausgaben für Cybersicherheit sein dürfte.

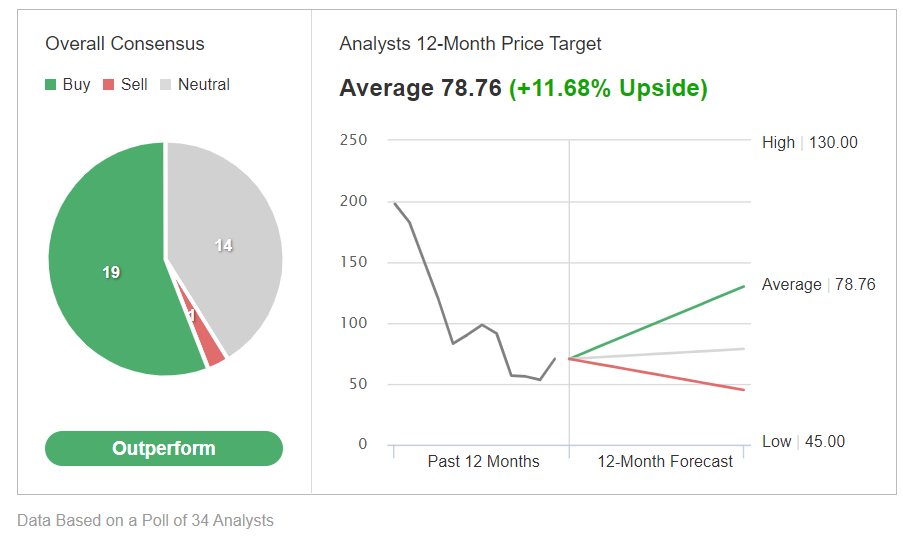

So überrascht es auch nicht, dass 33 der 34 auf Investing.com erfassten Analysten OKTA optimistisch mit "Buy" oder "Neutral" bewerten. Demnach hätten die Aktien auf Basis des Schlusskurses vom Dienstag ein Kurspotenzial von rund 12 %

Quelle: Investing.com

Nach den quantitativen Modellen von InvestingPro sollte die OKTA-Aktie in den nächsten 12 Monaten um 17,1 % auf 288,62 USD steigen und sich damit ihrem fairen Wert annähern.

Quelle: Investing.com

Offenlegung: Jesse Cohen ist derzeit über den SPDR Dow ETF (DIA), SPDR S&P 500 ETF (SPY) and Invesco QQQ ETF (QQQ) long auf den Dow Jones Industrial Average, den S&P 500 und den Nasdaq investiert. Außerdem hält er eine Long-Position auf den Technology Select Sector SPDR ETF.

Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.