Der Nasdaq Composite präsentiert sich bislang in hervorragender Verfassung, so stark sogar, dass er die beiden anderen wichtigen US-Börsenindizes im Jahr 2023 ganz klar hinter sich lässt. Das hat einen offensichtlichen Grund: Die Marktteilnehmer setzen darauf, dass die Inflation ihren Höhepunkt erreicht hat und damit auch die Zinserhöhungen der Fed ein Ende finden.

Nach einem schlechten Jahr 2022 ist der technologielastige Index in den ersten 25 Tagen des neuen Jahres um fast 8,3 % gestiegen. Zum Vergleich: Der Leitindex S&P 500 stieg im gleichen Zeitraum um 4,6 % und der Dow Jones Industrial Average um 1,7 %.

Die Titel einiger der größten US-Unternehmen sind kräftig gestiegen, darunter Tesla (NASDAQ:TSLA), Amazon (NASDAQ:AMZN), Alphabet (NASDAQ:GOOGL), Meta Platforms (NASDAQ: META), Nvidia (NASDAQ:NVDA) und Netflix (NASDAQ:NFLX). Sie alle haben seit Jahresbeginn zweistellige prozentuale Zuwächse verzeichnet.

In Anbetracht der Wiederauferstehung des Technologiesektors rate ich zum Kauf der Aktien von CrowdStrike (NASDAQ:CRWD) und Splunk (NASDAQ:SPLK). Beide Titel sind wachstumsstark und kommen nach einer langen Durststrecke so langsam wieder in Mode.

CrowdStrike

CrowdStrike gilt weithin als Marktführer in der Cloud-basierten Cybersecurity-Branche. Meiner Meinung nach ist die CrowdStrike-Aktie angesichts des schwierigen wirtschaftlichen und geopolitischen Klimas einen Kauf wert, insbesondere bei den aktuellen Bewertungen.

Das Technologieunternehmen, das Cloud-Workload- und Endpunktsicherheit, fortschrittliche Bedrohungsdaten und ausgefeilte Dienste zur Abwehr von Cyberangriffen anbietet, gehört zu den größten Nutznießern der steigenden globalen Cyberausgaben von Unternehmen und Regierungen, die auf die zunehmenden digitalen Sicherheitsbedrohungen reagieren.

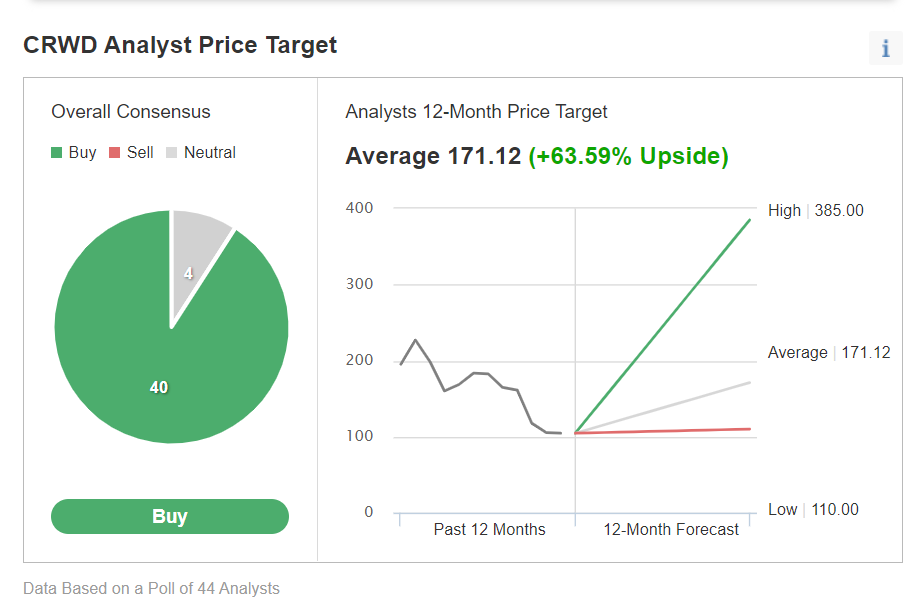

So überrascht es auch nicht, dass von den 44 Analysten, die CrowdStrike beobachten, die Konsensempfehlung "Outperform" lautet, wie die von Investing.com zusammengetragenen Daten zeigen. Unter den Befragten ergab sich auf Basis des Schlusskurses vom Dienstag ein Kurspotenzial von rund 64 %, was die starken Fundamentaldaten und langfristigen Wachstumsaussichten von CrowdStrike widerspiegelt.

Quelle: Investing.com

Der nächste große Impulsgeber für CrowdStrike ist die Veröffentlichung der Finanzergebnisse für das vierte Quartal nach US-Börsenschluss am Donnerstag, den 9. März. Der Spezialist für Informationssicherheit hat seit seinem Börsengang im Juni 2019 in jedem Quartal die Erwartungen der Wall Street in Bezug auf Gewinn und Umsatz übertroffen, was die Stärke des zugrunde liegenden Geschäfts unterstreicht.

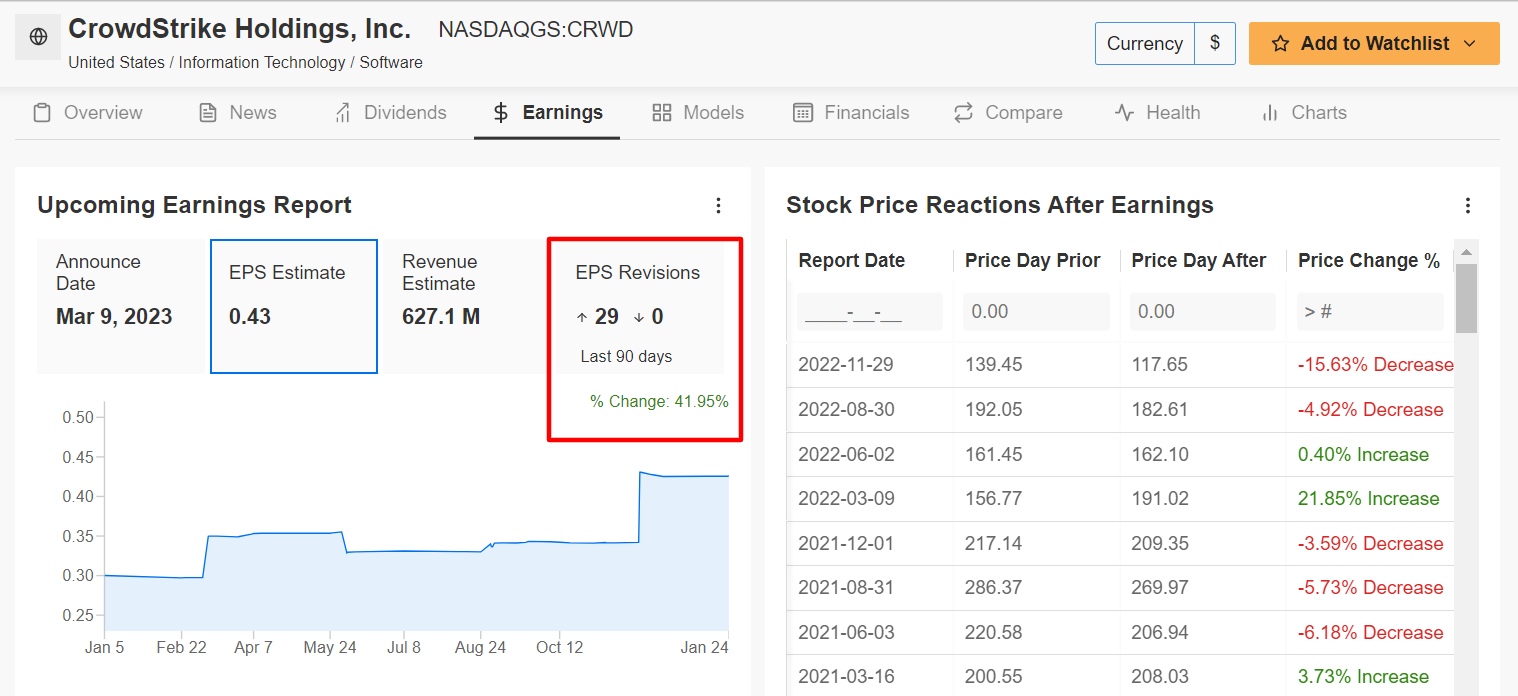

Laut einer InvestingPro-Erhebung zu den Gewinnrevisionen der Analysten herrscht im Vorfeld der Geschäftszahlen großer Optimismus. In den letzten 90 Tagen haben die Analysten ihre EPS-Schätzungen 29 Mal angehoben, Korrekturen nach unten gab es keine.

Quelle: InvestingPro

Die Konsensschätzungen gehen davon aus, dass sich der Gewinn pro Aktie im siebten Quartal in Folge auf 0,43 Dollar erhöhen wird, was einer Steigerung von 43,3 % gegenüber dem EPS von 0,30 Dollar im Vorjahreszeitraum entspräche. Sollte dies tatsächlich der Fall sein, wäre es das profitabelste Quartal in der Firmengeschichte von CrowdStrike.

Der Umsatz für das vierte Quartal soll im Vergleich zum Vorjahreszeitraum um 45,5 % auf den Rekordwert von 627,1 Millionen Dollar steigen. Das geht in erster Linie auf den erwarteten Nachfrageschub für die Cloud-basierte Cybersicherheitsplattform zurück, die zur Erkennung und Verhinderung von Sicherheitsverletzungen eingesetzt wird.

Im letzten Quartal konnte der Sicherheitsanbieter nach eigenen Angaben 1.460 neue Abo-Kunden begrüßen, so dass sich die Gesamtzahl der Abo-Kunden zum 30. Oktober auf 21.146 belief. Dies entspricht einem Wachstum von 44 % im Vergleich zum Vorjahr.

Nachdem die CRWD-Aktie im November 2021 mit 298,48 Dollar ein Rekordhoch erreicht hatte, stürzte sie im vergangenen Jahr um 37,5 % ab und fiel am 10. Januar auf einen Tiefstand von 92,25 Dollar. Seitdem haben die CrowdStrike-Aktien zwar wieder etwas an Boden gutgemacht und schlossen am Dienstag bei 104,60 Dollar, aber sie liegen immer noch rund 65 % unter ihrem Allzeithoch.

Auf dem aktuellen Kursniveau kommt der in Austin, Texas, ansässige Marktführer im Bereich Endpunktsicherheit auf eine Marktkapitalisierung von 24,5 Milliarden Dollar - ein erheblicher Abschlag zu seiner Spitzenbewertung von 67 Milliarden Dollar.

Splunk

Da Organisationen und große Unternehmen zunehmend nach Lösungen suchen, mit denen sie ihre umfangreichen Daten sammeln, sortieren und analysieren können, hat sich Splunk schnell zu einem der beliebtesten Namen in diesem Bereich entwickelt, was das Unternehmen zu einem idealen Kauf für die kommenden Monate macht.

Splunk hat sich zwar deutlich erholt, seit die Aktie Mitte Oktober auf ein Baisse-Tief von 65 Dollar gefallen ist, aber sie liegt immer noch meilenweit von ihren Höchstständen von Ende 2020 entfernt. Trotz der jüngsten Erholung ist SPLK im letzten Jahr um etwa 24 % gefallen und liegt 59 % unter seinem Rekordhoch von 225,89 Dollar.

SPLK schloss gestern Abend bei 92,32 Dollar, womit das in San Francisco, Kalifornien, ansässige Unternehmen eine Marktkapitalisierung von 15,1 Milliarden Dollar erreicht hat. Das liegt deutlich unter einer Bewertung von fast 36 Milliarden Dollar in der Spitze.

Ich erwarte, dass Splunk - das die Umsatzerwartungen der Wall Street seit dem vierten Quartal 2020 acht Mal in Folge übertroffen hat und in dieser Zeitspanne nur ein Mal hinter den Gewinnschätzungen zurückgeblieben ist - bei der Veröffentlichung seiner jüngsten Quartalsergebnisse am Donnerstag, den 2. März nach Börsenschluss positive Zahlen vorlegen wird.

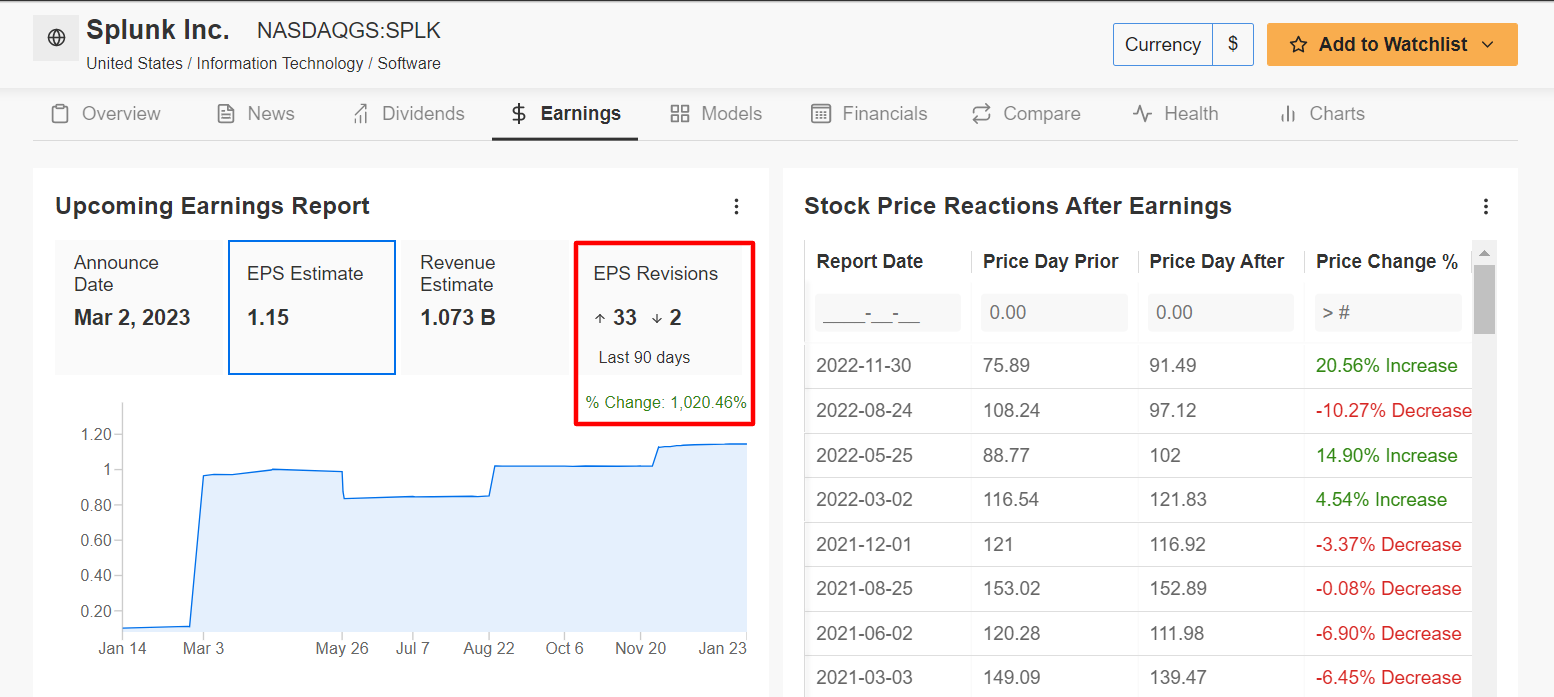

Die Daten von InvestingPro deuten darauf hin, dass die Analysten an der Wall Street im Vorfeld des Berichts äußerst optimistisch sind. In den letzten 90 Tagen haben die Analysten ihre EPS-Schätzungen 33 Mal nach oben korrigiert, was einem satten Anstieg von über 1.000 % gegenüber ihren ursprünglichen Erwartungen entspricht. Die Aufwärtskorrekturen folgen auf ein starkes Ergebnis Ende November, das die Aktien in die Höhe schießen ließ.

Quelle: InvestingPro

Der Konsens geht davon aus, dass das Unternehmen für Datenanalysesoftware einen Gewinn pro Aktie von 1,15 Dollar erzielen wird. Gegenüber dem EPS von 0,66 Dollar im Vorjahreszeitraum entspricht dies einem Anstieg von 74,2 Prozent. Sollte es tatsächlich so kommen, wäre es das profitabelste Quartal in der Unternehmensgeschichte von Splunk seit dem Börsengang im Jahr 2012.

Erstmals wird ein Umsatz von mehr als 1 Milliarde Dollar erwartet. Prognosen zufolge soll der Umsatz im Jahresvergleich um 61 % auf 1,07 Milliarden Dollar klettern, nachdem das Unternehmen den Übergang von einer Dauerlizenz zu einem Software-as-a-Service-Modell auf Abonnementbasis abgeschlossen hat.

Die Umstellung auf ein SaaS-Geschäftsmodell dürfte dem Unternehmen in den kommenden Quartalen höhere jährlich wiederkehrende Umsätze, eine höhere Rentabilität und einen verbesserten freien Cashflow bescheren.

Deshalb glaube ich, dass Investoren jetzt die Gelegenheit haben, eine Position in einem großartigen Unternehmen zu einem günstigen Preis aufzubauen.

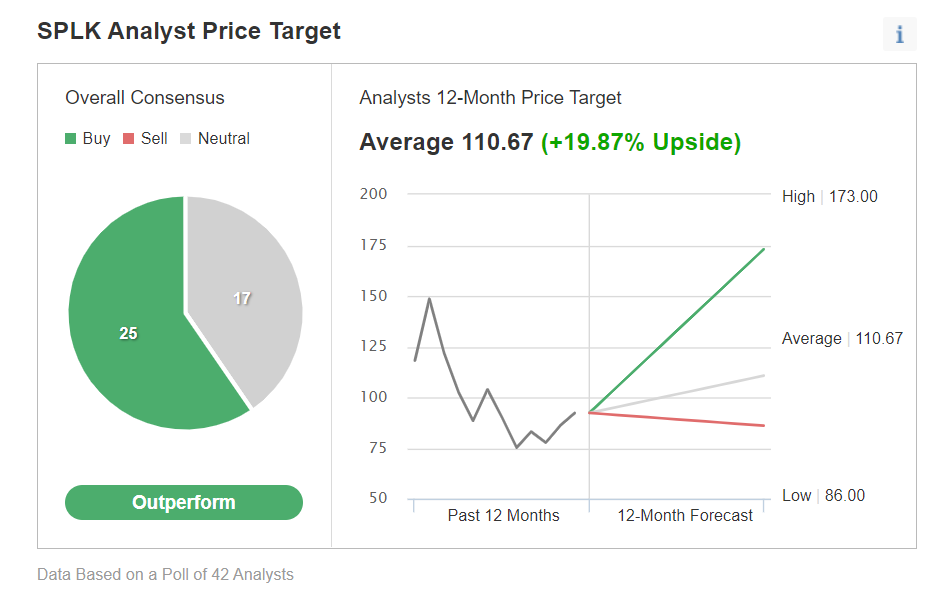

Quelle: Investing.com

Die Wall Street sieht die SPLK-Aktie auf lange Sicht positiv. Alle 42 von Investing.com befragten Analysten stufen die Aktie entweder mit "Buy" oder "Hold" ein. Das durchschnittliche Kursziel der Analysten für die Aktie liegt bei etwa 111 Dollar. Daraus ergibt sich ein Aufwärtspotenzial von etwa 20 % gegenüber dem aktuellen Kursniveau. Auch die quantitativen Modelle von InvestingPro deuten auf ein Plus von 22,6 % für die Splunk-Aktie hin, was die Aktie näher an ihren fairen Wert von 113,15 Dollar bringt.

***

Offenlegung: Jesse Cohen ist derzeit über den ProShares Short S&P 500 ETF (SH) und den ProShares Short QQQ ETF (PSQ) auf den S&P 500 und den Nasdaq 100 short. Ich passe mein Portfolio aus Einzeltiteln und ETFs regelmäßig an, basierend auf einer fortlaufenden Risikobewertung sowohl des gesamtwirtschaftlichen Umfelds als auch der Finanzdaten der Unternehmen.

Die in diesem Artikel dargelegten Ansichten sind ausschließlich die Meinung des Autors und gelten nicht als Anlageberatung.