Die Anleger scheinen kaum noch in der Realität des Wirtschaftsgeschehens geerdet zu sein.

- Bitcoin hat soeben ein Allzeithoch erreicht;

- NFTs von Pinguinen und Affen werden für über 500.000 Dollar verkauft;

- Aktien von fast bankrotten Unternehmen wie Carvana (NYSE:CVNA) finden reißenden Absatz.

Die Anleger schenken Makro-Faktoren in letzter Zeit keine Beachtung

Sie übergewichten nicht Vermögenswerte mit besseren Bilanzen oder höherer Rentabilität oder verfolgen Unternehmen aufgrund ihres Gewinnwachstumsprofils.

Stattdessen sind sie damit beschäftigt, Bitcoin, Gold und andere Vermögenswerte, die nicht einmal Cashflows produzieren, hinterherzujagen, obwohl der risikofreie Zinssatz bei 5,25 % liegt.

Ist das so merkwürdig, wie es klingt?

Nicht wirklich.

Auch in den Jahren 1999 und 2007 herrschte Irrationalität.

Wollen Sie raten, wo die risikofreien Zinssätze damals lagen?

Ja: nördlich von 5 %.

Und die Geschichte nahm kein gutes Ende

Doch Irrationalität ist schwer zu besiegen

Ja - man kann einen gesunden Drawdown von 4 bis 5% in Aktienindizes haben, aber wenn der Trend sich wirklich umkehren soll, braucht es echte Makro-Volatilitätsereignisse.

Werfen wir also einen Blick auf die großen Makroereignisse, die vor uns liegen.

US-Makrodaten und die Reaktionsfunktion der Fed:

In dieser Woche werden die neuen US-Daten zum Verbraucherpreisindex für Februar veröffentlicht, ein wichtiger Datenpunkt, der Aufschluss über das Nachlassen der Inflation geben sollte.

War der Januar ein statistischer Ausreißer, der auf saisonale Preiseffekte zurückzuführen ist, oder ist der Inflationsrückgang zum Stillstand gekommen?

Der Freitag brachte uns einen recht interessanten US-Arbeitsmarktbericht.

Oberflächlich betrachtet, enthielt der Bericht zu den Beschäftigtenzahlen ohne Landwirtschaft ein weiteres erfreuliches Ergebnis für die Fed und die Märkte.

- 223.000 Stellen im privaten Sektor geschaffen

- Nur 0,1 % Lohnwachstum im Monatsvergleich

- Revisionen nach unten für einen doch nicht so superheißen Januar-Bericht

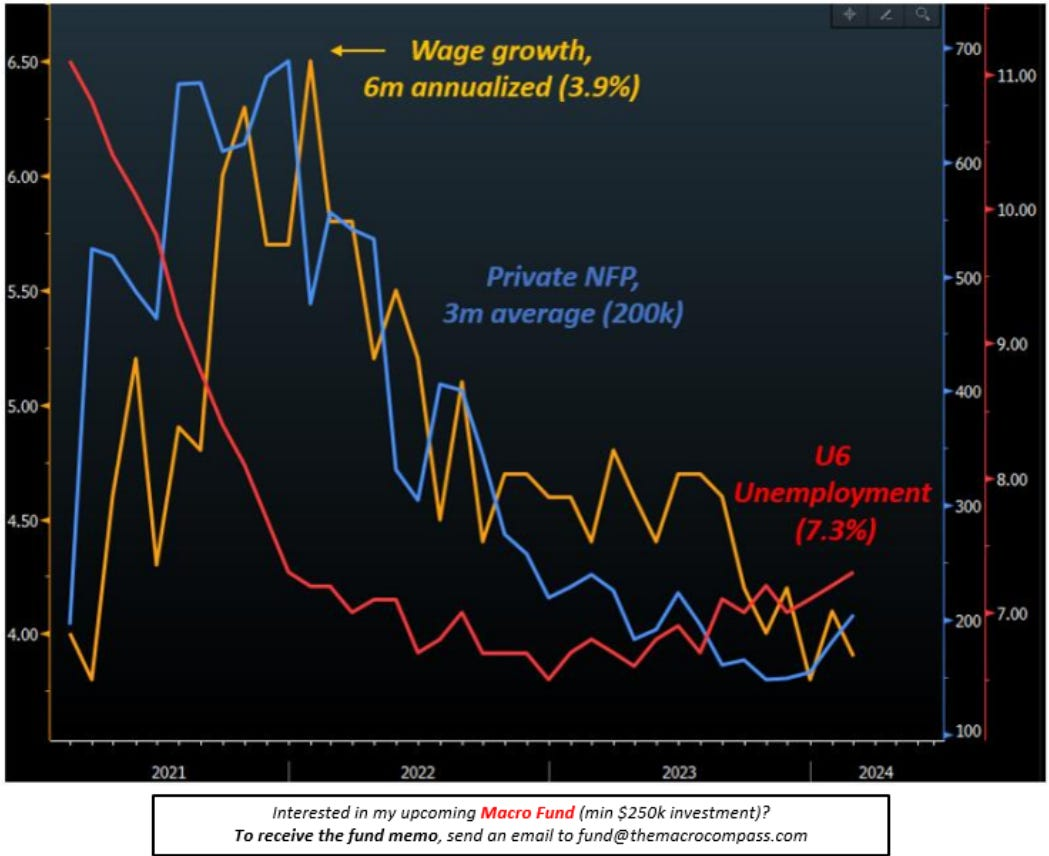

Hier das Schaubild mit den wichtigsten Elementen des NFP-Berichts:

Der 3-Monats-Durchschnitt für die Schaffung von Stellen im privaten Sektor (blau, re.) liegt mit +204.000 leicht über den Tiefstständen von Ende 2023.

Das Lohnwachstum scheint sich dem zugrunde liegenden Trend von 3,5 % anzunähern, der vor der Pandemie mit einer Inflation von 2 % vereinbar war.

Der auf das Jahr hochgerechnete 6-Monats-Trend des Lohnwachstums (orange, li.) lag unter 4 %.

Das ist das, was die Fed sehen möchte: eine akzeptable Anzahl von neu geschaffenen Stellen und ein moderateres Lohnwachstum, um das 2%-Ziel zu erreichen.

Aber es gibt ein paar beunruhigende Dinge, die unter der Oberfläche brodeln.

Sehen Sie die rote Linie?

Das ist die U6-Arbeitslosenquote - die auch als allgemeine Arbeitslosenquote bezeichnet wird.

Die U6-Quote ist eine weiter gefasste Definition der Arbeitslosigkeit.

Dazu zählen nicht nur die Arbeitslosen, sondern auch diejenigen, die aus wirtschaftlichen Gründen in Teilzeit arbeiten, und diejenigen, die nur geringfügig zur Erwerbsbevölkerung gehören.

Dieser Wert steigt stetig an.

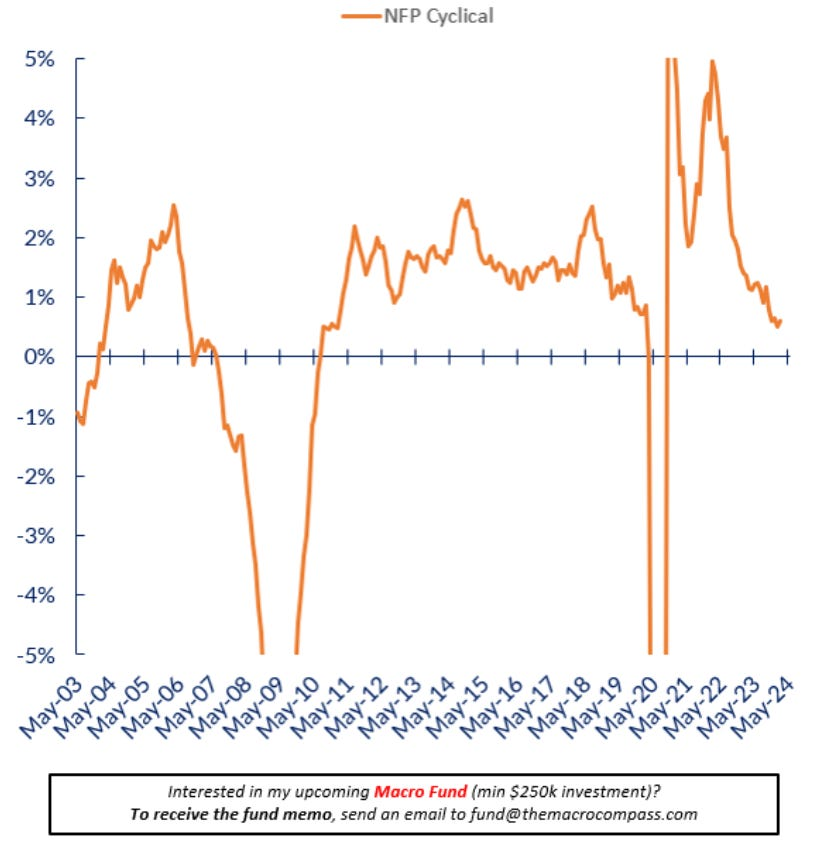

Außerdem sind die Einstellungstrends in den zyklischen Branchen sehr schwach.

Die Einstellung von Vollzeitkräften im verarbeitenden Gewerbe, im Handel, im Transportwesen, im Baugewerbe und in ähnlichen Sektoren ist auf dem schwächsten Punkt seit 2011.

Eine Abschwächung auf dem Arbeitsmarkt (solange sie nicht zu einer Rezession führt) kann sich sogar positiv auf die Marktstimmung auswirken, solange die Fed entsprechend reagiert.

Und genau hier liegt meines Erachtens ein potenzielles Risiko.

Wir hören die ersten Stimmen: Einige Fed-Offizielle glauben, dass "es diesmal anders ist".

Wenn die Mitglieder des Offenmarktausschusses von "höheren neutralen Zinssätzen" sprechen, heißt das, dass sie glauben, dass sich in der US-Wirtschaft etwas strukturell verändert hat.

Sie beginnen zu glauben, dass die US-Wirtschaft deutlich höhere Zinsen verkraften kann, ohne ihr Potenzial für ein dauerhaftes reales Wachstum von 1,5-2,0% des BIP zu beeinträchtigen.

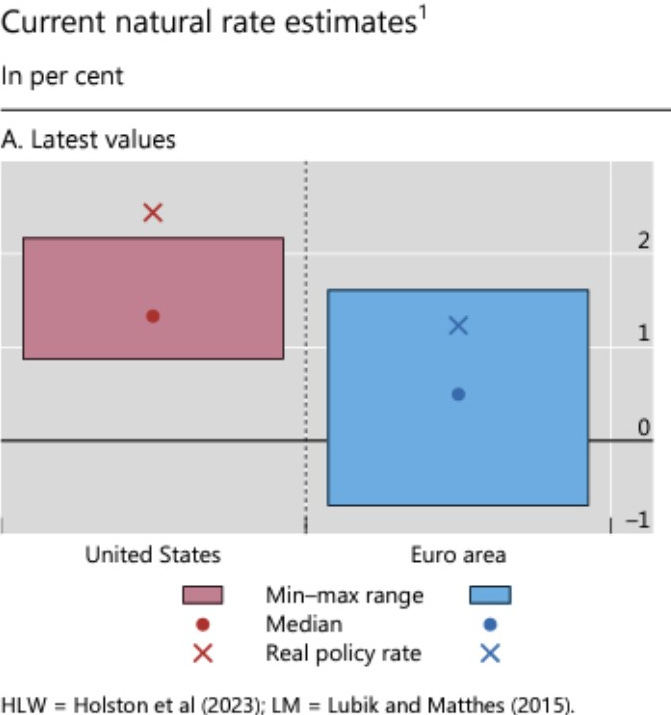

In einer kürzlich erschienenen Veröffentlichung der BIZ wurden vier Modelle gemischt, um zu schätzen, wo r* (der reale Gleichgewichtszinssatz für die Wirtschaft) für die USA liegt.

Die Fed geht von einem Wert von +0,5 % aus.

Die Modelle der BIZ sind anderer Meinung: Sie weisen auf eine höhere Spanne von +1/+2 % hin.

Wenn sich mehr Fed-Vertreter mit der Vorstellung anfreunden, dass die neutralen US-Zinsen höher sind, bedeutet das, dass der Zinssenkungszyklus flach und kurz sein wird.

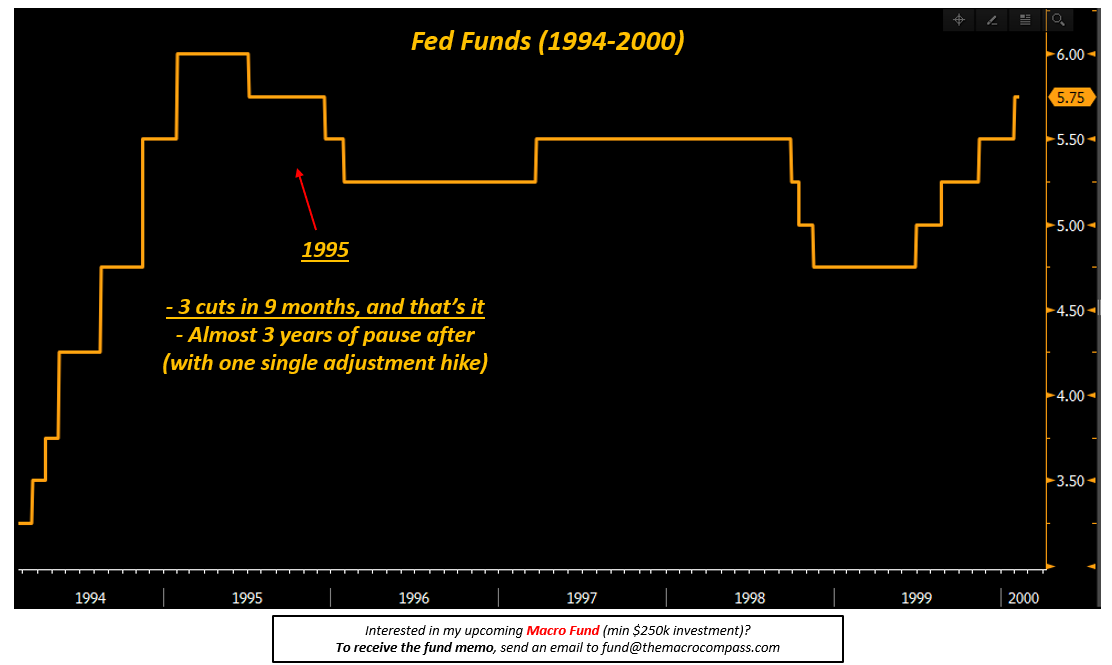

Ein wenig wie im Jahr 1995.

Damals hat die Fed die Zinssätze nur dreimal gesenkt und danach eine mehrjährige Pause eingelegt.

Die aktuelle Irrationalität wird auch durch die freundlicheren Preise am Anleihemarkt genährt.

Die Märkte rechnen mit 3-4 Senkungen in diesem Jahr, 4 weiteren im nächsten Jahr und einigen weiteren in den Jahren 2026 und 2027.

Was passiert, wenn die Fed beschließt, wie 1995 vorzugehen und die Märkte zu enttäuschen, und zwar genau dann, wenn die zugrunde liegende Schwäche des Arbeitsmarktes allmählich zum Vorschein kommt?

Europa spielt mit dem Feuer

Das Wachstum des BIP in der Eurozone lag im 4. Quartal 2023 erneut bei mageren 0,0 %.

Die europäische Wirtschaft ist flach wie ein Pfannkuchen, und einige Länder befinden sich im Grunde bereits in einer Rezession - vor allem diejenigen, die stark von China, dem verarbeitenden Gewerbe (Deutschland) oder dem Immobilienmarkt (Finnland) abhängig sind.

Dennoch sagt uns die EZB immer wieder, dass es für Zinssenkungen noch zu früh ist.

Lagarde wird es nicht öffentlich zugeben - aber wie viele andere Kollegen erwartet sie von Powell, dass er das grüne Licht für eine Zinssenkung gibt.

Und während sie wartet, gehen Wachstum und Inflation weiter zurück, während die EZB-Zinsen unerschwinglich hoch bleiben - die Geldpolitik strafft sich für die Realwirtschaft weiter.

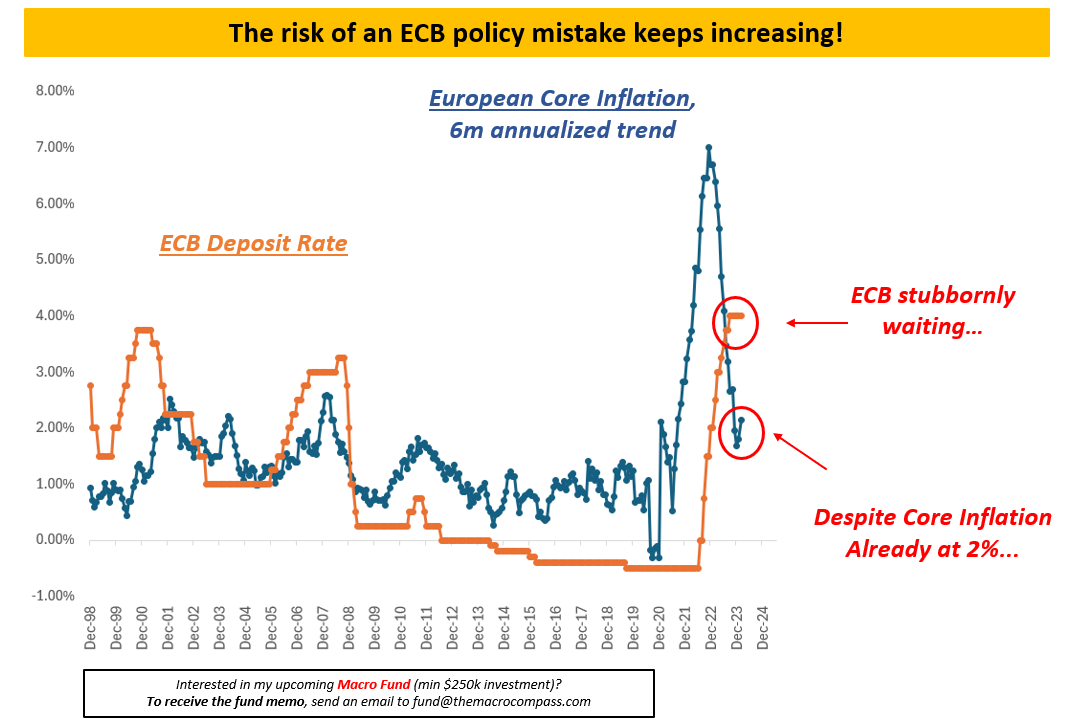

Ein EZB-Einlagensatz von 4 %, während die Kerninflation bereits seit Quartalen bei 2 % liegt, zwingt einer sehr schwachen europäischen Wirtschaft einen Leitzins von realen +2 % (!) auf.

Die letzten Male, dass die EZB-Zinsen (orange) über einen längeren Zeitraum oberhalb des zugrunde liegenden Trends der Kerninflation (blau) lagen, waren 1999 oder 2007.

Diese Geschichte ist nicht gut ausgegangen, Europa ist nicht in der Lage, größtenteils positive Realzinsen abzufedern.

Japan ist wichtiger, als viele denken

Abschließend noch ein paar Worte zu Japan.

Immer mehr Schlagzeilen sagen das gleiche: Die Zeit ist für die japanische Notenbank reif, den Ausstieg aus den Negativzinsen zu versuchen.

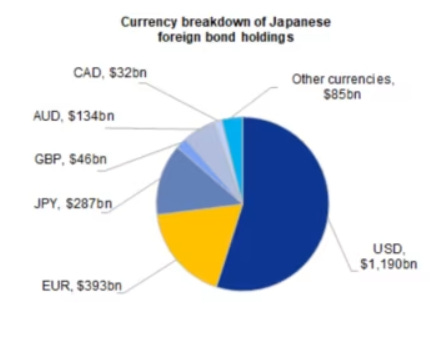

Japan ist einer der größten Kapitalexporteure der Welt

Das Land besitzt über 2 Bio. USD an ausländischen Anleihen.

Über 1 Billion USD in US-Bonds und rund 400 Mrd. in EUR-Anleihen.

Sollte die BoJ einen glaubwürdigen und langfristigen Plan zur Normalisierung der inländischen Zinssätze vorlegen, würden sich die Anreizsysteme für die japanischen Anleger ändern.

Aus Mangel an angemessenen Renditen im Inland haben japanische Versicherer und Pensionsfonds die ausländischen Anleihemärkte mit ihren Käufen überschwemmt.

Da die Renditen der 30-jährigen JGBs jedoch bereits bei +1,75 % liegen und möglicherweise noch weiter steigen werden, ist das Risiko einer Kapitalrückführung in inländische Staatsanleihen nicht gering.

Das wäre eine tektonische Verschiebung für die globalen Anleihe- und Devisenmärkte.

Fazit

Die Anleger scheinen kaum noch im normalen Wirtschaftsgeschehen geerdet zu sein.

Die Anleger denken nicht makroökonomisch und jagen Vermögenswerten ohne Cashflow hinterher, obwohl der risikofreie Zinssatz über 5 % liegt - genau wie 1999 oder 2007.

Und während man Irrationalität nur schwer beikommen kann, stehen mehrere Ereignisse bevor, die die Makro-Volatilität anheizen können.

Der Übergang der Fed zu einem kurzen Zinssenkungszyklus wie 1995, die Sturheit der EZB und die möglichen tektonischen Verschiebungen, die durch eine Tendenz der Bank of Japan zu einer strafferen Geldpolitik ausgelöst werden könnten, sind nur einige der Ereignisse, die mit potenzieller Volatilität einhergehen.

Bleiben Sie wachsam!

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!