Kolumne von Markus Blaschzok am 10. Dezember 2019

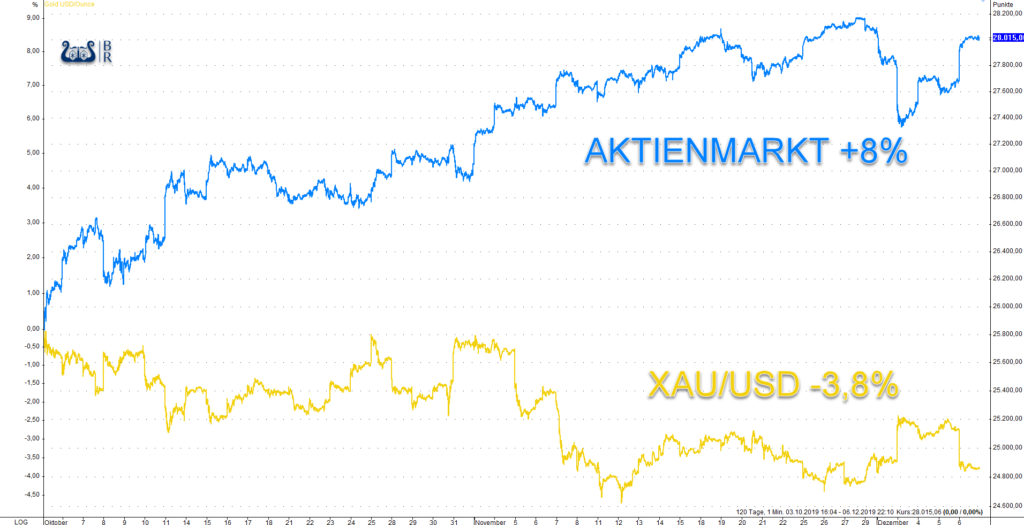

Die Aktienmärkte waren in der vergangenen Handelswoche sehr volatil und so gab es auch eine Achterbahnfahrt am Goldmarkt. Seit Mitte August befindet sich der Aktienmarkt in einem Aufwärtstrend +10%, während der Goldpreis tendenziell diametral gegensätzlich korrigiert und 4% verloren hat, insbesondere seitdem die US-Notenbank wieder am Markt aktiv ist und Anleihen und Aktien gegen frisch gedrucktes Zentralbankgeld aufkauft.

Der Dow Jones hatte in dem Abverkauf um 810 Punkte den Kursanstieg des gesamten Novembers binnen zweier Handelstage wieder ausgelöscht. Der S&P 500 kam ebenfalls unter Druck und fiel auf 3.070 Punkte, womit dieser noch etwas Luft nach unten bis zum Ausbruchsniveau bei 3.020 Punkten gehabt hätte. Der Dow Jones war mit dem Rücksetzer binnen zweier Tage jedoch schon auf dem Ausbruchsniveau angekommen bei 27.300 Punkten, weshalb das „Plunge Protection Team“ (President’s Working Group on Financial Markets) eingreifen und den Einbruch am Aktienmarkt aufhalten musste, damit das Chartbild des Dow Jones und mit ihm nicht die bullische Stimmung an den Märkten wieder zerstört würde.

Ebenso schnell wie der Aktienmarkt einbrach aufgrund einer möglichen Verschiebung eines Handelsdeals der USA mit China bis Ende 2020, ebenso schnell stiegen die Kurse bis zum Wochenschluss wieder an unter einem Trommelfeuer an optimistischen Aussagen von Regierungsmitarbeitern zu einem baldigen Handelsdeal. Charttechnisch könnte man den Rücksetzer auf das Ausbruchsniveau als einen Pull Back an dieses Niveau sehen, was charttechnisch sehr häufig vorkommt. Kann ein Ausbruchsniveau bei diesem Test verteidigt werden und steigen Kurse in der Folge dann auf neue Hochs, dann sehen Spekulanten darin eine Bestätigung des Ausbruchs und springen massiv auf dieses Signal mit neuen Käufen an. Unserer Meinung nach will man genau diese Stimmung an den Märkten erzeugen, indem man durch geschicktes Malen von Charts die Spekulanten in die Märkte lockt und eine Hausse orchestriert.

Obwohl die Unternehmensgewinne einbrechen, Konjunkturindikatoren eine Rezession indizieren und das Bruttoinlandsprodukt einiger Länder bereits selbst offiziell schrumpft, steigen die Aktienmärkte an, anstatt in Erwartung einer Rezession zu fallen. Beispielsweise fiel die deutsche Industrieproduktion im Oktober um 1,7%, was im Vergleich zum Vorjahr einem Minus von 5,3% entspricht. Deutschland steckt längst in der Rezession, was die Kurzarbeit in der Automobilindustrie und die ersten Pleiten von Zulieferern ebenso andeuten. Die Politik täuscht die Bevölkerung und verschlimmert mit ihrer zunehmenden Gängelung, neuen ideologischen Verordnungen und Verboten sowie Steueranhebungen die Situation zusätzlich, womit der Industriestandort Deutschland gefährdet ist. Als einer der größten Exporteure der Welt wird die Bundesrepublik während eines globalen Konjunkturabschwungs am härtesten betroffen sein.

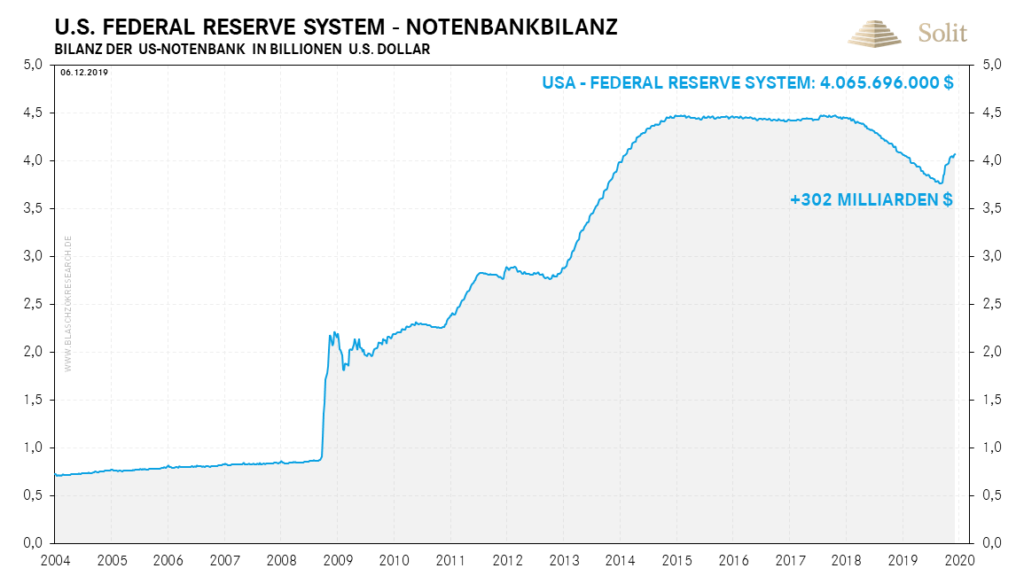

Die Antwort auf diesen scheinbaren Widerspruch findet man in den Gelddruckprogrammen der EZB und insbesondere der US-Notenbank (FED).

Letztere hat ihre Notenbankbilanz seit dem 21. August um 300 Mrd. Dollar ausgeweitet und über Anleihenkäufe in Höhe von 180 Mrd. Dollar eine entsprechende Menge Liquidität in die Märkte bzw. Banken gepumpt, um einen Anstieg der Zinsen zu verhindern. Die Banken nehmen diese neue Liquidität und gehen mit einem Hebel in die Assetmärkte, weshalb die Aktienmärkte seit der neuen Gelddruckorgie der US-Notenbank wieder ansteigen. In den letzten vier Monaten stieg dank der US-Notenbank die US-Staatsverschuldung um eine Billionen US-Dollar, die von der US-Notenbank gehaltenen Kapitalanlagen um 300 Mrd. Dollar, die Überschussreserven der Banken stiegen nur um 16 Mrd. Dollar, während 270 Mrd. Dollar monetarisiert wurden und in die Märkte flossen.

Nachdem der Goldpreis in Euro binnen zwölf Monaten um 40% angestiegen war, ist es für die Regierungen aktuell ein Leichtes, den Goldpreis zu einer Korrektur zu zwingen, während man den Aktienmärkten unter die Arme greift. Fünf Notenbanken weltweit haben aktuell negative Realzinsen und sind auf diese angewiesen, um den Status Quo beizubehalten. Hört man auf zu Drucken, dann hört die Musik an den über Kredit gehebelten Finanzmärkten auf zu spielen. Die Krise am Repomarkt hat gezeigt, dass die Banken wieder bzw. immer noch zu hoch gehebelt sind und man es die letzten zehn Jahre nicht geschafft hat, das Bankensystem, trotz der massiven Ausweitung der Basisgeldmenge, zu rekapitalisieren.

Die Notenbanken sind also gezwungen weiter die Geldmenge auszuweiten, wenn man keinen deflationären Crash zulassen will. US-Notenbankchef J. Powell hatte kürzlich bereits eine Inflationsrate jenseits der zwei Prozent-Marke als Ziel definiert und damit die Richtung vorgegeben. Der Goldpreis bleibt damit langfristig extrem stark unterstützt, da einerseits die Währungen weiter abwerten werden und andererseits Investoren sukzessive den sicheren und inflationsgeschützten Hafen suchen werden, was die reale Nachfrage erhöhen wird. Man sollte sich deshalb um den aktuellen Rücksetzer am Goldmarkt nicht kümmern und froh über die kurzzeitige orchestrierte Drückung des Preises sein, denn eine Korrektur des Anstiegs um 50% würde jenen, die die Rallye im letzten Jahr verpasst haben, die Chance geben, noch einmal zu halbwegs günstigen Preisen zu kaufen, bevor der Goldpreis in Euro im kommenden Jahr auf ein neues Allzeithoch ansteigen wird.

Technische Analyse zu Gold

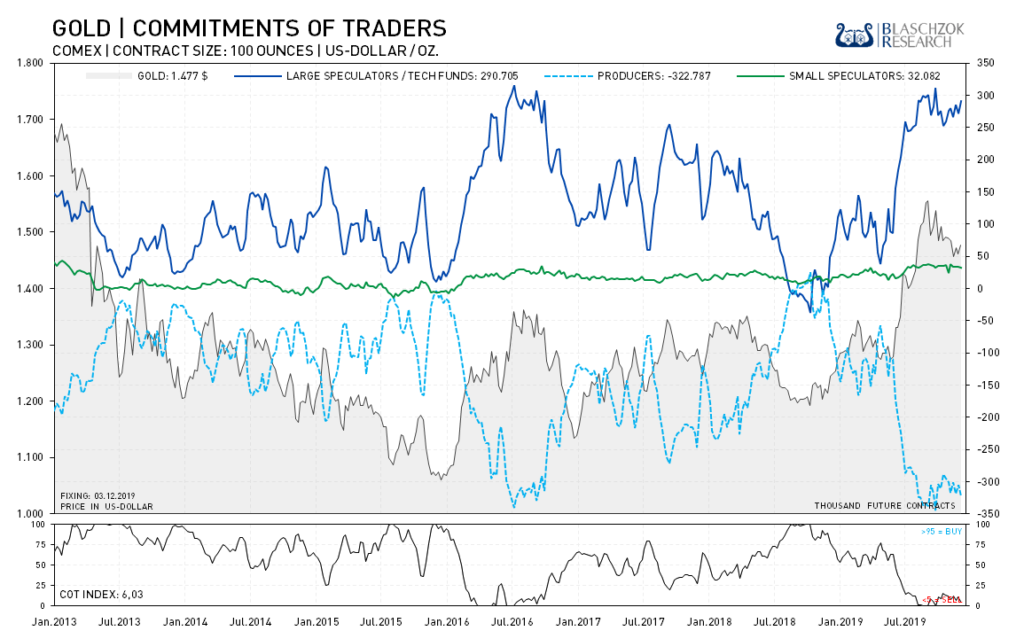

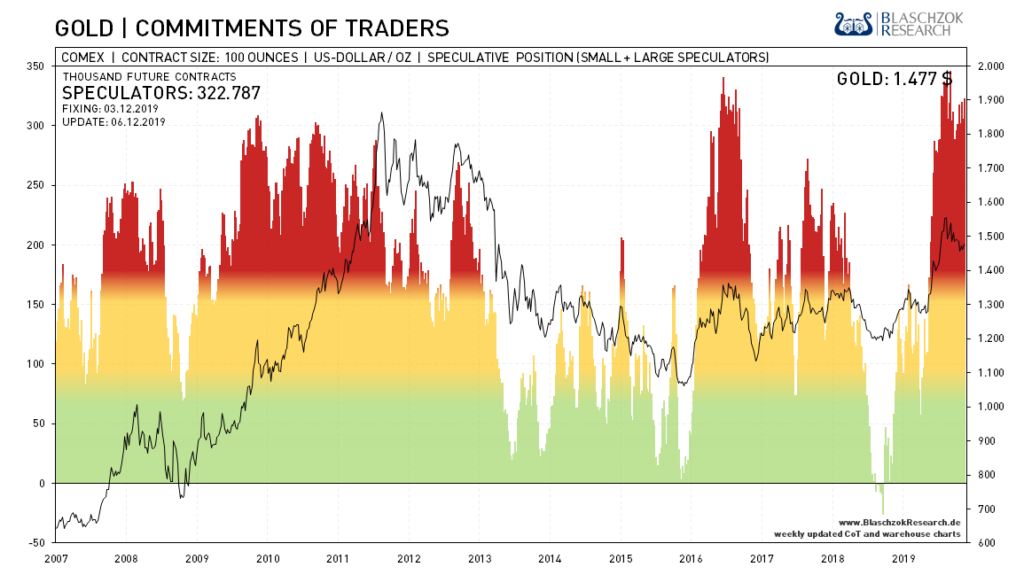

Terminmarkt: Das Sentiment ist immer noch extrem bullisch!

Die Netto-Shortposition der Big 4 erhöhte sich von 25 auf 27 Tage der Weltproduktion und die der Big 8 erhöhte sich von 43 auf 46 Tage. Der Preis stieg zum Stichtag um 16$, während die Spekulanten mit 17 Tsd. Kontrakten auf einen steigenden Preis setzten. Das ist neutral bis wenig, weshalb sich der CoT-Index auch nur um 5 Punkte auf 6 Punkte verschlechtert hat. Scheinbar musste man leicht manipulieren, um einen Anstieg über den Widerstand bei 1.484$ zu verhindern – dennoch musste man sich nicht groß ins Zeug legen. Die Veränderung zum Vormonat zeigt eine minimale Schwäche, jedoch ist sie größtenteils neutral. Die bullische Spekulation ist mit 322 Tsd. Kontrakten auf der Longseite immer noch sehr hoch und eine Bereinigung des Terminmarktes steckt immer noch im Anfangsstadium. Dies spricht für eine weitere Preiskorrektur.

FAZIT: Die Bereinigung des Terminmarktes von der Spekulation hat am Goldmarkt noch nicht einmal richtig begonnen. Sollte es politisch ruhig bleiben und der Aktienmarkt weiter ansteigen, dann ist es sehr wahrscheinlich, dass der Goldpreis noch einmal bis auf 1.400$ fallen wird. Nur exogene Faktoren, die wieder zu einer Flucht aus dem Aktienmarkt führen und gleichzeitig neue Käufe in physisch hinterlegte Gold-ETFs auslösen, wären in der Lage aktuell den Preis noch einmal bis zum Widerstand bei 1.550$ nach oben zu führen. Wir glauben, dass das sogenannte „Plunge Protection Team“ der US-Regierung sowie die Politik derartige Eskalationen aktuell zu verhindern wissen.

Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

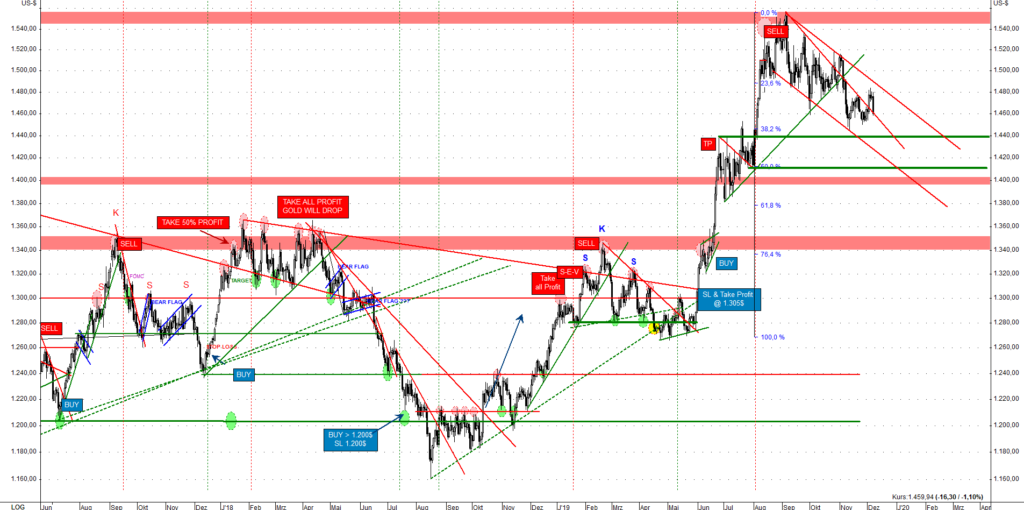

Charttechnische Analyse zu Gold – Wann startet der nächste Anstieg?

Der Wochenchart zeigt uns den Verlauf des Goldpreises mit unseren vergangenen Handelssignalen der letzten sieben Jahre am Goldmarkt. Seit unserem antizyklischen Verkaufssignal bei 1.550$ war der Preis bisher in der Spitze um über 100$ gefallen. Der Terminmarkt zeigt, dass das Sentiment immer noch extrem bullisch positioniert ist und so gut wie jeder Spekulant an eine baldige Fortsetzung der Rallye glaubt. Die Bären trauen sich daher nicht auf einen fallenden Preis zu wetten und die Bullen nehmen keine Gewinne mit, aus Angst weitere Anstiege zu verpassen. Das ist genau das Setup, aus dem panikartige Verkäufe mit starken, schnellen Preisrücksetzers entstehen, sobald letzte charttechnische Unterstützungen gebrochen werden. Der Langfristchart zeigt zwei signifikante Unterstützungen bei 1.400$ und bei 1.350$, an denen die Korrektur ihr Ende finden und von wo aus ein neuer Preisanstieg erfolgen könnte.

Der Tageschart zeigt eine weitere Unterstützung bei 1.440$, die nach der neuerlichen Schwäche und den neuesten Daten der CFTC jedoch nicht halten dürfte. Die Korrektur dürfte sich daher mit hoher Wahrscheinlichkeit in den kommenden Wochen bis auf 1.400$ ausdehnen, was vom aktuellen Preisniveau aus noch einen Rücksetzer von 60$ (4%) bedeuten würde. Frühstens dort, doch spätestens im Bereich von 1.360$ je Feinunze erwarten wir das Tief des finalen Sell Offs.

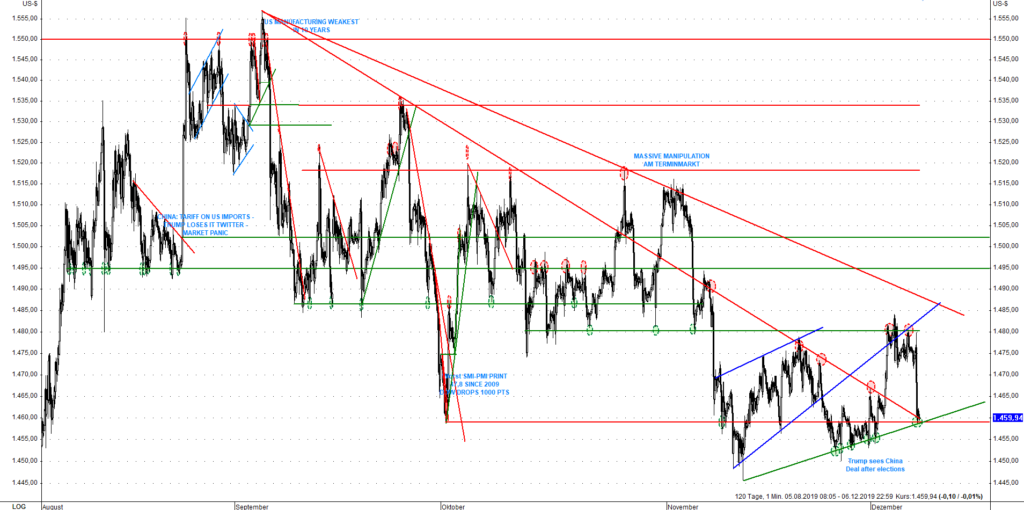

Der kurzfristige Chart der letzten Handelstage zeigt, wie die kurzzeitige Erholung aufgrund des Aufflammens des Handelskonfliktes, schnell an dem übergeordneten Abwärtstrend und dem Kreuzwiderstand um die 1.485$ sein Ende fand. Wir konnten hier eine mutmaßliche Manipulation am Terminmarkt beobachten, die ein zusätzlicher Hinweis für einen weiteren Preisrückgang ist. Aktuell notiert der Goldpreis an einer Kreuzunterstützung bei 1.460$. Sollte diese Unterstützung fallen, so wird vermutlich schnell die Unterstützung bei 1.440$ angelaufen. Fällt diese Unterstützung dann auch, dann dürften wir endlich die lang ersehnte Bereinigung der Spekulation sehen und es zu einem schnellen Long Drop kommen. Damit würde ein erneutes Kaufsignal in Reichweite rücken, wobei wir dann erst noch einmal die Lage neu beurteilen müssen, wenn es soweit ist.

Der Wochenchart in Euro zeigt auch, dass noch etwas Luft nach unten bis zur Unterseite des langfristigen Aufwärtstrends vorhanden ist. Dieser Aufwärtstrend wurde seit Anfang 2014 bereits dreimal angelaufen und getestet. Selbst ein Rücksetzer auf 1.220€ würde das langfristig bullische Bild und den Aufwärtstrend nicht gefährden. Im Gegenteil kann man dankbar sein, wenn man dort auf diesem Niveau noch einmal kurzzeitig günstig nachkaufen könnte, bevor der Goldpreis aufgrund der QE-Programme in Europa und den USA in den kommenden Jahren von einem neuen Hoch zum Nächsten eilen wird.

Sollte es politisch also ruhig bleiben und der Aktienmarkt weiter ansteigen können, dann ist es sehr wahrscheinlich, dass der Goldpreis noch etwas korrigieren dürfte. Nur exogene Faktoren, die wieder zu einer Flucht aus dem Aktienmarkt führen und gleichzeitig neue Käufe in physisch hinterlegte Gold-ETFs auslösen würden, wären in der Lage bereits jetzt den Preis wieder auf das Allzeithoch zu treiben. Langfristig sind wir aufgrund der katastrophalen Geldpolitik in der Eurozone hingegen sehr bullisch und erwarten einen massiv ansteigenden Goldpreis in den kommenden Jahren.