Falls Sie diese Meldung noch nicht gelesen haben: US-Haushalten und Unternehmen droht nach dem jüngsten Haushaltsentwurf von Präsident Joe Biden eine Steuererhöhung um 5 Bio. USD, die u.a. eine jährliche Mindeststeuer von 25 % auf nicht realisierte Kapitalgewinne für Personen mit einem Einkommen und Vermögen von mehr als 100 Mio. USD vorsieht.

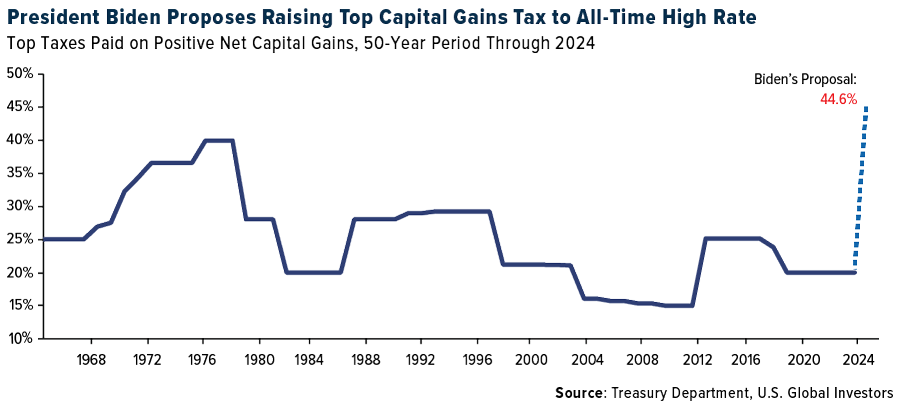

Sollte das Gesetz durchkommen, würde der Spitzensteuersatz auf langfristige Gewinne und Dividenden auf stolze 44,6 % steigen - der höchste Satz in der Geschichte der USA.

Bidens Plan sieht noch weitere Änderungen des Steuerrechts vor, aber ich möchte mich auf den Teil konzentrieren, der die nicht realisierten Gewinne betrifft, insofern als er weitreichende unbeabsichtigte Folgen für die amerikanische Wirtschaft, die persönliche Freiheit und die Struktur amerikanischer Innovation haben könnte.

Um es klar zu sagen: Ich glaube nicht, dass es einem tief gespaltenen Kongress gelingen wird, die notwendigen Stimmen für diese Politik zu finden, es ist aber wichtig, dass sich die Menschen zumindest über die möglichen Folgen im Klaren sind.

Wenn Gewinne keine Gewinne sind

Die Idee, nicht realisierte Kapitalgewinne - also Wertsteigerungen von Vermögenswerten wie Immobilien oder Aktien, die noch nicht verkauft wurden - zu besteuern, ist nicht nur beispiellos, sondern auch grundfalsch.

Man stelle sich vor, man kauft Aktien einer Firma für 1 Mio. USD und im nächsten Jahr steigt der Wert dieser Aktien auf 1,5 Mio. USD. Nach Bidens Plan müssten Sie nun auf diesen Gewinn von 500.000 USD Steuern zahlen, obwohl Sie die Aktien noch nicht verkauft und noch keinen tatsächlichen Gewinn erzielt haben.

Stellen Sie sich nun vor, dass der Wert der Aktien im folgenden Jahr wieder auf 1 Mio. USD fällt. Sie haben bereits 25 % auf einen Gewinn gezahlt, der eigentlich nur auf dem Papier existiert, und nun müssen Sie auch noch eine finanzielle Belastung tragen, ohne einen tatsächlichen wirtschaftlichen Nutzen zu haben.

Dass eine solche Politik bei Investoren nicht gut ankommt, kann man sich denken. Der einflussreiche Unternehmer Anthony Pompliano twitterte letzte Woche:

"Wenn man nicht realisierte Gewinne besteuern will, braucht es Steuererleichterungen für nicht realisierte Verluste." - Pomp

Scott Melker, Moderator des beliebten Podcasts Wolf of All Streets, kommentierte, dass vermögende Investoren einfach eine spezielle Strategie anwenden, um die Folgen der zusätzlichen Steuerlast zu minimieren. Reiche Leute, so Melker, "nehmen einfach mehr Kredite für ihre Portfolios auf", weil sie wüssten, dass die Zinsen, die sie für diese Kredite zahlen, oft steuerlich absetzbar seien.

Wenn die Steuern auf Veräußerungsgewinne auf 44 % steigen, werden die Reichen einfach mehr Kredite für ihre Portfolios aufnehmen und nie verkaufen.

Und die Zinsen für diese Kredite sind ... steuerlich absetzbar!

Die Regierung wird letztendlich weniger Geld einnehmen.

Das ist alles so nervig.

- The Wolf Of All Streets (@scottmelker) 26. April 2024

Auswirkungen auf Small Caps und Start-ups

Eine solche Steuerpolitik könnte das Investitionsverhalten insbesondere von Small Caps, Start-ups und Unternehmen in der Frühphase dramatisch beeinflussen. Diese Unternehmen sind häufig die Motoren für Wachstum und Innovation in der Wirtschaft, aber sie sind auf Investitionen von Investoren angewiesen, die bereit sind, für die Aussicht auf zukünftige Gewinne Risiken einzugehen.

Wüssten Investoren, dass ihre nicht realisierten Gewinne besteuert werden, wären sie weniger geneigt, in wachstumsorientierte Unternehmen zu investieren, deren Bewertung von Jahr zu Jahr stärker schwankt als die größerer, etablierterer Unternehmen.

Die Folge? Ein langsameres Innovationstempo und ein geringeres Produktivitätswachstum.

Breite Opposition gegen neue Steuerpläne

Kaum überraschend ist die Tatsache, dass eine überwältigende Mehrheit der Amerikaner gegen die Besteuerung von nicht realisierten Gewinnen ist.

Eine Studie aus dem Jahr 2021 ergab, dass die Amerikaner diese Idee mit einer Mehrheit von drei zu eins ablehnen, darunter beachtliche 76 % der unabhängigen Wähler. Dieser Widerstand entspringt einem grundsätzlichen Glauben an die wirtschaftliche Freiheit und dem Prinzip, dass ein Gewinn erst dann wirklich ein Gewinn ist, wenn er realisiert wird.

Dieser Widerstand ist nicht nur finanzieller, sondern auch psychologischer Natur und wurzelt in den amerikanischen Idealen der Fairness und des Rechts, die Früchte der eigenen Arbeit ohne Einmischung des Staates zu genießen.

Wie die Steuerpolitik den demografischen Wandel vorantreibt

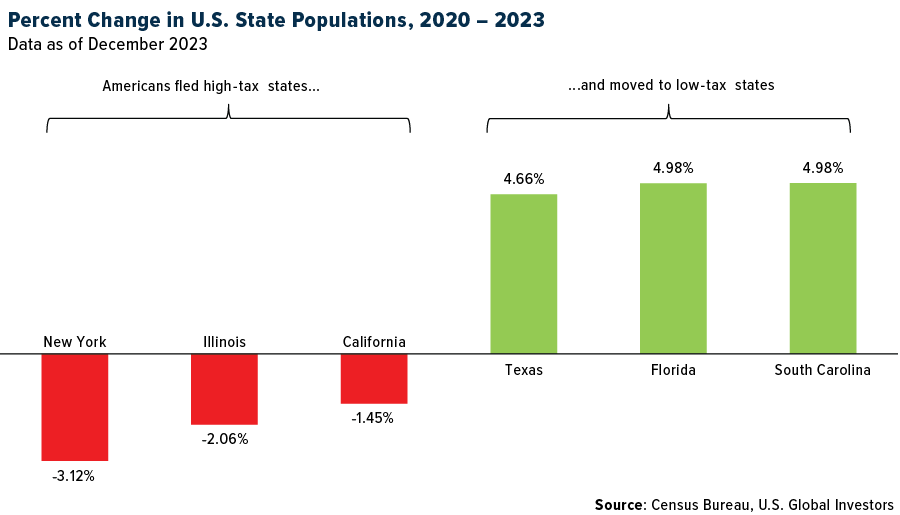

Höhere Steuern haben auch Einfluss auf demographische Veränderungen. Wie einige von Ihnen vielleicht aus eigener Erfahrung wissen, treiben hohe Steuern Menschen - und Kapital - in ein günstigeres Steuerumfeld.

Die Daten des Census Bureau zeigen dies deutlich: Es gibt eine erhebliche Nettoabwanderung in Staaten, in denen die Steuerbelastung unter dem nationalen Durchschnitt liegt. Hier ein Schnappschuss der aktuellen Situation. In New York, Illinois und Kalifornien, die ihre Einwohner mit hohen Steuern belasten, ist der Anteil der Abwanderer zwischen 2020 und 2023 am höchsten, während die Bevölkerung in Texas, Florida und South Carolina am schnellsten wächst.

Ich sage oft, dass das Geld dorthin fließt, wo es am meisten respektiert wird, und dieser Trend unterstreicht diesen Gedanken.

Small Caps spüren den Druck

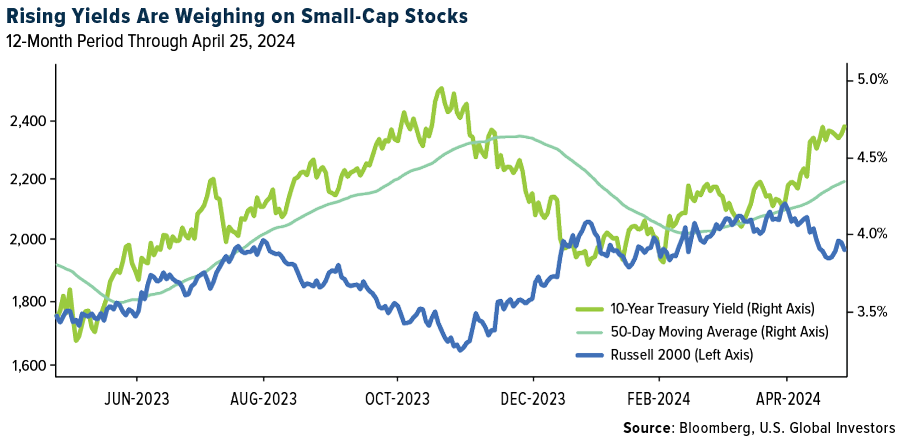

Das Ganze findet vor dem Hintergrund steigender Renditen von Staatsanleihen statt, bedingt durch anhaltende Inflationsängste und wachsende Zweifel, ob die Fed die Zinsen noch in diesem Jahr senken wird.

Die hohen Kreditkosten haben uns alle getroffen. Sie waren aber insbesondere ein Herausforderung für Small Caps, die aufgrund ihrer höheren Verschuldung und ihrer geringeren Finanzpolster grundsätzlich empfindlicher auf wirtschaftliche Veränderungen reagieren.

Die Abbildung veranschaulicht die inverse Beziehung zwischen der 10-jährigen Rendite und dem Russell 2000. Wenn die Rendite der Benchmark über ihren gleitenden 50-Tage-Durchschnitt stieg, beschleunigte sich der Ausverkauf bei den Small Caps.

Dieses Segment könnte weiterhin auf erhebliche Hürden stoßen, insbesondere wenn die Zinssätze weiterhin hoch bleiben und es Biden gelingt, die Besteuerung nicht realisierter Gewinne durchzusetzen.

Im Vergleich zum S&P 500 handeln Small Caps derzeit auf dem niedrigsten Stand seit der Dotcom-Blase, was eine potenziell interessante Kaufgelegenheit eröffnet.

***

Die Wertentwicklung der Vergangenheit ist keine Garantie für Ergebnisse in Zukunft. Sämtliche zum Ausdruck gebrachten Meinungen und bereitgestellten Daten können jederzeit ohne Vorankündigung geändert werden. Einige dieser Meinungen treffen möglicherweise nicht für jeden Anleger zu. Wenn Sie auf den/die obigen Link(s) klicken, werden Sie auf die Website(s) Dritter weitergeleitet. U.S. Global Investors unterstützt nicht alle auf diesen Websites bereitgestellten Informationen und ist nicht für deren Inhalt verantwortlich.

Der Russell 2000 Index setzt sich aus den kleinsten 2000 Unternehmen des Russell 3000 Index zusammen, die etwa 8 % der gesamten Marktkapitalisierung des Russell 3000 ausmachen.