Die Veröffentlichung der Geschäftszahlen von Apple und ein relativ schwacher US-Arbeitsmarktbericht haben gereicht, um an den Aktienmärkten auf bearishe schon wieder bullishe Signale folgen zu lassen. Drohte beim Nasdaq 100 zum Beispiel vorgestern noch ein bearisher Bruch des kurzfristigen Aufwärtstrendkanals (siehe rote Ellipse im folgenden Chart), so konnte der Technologieindex gestern bereits wieder ein neues Hoch innerhalb dieses Trendkanals markieren (grüne Ellipse).

Dabei waren weder die Apple-Zahlen noch die vom US-Arbeitsmarkt geeignet, einen solchen Kursanstieg rational zu begründen.

Apple leidet unter schwächelnden iPhone-Verkäufen

Schließlich musste Apple einen Umsatzrückgang von 4 % verkünden, weil die Erlöse aus iPhone-Verkäufen im Jahresvergleich sogar um 10 % rückläufig waren. Letztlich waren die Verkaufszahlen zwar etwas besser als erwartet, aber getrieben wurde der Kursanstieg am Aktienmarkt wohl vor allem von der Meldung, dass Apple eigene Aktien im Rekordvolumen von 110 Milliarden US-Dollar zurückkaufen will. Ob das aber wirklich eine gute Nachricht ist, darüber kann man streiten. Offenbar weiß man nichts Besseres mit dem (vielen) Geld anzufangen.

Zudem erwartet Apple für das Gesamtjahr nur noch ein prozentuales Wachstum im niedrigen einstelligen Bereich. Dennoch ist das Unternehmen immer noch so hoch bewertet wie ein Wachstumsunternehmen mit hohen Steigerungsraten. Fast 3 Billionen US-Dollar bringt der Konzern beim aktuellen Aktienkurs von 184,88 Dollar auf die Waage (2.919 Milliarden USD). Demgegenüber steht ein erwarteter Umsatz von 388 Milliarden Dollar im laufenden Jahr. Damit errechnet sich ein Kurs-Umsatz-Verhältnis von sagenhaften 7,5 – bei einem von Analysten erwarteten Umsatzwachstum von mickrigen 1,2 %. Der Gewinn je Aktie soll von 6,13 auf 6,555 Dollar und damit immerhin um fast 7 % steigen. Das wird aber aktuell mit einem Kurs-Gewinn-Verhältnis (KGV) von 28,2 bezahlt. – Irre! Die Hälfte würde angesichts des deutlich langsameren Wachstums inzwischen nach klassischen fundamentalen Maßstäben auch reichen (und wäre im Grunde noch zu viel).

Und dennoch machte die Apple-Aktie (NASDAQ:AAPL) einen deutlichen Satz nach oben, zeitweise um fast 8 % (siehe grüne Ellipse im folgenden Chart).

Damit erholte sie sich von den vorangegangenen (berechtigten) Kursverlusten und zog durch ihr extrem hohes Gewicht den Gesamtmarkt mit nach oben.

Sind schwächere US-Arbeitsmarktdaten positiv?

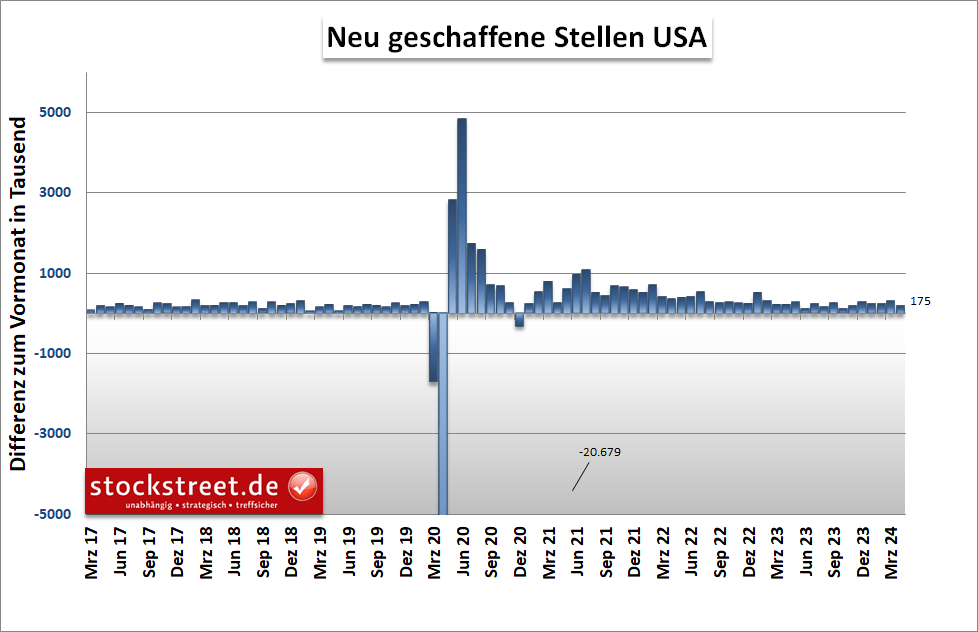

Anschließend wurde die Kauflaune der Anleger gestern um 14:30 Uhr (MESZ) durch die Arbeitsmarktdaten weiter aufgehellt. Denn es wurden im April „nur“ 175.000 neue Stellen (außerhalb der Landwirtschaft) geschaffen, was deutlich unter der Erwartung von 238.000 lag.

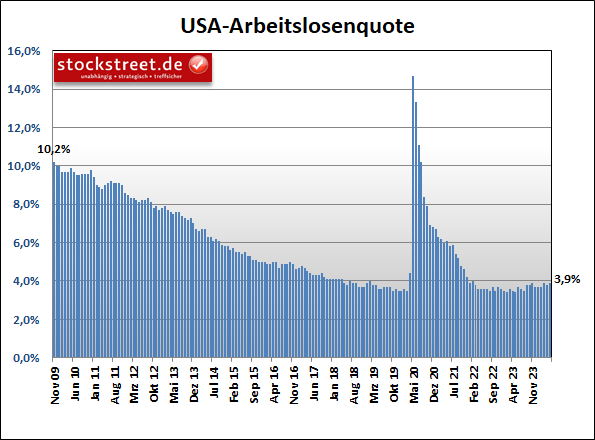

Zudem legte die Arbeitslosenquote überraschend von 3,8 % auf 3,9 % zu (Erwartung: 3,8 %).

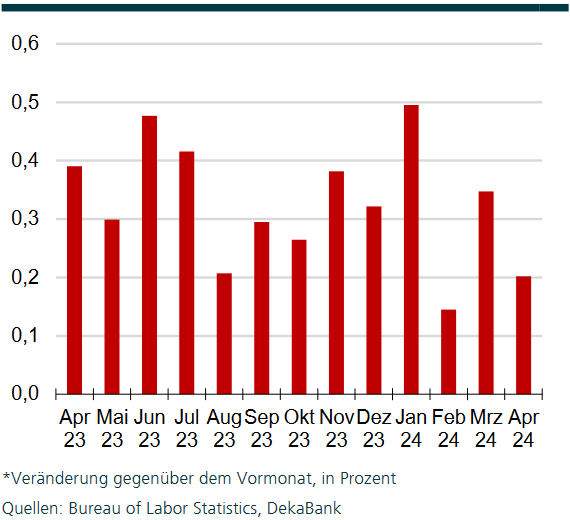

Und die durchschnittlichen Stundenlöhne stiegen im Vergleich zum Vormonat nur um +0,2 % (Erwartung: +0,3 %, Vormonat: +0,3 %) und im Vergleich zum Vorjahr nur um 3,9 % (Erwartung: +4,0 %, Vormonat: +4,1 %).

Das minderte die Sorgen vor möglichen Zinsanhebungen der US-Notenbank und schürte die Hoffnung auf eine erste Zinssenkung (im September), was zu steigenden Kursen am Aktienmarkt führte. Aber sind ein schwächerer Stellenaufbau und weniger stark steigende Löhne wirklich ein Grund zur Freude? Schließlich wirkt sich dies tendenziell dämpfend auf den Konsum aus!

Börsen sind selten rational und häufig emotional

Doch in diese Richtung denken die Bullen derzeit nicht. Sie suchen sich weiterhin die Rosinen aus allen Meldungen heraus, um weiterhin Gründe für Aktienkäufe zu finden. Fallen die Wirtschaftsdaten gut aus, was die Fed von Zinssenkungen abhält, dann steigen die Kurse, weil die Wirtschaftsdaten gut ausgefallen sind. Fallen die Wirtschaftsdaten schwach aus, was die Fed zu Zinssenkungen bewegen könnte, dann steigen die Kurse, weil die Fed die Zinsen senken könnte.

Häufig wird behauptet, an den Börsen würden rationale und sehr nüchterne Entscheidungen getroffen. Zumeist ist das aber nicht der Fall. Die meiste Zeit sind die Kurse stimmungsgetrieben, also einem recht stupiden Herdentrieb ausgeliefert. Und dabei übertreiben sie fast immer in die eine oder andere Richtung. Das sieht man vor allem bei direkten Kursreaktionen auf einzelne Marktereignisse, wie der Zinsentscheidung von Notenbanken und Veröffentlichung von Geschäftszahlen oder Konjunkturdaten.

Arbeitsmarktdaten rational betrachtet

Betrachten wir zum Beispiel die US-Arbeitsmarktdaten einfach einmal sehr rational:

In den vergangenen 12 Monaten schwankte die Zahl der neu geschaffenen Stellen stets zwischen 315.000 und 105.000. Im Durchschnitt waren es 215.000. Mit 175.000 war der April somit ein relativ durchschnittlicher Monat.

Die US-Arbeitslosenquote lag in den vergangenen 9 Monaten dreimal bei 3,7 %, dreimal bei 3,8 % und dreimal bei 3,9 %. Schon im Oktober 2023 stieg sie erstmals seit Januar 2022 wieder auf 3,9 %. Nun hat sie dieses Niveau zum dritten Mal erreicht. Das ist also kein besonderer Anstieg.

Wird der aktuelle Arbeitsmarktbericht also irgendetwas an der Einstellung der Fed zur Geldpolitik ändern? Die klare Antwort muss lauten: Nein! Zumal die Fed erst kürzlich ihre deutliche Unzufriedenheit mit der Inflationsentwicklung geäußert und baldigen Zinssenkungen eine klare Absage erteilt hat. Daran wird ein einzelner, weitestgehend unauffälliger Arbeitsmarktbericht nichts ändern! Ist die gestrige Kursreaktion in Form eines Kurssprungs an den Aktienmärkten also begründet? Nein! – Und ähnlich verhält es sich mit dem Kursanstieg der Apple-Aktien.

Irrationale Kursanstiege bescheren den nächsten Gewinn

Will ich mich nun über die Kursentwicklung beschweren? Nein! Denn vor genau einer Woche hatte ich Ihnen berichtet, dass ein laufender Long-Trade auf den Dow Jones den nächsten Gewinn bringen wird, wenn die Kurse am Aktienmarkt weiter steigen. Und genau dieser Trade hat inzwischen seinen Take-Profit erreicht.

Ich glaube allerdings, dass die jüngsten Kursanstiege nicht nachhaltig sind, weil sie rational betrachtet gar nicht hätten stattfinden dürfen. Und so würde ich mich freuen, wenn nun auf die aktuellen bullishen Signale bald wieder bearishe folgen. Denn dann würde ich die fallenden Kurse ein weiteres Mal nutzen, um erneut Long-Positionen ins Depot zu holen und somit das aktuell wilde Auf und Ab weiterhin gewinnbringend zu nutzen.

Jedenfalls wünsche ich auch Ihnen hohe Gewinne an der Börse

Ihr

Sven Weisenhaus