Die Aktienmärkte beendeten die Handelswoche auffällig zweigeteilt. Der DAX schloss im Minus, aber die US-Indizes erreichten zeitgleich mehrere neue Allzeithochstände. Sämtliche Sorgen der letzten Wochen scheinen zumindest am Wall Street vollkommen verflogen zu sein.

Die nun kommende Handelswoche bringt jedoch eine Vielzahl starker Impulsgeber mit sich. Neue Inflationsdaten aus Deutschland und der Eurozone, die EZB-Ratssitzung, BIP Q3 Daten für Deutschland, Eurozone und USA, den ifo-Geschäftsklimaindex. Außerdem berichten die Big-Techs, wie Google, Facebook (NASDAQ:FB), Amazon (NASDAQ:AMZN) & Apple (NASDAQ:AAPL), ihre Quartalszahlen.

Hinweis: Mit dem kostenlosen Trading-Newsletter erhaltet ihr stets vor Börseneröffnung den Tagesausblick.

Wichtige Wochentermine:

- Montag:

- 10:00 Uhr BRD ifo-Geschäftsklimaindex Oktober

- Quartalszahlen u. a. von Facebook

- Dienstag:

- 16:00 Uhr USA Verbrauchervertrauen Conference Board Oktober

- 16:00 Uhr USA Richmond Fed Manufacturing Index Oktober

- Quartalszahlen u. a. von Alphabet (NASDAQ:GOOGL) (Google), Twitter (NYSE:TWTR)

- Mittwoch:

- 08:00 Uhr BRD GfK-Konsumklima November

- 08:00 Uhr BRD Importpreise September

- 14:30 Uhr USA Auftragseingang langlebiger Wirtschaftsgüter September

- 14:30 Uhr USA Handelsbilanz für Waren September

- Donnerstag:

- 13:45 Uhr/ 14:30 Uhr Eurozone EZB-Zinsentscheid & Pressekonferenz

- 14:00 Uhr BRD Verbraucherpreise Oktober (Vorabschätzung)

- 14:30 Uhr USA BIP Q3 (1. Veröffentlichung)

- 16:00 Uhr USA Schwebende Hausverkäufe September

- Quartalszahlen u. a. von Apple, Amazon, Caterpillar (NYSE:CAT)

- Freitag:

- Monatsabschluss

- 09:30 Uhr BRD BIP Q3 (1. Veröffentlichung)

- 11:00 Uhr Eurozone Verbraucherpreise (Vorabschätzung)

- 11:00 Uhr Eurozone BIP Q3 (1. Veröffentlichung)

- 14:30 Uhr USA Konsumausgaben September

- 14:30 Uhr USA Persönliche Einkommen September

- 14:30 Uhr USA PCE-Kernrate September

- 16:00 Uhr USA Konsumklima Uni Michigan Oktober

Blicken wir auf einige interessante Chartbilder:

Wir beginnen die Chartreihe mit einem Performancevergleich zwischen Nasdaq 100 (blau), S&P 500 (gelb), Dow Jones (lila) und DAX seit Jahresbeginn. Im Monat September wurde der bisher stärkste Rücksetzer im laufenden Jahr bis auf mittelfristig entscheidende Unterstützungszonen abgearbeitet. Der anschließende starke Rebound führte bei den US-Indizes direkt in eine V-Erholung zum Allzeithoch. Es bleibt auffällig, dass der DAX mit einer schwächeren Wochenperformance diese Bewegung nicht nachbilden konnte. Auch auf Monatssicht Oktober ist die Divergenz markant. Die US-Indizes performen in der Spitze mit fast mit 6%, der DAX mit knapp 2%.

Ein kurzer Blick in den US-Markt ins übergeordnete Bild. Der S&P500 hat im großen Quartalschart (Grafik 1) das 161,8-er Retracements aus dem 90-er Jahre Bullenmarkt erreicht & beendete das Quartal direkt auf dieser Marke. Eine Zone, die in der Vergangenheit gerne lange und volatil umkämpft war. Der Trendfolger MACD (Grafik 2) hat nun auch im Monatschart ein historisch hohes bullisches Niveau erreicht, aber es sind an der Kanaloberkante leichte Ermüdungserscheinungen zu erkennen. Durchbruch? Erneuter Abpraller? Im Tageschart (Grafik 3) hangelte sich der S&P500 im Jahr 2021 stets an der 50-Tagelinie entlang. Dieses Muster wurde im September unterschritten und es folgte der Rutsch bis an die 100-Tagelinien. Per iSKS-Umkehrformation gelang der Sprung zurück über die Ausbruchszone & die V-Erholung zum Allzeithoch. Die 50-Tagelinie an der 4.440 stellt nun wieder die wichtige Unterstützung und altbekannte "Buy-the-Dip"-Zone dar. Eine Konsolidierung der aktuellen Rally darf im Sinne der Bullen nicht nachhaltig unter diese Marke führen.

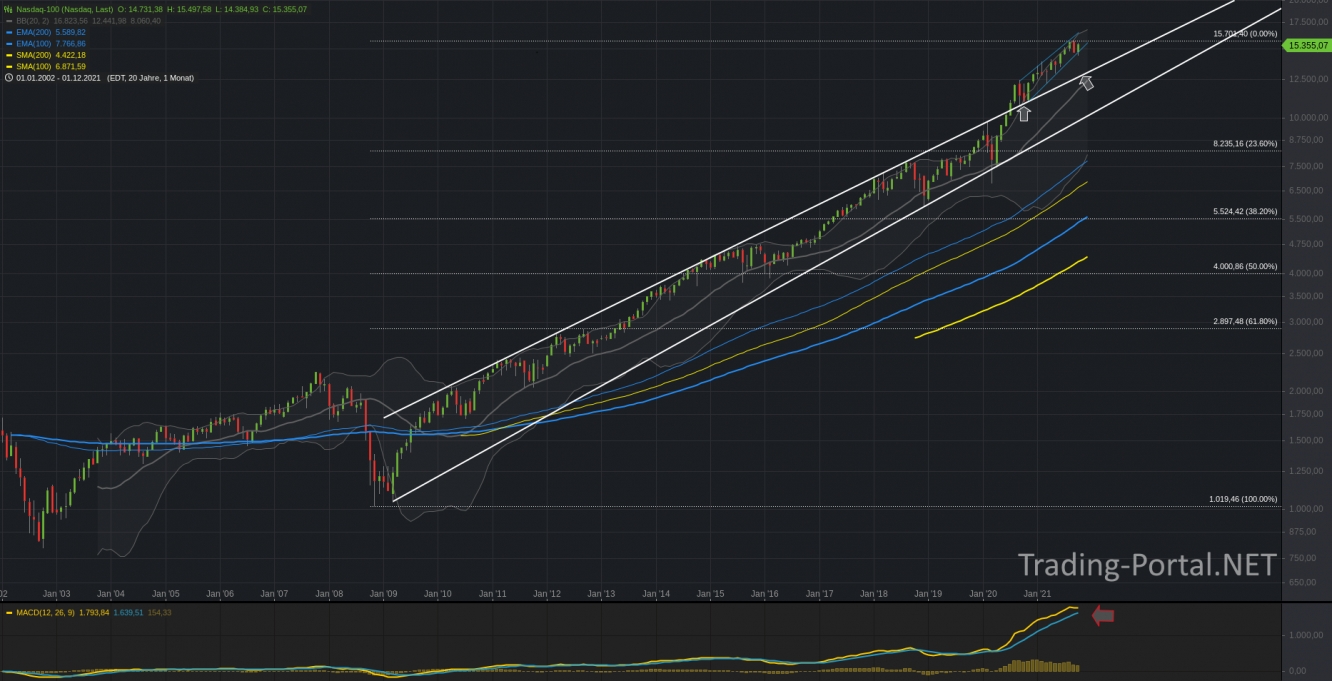

Der Nasdaq100 (Monatschart) bleibt weiter in bullischer Form. Der scharfe Rücksetzer vom September schlägt kaum ins Gewicht. Er notiert noch deutlich oberhalb(!) seines Hausse-Aufwärtstrendkanals und bildet aktuell einen steigenden Keil aus. Auch hier ist der MACD auf einem historisch hohen Niveau angekommen & zeigt erste Ermüdungserscheinungen. Die übergeordneten Trends sind intakt, jedoch stellen die historischen Ausprägungen ein Warnsignal dar.

Der weitere Blick zum DAX Quartalschart (jede Kerze stellt ein Quartal dar) seit 1990. Die Pandemie hinterließ bisher eine große rote Quartalskerze, gefolgt von mittlerweile 5 starken grünen Kerzen in Folge (gab es zuletzt 2006 & 2012), wobei auch die Bollinger-Area durchbrochen werden konnte. In den letzten 25 Jahren waren solche Ausbrüche aus der Bollinger-Area sehr selten; erst recht mit 5 grünen Quartalskerzen im Rücken. Im Anschluss folgte stets eine Korrektur von mindestens 10 Prozent und das immer in der 2. Jahreshälfte. Mit 7,5% wurde dieser Wert schon fast erreicht.

Markiert sind auch die beiden Bärenmärkte (Dotcom-Bubble, Finanzkrise) bzw. zugleich die Rezessionen. Sehr auffällig ist hierbei der Faktor Zeit. Die vorangegangenen Rezessionen beschäftigten den Aktienmarkt viele Jahre, bis das Vorkrisenniveau wieder erreicht werden konnte. Diesmal folgte nur ein sehr steiler Anstieg.

Im großen Quartalschart ist der DAX an der 15k & 14.8 gut gestützt. Darunter wäre eine schnelle Bewegung zur 14k möglich. Oberhalb steht eine Range zur 15.400 und .660. Darüber würde nach der .815 wieder die 16k in den Blickpunkt rücken.

Der Blick zum VDAX (Volatilitätsindex), wo in der vergangenen Woche ein neues Jahrestief ausgebildet wurde. Im zweiten Bild ist der DAX zu sehen, wo die letzten drei Jahrestiefs des VDAX eingezeichnet sind. Signifikante Hochpunkte wurden bei den letzten Tiefs ausgebildet. Was folgt diesmal?

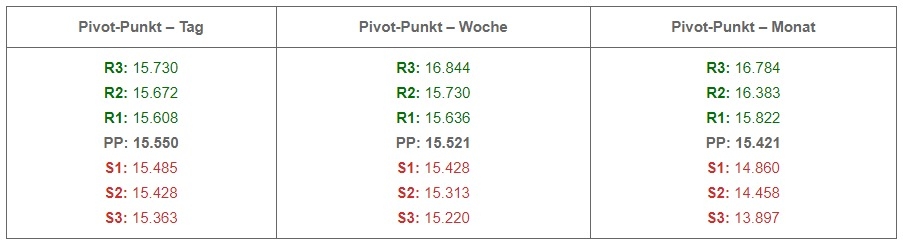

Zum Abschluss noch die neuen Pivot-Punkte für die nächste Woche und den Monat Oktober.

Ergänzend auch noch die Pivot-Punkte für das Gesamtjahr 2021. Vielleicht kein unwesentlicher Grund, warum der DAX seit Monaten seitwärts tendierte. Das Absetzen von der Ausbruchszone wäre auch in diesem Bild von großer Bedeutung.

DAX - Übergeordnete Lage:

- Der DAX mit Ausbruch über die große Keilformation bei 14.7. Die Bullen dominieren oberhalb der Marke und können eine Spanne über die 15k zur 15.660 und .800 anstreben. Darüber weitere Aufhellung zur 16k, 16.2 und nachfolgend 16.5. Bei Bruch zurück unter die 14.7 folgt die 14k als nächste wichtige Unterstützung.

- Nachfolgend der DAX vom großen ins kleine Bild analysiert.

Xetra-DAX Monatschart.

Der Blick zum DAX Monatschart, wo der DAX nach dem Mai nun auch im Oktober die wichtige 14.8 testen und verteidigen konnte. Erst unterhalb trübt sich das Bild mittelfristig ein. Eine neutrale Range von 14.840/15k/15.260 zur 15.420 und nachfolgend .620 wäre aktiv. Oberhalb würden die 15.660 & 15.825 wieder in den Fokus rücken. Darüber das AZH. Unterhalb wären hingegen 14.570/.400 & nachfolgend die 14k zu nennen.

Xetra-DAX Wochenchart.

Der Blick zum Wochenchart, wo der DAX trotz sehr starker US-Indizes das mittlere Bollingerband an der 15.600 nicht überwinden konnte. Die 15.600 stellen mit der Abwärtstrendlinie bei .635 nun einen ersten relevanten Widerstand.

Oberhalb bleiben die Bullen im Vorteil und können eine erste Range zur .720 ausbilden. Nachfolgend sei der Cluster zur .830 zu nennen. Bei Bruch weitere Aufhellung zur 15.950 & dem AZH.

Unterhalb erhalten die Bären ihre Chance und hätten eine erste Spanne zur 15.410 aktiv. Darunter droht der erneute Weg zur .310 & nachfolgend 15.260 & 15.200. Bei Bruch Eintrübung zur 15.050.

Xetra-DAX Tageschart:

Der Blick zum kurzfristigen Chartbild, um die untergeordneten Marken besser zu erkennen.

Kurzum für den Tageschart:

- Der DAX scheiterte 2-mal am sma100 trotz starker US-Indizes. Die Spanne ema100 (15.4) zum sma100 (15.6) bleibt somit vorerst aktiv. Der Trend bei 15.555 stellt einen ersten Support.

- Oberhalb halten die Bullen die enge Range über die .567 (61,8-er Retracement) zum sma100 bei 15.600. Darüber folgt die Aufhellung zur .660 & nachfolgend zum iSKS-Ziel bei .720.

- Unterhalb sei die Spanne zum unechten Gap bei .475 und dem Aufwärtstrend bei .450 zu nennen, welche direkt in den Kombisupport mit dem ema100 bei .430 & .405 erweitert werden kann. Darunter droht die Eintrübung über die .350 zum mittleren Bollingerband bei .320. Bei Bruch weitere Eintrübung zur .280 & .250.

Relevante Marken in der Übersicht:

- Widerstände: 15.555 > 15.567 > 15.600 > 15.660 > 15.720 > 15.775 > 15.827/.843 > 15.890 > 15.950 > 16k > 16.030 > 16.080 > 16.170 > 16.280 > 16.330

- Unterstützungen: 15.475 > 15.450 > 15.430 > 15.405 > 15.350 > 15.320 > 15.280 > 15.250 > 15.200 > 15.155 > 15.075 > 15.030 > 14.980 > 14.925 > 14.860 > 14.840