An den Aktienmärkten ist seit dem Jahreswechsel der Wurm drin. Die US-Aktien gaben am letzten Handelstag des Jahres 2023 deutlich nach und beendeten damit eine lange und fulminante Jahresendrally. Nach einer zwischenzeitlichen Erholung in der zweiten Handelswoche des Jahres geht es nun seit ein paar Tagen wieder abwärts. Von den Rücksetzern an den Aktienmärkten im Januar profitieren vor allem die Bären bzw. die Hedgefonds, die zuletzt ordentlich Kasse gemacht haben.

Ein Grund für die jüngste Schwäche an der Wall Street sind mal wieder die Zinsen. Nachdem die Marktteilnehmer massiv auf fallende Zinsen gewettet haben, müssen sie nun ihre überzogenen Erwartungen zurückschrauben. Starke Konjunkturdaten sowie konservative Kommentare der Fed-Mitglieder deuten darauf hin, dass die US-Notenbank die Zinsen weniger stark senkt, als es der Markt erwartet. Die Bären in Form von Hedgefonds weiten indessen ihre Leerverkäufe aus und wetten auf weiter fallende Aktienmärkte.

Aktienmärkte: Meist geshortete Aktien stürzen ab

Wie Bloomberg berichtet, fiel ein Korb der am stärksten geshorteten Aktien am Mittwoch um 1,3 % und verzeichnete damit zum sechsten Mal in Folge einen Rückgang, nachdem besser als erwartet ausgefallene Daten zu Einzelhandelsumsätzen und falkenhafte Aussagen von Fed-Speakern den Glauben an bevorstehende Zinssenkungen schwinden gelassen hatten. Eine Gruppe der unbeliebten und meist geshorteten Unternehmen, die bis auf zwei Tage im Jahr 2024 alle nach unten gegangen sind, ist in diesem Zeitraum um 11 % gefallen. Damit haben sie den zweitschlechtesten Jahresbeginn seit der globalen Finanzkrise erlebt.

Im Moment ist der Einbruch ein Segen für die Bären, die nach den Verlusten des letzten Jahres neue Wetten gewagt haben. Hedgefonds haben ihre Leerverkäufe aufgestockt, wobei die Positionen in neun der letzten zehn Sitzungen bis Freitag gestiegen sind, wie die Prime-Brokerage-Einheit von JPMorgan (NYSE:JPM) mitteilt. Auch die Handelsabteilung von Goldman Sachs (NYSE:GS) beobachtete einen „spürbaren“ Anstieg der Leerverkaufsaktivitäten.

Hedgefonds weiten Leerverkäufe aus

Hedgefonds beginnen nach den überraschend starken Aktienmärkten im November und Dezember mit dem Wiederaufbau und der Ausweitung von Einzelaktien-Shorts„, schrieb Bobby Molavi, Managing Director bei Goldman, Anfang der Woche in einer Mitteilung. „Die ersten Aktionen deuten auf ein reichhaltigeres Umfeld für die Aktienauswahl hin“.

Natürlich sind Hedgefonds nicht die Einzigen, die von Leerverkäufen profitieren. Die von S3 Partners zusammengestellten Daten zeigen, dass Leerverkäufer in diesem Jahr insgesamt um 2,8 % zugelegt haben, wobei Wetten gegen Namen wie die Gesundheitsplattform Agilon Health und den Immobilieninvestmentfonds Medical Properties (NYSE:MPW) Trust die höchsten Gewinne einbrachten.

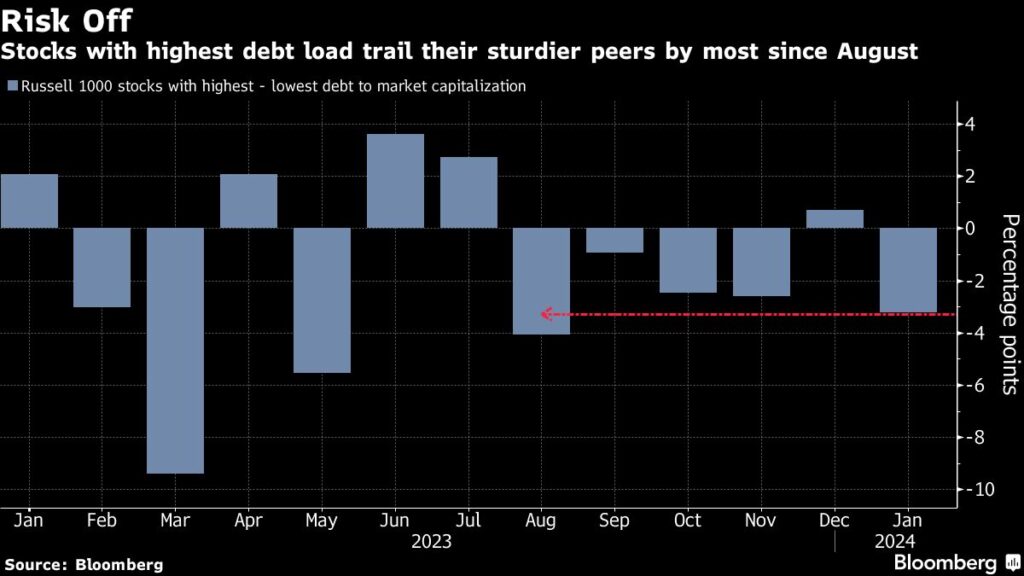

Die zunehmende Besorgnis über alles mögliche – vom Konflikt im Nahen Osten über steigende 10-jährige Treasury-Renditen aufgrund von nachlassenden Zinshoffnungen bis hin zu einem durchwachsenen Start in die Berichtssaison – trieb die Anleger weg von Aktien mit wackeligen Fundamentaldaten und hin zu Unternehmen mit soliden Finanzen. Ein Quartil der Russell-1000-Aktien mit der höchsten Verschuldung im Verhältnis zum Gesamtvermögen ist auf dem besten Weg, den schlechtesten Monat seit August zu erleben, verglichen mit einem Quartil mit der niedrigsten Verschuldung, wie von Bloomberg zusammengestellte Daten zeigen.

Hedgefonds nutzten die Euphorie

„Die jüngste Rally an den Aktienmärkten hat die Anleger dazu veranlasst, Long-Positionen in ihre Bücher aufzunehmen und Short-Positionen, die nicht funktionierten, zu covern. Allerdings hat sich die Stimmung seitdem geändert“, sagte Joseph Saluzzi, Co-Leiter des Aktienhandels bei Themis Trading LLC, per Telefon. „Es sieht so aus, als ob die Aktienmärkte auf eine Abwärtsbewegung zusteuern, und wenn es abwärts geht, geht es den schwächsten Unternehmen am schlechtesten. Nach einer so großen Rally im Jahr 2023 ist es vorbei mit dem einfachen Handel“.

Die aufkeimende Skepsis unter den Hedgefonds kam zu einem Zeitpunkt, in dem sich andere, von Kleinanlegern bis hin zu computergesteuerten Händlern, von den jüngsten Rückschlägen weitgehend unbeeindruckt zeigten, da die Euphorie nach der Jahresendrally anhielt. In der jüngsten monatlichen Umfrage der Bank of America (NYSE:BAC) haben die Geldmanager ihre Allokation in US-Aktien auf den höchsten Stand seit Ende 2021 erhöht. Das bedeutet, die meisten Anleger sind immer noch auf der Bullen-Seite.

Hedgefonds stocken ihre Leerverkäufe auf, nachdem derartige Wetten während der letztjährigen Rally nach hinten losgegangen waren. Dies verstärkte zeitweise den Aufwärtstrend, da sie gezwungen waren, Aktien zurückzukaufen, um Verluste zu reduzieren. Während das erneute Short-Interesse möglicherweise die Bühne für einen weiteren Squeeze bereitet, geht das Team von JPMorgan unter der Leitung von John Schlegel davon aus, dass die breit angelegten Geldströme längst nicht bärisch genug sind, um ein Kontrasignal auszulösen.

Der S&P 500 rückte am Freitag bis auf 13 Punkte an sein Allzeithoch vom Januar 2022 heran, gab seitdem aber über 1,3 % nach.

„Es ist noch nicht klar, ob die Korrektur schon vorüber ist. Wir glauben immer noch, dass der S&P 500 fallen könnte“, schrieben Schlegel und seine Kollegen und fügten hinzu, dass der Drawdown 5 % erreichen könnte.