Warren Buffett verteidigte in einem Brief an die Aktionäre der Beteiligungsgesellschaft Berkshire Hathaway (NYSE:BRKa) Aktienrückkäufe und widerspricht damit jenen, die eine Praxis kritisieren, von der seiner Meinung nach alle Aktionäre profitieren.

"Wenn man Ihnen sagt, dass alle Rückkäufe den Aktionären oder dem Land schaden oder besonders den CEOs nützen, dann sprechen Sie entweder mit einem wirtschaftlichen Analphabeten oder einem wortgewaltigen Demagogen (Charaktere, die sich nicht gegenseitig ausschließen)."

Die Medien stürzten sich auf dieses Zitat, ohne sich die Zeit zu nehmen, zu lesen, was Warren Buffett in seinem jährlichen Brief tatsächlich geschrieben hatte.

"Die Rechnung ist ganz einfach: Wenn die Zahl der Aktien sinkt, steigt Ihre Beteiligung an unseren zahlreichen Geschäften. Jeder Cent hilft, wenn Rückkäufe zu wertsteigernden Preisen getätigt werden.

Es stimmt aber auch, dass die verbleibenden Aktionäre verlieren, wenn ein Unternehmen zu viel Geld für Rückkäufe ausgibt. In solchen Fällen fließen die Gewinne nur den verkaufenden Aktionären und dem freundlichen, aber teuren Investmentbanker zu, der die unsinnigen Käufe empfohlen hat.

Die Gewinne aus wertsteigernden Rückkäufen kommen allen Eigentümern zugute - in jeder Hinsicht."

Buffett hat Recht: Wenn Rückkäufe zu einem "wertsteigernden" Preis getätigt werden, können sie allen Aktionären zugutekommen, weil sie deren Anteil am Unternehmen erhöhen. Im Gegensatz zu der gängigen Darstellung handelt es sich nicht um eine "Rückführung von Kapital an die Aktionäre", sondern einfach nur um das Gegenteil einer Verwässerung der Aktionäre.

Während sich die Mainstream-Medien schnell auf die Gegner von Aktienrückkäufen stürzten, haben sie leider nicht gelesen, was Buffett eigentlich gesagt hat und was für die heutige Situation auf den Finanzmärkten von entscheidender Bedeutung ist.

Ein einfaches Beispiel

Ich habe die Probleme von Aktienrückkäufen bereits früher erörtert. Ich möchte aber zunächst mit einem einfachen Beispiel dafür beginnen, was bei Aktienrückkäufen genau passiert.

"Aktienrückkäufe an sich sind nicht unbedingt etwas Schlechtes, sie sind nur die am wenigsten geeignete Verwendung von Cash. Anstatt die Barmittel für die Ausweitung der Produktion, die Steigerung der Umsätze, die Übernahme von Wettbewerbern oder den Kauf neuer Produkte oder Dienstleistungen zu verwenden, werden die Barmittel dazu verwendet, die Anzahl der ausstehenden Aktien zu verringern und den Gewinn pro Aktie künstlich in die Höhe zu treiben. Hier ein einfaches Beispiel:"

- Unternehmen A verdient 1 USD pro Aktie und hat 10 Aktien im Umlauf.

- Gewinn pro Aktie (EPS) = 0,10 USD pro Aktie.

- Unternehmen A verwendet seine gesamten Barmittel, um 5 Aktien zurückzukaufen.

- Im nächsten Jahr verdient Unternehmen A 0,20 USD pro Aktie (1 USD für 5 Aktien)

- Der Aktienkurs steigt, weil der Gewinn pro Aktie um 100 % gestiegen ist.

- Da das Unternehmen jedoch sein gesamtes Bargeld für den Rückkauf der Aktien verwendet hat, blieb nichts mehr übrig, um sein Geschäft zu expandieren.

- Im folgenden Jahr verdient Unternehmen A immer noch 1 USD pro Aktie, und der Gewinn pro Aktie bleibt bei 0,20 USD.

- Der Aktienkurs fällt im Laufe des Jahres aufgrund des Null-Wachstums .

"Das ist ein etwas extremes Beispiel, aber es zeigt, dass Aktienrückkäufe einen begrenzten, einmaligen Effekt auf das Unternehmen haben. Aus diesem Grund ist ein Unternehmen, das einmal Aktienrückkäufe getätigt hat, unweigerlich gezwungen, weiterhin Aktien zurückzukaufen, um die Asset-Preise hoch zu halten. Dadurch werden immer mehr Mittel von produktiven Investitionen abgezogen und längerfristige Gewinne und Wachstum gemindert.”

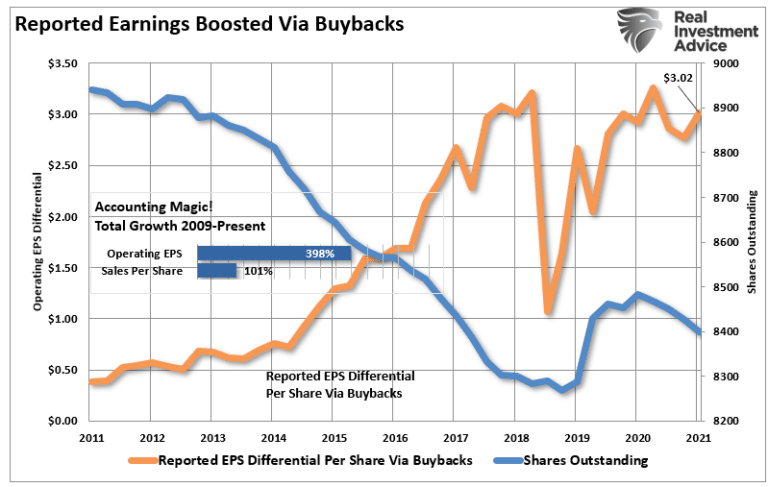

Wie die nachstehende Abbildung zeigt, ist die Anzahl der Aktien von Aktiengesellschaften in den letzten zehn Jahren stark zurückgegangen, da Unternehmen versuchen, ihre Gewinne zu steigern, um die Schätzungen der Wall Street zu schlagen, und dies vor dem Hintergrund einer langsam wachsenden Wirtschaft und langsam wachsender Umsätze. (Die nachstehende Abbildung zeigt die durch Aktienrückkäufe hinzugefügte Differenz je Aktie. Sie zeigt auch das kumulative Wachstum beim Gewinn pro Aktie und beim Umsatz pro Aktie seit 2011. Sie können sehen, dass der operative Gewinn pro Aktie zwar gestiegen ist, der tatsächliche Umsatz aber sehr schwach geblieben ist.

Wie Buffett sagt, kommen Rückkäufe, die wertsteigernd sind, den Aktionären zugute. Das ist jedoch seit der Jahrhundertwende nicht mehr der Fall.

Die meisten Rückkäufe sind nicht wertsteigernd

"Nach Angaben von S&P Dow Jones Indices haben große US-Unternehmen in den letzten fünf Jahren 3,9 Bio. USD für den Rückkauf eigener Aktien ausgegeben.

Rückkäufe sind weder gut noch schlecht. Sie sind lediglich ein Werkzeug. So wie man mit einem Hammer ein Haus entweder bauen oder einreißen kann, sind Rückkäufe in den Händen der richtigen Unternehmen nützlich und in den falschen gefährlich." - Jason Zweig, WSJ

Jason hat Recht. Bemerkenswert ist, dass die Medien in ihrer Eile, Aktienrückkäufe zu feiern, einen anderen Aspekt von Buffetts Kommentar übersehen haben. Während Buffett über seine Rückkäufe von Berkshire Hathaway-Aktien sprach, wies er auch darauf hin, dass viele Manager ihre Gewinne nicht korrekt ausweisen.

"Zum Schluss noch eine wichtige Warnung: Selbst das operative Ergebnis, eine von uns favorisierte Kennzahl, kann von Managern, die dies wünschen, leicht manipuliert werden.

Wenn "Erwartungen" geschlagen werden, wird dies dann vor allem von den Medien als Triumph einer guten Unternehmensführung gefeiert. Das ist einfach abscheulich. Man braucht kein besonderes Talent dafür, Zahlen zu manipulieren: Man muss einfach nur den Wunsch haben, andere zu täuschen. Die Methode der ‘frechen, kreativen Bilanzierung', wie ein CEO mir gegenüber einmal seinen Betrug beschrieb, ist zu einem der Schandflecke des Kapitalismus geworden."

Diese Manipulation von Gewinnen durch buchhalterische Tricks und Rückkäufe ist ein Thema, welches ich bereits früher besprochen habe, als es darum ging, wie weit Unternehmen gehen, um "die Erwartungen zu schlagen."

"Die Tricks sind bekannt: Ein schwieriges Quartal kann durch die Auflösung von Rücklagen für schlechte Zeiten oder durch die Ausweisung von Erträgen vor der Realisierung von Umsätzen erleichtert werden, während ein gutes Quartal oft der Zeitpunkt ist, um einen großen "Umstrukturierungsaufwand" zu verbergen, der sonst unangenehm auffallen würde.

Überraschender ist jedoch die Überzeugung der CFOs, dass diese Praktiken einen erheblichen Einfluss auf die ausgewiesenen Gewinne und Verluste der Unternehmen haben. Auf die Frage nach dem Ausmaß der Gewinnverfälschung gaben die Befragten der Studie an, dass sie sich auf etwa 10 % des Gewinns pro Aktie beläuft." – WSJ

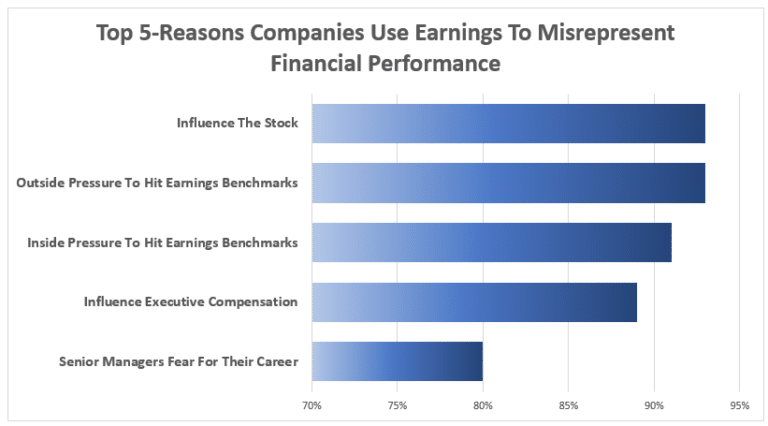

Es überrascht nicht, dass 93 % der Befragten "Einfluss auf den Aktienkurs" und "Druck von außen" als Grund für die Manipulation von Gewinnzahlen nannten.

Es ist jedoch fraglich, ob diese Rückkäufe für die Aktionäre wertsteigernd waren.

"Eine neue Studie mit dem Titel "Share Repurchases on Trial" (Die Anklage lautet: Aktienrückkäufe) von Nicholas Guest, Professor für Rechnungswesen und Finanzen an der Cornell University, S.P. Kothari vom Massachusetts Institute of Technology und Parth Venkat von der University of Alabama untersuchten die Aktienrenditen von Tausenden von Unternehmen im Zeitraum 1988-2020 und verglichen in ihrer Analyse diejenigen, die Aktien zurückkauften, mit Firmen, die dies nicht taten, wobei sie Unternehmensgröße und andere Faktoren berücksichtigten. Im Jahr des Rückkaufs erzielten Unternehmen, die umfangreiche oder häufige Rückkäufe durchführten, etwas niedrigere - und nicht höhere - Renditen. Über längere Zeiträume unterschieden sich ihre Renditen nicht voneinander." - Jason Zweig

Wenn es keinen wirklichen Nutzen durch höhere Renditen gibt, dann waren die Rückkäufe für die Aktionäre natürlich nicht wertsteigernd. Was wiederum die Frage aufwirft, warum sie es weiterhin tun?

Wer profitiert wirklich?

Aktienrückkäufe bringen nur den Personen Geld zurück, die ihre Aktien verkaufen. Wenn Apple (NASDAQ:AAPL) also einen Teil seiner ausstehenden Aktien zurückkauft, erhalten nur diejenigen, die ihre Aktien verkauft haben, Geld.

Wer sind also diejenigen, die ihre Aktien am häufigsten verkaufen?

Genau. Es sind die Insider, da die Veränderungen in den Vergütungsstrukturen seit der Jahrhundertwende stark von aktienbasierten Vergütungen abhängig geworden sind. Insider verkaufen häufig Aktien, die ihnen im Rahmen ihrer Gesamtvergütung "geschenkt" wurden, um sie in richtiges Vermögen umzuwandeln. Wie die Financial Times schrieb:

"Vertreter der Unternehmensleitung geben verschiedene Gründe für Aktienrückkäufe an, aber keiner davon hat auch nur annähernd die Erklärungskraft dieser einfachen Wahrheit: Aktienbasierte Instrumente machen den Großteil ihres Gehalts aus, und kurzfristig treiben Rückkäufe die Aktienkurse in die Höhe".

Eine Studie der US-Börsenaufsichtsbehörde Securities & Exchange Commission (SEC) hat ergeben, dass viele Führungskräfte von Unternehmen erhebliche Mengen ihrer eigenen Aktien verkaufen, nachdem ihre Unternehmen Aktienrückkäufe angekündigt haben, berichtet Yahoo Finance.

Klar ist, dass der Missbrauch von Aktienrückkäufen zur Gewinnmanipulation und zur Belohnung von Insidern problematisch geworden ist.

Aktienrückkäufe helfen, den Markt am Leben zu halten

Der Bloomberg-Journalist John Authers stellte fest:

"In den letzten zehn Jahren haben Unternehmen, die ihre eigenen Aktien kaufen, den größten Teil der Nettokäufe getätigt. Der Gesamtbetrag der von den Unternehmen seit der Krise von 2008 zurückgekauften Aktien übersteigt sogar die Ausgaben der Federal Reserve für den Kauf von Anleihen im selben Zeitraum im Rahmen der quantitativen Lockerung. Beides hat die Preise in die Höhe getrieben."

Mit anderen Worten: Zwischen den massiven Liquiditätsspritzen der Fed für die Finanzmärkte und den Aktienrückkäufen der Unternehmen gab es keine anderen echten Käufer auf dem Markt.

"US-Aktien haben in dem unruhigen Marktumfeld des Jahres 2023 Unterstützung von einer wichtigen Quelle erhalten: Unternehmen, die ihre eigenen Aktien zurückkaufen.

Laut S&P Dow Jones Indices werden die Aktienrückkäufe der Unternehmen des S&P 500 im Jahr 2023 voraussichtlich zum ersten Mal in einem Kalenderjahr die Marke von 1 Bio. USD überschreiten. Die Genehmigungen für Rückkäufe steigen zunehmend: Bis zum 17. Februar beliefen sie sich auf mehr als 220 Mrd. USD, ein Rekordvolumen für diese Phase des Jahres, wie eine Analyse von Goldman Sachs (NYSE:GS) über die Unternehmen des S&P 500 und des Russell 3000 ergab -Hannah Miao, WSJ

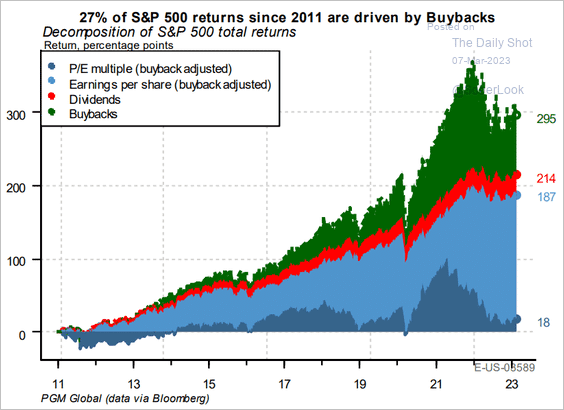

Die nachstehende Abbildung von Pavilion Global Markets zeigt den Einfluss von Aktienrückkäufen auf den Markt im letzten Jahrzehnt. Die Renditen im S&P 500 setzen sich wie folgt zusammen:

- 6,1 % aus Steigerungen von Multiplikatoren (21 % in der Spitze),

- 57,3 % aus Erträgen (31,4 % in der Spitze),

- 9,1 % aus Dividenden (7,1 % in der Spitze), und

- 27 % aus Aktienrückkäufen (40,5 % in der Spitze)

Buffett hat zwar Recht, dass Aktienrückkäufe den Aktionären zu wertsteigernden Preisen zugutekommen können, doch war dies in den meisten Fällen nicht so.

Stattdessen wurde Geld verschwendet, das für künftiges Wachstum hätte ausgegeben werden können und nur den Führungskräften zugutekam, die auf der Grundlage eines falsch berechneten Gewinns pro Aktie bezahlt wurden.

Buffett unterstützt zwar die Praxis der Aktienrückkäufe, aber es besteht ein erheblicher Unterschied zwischen dem, was er für die Berkshire-Stakeholder tut, und dem, was auf dem übrigen Markt geschieht.

Das ist wohl auch der Grund, warum die SEC bis 1990 Aktienrückkäufe verboten hatte - es handelte sich dabei nämlich um eine Form der Börsenmanipulation.