- Die Berichtssaison an der Wall Street für das 2. Quartal neigt sich allmählich ihrem Ende zu.

- Nun ist ein guter Zeitpunkt für uns Anleger, zurückzublicken und festzustellen, welche Unternehmen Ergebnisse veröffentlicht haben, die ihre Aktionäre enttäuscht haben

- Wir haben eine Liste mit fünf bemerkenswerten Verlierern der Berichtssaison für das 2. Quartal zusammengestellt und untersucht, was die Zukunft für diese Titel bringen könnte.

Im Gegensatz zum Artikel der letzten Woche, in dem ich über die fünf größten Gewinner der Berichtssaison an der Wall Street schrieb, beschäftige ich mich diese Woche mit den fünf größten Verlierern.

Mithilfe des InvestingPro-Aktienscreeners untersuche ich außerdem das potenzielle Auf- und Abwärtspotenzial für jede Aktie auf der Grundlage des Fair Value-Modells von InvestingPro.

Wer sind die "Biggest Losers" - wie sehen ihre Zukunftsaussichten aus?

1. Apple

- Kursentwicklung im laufenden Jahr: +33,9 %

- Marktkapitalisierung: 2,72 Bio. USD

Apple (NASDAQ:AAPL) hat am 3. August sein drittes Quartal in Folge mit rückläufigen Umsätzen abgeschlossen. Die enttäuschenden Verkäufe von iPhones und iPads standen einer starken Performance des Dienstleistungsgeschäfts gegenüber.

Darüber hinaus warnte Apple, dass sich dieser Umsatzrückgang im 4. Quartal, das im September endet, fortsetzen wird, was das nachlassende Wachstum im Smartphone-Markt widerspiegelt.

Während der Telefonkonferenz zu den Ergebnissen von Apple ließ CEO Tim Cook verlauten, das Unternehmen erwarte weiterhin ein "uneinheitliches makroökonomisches Umfeld".

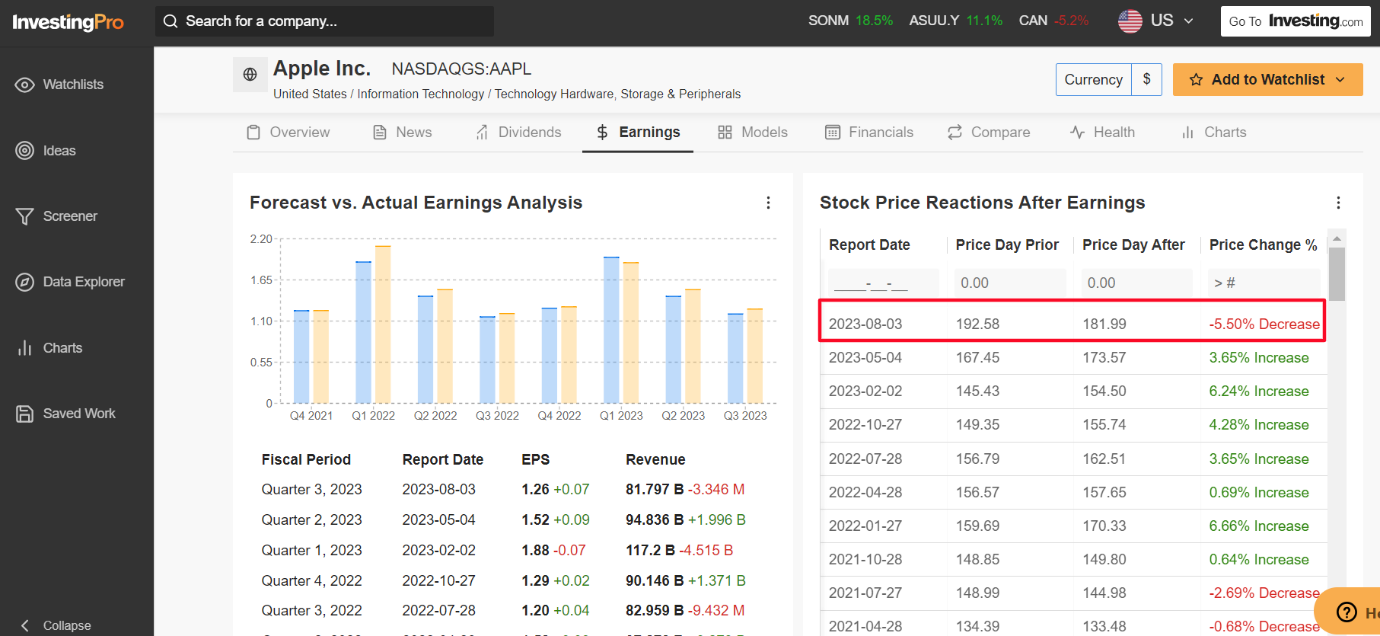

Quelle: InvestingPro

Die AAPL-Aktie stürzte als Reaktion auf die enttäuschenden Ergebnisse und den schwachen Ausblick um 5,5 % ab und erlebte damit die erste negative Reaktion auf ihren Earnings-Day seit dem 3. Quartal 2021.

Das kalifornische Technologiekonglomerat verzeichnete einen Rückgang der Verkäufe seines Flaggschiffprodukts iPhone in einem schwierigen wirtschaftlichen Umfeld, das die Nachfrage nach den teuren Smartphone-Modellen belastete.

Die nächste große Produktveröffentlichung von Apple, das im Juni angekündigte Vision Pro Mixed-Reality-Headset, soll erst Anfang 2024 auf den Markt kommen.

Bei der aktuellen Bewertung hat Apple eine Marktkapitalisierung von 2,72 Bio. USD und ist damit das wertvollste Unternehmen an der US-Börse, noch vor Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Nvidia (NASDAQ:NVDA), Berkshire Hathaway (NYSE:BRKa) und Meta Platforms (NASDAQ:META).

Der Kurs von Apple ist im Jahr 2023 um 33,9 % gestiegen und hat damit den breiteren Markt im selben Zeitraum während der seit Jahresbeginn anhaltenden Rallye der Mega-Cap-Technologiewerte weit hinter sich gelassen.

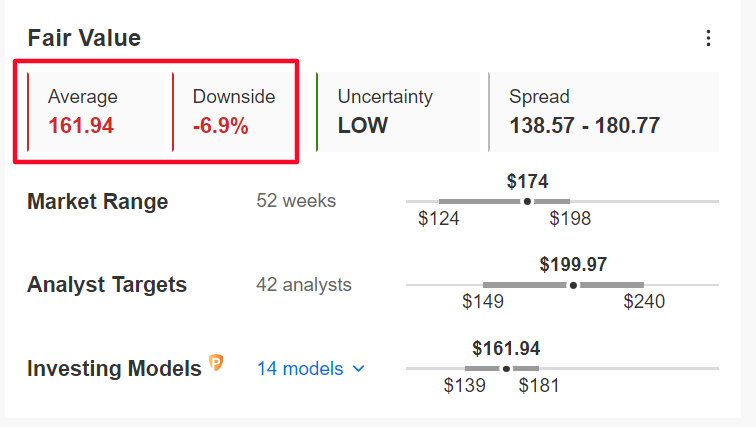

Quelle: InvestingPro

Obwohl Apple bei den Wall Street-Analysten nach wie vor ein Favorit ist, scheint der Titel laut den quantitativen Modellen von InvestingPro etwas überbewertet zu sein - hier lässt sich ein potenzielles Abwärtsrisiko von 6,9 % gegenüber dem aktuellen Kurs ablesen.

2. Tesla

- Kursentwicklung im laufenden Jahr: +77,9 %

- Marktkapitalisierung: 693,6 Mrd. USD

Tesla (NASDAQ:TSLA) hat am 19. Juli ein enttäuschendes Ergebnis für das 2. Quartal vorgelegt. Der Grund waren die Bruttomargen des Elektroautoherstellers, die aufgrund der negativen Auswirkungen der anhaltenden Preissenkungsstrategie stärker als erwartet geschrumpft sind.

Der E-Fahrzeug-Gigant unter Leitung von Elon Musk gab bekannt, dass die operative Marge auf 9,6 % gesunken ist, das ist der niedrigste Wert der letzten 16 Quartale. Die Gesamtbruttomarge von Tesla lag bei 18,2 % und damit ebenfalls auf einem niedrigen Niveau.

Während der Telefonkonferenz zu den Ergebnissen deutete Musk an, dass er die Preise erneut senken würde, um sich gegen ein "turbulentes" makroökonomisches Umfeld abzuschirmen, das sich auf die Pläne der Menschen beim Autokauf auswirken könnte.

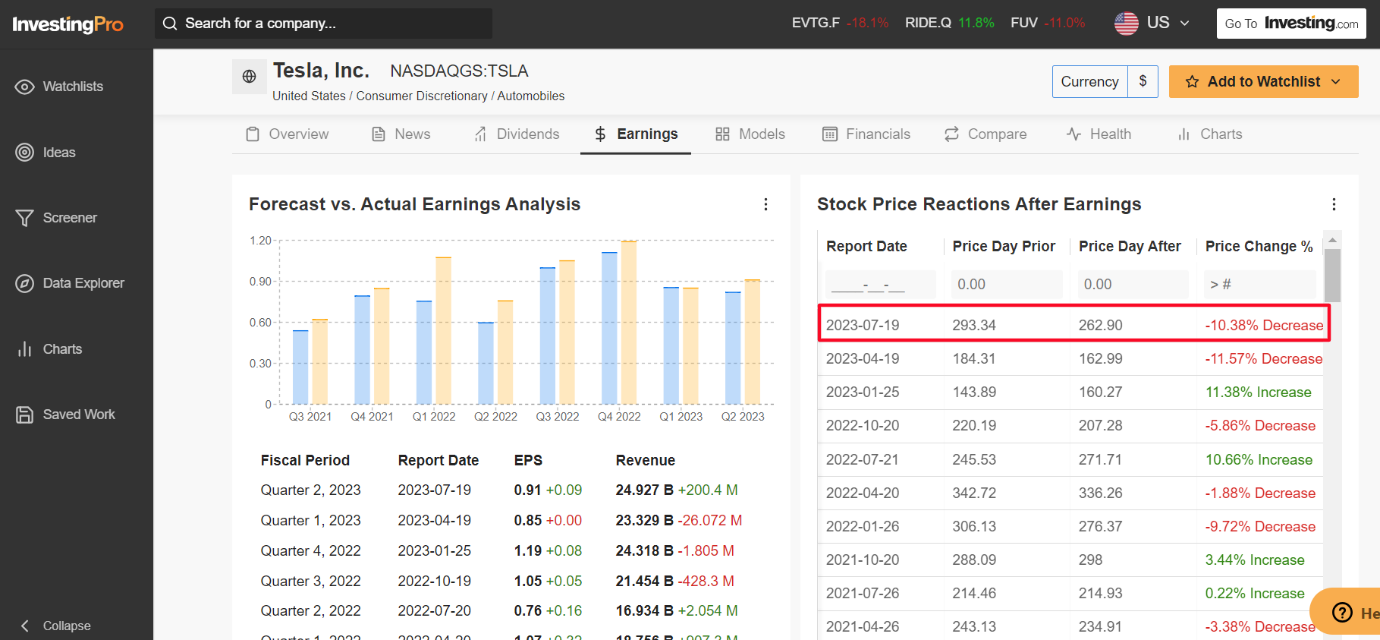

Quelle: InvestingPro

Die TSLA-Aktie brach nach der enttäuschenden Meldung um 10,4 % ein und musste damit zum zweiten Mal in Folge einen Abverkauf von mindestens 10 % nach Veröffentlichung der Ergebnisse hinnehmen.

Die anhaltenden Preissenkungen von Tesla haben Befürchtung befeuert, dass das Unternehmen angesichts der nachlassenden Nachfrage und der wachsenden Konkurrenz seitens traditioneller Autohersteller und chinesischer E-Fahrzeug-Startups Rabatte auf seine Fahrzeuge anbieten muss.

Tesla ist in Nordamerika immer noch Marktführer mit einem Anteil von etwa 65 % im Jahr 2022, das ist aber immer noch ein Rückgang von 70 % im Jahr 2021 und 79 % im Jahr 2020

Nachdem die Aktien des E-Auto-Pioniers im Jahr 2022 fast zwei Drittel ihres Wertes verloren hatten, haben sie sich im Jahr 2023 stark erholt und sind seither um 77,9 % gestiegen.

Nach derzeitigem Stand kommt das in Texas ansässige E-Fahrzeug-Unternehmen auf eine Marktkapitalisierung von 44,6 Mrd. USD und ist damit der größte Automobilhersteller der Welt.

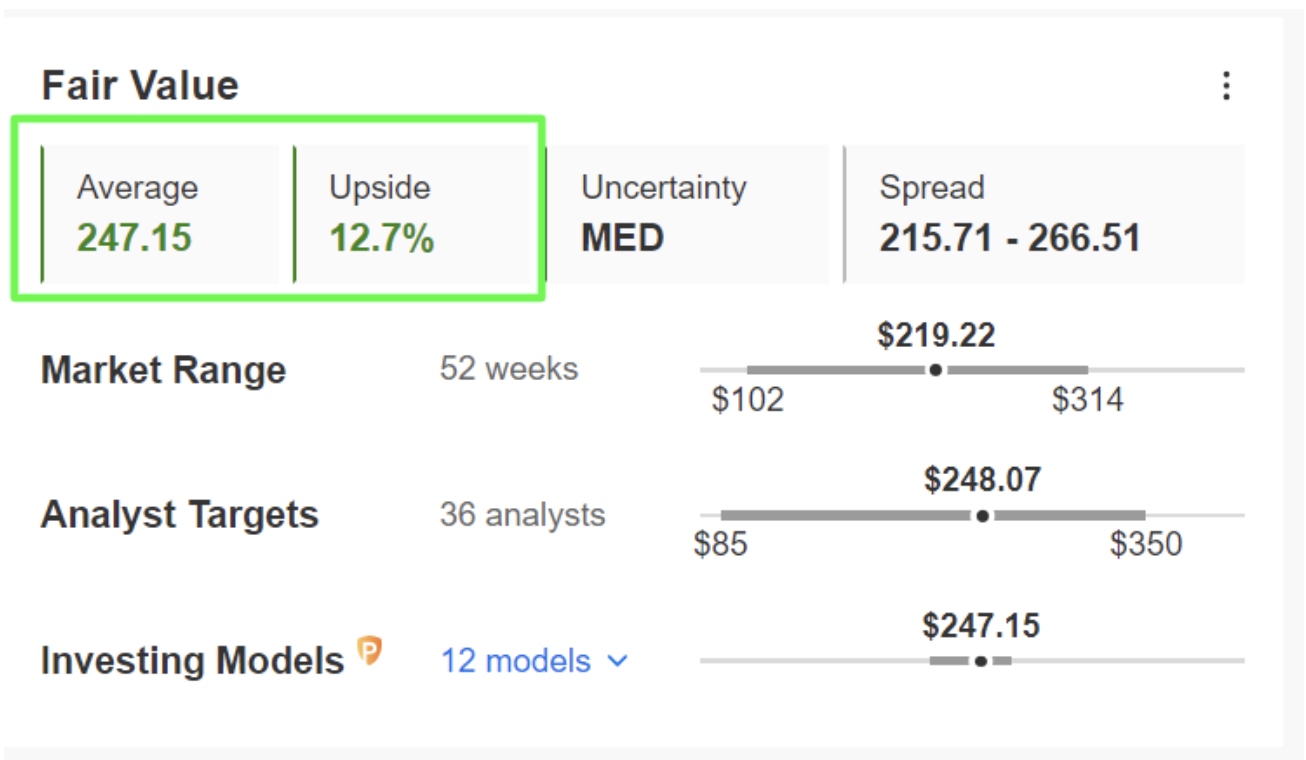

Quelle: InvestingPro

Trotz dieser negativen Schlagzeilen ist die TSLA-Aktie laut einer Reihe von Bewertungsmodellen auf InvestingPro immer noch günstig, wobei das durchschnittliche Ziel für den fairen Wert ein potenzielles Aufwärtspotenzial von 12,7 % gegenüber dem aktuellen Marktwert erwarten lässt.

3. Qualcomm

- Kursentwicklung im laufenden Jahr: +0,1 %

- Marktkapitalisierung: 122,8 Mrd. USD

Qualcomm (NASDAQ:QCOM) meldete am 2. August besorgniserregende Finanzergebnisse für das 3. Quartal, die auf einer drastischen Verlangsamung des Gewinn- als auch des Umsatzwachstums aufgrund der nachlassenden Nachfrage nach Smartphones in einem schwierigen globalen Wirtschaftsklima beruhen.

Der Umsatz von Qualcomms Hauptgeschäft mit Chips für Mobiltelefone sank im Jahresvergleich um 25 % auf 5,26 Mrd. USD, der bereinigte Gesamtumsatz von 8,44 Mrd. USD verfehlte die Erwartungen (8,50 Mrd. USD) ebenfalls.

Hinzu kommt, dass der Chip-Hersteller für das 4. Quartal einen Umsatz prognostizierte, der hinter den Markterwartungen zurückblieb. Als Gründe führte er die Auswirkungen des makroökonomischen Gegenwinds, schwächere Verkaufszahlen bei Mobiltelefonen weltweit und die Tatsache an, dass Hersteller von Mobiltelefonen ihre Materialbestände nutzen, statt neue Chips in Auftrag zu geben.

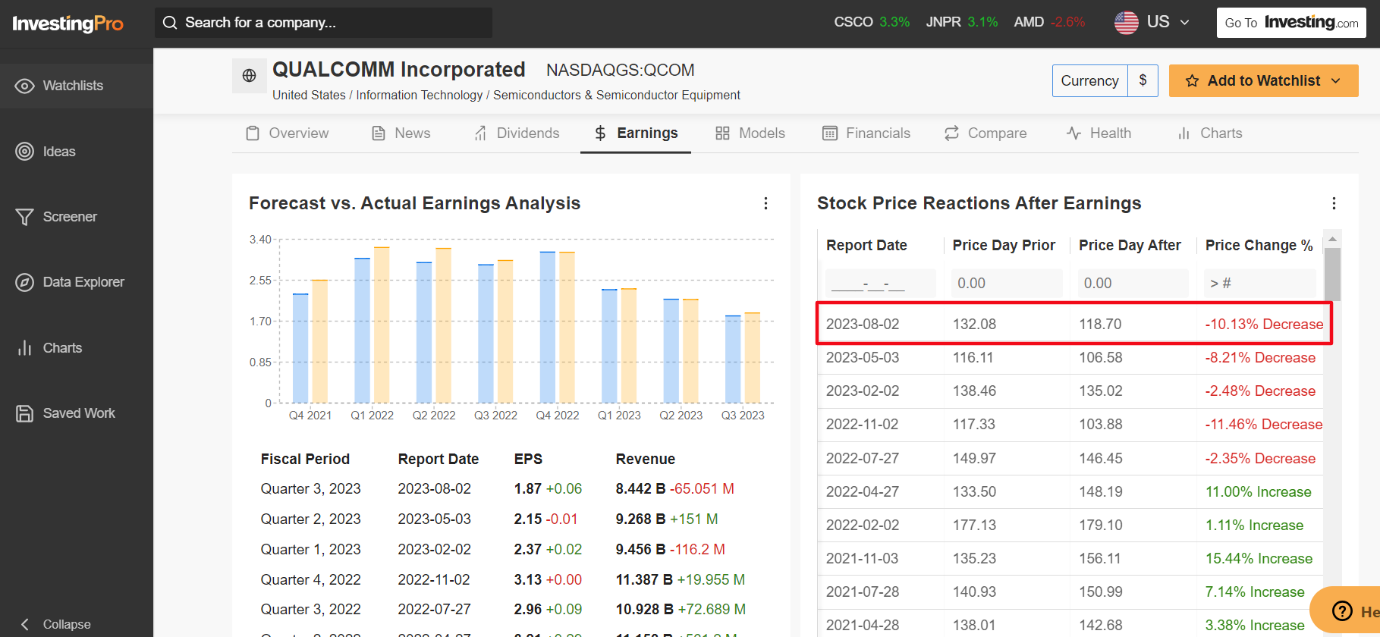

Quelle: InvestingPro

Der Kurs von Qualcomm stürzte um 10,1 % ab und erlitt damit den fünften Abverkauf am Tag der Bekanntgabe der Ergebnisse in Folge, als Anleger ihre Aktien als Reaktion auf den mangelnden Quartalsumsatz und die schwache Prognose abstießen.

Der in San Diego ansässige Halbleiterriese, der die Prozessoren herstellt, die das Herzstück der meisten High-End-Android-Geräte bilden, litt in diesem Jahr unter seiner starken Abhängigkeit von der einbrechenden Smartphone-Industrie.

Mit der aktuellen Bewertung liegt die Marktkapitalisierung von Qualcomm bei 122,8 Mrd. USD - damit ist QCOM der größte Anbieter von Kommunikationsausrüstung auf dem Markt.

Im Jahr 2023 kommt die Aktie auf ein Plus von 0,1 %, also deutlich unter der Performance des Philadelphia Semiconductor Index, der seit Jahresbeginn um 36,8 % gestiegen ist.

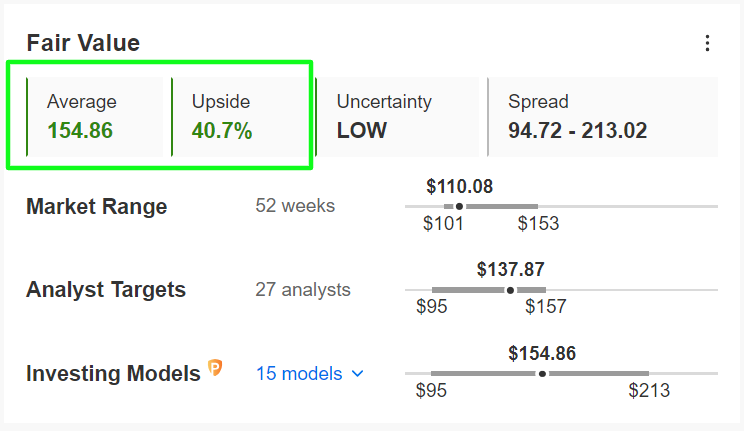

Quelle: InvestingPro

Laut dem Modell von InvestingPro ist Qualcomm immer noch relativ unterbewertet und könnte von der jetzigen Notierung um 40,7 % steigen und sich damit dem fairen Wert von 154,86 USD nähern.

4. PayPal

- Kursentwicklung im laufenden Jahr: -17,7 %

- Marktkapitalisierung: 64,3 Mrd. USD

PayPal (NASDAQ:PYPL) ist in den letzten Sitzungen stetig auf neue Tiefststände gefallen. Das Unternehmen lieferte am 2. August Gewinn- und Umsatzzahlen für das 2. Quartal ab, die die Wall Street nicht beeindrucken konnten, gleichzeitig ließen höhere Rückstellungen für das Kreditportfolio die Margen schrumpfen.

Die bereinigte operative Marge von PayPal lag im Berichtsquartal bei 21,4 %, gegenüber 22,7 % im ersten Quartal.

Die schwachen Margen von PayPal standen in den letzten Quartalen im Mittelpunkt, hier hat sich das Wachstum im margenstarken Markengeschäft aufgrund des zunehmenden Drucks von Wettbewerbern wie Apple, Google und Amazon verlangsamt.

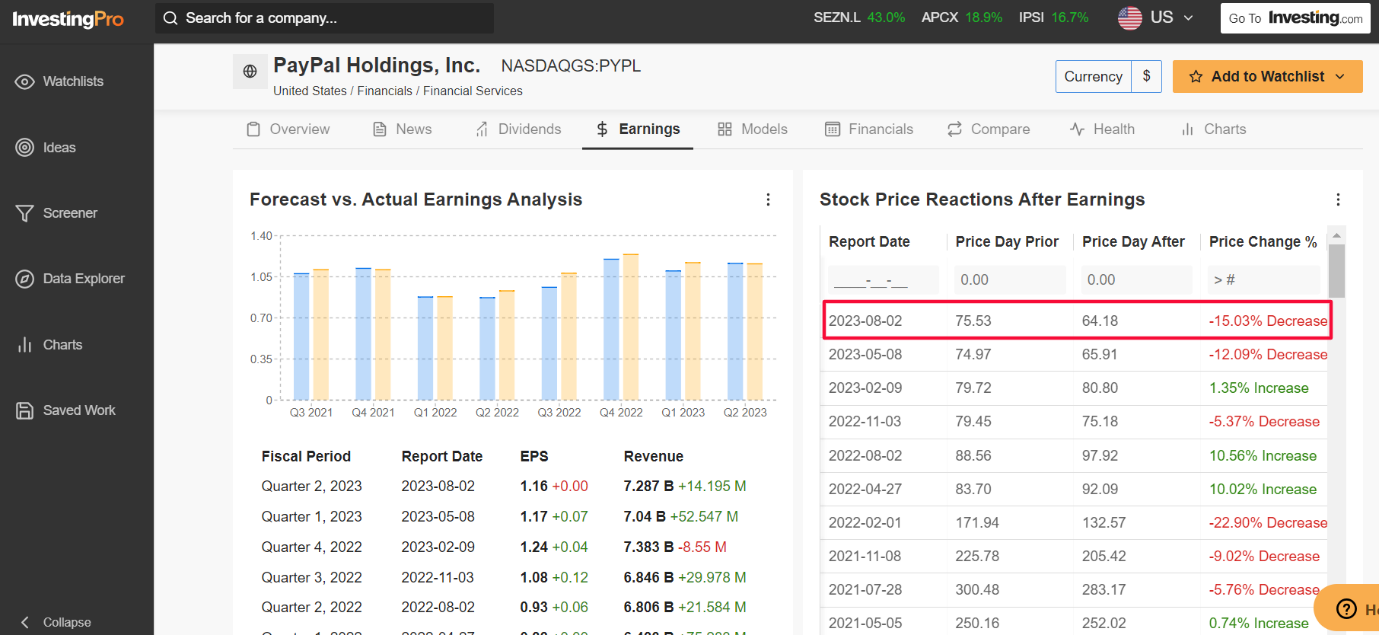

Quelle: InvestingPro

Der Bericht wurde von den Anlegern ungnädig aufgenommen, die Notierung von PayPal brach am Tag der Veröffentlichung um 15 % ein. Es war bereits der zweite Einbruch der Aktie am Tag der Bilanzvorlage um mindestens 12 % in Folge und die schlimmste Reaktion am Berichtstag seit dem vierten Quartal 2021, als die Aktie um 22,9 % einbrach.

Die Anleger machen sich angesichts der zunehmenden Konkurrenz im Segment der mobilen Zahlungsabwicklung durch Tech-Giganten wie Apple Pay und Blocks Cash App zunehmend Sorgen über die langfristigen Aussichten des Unternehmens

Die Notierung des angeschlagenen Anbieters digitaler Zahlungsdienste ist in diesem Jahr bisher um fast 18 % gefallen, außerdem erreichte die PYPL-Aktie kürzlich ein Sechs-Jahres-Tief.

Die Marktkapitalisierung von PayPal liegt derzeit bei rund 64,3 Mrd. USD.

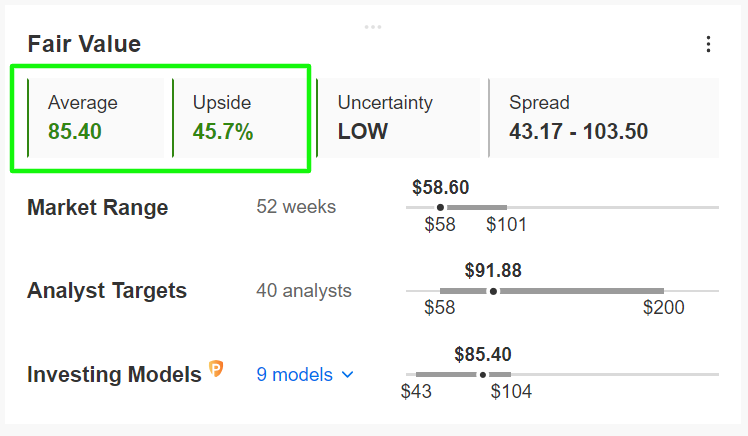

Quelle: InvestingPro

Trotz der massiven Abwärtsbewegung signalisiert das durchschnittliche Kursziel auf Grundlage des fairen Werts für die PayPal-Aktie laut InvestingPro ein Aufwärtspotenzial von 45,7 % im Vergleich zum aktuellen Marktwert.

5. Snap

- Kursentwicklung im laufenden Jahr: +1 %

- Marktkapitalisierung: 14,6 Mrd. USD

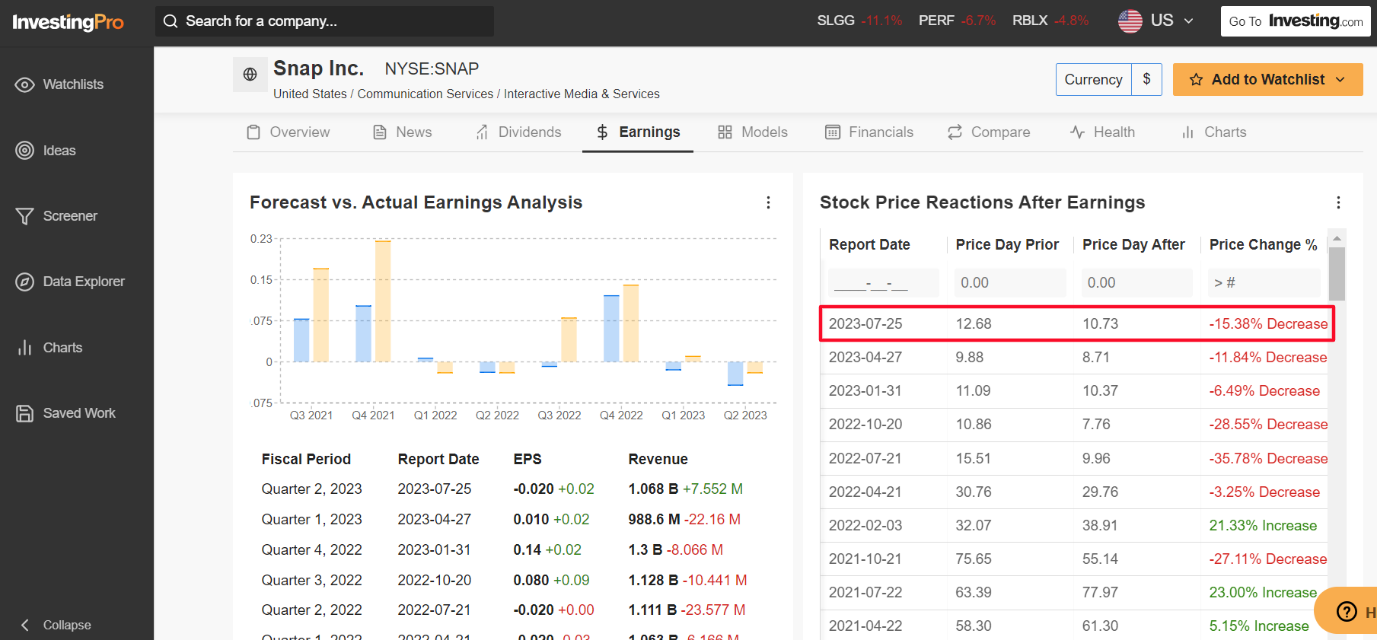

Snap (NYSE:SNAP) veröffentlichte am 25. Juli die Ergebnisse für das 2. Quartal, die die Schätzungen der Börse übertrafen, obwohl das Unternehmen zum zweiten Mal in Folge ein rückläufiges jährliches Umsatzwachstum aufgrund einer schwachen Leistung im Kerngeschäft mit digitaler Werbung verzeichnete.

Der Unternehmensbereich Markenwerbung ging im Berichtsquartal um 8 % zurück, die Direct-Response-Werbung um 7 %.

Das vom Werbegeschäft abhängige Social-Media-Unternehmen hat eine erschreckend schwache Prognose für das September-Quartal abgegeben und damit die Erwartungen der Analysten deutlich verfehlt.

Quelle: InvestingPro

Diese trüben Aussichten lösten einen Einbruch der Aktie um 15,4 % aus, den sechsten Abverkauf an einem Ergebnistag in Folge und die schlimmste Reaktion seit dem dritten Quartal 2022.

Die Muttergesellschaft der Foto-App Snapchat steht aufgrund der extrem abträglichen Folgen der Datenschutzänderungen für Aktivitäten in Apples iOS-Imperium unter ständigem Druck und ist zudem mit wachsender Konkurrenz durch die chinesische Video-Sharing-App TikTok konfrontiert.

Auf dem aktuellen Niveau ist das in Santa Monica ansässige Unternehmen mit 14,6 Mrd. USD bewertet und damit weit von seiner Spitzenmarktkapitalisierung von 130 Mrd. USD entfernt, die es im September 2021 erreicht hatte.

So blieb die SNAP-Aktie im bisherigen Jahresverlauf - nicht überraschend - weit hinter der Performance einiger seiner Hauptkonkurrenten zurück und stieg im Jahr 2023 um lediglich 1 %.

Die Aktie notierte vor dem Ergebnisbericht zum 2. Quartal in der Nähe ihres Höchststandes von 2023 und lag im Jahresverlauf zeitweise sogar 55 % vorn

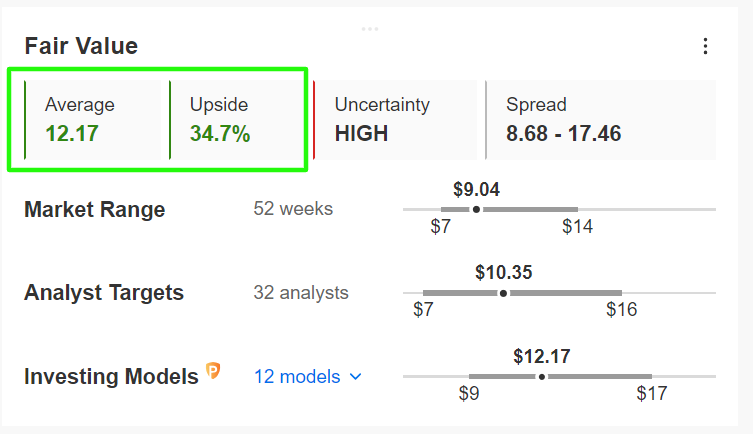

Quelle: InvestingPro

Trotz der unsicheren Aussichten ist Snap laut den Modellen von InvestingPro derzeit extrem unterbewertet und könnte gegenüber dem Schlusskurs vom Donnerstag (9,04 USD) um 34,7 % steigen.

***

Offenlegung: Derzeit bin ich über den SPDR Dow ETF (DIA) in den Dow Jones Industrial investiert. Ich halte außerdem eine Long-Position im XLE) und im XLV. Ich bin außerdem zurzeit über den ProShares Short S&P 500 ETF (SH), den ProShares Short QQQ ETF (PSQ) und den ProShares Short Russell 2000 ETF (RWM) short auf den S&P 500, den Nasdaq 100, und den Russell 2000. Ich richte mein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.