Nach der hawkischen Rede von US-Notenbankchef Jerome Powell zum Zinsentscheid des Offenmarktausschusses in der Vorwoche, die den Goldpreis nach unten hämmerte, bliess die Chefin der Europäischen Zentralbank, Christine Lagarde, am Donnerstag in das gleiche Horn. Der Zinsentscheid der EZB brachte auf den ersten Blick keine Änderungen, doch in Ihrer Rede machte sie dann doch einige längst überfällige Geständnisse, auf die der Goldpreis ebenso mit Abschlägen reagierte.

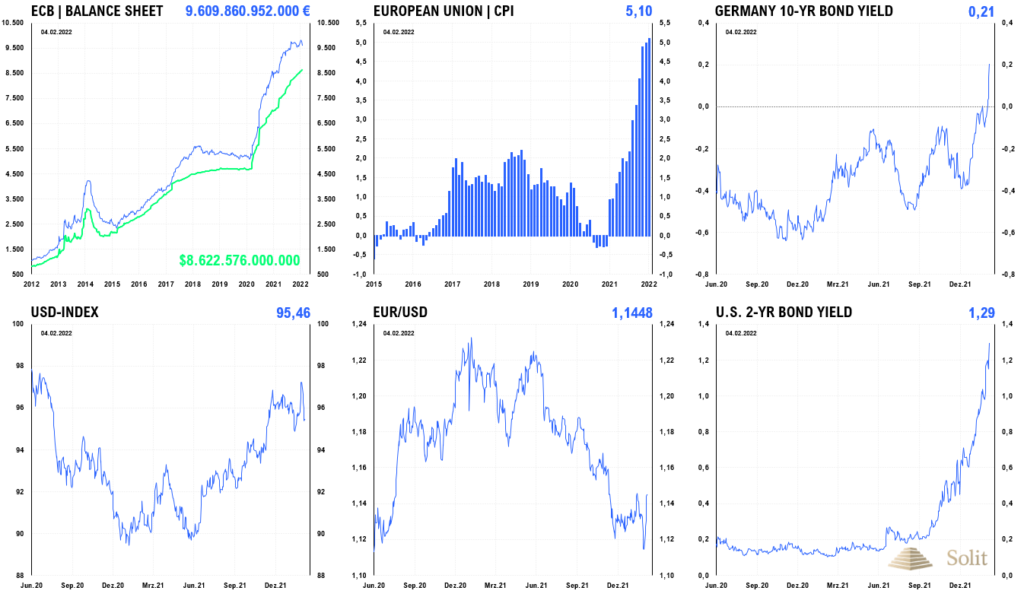

So konstatierte sie, dass „die Risiken für die Inflationsaussichten nach oben gerichtet sind“, während man bisher beschwichtigte und die hohen Teuerungsraten als nur „vorübergehend“ verkaufte. Sie fügte hinzu, dass der Vorstand angesichts der hohen Inflationszahlen „einhellig besorgt“ sei. Lagarde stellte zudem fest, dass sich die Inflation dem „Ziel der EZB annähert“, fügte aber hinzu, dass man die Zinsen erst dann anheben wird, wenn die Nettoanleihenkäufe beendet wurden. Während sie im Dezember noch sagte, dass Zinserhöhungen in 2022 „sehr unwahrscheinlich“ wären, wiederholte sie diese Aussage diesmal jedoch nicht.

Die EZB erwartet also weiterhin steigende Preise und tastet sich an Zinserhöhungen und einem Ende der Anleihenkäufe heran. Druckt man kein Geld mehr, dass die Kaufkraft des Euros entwertet, fehlt der Grund Gold als Absicherung gegen Inflation im Depot zu halten, so zumindest die Meinung vieler Investoren. Deshalb verkauften vergangene Woche kurzfristig agierende Spekulanten reflexartig erst einmal Gold und neue Käufer hielten sich zurück, was den Preis kurzzeitig unter Druck brachte.

Angesichts des historisch starken Anstiegs der europäischen Konsumentenpreise im Januar von 5,1 Prozent, sind Zinsanhebungen längst überfällig. Sobald die EZB ihre Anleihenkäufe beendet, wird der Markt diesen Inflationsausgleich anstreben und die Anleihenmärkte ihre Talfahrt fortsetzen, bis ein faires Marktniveau erreicht wurde oder die EZB erneut als Käufer aufs Parkett tritt. Insbesondere aufgrund der hochverschuldeten südeuropäischen Staaten, wird die Europäische Zentralbank den Zinsanstieg nicht dem Markt überlassen, da dies schnell zu einer neuen Belastungsprobe für die Europäische Union werden könnte.

Deshalb wird man früh mit neuen Anleihenkäufen und somit dem Drucken von Geld aus dem Nichts eingreifen müssen, um einen zu schnellen Anstieg der Zinsen zu verhindern. Sobald es die EZB wagt diesen Schritt nur anzudeuten, wird die Nachfrage nach Gold als Schutz vor weiterer Inflation explodieren und dessen Preis stark ansteigen.

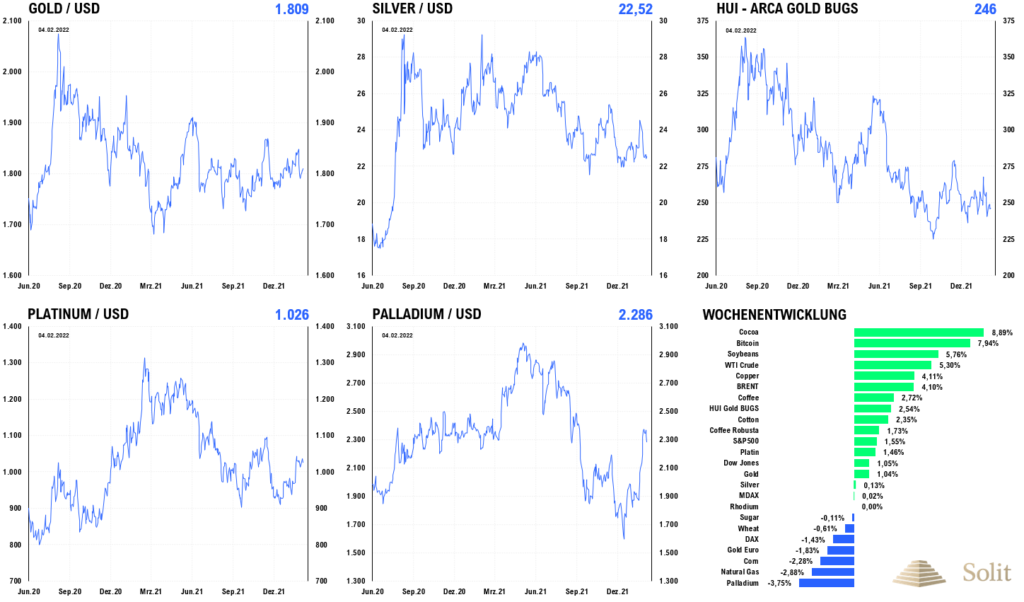

Kurzfristig müssen wir also mit einer fortgesetzt trendlosen Phase und im schlimmsten Fall mit kurzen Rücksetzern am Goldmarkt rechnen. Da jedoch bereits klar ist, dass sich die Notenbanken in eine Ecke manövriert haben, werden sie eher früher als später wieder die Druckerpressen anwerfen, weshalb diese letzten Kursrückgänge Kaufchancen darstellen. Dabei scheint das Korrekturpotenzial begrenzt zu sein, wobei aktuell auch die Katalysatoren für Preisanstiege fehlen. Ein militärischer Konflikt in der Ukraine wäre jedoch ein schwarzer Schwan, der die Lage von heute auf morgen ändern und den nächsten Aufwärtsimpuls des Goldpreises initiieren könnte.

Gute Arbeitsmarktdaten zum Wochenschluss belasten Goldpreis

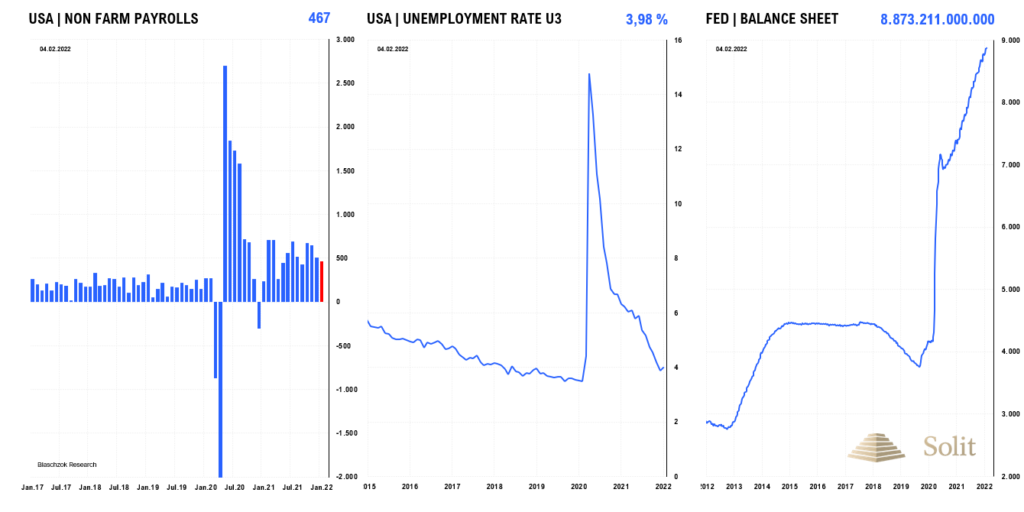

Der ADP-Arbeitsmarktbericht für den Januar war vergangene Woche überraschend schlecht ausgefallen mit einem Verlust von 301 Tsd. Stellen, anstatt des erwarteten Anstiegs um 200 Tausend. Entsprechend niedrig lag der Marktkonsens für den monatlichen Arbeitsmarktbericht der US-Regierung bei 150 Tausend. Doch wie so oft waren die ADP-Zahlen kein guter Indikator, denn am Freitagnachmittag überraschte das amerikanische Arbeitsamt mit 467 Tsd. neu geschaffenen Stellen außerhalb der Landwirtschaft im Januar die Händler. Dieser Anstieg dürfte jedoch primär auf eine saisonale Anpassung der Statistik zurückzuführen sein. Darüber hinaus wurden auch die Zahlen der beiden Vormonate nach oben revidiert. Im Dezember wurden demnach anstatt 199 Tsd. nun 510 Tsd. und im November anstatt 249 Tsd. sogar 647 Tsd. neue Stellen geschaffen.

Die Löhne stiegen zum Vormonat um 0,7% zum Vormonat (+5,7% YOY), wobei lediglich ein Anstieg von 0,5% erwartet wurde. Da diese Arbeitsmarktzahlen die Pläne der FED unterstützen, stiegen die Renditen der zehnjährigen Staatsanleihen auf 1,92% und die der Zweijährigen auf 1,3% an, womit die Zinsanhebung im März sicher sein sollte. Manch einer vermutet bereits eine überraschende Anhebung um 50 Basispunkte, was kurzfristig noch einmal einen Schlag auf den Goldpreis bringen könnte im März zur nächsten Notenbanksitzung.

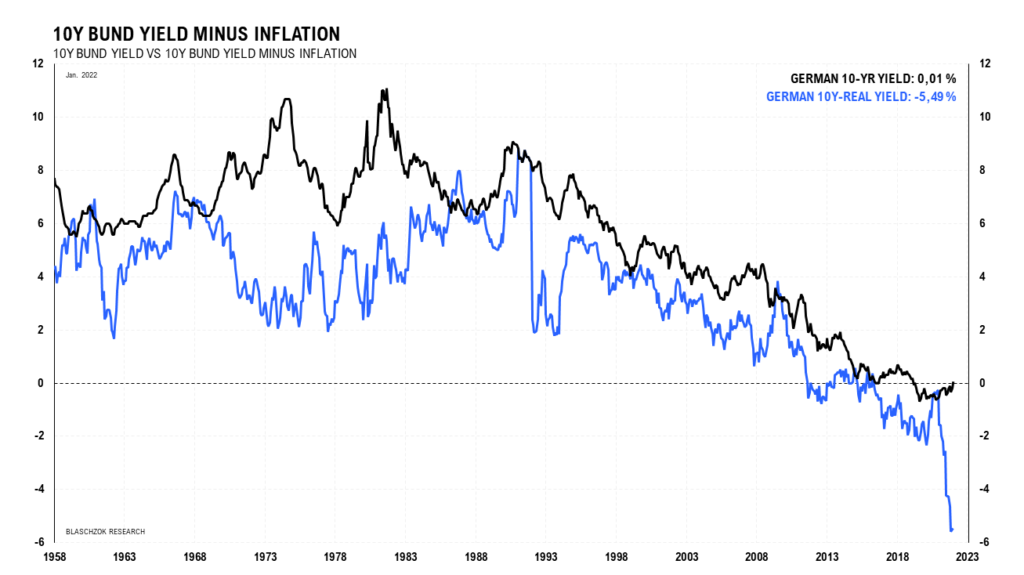

Insgesamt ist die Reaktion des Marktes auf die vermeintlich restriktive Geldpolitik mit einem Verkauf von Gold ein Fehler. Die Geldmenge, die in den letzten beiden Jahren ins System gespült wurde, hatte bisher einen relativ kleinen Einfluss auf die Konsumentenpreise. Bis das Geld über höhere Energie- und Rohstoffpreise letztlich auch in den Konsumentenpreise gänzlich ankommen wird, können weitere zwei bis drei Jahre vergehen. Eine Anhebung der Leitzinsen wird an dieser Abwertung der Kaufkraft des Euros nichts verändern. Aktuell bringen die zehnjährigen Bundesanleihen einen jährlichen Verlust von 5,5% und selbst eine Anhebung der Leitzinsen auf ein marktübliches Niveau von 10% würde an der kommenden Abwertung des Euros nichts ändern.

Der Bluff der Inflationsbekämpfung

Es ist zwar richtig, dass steigende Zinsen in einem freien Markt die Neuaufnahme von Schulden begrenzt, doch es ist ein weitverbreitetes Missverständnis, dass die Notenbank mit einer Anhebung der Leitzinsen das Inflationspotenzial bekämpfen könne, das sie durch das Drucken von Geld zuvor geschaffen hat. Es ist geschickte mediale Propaganda und die ständige Wiederholung dieser Falschaussage, wonach die EZB die Zinsen anheben würde, um die Inflation zu bekämpfen. In Wahrheit ist es genau umgekehrt. Da sie die Inflation durch das Drucken von Geld aus dem Nichts erst erzeugt hat, fordert der Markt nun einen Inflationsausgleich in Form höherer Zinsen und die Notenbank muss letztlich dieser Forderung nachgeben und die Zinsen anheben. Mit Inflationsbekämpfung hat das absolut nichts zu tun.

Der einzig mögliche Weg, um den weiteren Anstieg der Konsumentenpreise zu bekämpfen oder rückgängig zu machen, wäre die Extraktion der Liquidität, die die EZB in den letzten beiden Jahren in das System gepumpt hat. Sie hatte ihre Bilanzsumme auf 9,6 Billionen Euro verdoppelt, während die Schulden weltweit angestiegen sind. Die US-Staatsschulden haben letzte Woche erstmals die Schallmauer von 30 Billionen US-Dollar überschritten! Die zehn Jahre nach der Immobilien- und Kreditkrise von 2008 haben gezeigt, dass weder die FED noch die EZB jemals nennenswert die Liquidität, die sie aus dem Nichts geschaffen und in das Geldsystem pumpte, wieder entzogen hat.

Daher liegen die Investoren, die aktuell Gold verkaufen, weil sie glauben, der Preis könne nicht weiter steigen, völlig falsch. Im Gegenteil werden die Konsumentenpreise weiter steigen und mit ihnen die Zinsen, während die Realwirtschaft in eine Rezession abgleiten wird, worauf die Notenbanken früher oder später wieder mit dem Drucken von Geld reagieren müssen. Die real negativen Zinsen werden den Haltern von Staatsanleihen große reale Verluste bringen und die Aktienmärkte immer weiter unter Druck. Die westlichen Volkswirtschaften sind in der Stagflation gefangen, die uns bis zum Ende der Dekade begleiten wird. Nutzen Sie daher jeden Rücksetzer, um Ihre Goldbestände weiter aufzubauen!

Technische Analyse zu Gold: Wurde der Goldpreis vor der Notenbanksitzung manipuliert?

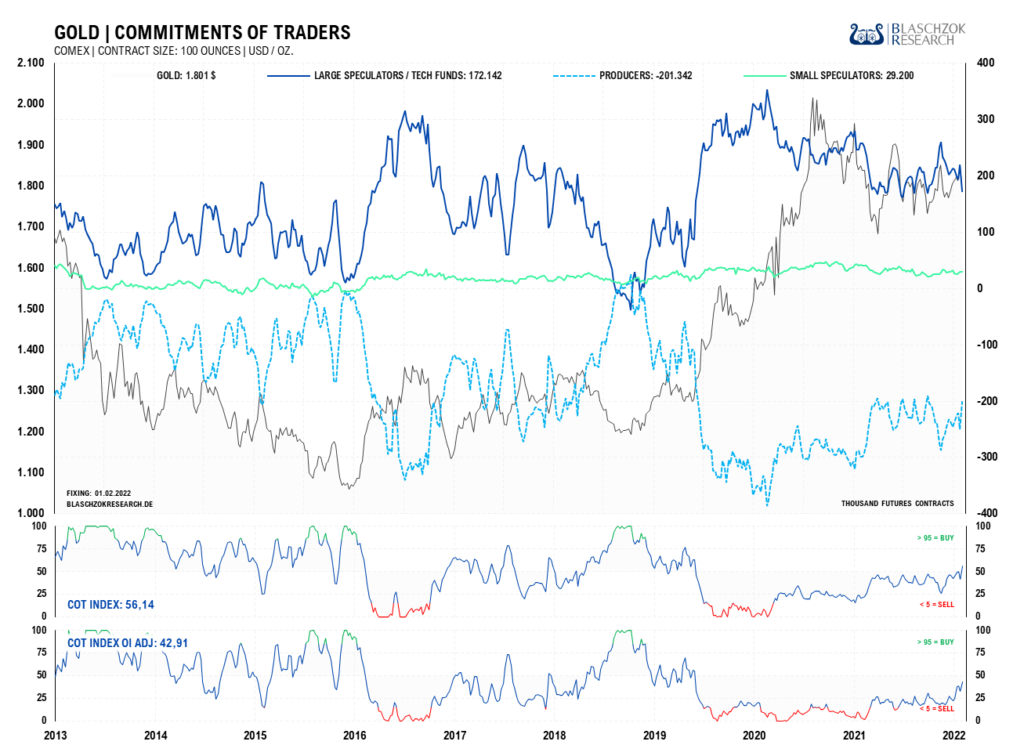

Terminmarkt: COT-Report vom 04.02.2022

Der neueste COT-Report wurde am Freitag um 21:30 Uhr seitens der US-Terminmarktaufsicht veröffentlicht mit dem Stichtag des 1. Februar. Premium Abonnenten erhielten noch vor Handelsschluss ein Blitzupdate mit Analysen zu Gold, Silber, Platin und Palladium. Dieser neue Report hatte es in sich und deutet auf einen kleinen Sturm hin, der kurzfristig noch einmal über den Gold- und Silbermarkt hinwegfegen könnte.

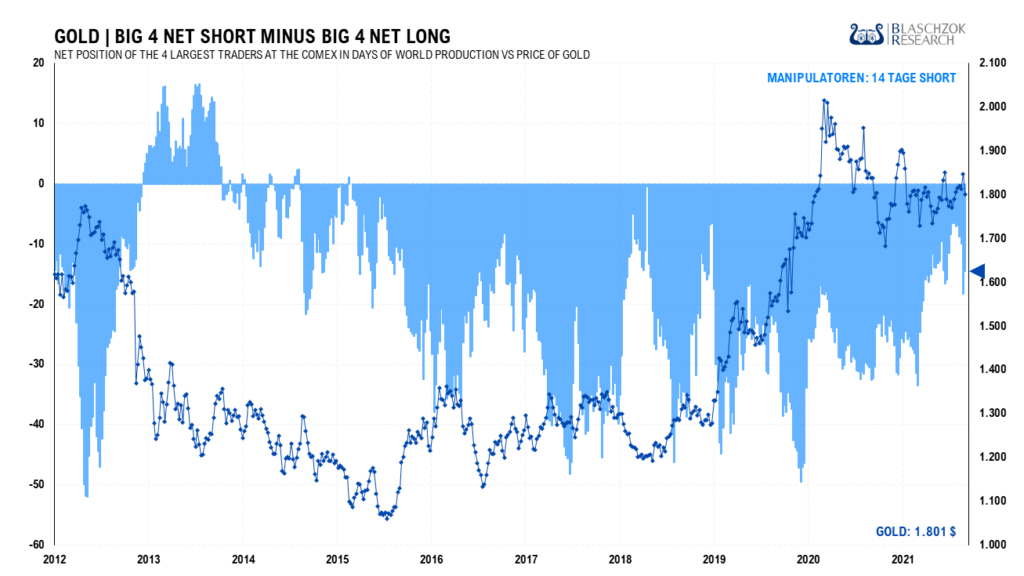

Der Goldpreis fiel um 46 US-Dollar zur Vorwoche, während die aggregierte Positionierung der Spekulanten um 48 Tsd. Kontrakte abgebaut wurde, was an sich bereits eine Schwäche zur Vorwoche und zum Vormonat zeigt. Zu dieser Schwäche kommt jedoch noch eine Eindeckung bei den BIG4 in Höhe von 4 Tagen der Weltproduktion dazu. Ohne diese Eindeckungen der BIG4, wäre Gold noch tiefer gefallen nach der FED-Sitzung in der letzten Woche. Die Manipulatoren haben also die Verkaufspanik nach der FED-Sitzung genutzt, um ihre nackte Shortposition wieder zu verringern.

In der Woche vor dem FED-Zinsentscheid hatte man den Goldpreis mit 8 Tagen der Weltproduktion ausgebremst, nachdem der Goldpreis über 1.835 US-Dollar gestiegen war, um einen weiteren Anstieg zu verhindern. Nach der hawkischen Rede von Jerome Powell wurde die Schwäche genutzt, um die Shortposition mit einem Profit wieder teilweise zu schließen. Dies ist ein typisches Muster, wenn weitere Korrekturen bevorstehen, von denen wir nun ausgehen müssen.

Langfristig gesehen, ist die Shortposition bei den BIG4 insgesamt relativ gering, was eher ein Indiz für ein nahendes Tief einer Korrektur oder eine Bodenbildung ist. Ein Rücksetzer auf 1.680$ wäre jedoch noch einmal möglich, doch mehr Korrekturpotenzial sehen wir aktuell nicht.

Die Aussicht steigender Zinsen und eine geplante Reduzierung der Notenbankbilanz belasten den Goldpreis weiter. Es scheint, als würde man nun doch noch die Möglichkeit nutzen, um auf den Preis zu klopfen.

Die Märkte glauben den Notenbankern, dass sie in der Lage wären die Zinsen anzuheben und dem Markt wieder Liquidität zu entziehen. In diesem deflationären Umfeld wäre Gold als Absicherung gegen Inflation unnötig. Daher halten sich aktuell neue Käufer zurück, einige verkaufen ihre Bestände und Spekulanten versuchen von fallenden Preisen zu profitieren. Die Manipulation am Terminmarkt ist ein Indiz dafür, dass man diese Korrektur nötigenfalls erzwingen will, um die Stärke der Fiat-Währungen zu demonstrieren und Investoren sowie Spekulanten in dieser Streckfolter zu entmutigen.

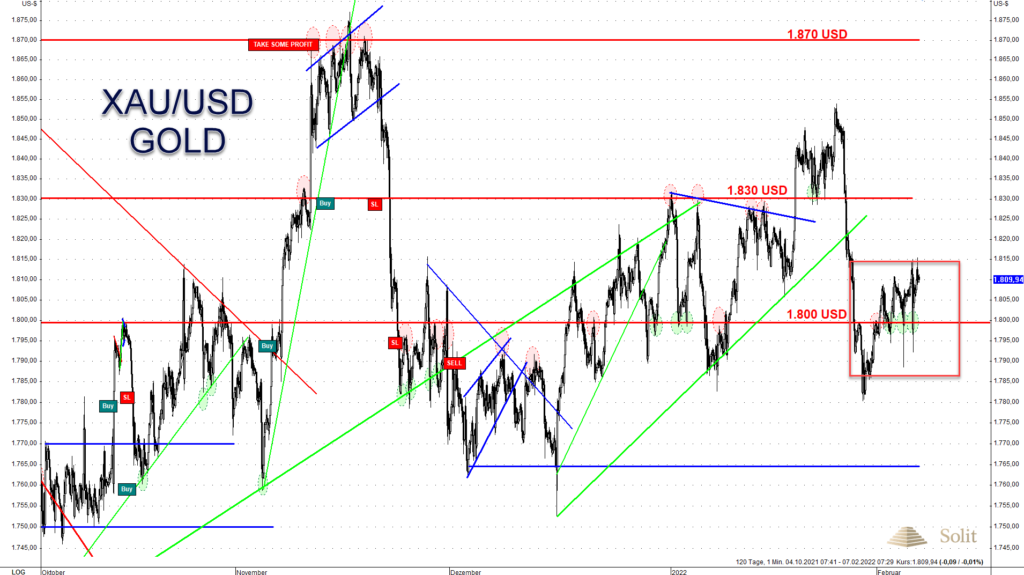

Charttechnisch ist die Unterstützung um die 1.800 US-Dollar weiterhin signifikant und wird von Bullen und Bären hart umkämpft. Dass der Goldpreis noch darüber notiert, ist nur auf die neuerliche Schwäche des US-Dollars nach der EZB-Sitzung zurückzuführen – wird der Dollar wieder stärker, dürfte der Goldpreis fallen und die Bullen das Handtuch werfen.

Im Trading besteht das Risiko, dass Gold noch einmal bis 1.725 US-Dollar oder 1.680 US-Dollar abrutschen könnte. Kurzfristige Trader shorten daher unter 1.800 US-Dollar, während mittelfristig agierende Investoren auf der Seitenlinie stehen und abwarten. Es besteht eine eher geringe Wahrscheinlichkeit, dass sich Gold aufgrund neuer exogener Faktoren kurzfristig wieder über 1.855 US-Dollar kämpfen kann. In diesem Fall gehen kurzfristig agierende Trader darüber vorsichtig in Etappen long, doch das Chance-Risiko-Verhältnis (CRV) dafür ist nicht gut.

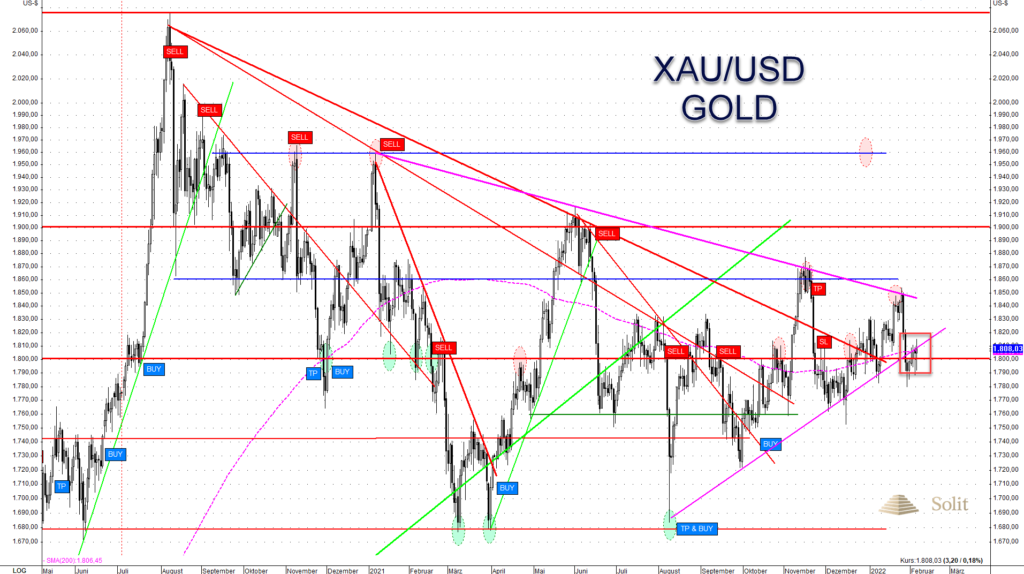

Der Tageschart zeigt, dass der Goldpreis nicht nur mit der Unterstützung bei 1.800 US-Dollar kämpft, sondern auch mit einem kurzfristigen Aufwärtstrend. Bricht diese Kreuzunterstützung, so wäre ein Rücksetzer auf 1.680 US-Dollar sehr wahrscheinlich.

Man sieht im Tageschart auch deutlich den mittelfristigen Abwärtstrend, an dem der Goldpreis zuletzt stark ausgebremst wurde. Erst mit einem Anstieg über das letzte Verlaufshoch und damit über den Abwärtstrend über 1.855 US-Dollar, würde ein mittelfristiges prozyklisches Kaufsignal entstehen. Wer mit Käufen auf Nummer sichergehen will, der wartet ab, bis dieser Abwärtstrend gebrochen wurde oder kauft antizyklisch im Bereich von 1.680 US-Dollar.

Der langfristige Abwärtstrend bei Gold in Euro wurde bereits im Mai bei 1.480 Euro gebrochen, was ein langfristiges Kaufsignal lieferte. Über ein halbes Jahr hinweg konsolidierte der Goldpreis in Euro an dieser neuen Unterstützung bei 1.480 Euro. Es bildete sich ein Abwärtstrend auf der Oberseite aus und der Preis keilte sich zunehmend ein.

Ein erneutes prozyklisches Kaufsignal gab es, nachdem der Goldpreis den blauen Abwärtstrend Mitte Oktober mit Schlusskursen über 1.540 Euro überwunden hatte. Daraufhin stieg der Preis bis auf fast 1.660 Euro an. Dieser Widerstand wurde gleichzeitig mit dem Widerstand bei 1.870 US-Dollar erreicht.

In der letzten Handelswoche fiel der Goldpreis in Euro mit einem stärkeren Euro nach der Rede von EZB-Chefin Christine Lagarde aus dem kurzfristigen Aufwärtstrend, womit ein kurzfristiges Verkaufssignal erzeugt wurde. Wir sehen im schlimmsten Fall eine Korrektur auf etwa 1.520 Euro – darüber bleibt die bullische Ausgangslage intakt. Den Stop-Loss für diesen Short-Trade muss man bei 1.608 Euro platzieren.

Das Korrekturpotenzial bei Gold in Euro scheint begrenzt zu sein, doch gibt es aktuell auch wenig potenzielle Katalysatoren, die den Preis treiben könnten. Ein militärischer Konflikt in der Ukraine könnte die Geldpolitik und damit die Aussichten für den Goldpreis sofort ändern, doch bis dahin müssen wir weiterhin mit einer trendlosen Phase und womöglich einer letzten Korrektur rechnen.