Wie entwickelt sich eine Rezession?

"Langsam und dann kommt alles auf einmal".

Die Ökonomen sind immer zuversichtlicher, dass die Wirtschaft eine Rezession vermeiden kann. Grund dafür sind die starken Beschäftigungs- und Einzelhandelsdaten. Selbst Jerome Powell hat in seiner jüngsten Rede auf die Stärke der Daten hingewiesen. So heißt es dort:

"Weitere Hinweise auf ein anhaltend über dem Trend liegendes Wachstum oder darauf, dass die Lage auf dem Arbeitsmarkt sich nicht entspannt, könnten weitere Fortschritte bei der Inflationsbekämpfung gefährden und eine weitere Straffung der Geldpolitik rechtfertigen.

Die Inflation ist jedenfalls immer noch zu hoch, und ein paar Monate mit guten Daten sind erst der Anfang dessen, was nötig ist, um das Vertrauen zu schaffen, dass sich die Inflation nachhaltig auf unser Ziel zubewegt."

Trotz einer deutlich restriktiveren Geldpolitik haben die starken Beschäftigungszahlen und Einzelhandelsumsätze die Erwartungen eines rezessiven Umfelds im Jahr 2022 konterkariert. So überraschend sollte es eigentlich aber auch nicht sein. Wir haben bereits mehrfach über dieses Thema geschrieben, unter anderem in diesem Artikel von Michael Lebowitz.

"Die Wirtschaft marschiert trotz höherer Zinssätze und der ständigen Rufen nach einer Rezession fröhlich voran. Ein besonderes Lob geht hier auch an Uncle Sam, der uns während der Pandemie mit Billionen von US-Dollar zur Ankurbelung des Konsums überschüttet hat.

Es ist leicht nachzuvollziehen, warum die Wirtschaft so gut läuft. Der Konsum wurde durch massive Anreize angekurbelt. Die schwierige Aufgabe für uns ist jetzt die Vorhersage, inwieweit die Überreste des Konjunkturprogramms und andere Formen der finanziellen Entlastung den privaten Verbrauch weiterhin stärken und die Wirtschaftstätigkeit ankurbeln werden."

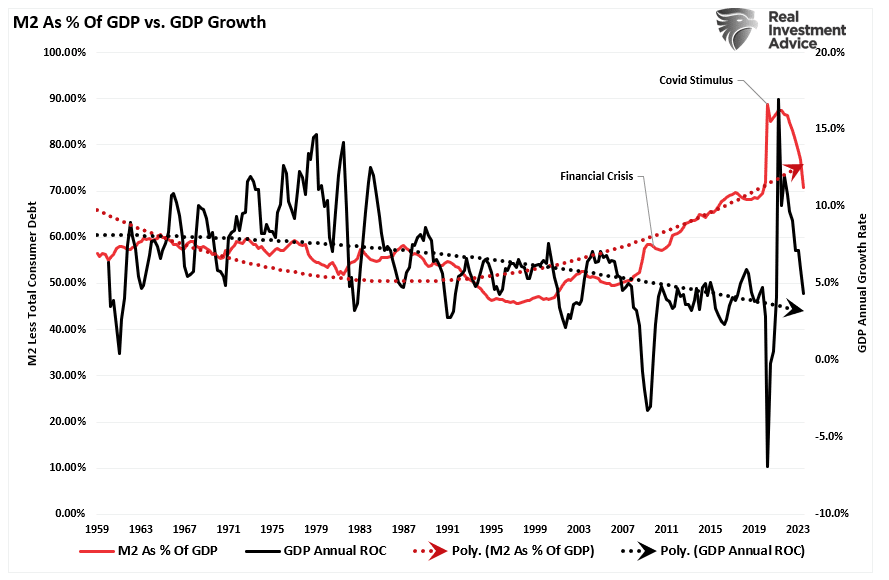

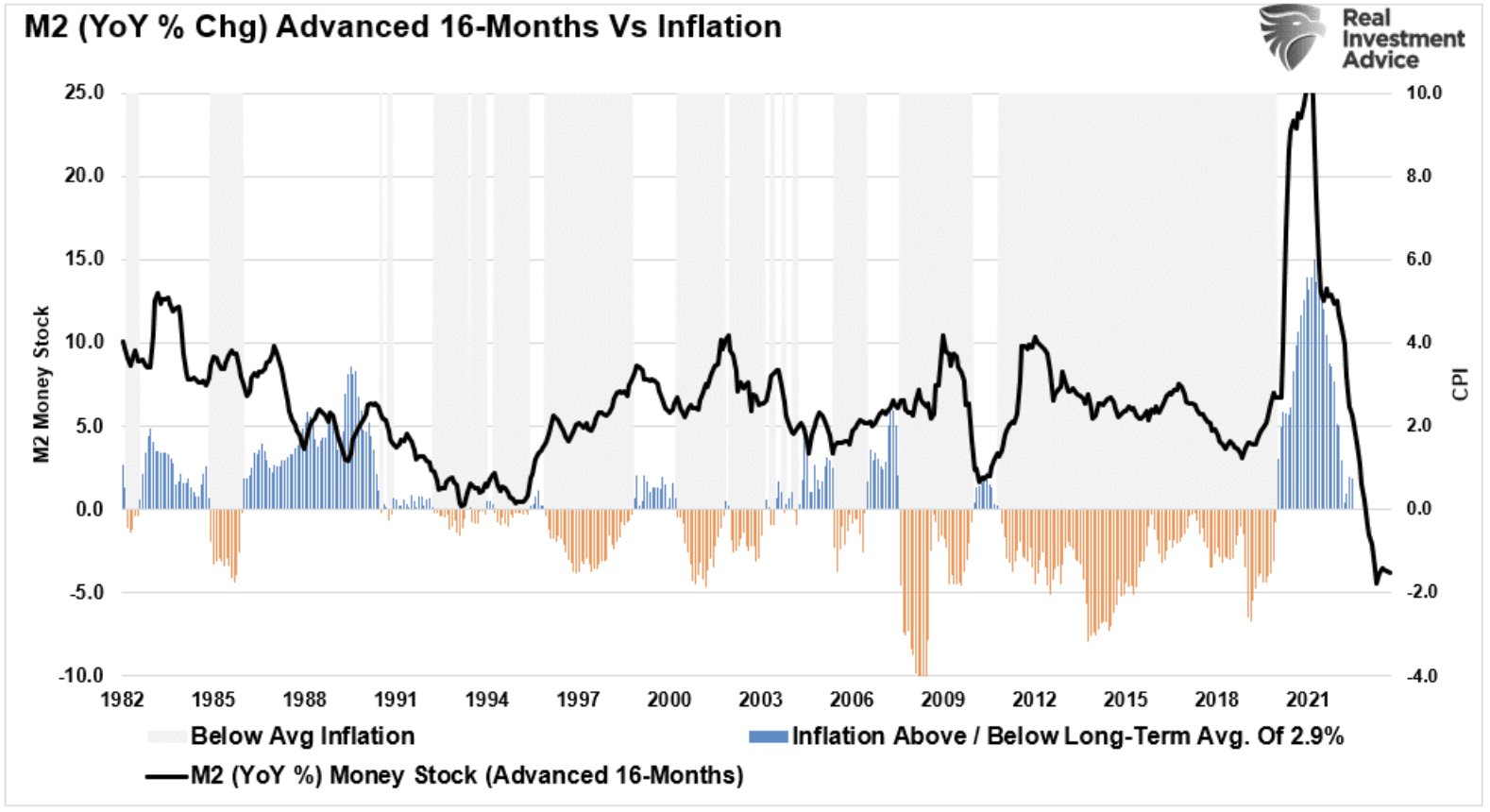

Wenn man bedenkt, dass der Konsum der privaten Haushalte mehr als zwei Drittel der Wirtschaftsleistung ausmacht, ist es nicht weiter überraschend, dass ein direkter Geldtransfer an die Verbraucher sowohl zu einem Anstieg des Konsums als auch zu einer höheren Inflation führen würde. Drei Jahre nach dem pandemiebedingten Stillstand der Wirtschaft ist die monetäre Liquidität in Prozent des BIP immer noch sehr hoch. Dieser durch die Konjunkturprogramme ausgelöste Nachfrageschub bewirkte ein stärkeres Beschäftigungswachstum, höhere Löhne und, wie bereits erwähnt, auch eine höhere Inflation.

Ähnlich wie bei einem großen Lagerfeuer dauert es seine Zeit, bis diese die Wirtschaftstätigkeit anheizende Geldmengenausweitung "ausbrennt". Sobald die überschüssige Liquidität erschöpft ist, kehrt sich das Wirtschaftswachstum und damit auch der Inflationsdruck um.

Was wir derzeit an Beschäftigungs- und Einzelhandelsdaten sehen, deutet also nicht auf ein robusteres Wirtschaftswachstum in der Zukunft hin. Wie wir noch sehen werden, spiegelt sich darin lediglich eine nachlassende Wirtschaftsaktivität wider, die von den letzten Überbleibseln finanzieller Stimuli angetrieben wird.

Vollgas mit Blick in den Rückspiegel

Wie bereits mehrfach erwähnt, fließen die Wirtschaftsdaten mit erheblicher Verzögerung in die Statistiken ein. Diese nachlaufenden Daten können dann in der Zukunft noch relativ stark revidiert werden - und zwar nach unten.

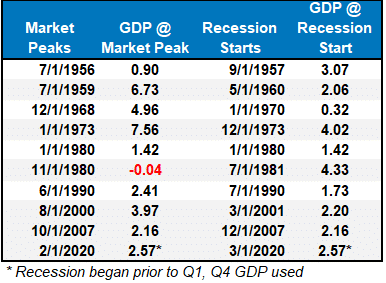

"Alle oben genannten Daten zeigen die Wachstumsrate der Wirtschaft unmittelbar vor Beginn einer Rezession. Der Tabelle können Sie entnehmen, dass in 7 der letzten 10 Rezessionen das reale BIP-Wachstum bei 2 % oder darüber lag. Mit anderen Worten: Laut Medienberichten gab es KEINE Anzeichen für eine Rezession. Im folgenden Monat begann sie dann jedoch."

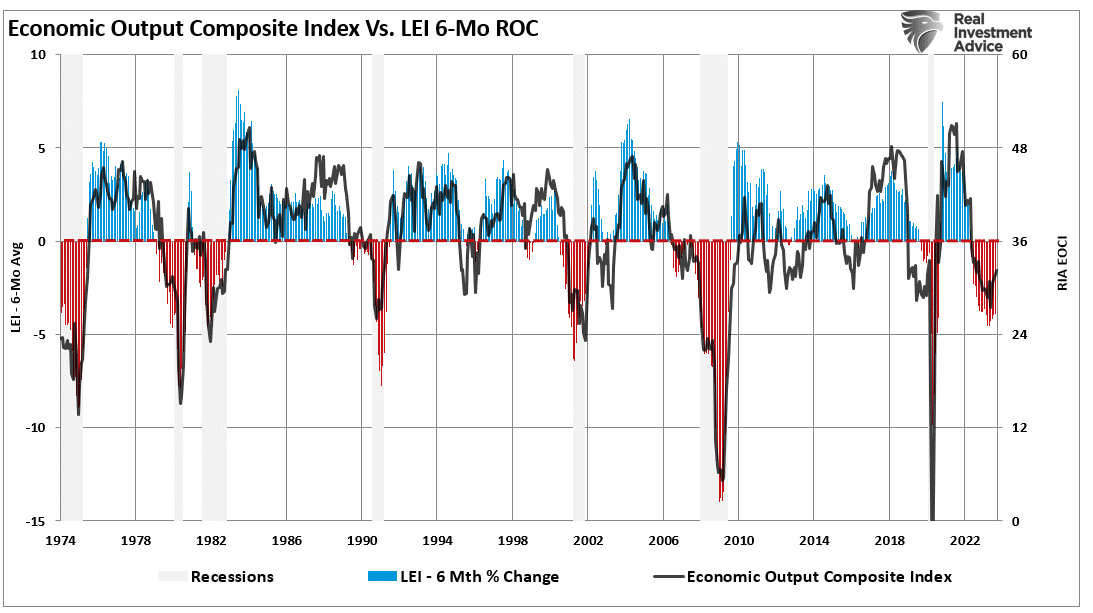

Noch gravierender ist das Problem, wenn man versteht, wie die Fed ihre Geldpolitik "mit Blick in den Rückspiegel" steuert. Die aktuellen Echtzeit-Wirtschaftsdaten signalisieren, dass sich die Wirtschaft rasch von einer Verlangsamung in Richtung Rezession bewegt. Von inversen Renditekurven bis hin zur 6-Monats-Veränderungsrate des Leading Economic Index werden die Anzeichen immer deutlicher.

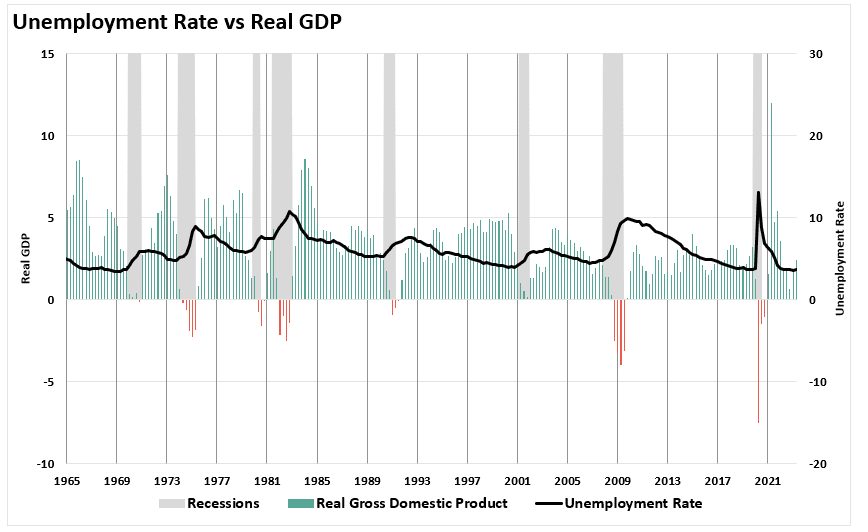

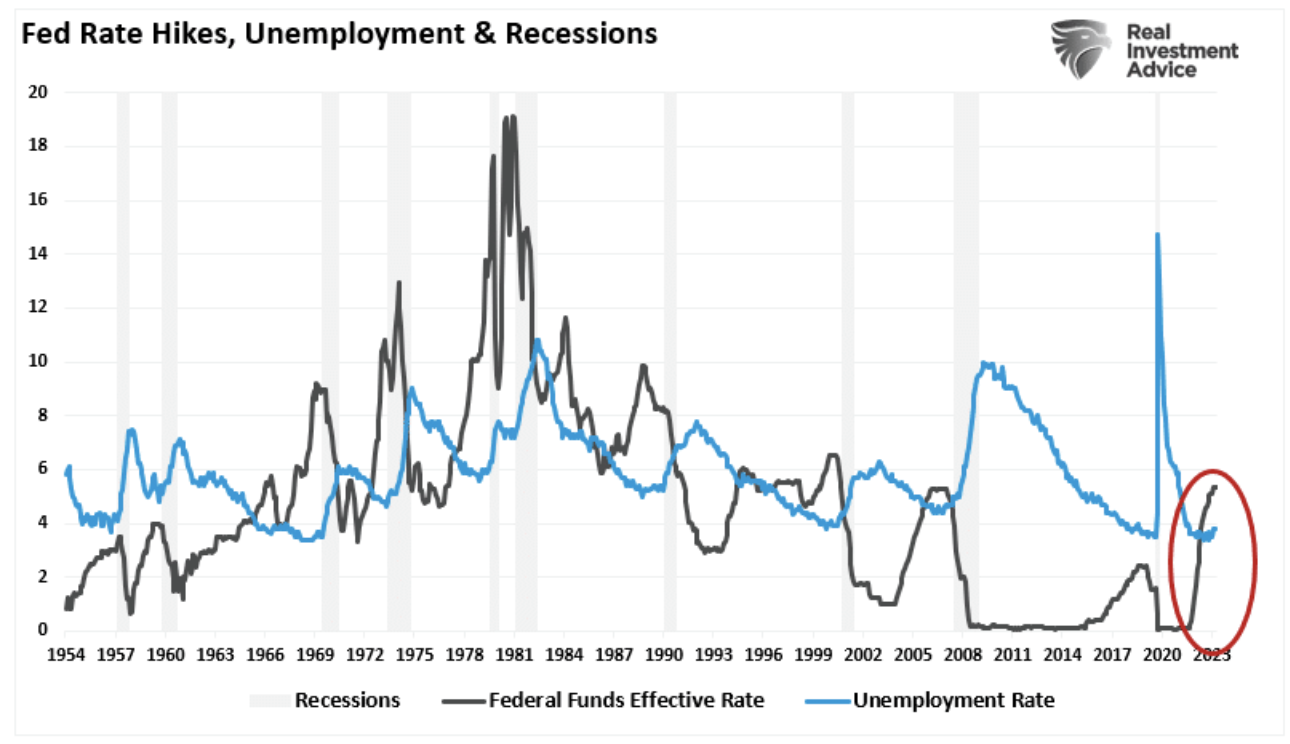

Während diese Marker jedoch in der Regel wirtschaftlichen Rezessionen vorausgehen, hinken die Beschäftigungs- und Einzelhandelsdaten hinterher. Betrachtet man zum Beispiel die Arbeitslosenquote im Verhältnis zum realen BIP, so lässt sich feststellen, dass eine niedrige Arbeitslosenquote als Zeichen eines starken Arbeitsmarktes immer dem Einsetzen einer Rezession vorausgeht.

Rezessionsrelevante Daten kommen mit Verzögerungen

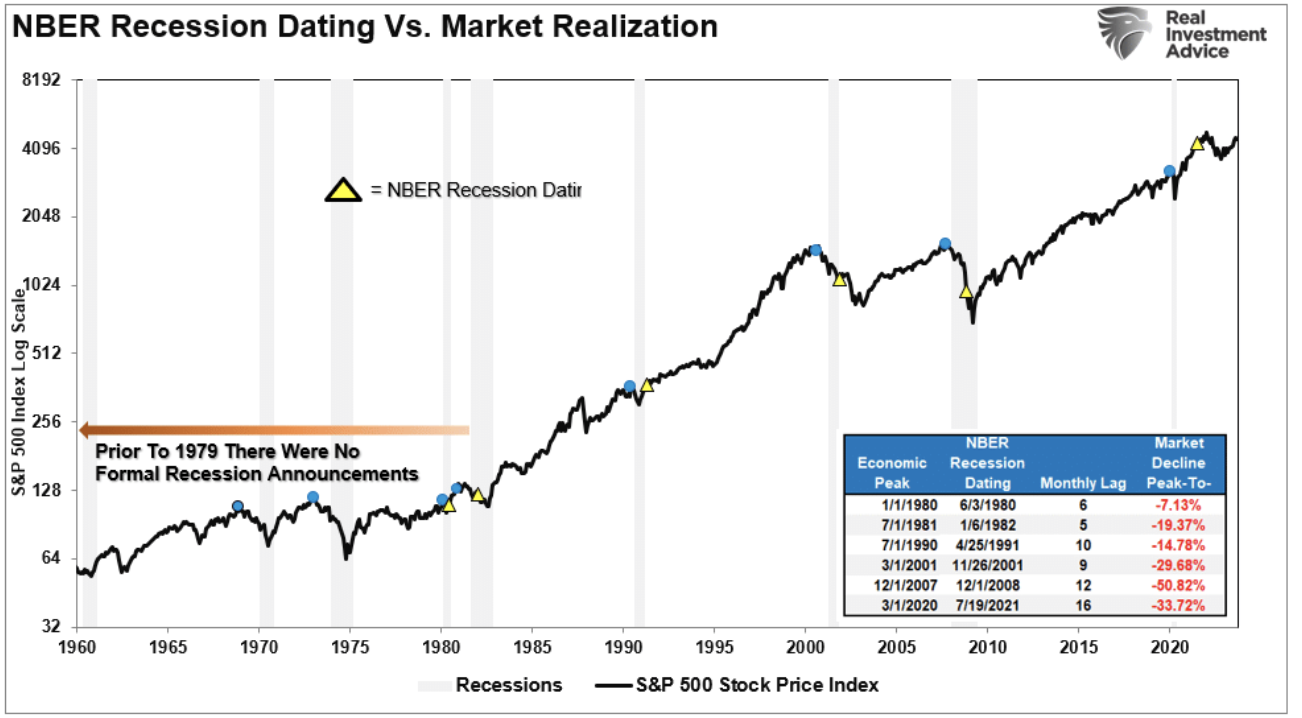

Niedrige Arbeitslosenzahlen gehen Rezessionen voraus, weil es sich um "revidierte" Daten handelt. Wie das National Bureau of Economic Research (NBER) am vergangenen Freitag feststellte, wird der Beginn einer Rezession oft erst 6 bis 12 Monate nach ihrem Beginn gemeldet. Der Grund: Die Daten müssen vor dem offiziellen Bekanntgeben des Beginns der Rezession revidiert werden.

"Die folgende Abbildung zeigt den S&P 500 mit zwei Punkten. Die blauen Punkte zeigen den Beginn der Rezession. Das gelbe Dreieck zeigt, wann das NBER den Beginn der Rezession bekannt gegeben hat. In 9 von 10 Fällen erreichte der S&P 500 seinen Höchststand und drehte nach unten, bevor die Rezession offiziell als solche anerkannt wurde."

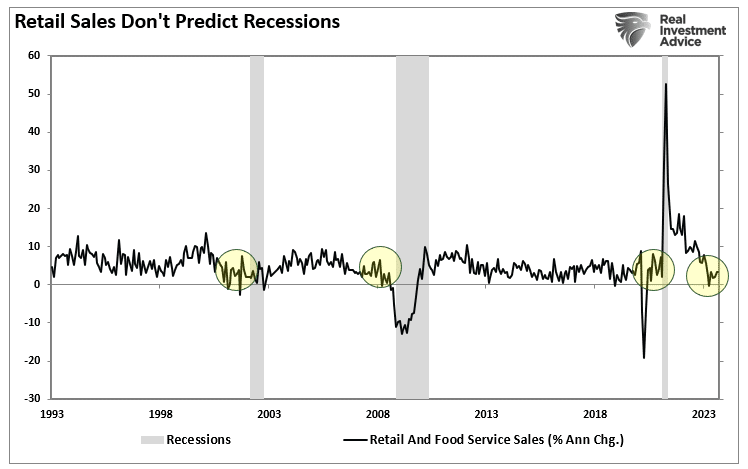

Sehen Sie das Problem der Behauptung "keine Rezession" aus Ökonomenkreisen? Das gleiche Problem haben wir bei den Einzelhandelsumsätzen. Ökonomen sind der Ansicht, dass die jüngsten robusten Einzelhandelsumsätze eine Rezession negieren.

"Trotz der niedrigen Sparquote, der schwachen demografischen Entwicklung, der gedämpften Konjunkturstimmung, des angeschlagenen Immobilienmarktes, der steigenden Zinskosten und der zunehmenden Kreditprobleme haben die amerikanischen Verbraucher nach unseren Schätzungen ihre Ausgaben im dritten Quartal inflationsbereinigt um mehr als 4 % erhöht." - David Kelly, Chief Global Strategist bei JPMorgan (NYSE:JPM) Asset Management

Auf nominaler Basis ist es ziemlich offensichtlich, dass die Einzelhandelsumsätze in letzter Zeit gestiegen sind. Wie jedoch gezeigt wurde, sind Aufschwünge bei den Einzelhandelsausgaben, ebenso wie bei den Beschäftigungsdaten, nicht selten kurz vor Beginn einer Rezession zu beobachten. Die jüngsten starken Daten zu den Einzelhandelsumsätzen lassen daher wenig bis gar keine Rückschlüsse auf das Risiko einer bevorstehenden Rezession zu.

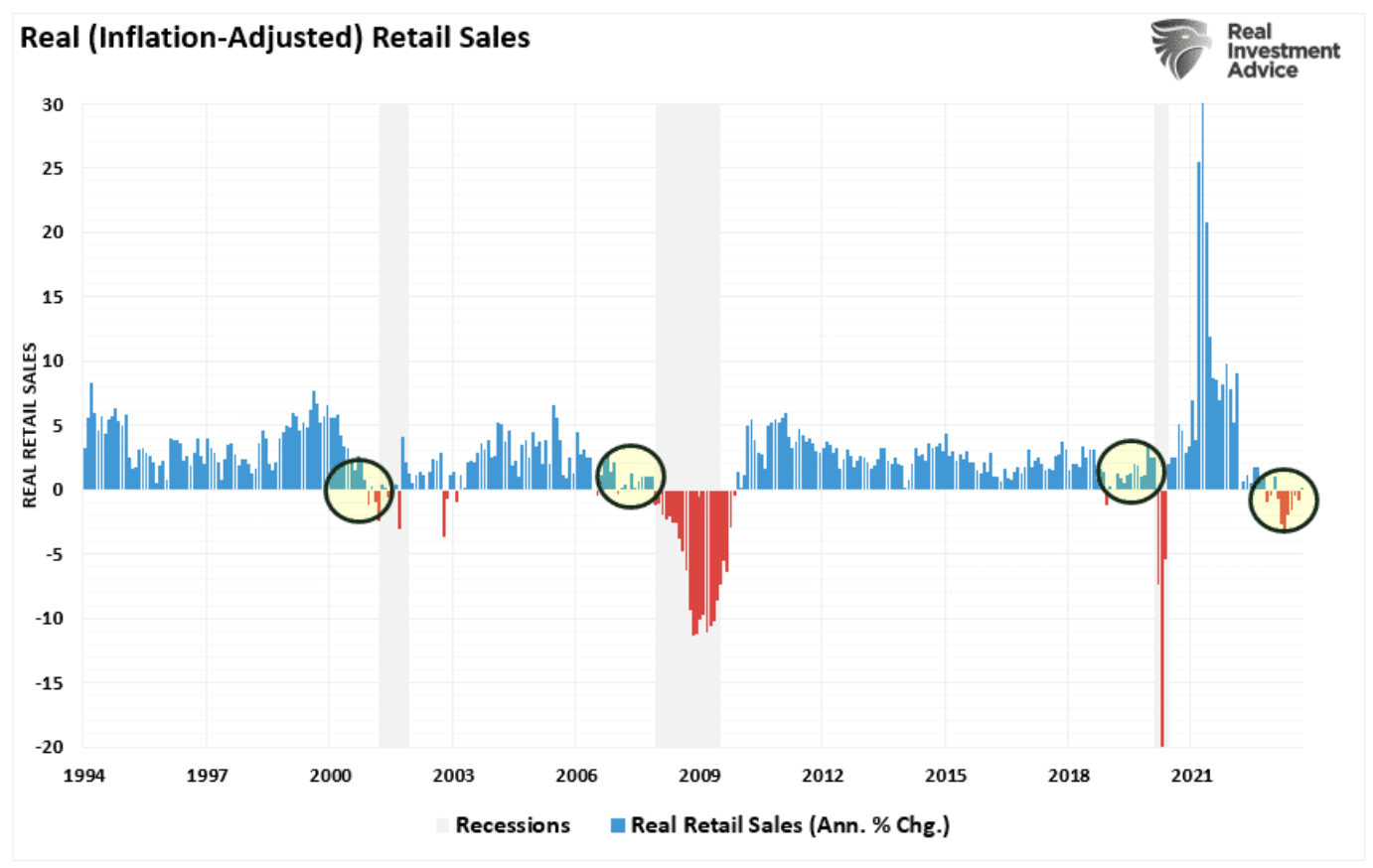

Das Gleiche gilt für die inflationsbereinigten Daten zu den Einzelhandelsumsätzen. In den letzten drei Rezessionen waren die Einzelhandelsausgaben kurz vor der Rezession stark. Die aktuellen Daten zu den realen Einzelhandelsumsätzen deuten auch hier nicht auf eine Umgehung der Rezession hin.

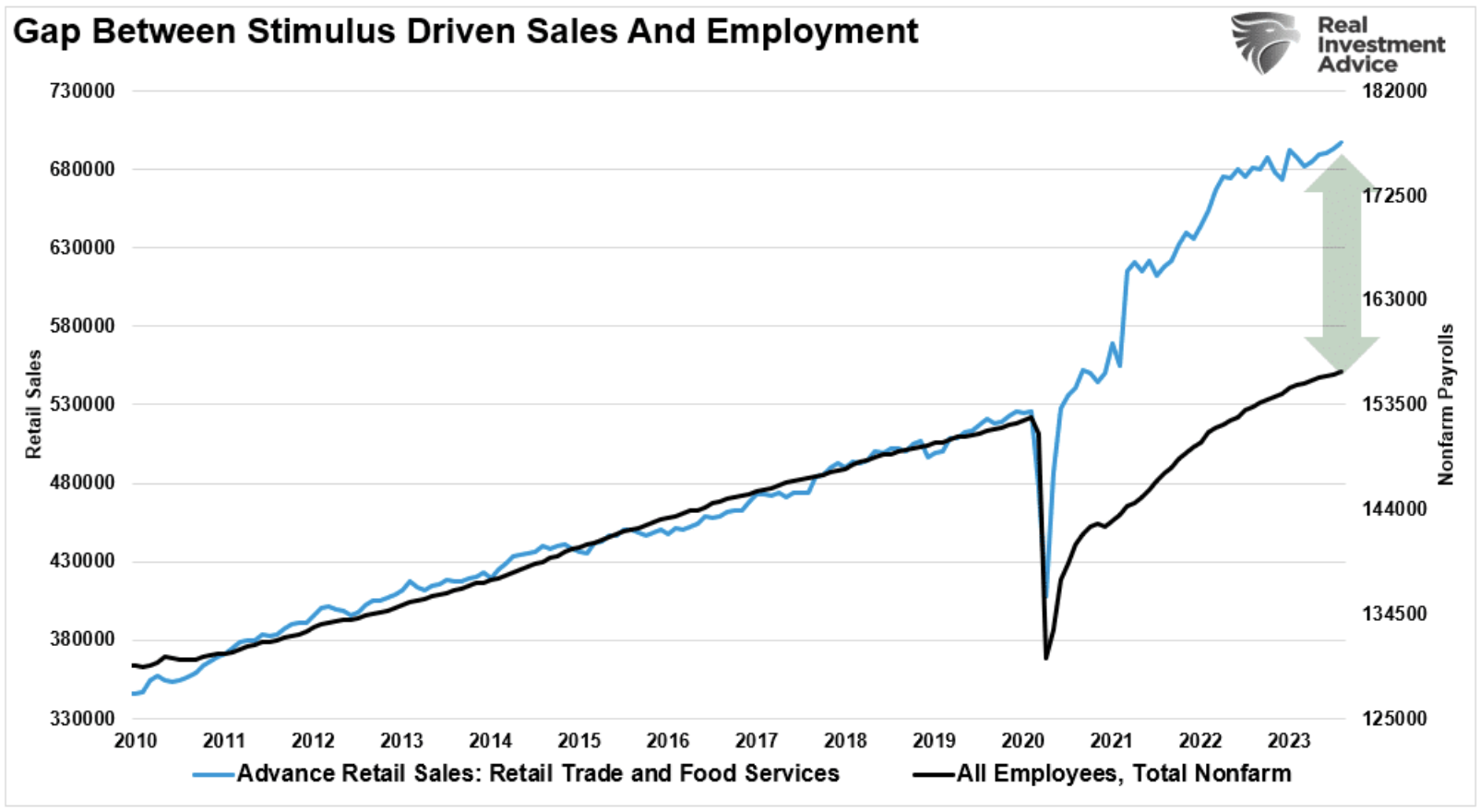

Zu beachten ist die Zeitverzögerung zwischen den Daten zum Einzelhandelsumsatz und zur Beschäftigung. Die derzeitige Diskrepanz ist wahrscheinlich unhaltbar, da das für den Konsum erforderliche Einkommen aus der Beschäftigung stammt. Es ist nicht überraschend, dass sich die Lücke bei einem rezessiven Wirtschaftsabschwung schließt.

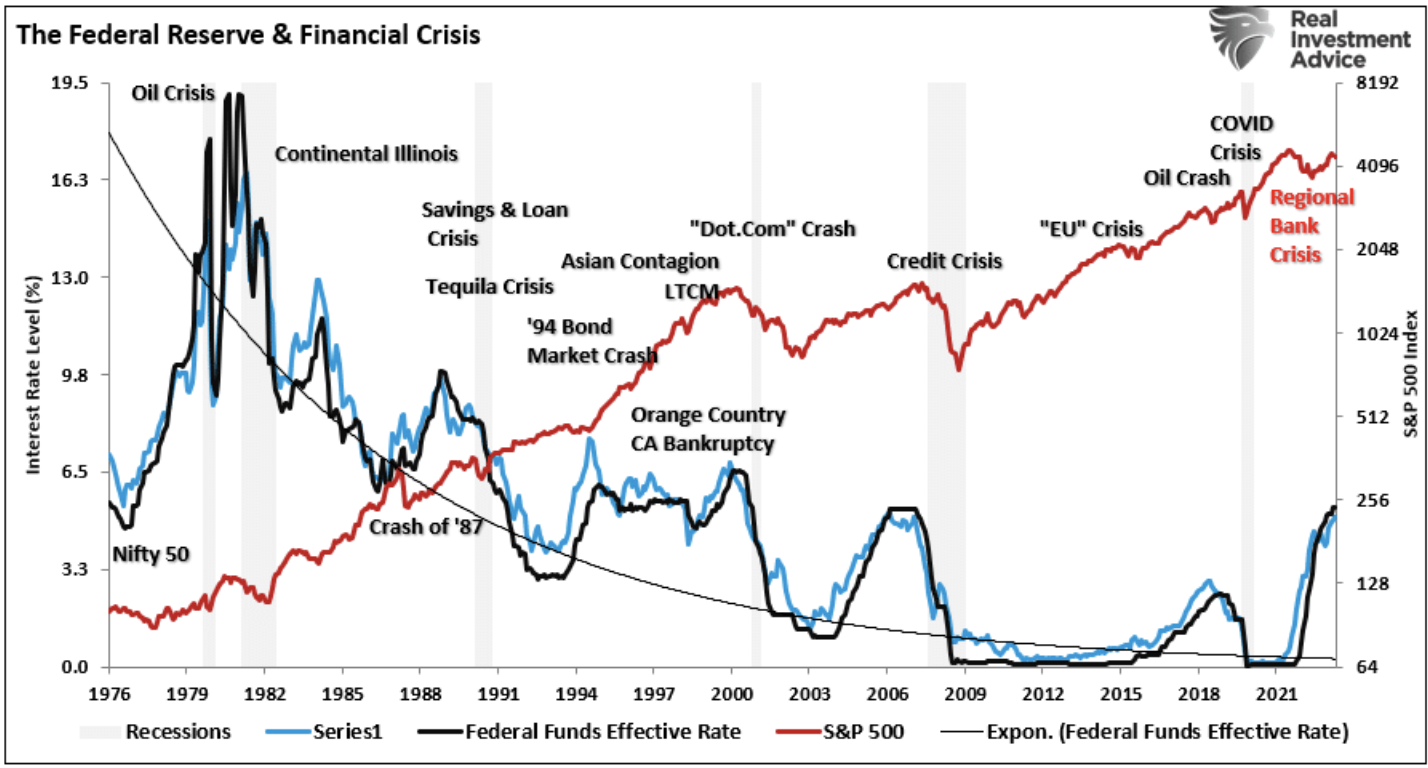

Die Herausforderung für die Fed und die Mainstream-Ökonomen besteht darin, dass das "Fahren mit Blick in den Rückspiegel" schon öfter zu enttäuschenden Ergebnissen geführt hat.

Das große Risiko der Fed

Und hier liegt das Risiko. Jerome Powell und andere Fed-Beamte veranlassen auf der Grundlage starker Wirtschaftsdaten Änderungen in der Geldpolitik. Hier ein Zitat, dass dieses Vorgehen erklärt:

"Weitere Hinweise auf ein anhaltend über dem Trend liegendes Wachstum oder darauf, dass die Lage auf dem Arbeitsmarkt sich nicht entspannt, könnten weitere Fortschritte bei der Inflationsbekämpfung gefährden und eine weitere Straffung der Geldpolitik rechtfertigen."

Diese robusten Daten könnten aber in Zukunft relativ stark revidiert werden - und zwar nach unten. Damit läuft die Fed Gefahr, einen wirtschaftlichen Abschwung zu verschärfen, indem sie die Zügel der Geldpolitik "zu lange zu straff“ anzieht. Historisch gesehen gibt es bei Zinserhöhungen durch die Fed irgendwann einen kritischen Punkt, an dem die Arbeitslosenquote in die Höhe schießt. Der Grund: Die Daten sind solange aussagekräftig, bis sie es nicht mehr sind.

Zu diesem kritischen Punkt kommt es, weil sich die Wirtschaft in Echtzeit an geldpolitische Veränderungen anpasst. Daten wie Beschäftigung und Inflation können jedoch um mehrere Monate nachlaufen.

Angesichts dieses Verzögerungseffekts wird die Fed weiterhin der Meinung sein, dass sie bei einer restriktiven "Geldpolitik" bleiben muss, um die wirtschaftliche Nachfrage zu bremsen und die Inflation auf ihre Zielwerte zurückbremsen. Die tatsächlichen Auswirkungen auf die Verbraucher und die Wirtschaftstätigkeit spiegeln sich jedoch im VPI nicht zeitnah wider. Dadurch besteht die Wahrscheinlichkeit, dass die Fed ihre Geldpolitik übermäßig strafft und eine Konjunkturabschwächung in einen noch dramatischeren Wirtschaftsabschwung umschlägt.

Natürlich zeigt uns die Geschichte, dass dies geschehen wird.

Auch die Geldmenge hat die gleiche Botschaft für uns. Wie bereits an anderer Stelle erörtert, war die Inflation das Ergebnis eines eingeschränkten Angebots aufgrund des wirtschaftlichen Lockdowns und einer erhöhten Nachfrage aufgrund von Konjunkturmaßnahmen, die in Form von Schecks in die Briefkästen der Privathaushalte regneten. Der massive Anstieg der Geldmenge M2 hat sich mittlerweile aber umgekehrt.

In Anbetracht der zeitlichen Verzögerung von Änderungen der Geldmenge, der Einzelhandelsumsätze und den Arbeitsmarktdaten bleibt das Risiko, dass die Fed echten Schaden anrichtet, hoch. Auch wenn die Wirtschaftsdaten auf ein "No-Landing"-Szenario hindeuten mögen, birgt der Blick in den Rückspiegel die Gefahr einer Frontalkollision mit dem, was vor uns liegt.

Das ist das Risiko, mit dem wir jetzt konfrontiert sind.