Wir erleben derzeit einen echten Paradigmenwechsel an den Märkten. Für Makroinvestoren ist es daher unerlässlich, in dieser Phase wachsam und auf dem Laufenden zu bleiben.

Es fängt alles so an: Die Fed ist ins Hintertreffen geraten und spielt mit dem Feuer.

Das muss man sich einmal auf der Zunge zergehen lassen. Aus dem kürzlich veröffentlichten Arbeitsmarktbericht für die USA geht hervor, dass in der Privatwirtschaft in den letzten drei Monaten durchschnittlich nur 96.000 Stellen pro Monat geschaffen wurden. Ein ähnlich schwaches Tempo wurde zuletzt im Sommer 2007 verzeichnet.

Der jüngste Inflationsbericht (VPI) zeigte derweil ein freundliches Ergebnis mit nachlassender Inflation: Die Kernrate stieg im Monatsvergleich um weniger als 0,2 %, was dem jährlichen Inflationsziel der Fed vor der Pandemie von 2 % entspricht.

Warum also spielt die Fed mit dem Feuer?

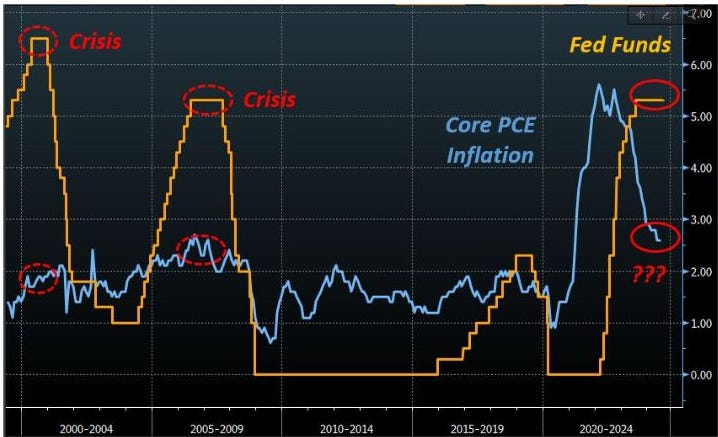

Die nachstehende Tabelle zeigt Ihnen die Gründe.

Ein Leitzins von 5,25 %, während der Kern-PCE überzeugend unter 3 % liegt, entspricht einem realen Leitzins von über 2 %.

Für die Wirtschaft sind die realen Zinssätze entscheidend:

- Für die Anleger ist die (risikofreie) Rendite nach Berücksichtigung der Inflation relevant

- Schuldner sorgen sich um ihre inflationsbereinigten Kreditkosten

Da die realen Zinssätze nun schon seit geraumer Zeit bei 2 % und mehr liegen, ist es wichtig, auf vergangene Marktphasen zurückzublicken und zu sehen, was geschah, als die Fed zu lange eine derart restriktive Politik verfolgte:

A) In den Jahren 1999-2000 hielt die Fed die realen Zinssätze über einen längeren Zeitraum bei 3 % - 2001 kam es zu einer Krise;

B) Im Jahr 2007 hielt die Fed die Realzinsen eine Zeit lang bei 2 % und mehr - 2008 kam es zu einer Krise;

C) Im Jahr 2024 hält die Fed die realen Zinsen bei 2 % und mehr.

Hinzu kommt, dass die Fed ihre Geldpolitik sehr straff hält, während der US-Arbeitsmarkt bereits deutliche Anzeichen von Schwäche zeigt.

Die Fed ist ins Hintertreffen geraten und spielt mit dem Feuer. Und wenn das passiert, übernimmt der Bondmarkt die Kontrolle.

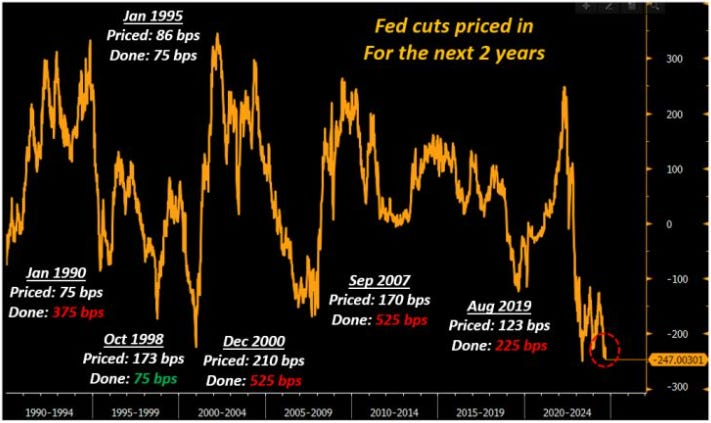

Das obige Schaubild reicht bis ins Jahr 1989 zurück und zeigt, wie viele Zinssenkungen bzw. -erhöhungen die Anleihemärkte in den folgenden zwei Jahren einpreisten.

Ich habe mich auf Zeiten konzentriert, in denen der Anleihemarkt sehr, sehr dovish eingestellt war und eine große Menge an Senkungen eingepreist hat.

Die große Frage ist: Was hat die Fed am Ende tatsächlich geliefert?

Haben Anleger Geld verdient oder verloren, indem sie Anleihen kauften, als die Märkte bereits sehr dovish eingestellt waren?

Schauen wir uns die Daten an:

1. Januar 1995, Oktober 1998

Zinssenkungen für die nächsten 2 Jahre eingepreist: durchschnittlich 130 Basispunkte

Tatsächliche Zinssenkungen durch die Fed: 75 bps

Wer Anleihen gekauft hat, als die Märkte bereits extrem dovish eingestellt waren, hat Geld verloren (die Zinssenkungen fielen geringer aus, als sie der Markt eingepreist hatte).

2. Januar 1990, Dezember 2000, September 2007, August 2019

Zinssenkungen für die nächsten 2 Jahre eingepreist: durchschnittlich 145 Basispunkte

Tatsächliche Zinssenkungen durch die Fed: 412 bps (!)

Wer Anleihen gekauft hat, als die Märkte bereits extrem dovish eingestellt waren, hat eine Menge Geld verdient.

Die Ergebnisse sind sehr interessant.

Als Faustregel vertrete ich immer die Ansicht, dass man im Makrobereich kein Geld verdient, nur weil man "Recht hat". Das ist eine notwendige, aber nicht hinreichende Bedingung: Man muss auch den Konsens überraschen, d.h. etwas erkennen, bevor die Masse es sieht, sich dafür richtig positionieren und Geld verdienen, wenn sie sich der eigenen Meinung anschließt. Dennoch scheint der Bondmarkt ein gutes Gespür dafür zu haben, wenn etwas schief läuft.

Der Bondmarkt sendet eine klare Botschaft: Hören Sie auf den Markt?

Aber es geht hier nicht nur um den Anleihemarkt.

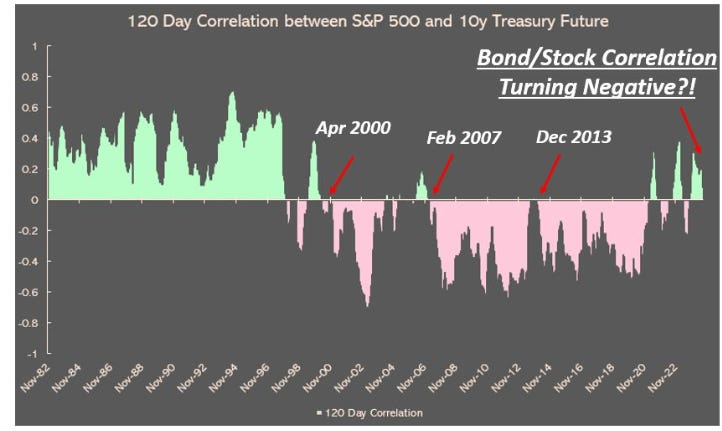

Es geht auch um übergreifende Korrelationen, die darauf hinweisen, dass tektonische Verschiebungen im Gange sind:

Wir sind Zeugen eines massiven Paradigmenwechsels an den Märkten.

Kürzlich erlebten wir einen weiteren starken Rückgang an den Aktienmärkten, angeführt von Tech-Werten. Insbesondere die Aktienkurse von NVIDIA (NASDAQ:NVDA) fielen in einer einzigen Sitzung um fast 10 %.

Die große Nachricht für Anleger ist jedoch, dass Anleihen eine ihrer wichtigsten Eigenschaften wiedererlangt haben. Zum ersten Mal seit einigen Jahren dienen sie wieder als Hedge gegen fallende Kurse an den Aktienmärkten.

Mit anderen Worten: Nach einer Periode positiver Korrelation, die 60/40-Portfolios ruiniert hat, kehrt die Korrelation zwischen Aktien und Anleihen in den negativen Bereich zurück.

Das ist extrem relevant.

Das obige Chart zeigt die 6-monatige (120 Handelstage) Korrelation zwischen dem S&P 500 und dem Future der 10-jährigen Treasuries.

Die Korrelation war in den meisten der letzten 15 Jahre negativ: Das bedeutet, dass Anleger in Zeiten von Aktienrückgängen auf die Diversifizierung von Anleihen zählen konnten.

Wie die Grafik zeigt, war dies jedoch nicht immer der Fall: In den 80er und 90er Jahren entwickelten sich Bonds und Aktien größtenteils parallel - sie waren positiv korreliert.

Dasselbe geschah 2022-2023, als die Inflation außer Kontrolle geriet.

Und genau das ist meine wichtigste Botschaft, die Sie mit nach Hause nehmen sollten.

Wenn die Korrelation zwischen Aktien und Anleihen ihr Vorzeichen ändert, haben wir es mit tektonischen Makroverschiebungen zu tun, die enorme Auswirkungen auf Multi-Asset-Portfolios haben.

"Schlechte Nachrichten sind gute Nachrichten" funktioniert nicht mehr. Der Markt ist zu einer Konstellation übergegangen, in der "schlechte Nachrichten wirklich schlechte Nachrichten sind".

Sobald Anleihen als Diversifizierungsmittel für risikobehaftete Anlagen dienen, stehen wir wahrscheinlich am Rande eines massiven Paradigmenwechsels auf Makroebene und an den Märkten.

Wir werden hier Zeugen makrotektonischer Verschiebungen!

Offenlegung: Dieser Artikel wurde ursprünglich auf The Macro Compass veröffentlicht. Werden Sie Teil der lebendigen Community von Makro-Investoren, Asset Allocators und Hedge-Fonds - finden Sie heraus, welche Abo-Stufe am besten zu Ihnen passt, indem Sie auf diesen Link klicken.