- Energieaktien (NYSE:XLE) sind 2022 die besten Performer

- Sie bieten nicht nur ein starkes Wachstum, sondern auch hohe Dividendenrenditen

- Ein genauer Blick lohnt sich vor allem auf Conoco Philips, Marathon Petroleum und Valero Energy

Energieaktien haben in diesem Jahr einen gigantischen Höhenflug hingelegt. Dazu beigetragen hat die Erholung der Preise für Rohöl und Erdgas, die sich beide in der Nähe ihrer Rekordwerte befinden.

Es überrascht daher nicht, dass einer der wichtigsten ETFs im Energiesektor, der SPDR® S&P Oil & Gas Exploration & Production ETF (NYSE:XOP), seit Jahresbeginn um 50 % gestiegen ist. Der S&P 500 ging im gleichen Zeitraum rund 16 % zurück.

Unter der Prämisse, dass die Rohöl- und Gaspreise sich auch weiterhin auf hohem Niveau halten werden, bin ich der Meinung, dass diese drei Energieaktien aufgrund solider Fundamentaldaten, angemessener Bewertungen und hoher Aktionärsrenditen gut positioniert sind, um ihren Aufwärtstrend bis mindestens zum Ende des Jahres fortzusetzen.

ConocoPhillips

- Kursentwicklung im laufenden Jahr: +54,7 %

- Pro+ Fair Value-Upside: +31,7 %

- Marktkapitalisierung: 140,3 Mrd. USD

ConocoPhillips (NYSE:COP) ist eines der größten Energieunternehmen der Welt, dessen Kerngeschäft die Exploration und Förderung von Erdöl, Erdgas und Flüssigerdgas ist.

Die Titel des in Houston, Texas, ansässigen Energieproduzenten haben im Jahr 2022 um rund 55 % zugelegt. Der Grund: Das Unternehmen profitiert enorm von der gestiegenen Produktion und den hohen Öl- und Gaspreisen.

Am 8. Juni erklommen die Aktien von ConocoPhillips mit 124,08 USD ein Rekordhoch. Im Jahresvergleich hat der Kurs mehr als verdoppelt. Damit gehört das Unternehmen zu den absoluten Top-Performern des Sektors in den letzten 12 Monaten und ist der drittwertvollste US-Energieproduzent.

Und ein Ende dieses Trends ist nicht in Sicht, denn ConocoPhillips sollte sich in dem derzeit schwierigen makroökonomischen und geopolitischen Umfeld weiterhin gut schlagen.

Mit einem angemessenen Kurs-Gewinn-Verhältnis (KGV ) von 8,8 ist COP günstiger als Exxon Mobil (NYSE:XOM) und Chevron (NYSE:CVX), die mit dem 10,5-fachen bzw. 10,7-fachen der zukünftigen Gewinne gehandelt werden.

Darüber hinaus hat das Unternehmen Maßnahmen ergriffen, um die Rendite für die Aktionäre durch einmalige, variable Sonderdividenden und Aktienrückkäufe zu verbessern.

Der Energieriese kündigte kürzlich eine Dividende von 46 Cent pro Aktie für das dritte Quartal und eine Barausschüttung von 1,40 USD pro Aktie für das 4. Quartal an. Außerdem wurde eine Erhöhung der für 2022 geplanten Kapitalrückführung um 5 Mrd. USD auf 15 Mrd. USD genehmigt.

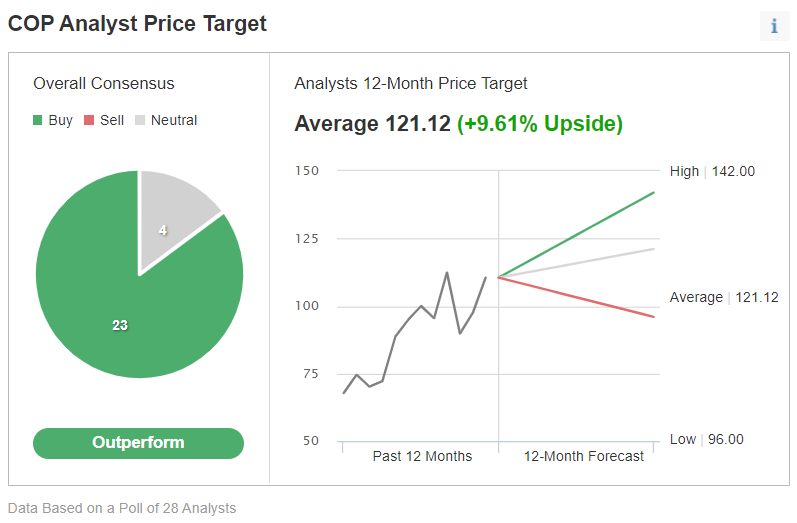

Die meisten Analysten sind mit einem durchschnittlichen Kursziel von 121,12 USD generell optimistisch für COP gestimmt.

Noch erfreulicher ist, dass der von InvestingPro ermittelte durchschnittliche faire Wert von 145,53 USD ein Ertragspotenzial von etwa 31,7 % aufweist.

Marathon Petroleum

- Kursentwicklung im laufenden Jahr: +58,6 %

- Pro+ Fair Value-Upside: +48,6 %

- Marktkapitalisierung: 50,5 Mrd. USD

Marathon Petroleum (NYSE:MPC) hat in diesem Jahr in der Branche besonders geglänzt und profitiert von der weltweit steigenden Kraftstoffnachfrage und den hohen Preisen. Durch die Übernahme von Andeavor im Jahr 2018 wurde das Unternehmen zum größten Betreiber von Erdölraffinerien in den USA.

Marathon hat im 2. Quartal die Gewinn- und Umsatzerwartungen geschlagen und sein bisher bestes Ergebnis überhaupt erzielt. Im Jahresverlauf konnte die Aktie bereits um fast 59 % zulegen und erreichte am 8. Juni ein Allzeithoch von 114,35 USD.

Meines Erachtens ist Marathon Petroleum aufgrund einer gesunden Bilanz, des starken Cashflows und der attraktiven Bewertung ein solides Unternehmen, dessen Aktien man in diesem Umfeld besitzen sollte. MPC wird mit einem Kurs-Gewinn-Verhältnis von etwa 6,0 gehandelt, was laut Investing Pro etwa 20 % unter dem Median des Sektors von 7,3 liegt.

Darüber hinaus hat der Raffineriekonzern aggressiv Aktien zurückgekauft, um Kapital an die Investoren zurückzugeben. Und damit nicht genug: Die Unternehmensleitung hat erst kürzlich ein neues Aktienrückkaufprogramm im Wert von 5 Mrd. USD genehmigt.

Mit einem durchschnittlichen jährlichen Wachstum der Dividende von 17 % in den letzten 10 Jahren bietet MPC derzeit eine annualisierte Dividende von 2,32 USD bei einer Rendite von 2,21 %.

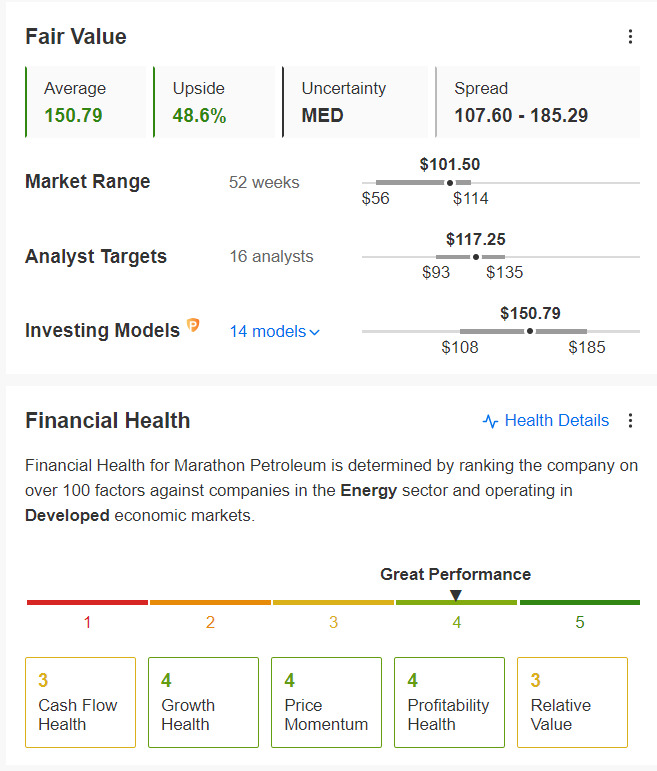

Laut Investing Pro hat die Aktie einen fairen Wert von ca. 151 USD, was einem Gewinnpotenzial von 48,6 % gegenüber dem aktuellen Kurs entspricht.

Valero Energy

- Kursentwicklung im laufenden Jahr: +57,1 %

- Pro+ Fair Value-Upside: +30 %

- Marktkapitalisierung: 46,4 Mrd. USD

Valero Energy (NYSE:VLO) ist eines der größten Raffinerieunternehmen in den USA. Die Aktie des in San Antonio, Texas, ansässigen Energieunternehmens erfreute sich in den ersten acht Monaten des Jahres 2022 einer guten Performance.

So erreichte VLO am 8. Juni mit 146,80 USD ein Allzeithoch und ist im Jahresvergleich um etwa 57 % gestiegen. Damit hat es die Renditen des Dow Jones Industrial Average und des S&P 500 deutlich übertroffen.

Trotz des Kursanstiegs ist Valero dank seiner Bemühungen, überschüssige Barmittel an die Aktionäre zurückzugeben, die aus der gestärkten Bilanz und den hohen Gewinnspannen resultieren, weiterhin eine Investition wert.

Das Unternehmen verzeichnete im zweiten Quartal Rekordgewinne und -einnahmen und bietet eine vierteljährliche Ausschüttung von 0,98 USD pro Aktie, was einer annualisierten Rendite von 3,18 % entspricht.

Die Rendite der 10-jährigen Staatsanleihen liegt aktuell bei rund 3 % und die implizite Rendite für den S&P 500 bei ca. 1,5 %.

Zudem besitzt VLO mit 6,6 ein relativ niedriges Kurs-Gewinn-Verhältnis (KGV) - zumindest im Vergleich zu anderen namhaften Unternehmen wie Valvoline (NYSE:VV).

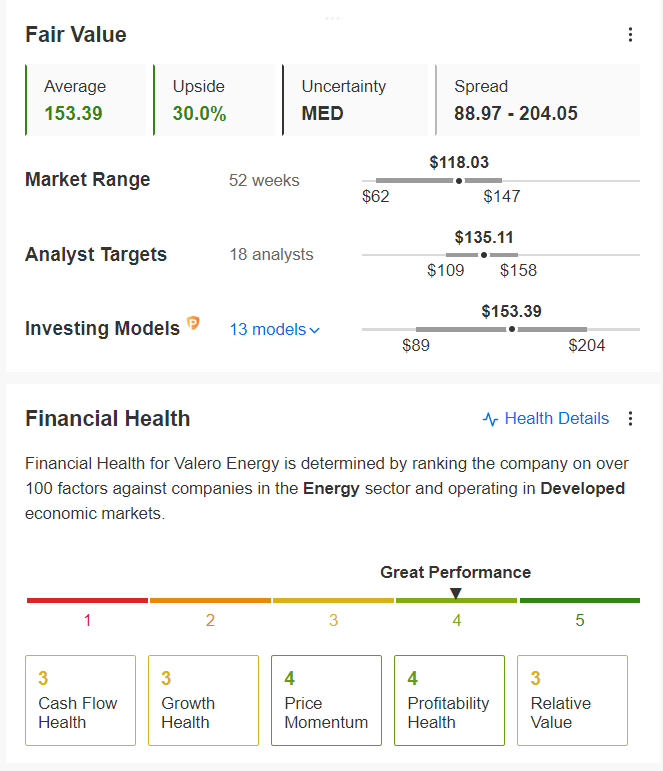

Nach den Bewertungsmodellen von InvestingPro könnte Valero gegenüber dem aktuellen Kursstand um 30 % zulegen.

Ich für meinen Teil erwarte noch weitere Kursgewinne bei Valero. Dank gesunder Fundamentaldaten sollte das Unternehmen nicht nur in der Lage sein, die Erträge und den freien Cashflow zu steigern, sondern auch die Rendite für die Aktionäre zu erhöhen.

Dislaimer: Jesse ist derzeit in XOP und VLO investiert. Die in diesem Artikel geäußerten Ansichten sind ausschließlich die des Autors und sollten nicht als Anlageberatung verstanden werden.