- Das Mindestreservesystem ermöglicht Wirtschaftswachstum, birgt aber auch Risiken.

- Die verstärkte Überwachung und Rückverfolgbarkeit von digitalen Zentralbankwährungen (CBDC) sind äußerst bedenklich.

- Sie geben der Fed noch mehr Macht.

- Das Bankensystem wird sich ändern - hoffentlich zum Besseren.

Bevor Sie in unsere Überlegungen zu digitalen Zentralbankwährungen (CBDC) einsteigen, sollten Sie Ihre Brieftasche zücken und das darin befindliche Bargeld zählen. Addieren Sie dann das Bargeld unter der Matratze oder in einem Tresor zu diesem Betrag. Diese Summe, egal ob es sich um 10 oder ein paar tausend Dollar handelt, ist das einzige Bargeld, das Sie haben.

Die Bank, bei der Ihr Spar- oder Girokonto geführt wird, hat keinen Haufen Bargeld in einem großen Tresorraum, auf dem Ihr Name steht. Es befindet sich im Ethernet als eine Reihe von digitalen Einsen und Nullen.

Neben dem Großteil Ihres nicht physischen Bargelds sind auch Ihre Aktien, Anleihen und anderen Vermögenswerte größtenteils oder vollständig digital gespeichert. Ob Sie nun Schecks ausstellen oder Rechnungen online bezahlen, Ihre Kreditkarten-, Hypotheken- und Ratenzahlungen laufen digital ab. Ob es uns gefällt oder nicht - unser Finanzsystem ist längst digital ausgerichtet.

In Anbetracht dieser Realität lohnt es sich, die Befürchtungen zu ergründen, die manche vor der Einführung von digitalem Zentralbankgeld haben.

Bankwesen und Magie der Mindestreserve

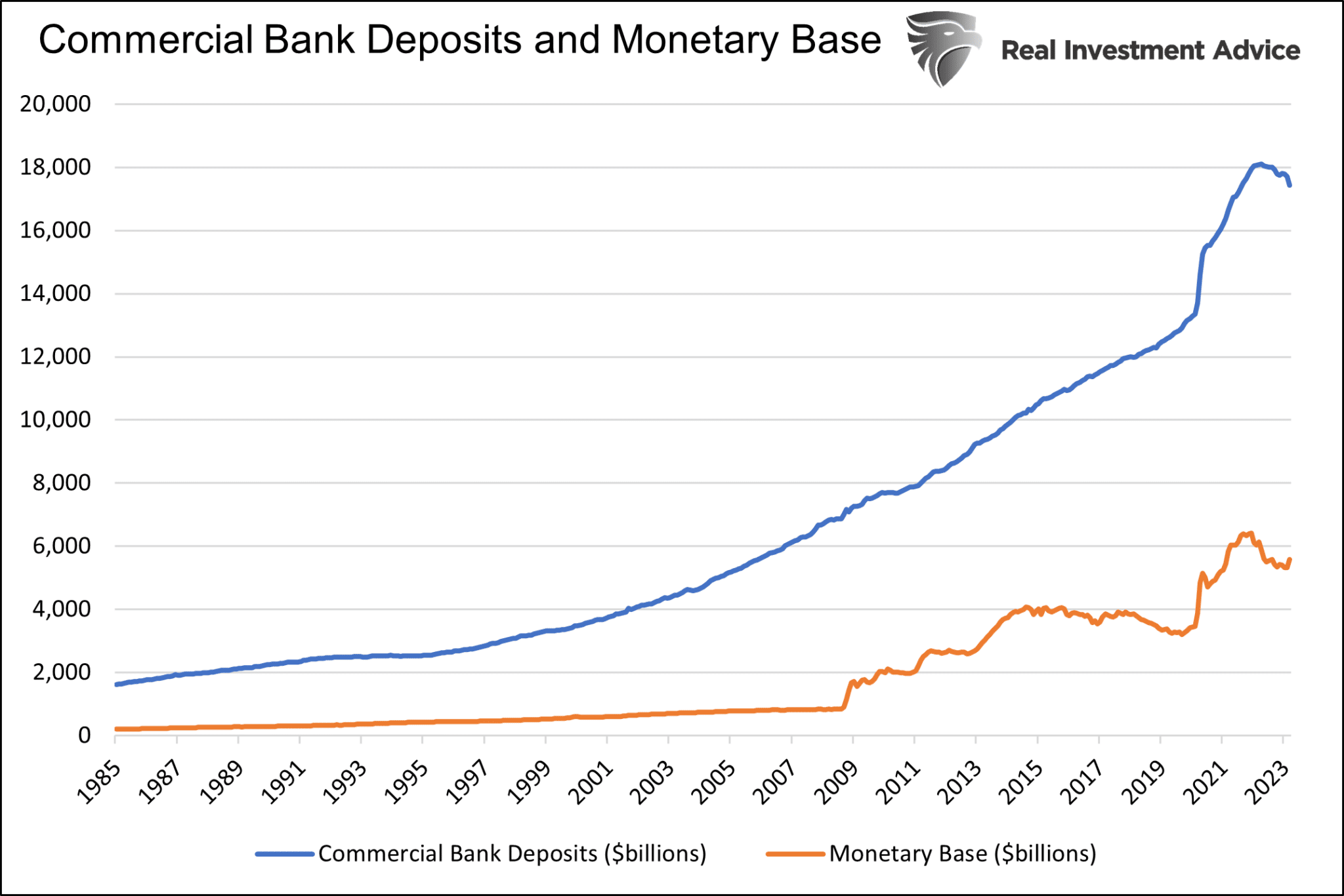

Die Einlagen bei Geschäftsbanken belaufen sich auf 17,2 Bio. USD. Darüber hinaus halten auch andere Banken, Kreditgenossenschaften, Brokerage-Konten und Finanzinstitute Bargeldeinlagen. Vergleichen Sie das mit der Geldbasis des Landes von 5,5 Bio. USD.

In unserem Mindestreservesystem ist die Geldmenge im Bankensystem weitaus geringer als der Betrag, den Menschen und Unternehmen zu haben glauben. In diesem Beitrag haben wir anhand des folgenden Beispiels gezeigt, wie das Mindestreservesystem Geld aus dem Nichts schafft.

Im Rahmen des Mindestreservesystems, mit dem das amerikanische Finanzsystem arbeitet, wird Geld durch die Vergabe von Krediten "geschaffen". Hier ein einfaches Beispiel:

- Sie zahlen 1.000 USD bei einer Bank ein.

- Ihr Nachbar leiht sich 900 USD von derselben Bank, um sich einen Fernseher bei Costco zu kaufen.

- Die verbleibenden 100 USD hält die Bank als Reserven.

- Costco zahlt die 900 USD auf sein Konto bei derselben Bank ein.

- Die Bank verleiht im Anschluss 810 USD vom 900-USD-Guthaben von Costco.

- Der Kreislauf geht weiter, und das Geld vervielfacht sich, obwohl das tatsächliche "Cash" im Finanzsystem bei 1.000 USD bleibt.

Unabhängig davon, ob Ihr Nachbar die 900 USD zurückzahlt oder nicht - Sie und Costco haben zusammen 1.900 USD auf Ihren Konten. In diesem Fall sind die 900 USD, die die Bank durch den Kredit an Ihren Nachbarn geschaffen hat, neues Geld aus dem "Nichts".

Warum sind die Menschen angesichts der Tatsache, dass ein großer Teil des "Geldes" nur in unserer Vorstellung existiert, so vertrauensvoll gegenüber dem heutigen Finanzsystem, aber so misstrauisch gegenüber digitalem Zentralbankgeld?

Vorteile von digitalem Zentralbankgeld

Wir gehen in diesem Artikel auf die Nachteile ein, aber es lohnt sich, auch die Vorteile einer CBDC zu erkennen.

- Digitale Transaktionen sind effizienter und oft auch sicherer und damit kostengünstiger.

- Die Fed kann eine wirksamere Geldpolitik betreiben, wenn sie will. Wie wir noch erörtern werden, könnten einige dies auch als Nachteil ansehen. Dazu gehören auch wir.

- Sofortige Transaktionen und Abrechnungen.

- Der Bedarf an zwischengeschalteten Banken wird verringert, was die wirtschaftlichen Kosten von Banktransaktionen weiter senkt.

- Illegale finanzielle Aktivitäten sind leichter zu verfolgen.

- Die finanzielle Eingliederung derjenigen kann unterstützt werden, die keine Bank haben oder dort wohnen, wo Bankdienstleistungen begrenzt sind.

Nachteile von digitalem Zentralbankgeld

Geldpolitik

In den Jahren 2020 und 2021 hat die US-Regierung ihren Bürgerinnen und Bürgern direkt Konjunkturschecks ausgestellt. Noch nie hat die Nation einen so schnellen und wirkungsvollen Impuls erlebt. Die Regierung kann mit digitalem Zentralbankgeld dasselbe tun, aber noch schneller und wirkungsvoller. In Sekundenschnelle könnte der Staat Geld auf Ihrem Bankkonto gutschreiben.

Darüber hinaus könnte er ein Verfallsdatum für diese Anreize festlegen. Sie müssen es innerhalb von drei Wochen ausgeben, sonst ist es weg. Der Staat könnte auch anordnen, dass Konjunkturgelder nur für bestimmte Güter oder Dienstleistungen verwendet werden dürfen, die er fördern will. Mit Hilfe von digitalem Zentralbankgeld wird sichergestellt, dass die Anreize rechtzeitig und gezielt zu wirtschaftlicher Aktivität führen.

Natürlich ist der mögliche Missbrauch eines solchen Systems, der unvermeidlich ist, ein erheblicher Mangel. Wie wir gelernt haben, kann sich die Überhäufung der Bürger mit Bargeld stark inflationär auswirken. Außerdem kann es zu einer ungerechten Verteilung der Mittel führen und möglicherweise auch zu unerwünschten Ausgaben der Anreizgelder.

Leider ist die Katze der modernen Geldtheorie schon aus dem Sack. Ob es sich nun um einen physischen Scheck oder digitales Zentralbankgeld handelt - der Staat hat während der Pandemie den heiligen Gral der Anreize entdeckt.

Die andere geldpolitische Sorge besteht darin, dass die Fed negative Zinssätze anwenden kann und sich keine Sorgen darüber machen muss, dass Geld aus dem Bankensystem abfließen könnte. Negative Zinssätze stimulieren die Wirtschaftstätigkeit, da sie das Sparen zugunsten des Konsums einschränken. Geldähnliche Surrogate, die Liquidität bieten, wie Gold und Bitcoin, könnten in einem solchen Umfeld wertvoller sein.

Rückverfolgbarkeit und Überwachung

Viele Menschen befürchten, dass der Staat ihre Transaktionen mit digitalem Zentralbankgeld leichter überwachen und kontrollieren kann. Das sollte wirklich zu denken geben. Allerdings kann der Staat schon heute alle Ihre bargeldlosen Transaktionen überwachen und tut das wahrscheinlich auch. Außerdem kann die Regierung auf mehr Informationen zugreifen, als man sich vorstellen kann, und zwar durch Kameras an vielen Straßenecken und durch unsere Geräte wie Telefone, Computer und viele Haushaltsgeräte.

Mit digitalem Zentralbankgeld könnte die Regierung theoretisch jedes Bankkonto einfrieren oder sogar Ihr Geld beschlagnahmen. Das ist zwar ebenfalls besorgniserregend, doch geschieht dies bereits bei den Banken. Es wäre einfach noch effizienter.

Digitales Zentralbankgeld wird es der Regierung noch etwas leichter machen, in unsere Privatsphäre einzugreifen und unsere Ausgaben einzufrieren. Aber mit der Technologie und der Verbreitung des Internets der Dinge sind diese Privatsphäre und Rechte bereits verloren gegangen. Das Überwachungsschiff ist bereits abgefahren.

Probleme im Bankensektor

Die Menschen brauchen kein digitales Zentralbankgeld bei einer Bank halten. Folglich würden die Einlagen, eine billige Finanzierungsquelle für die Banken, versiegen. Ähnlich wie wir es heute im Bankensektor sehen, müssen die Vermögenswerte der Banken sinken, sobald die Einlagen das Bankensystem verlassen.

Wenn CBDCs zu weniger Bankeinlagen führen, könnte auch das Angebot an von Banken vergebenen Krediten zurückgehen. Parallel dazu würden die Zinssätze für Immobilien-, Auto-, Unternehmens- und alle anderen Kredite wahrscheinlich steigen. Andere Einrichtungen könnten die Banken wohl ersetzen, aber das wäre wahrscheinlich mit höheren Kosten für den Kreditnehmer verbunden.

Fazit

Mit der Technologie kommt die Angst. Die Rückverfolgbarkeit und die erweiterten staatlichen Befugnisse, die mit dem digitalem Zentralbankgeld einhergehen, sind alarmierend.

Angesichts des Inflationsausbruchs und der wachsenden Kluft zwischen den Vermögensklassen ist es bedenklich, der Fed einen noch größeren geldpolitischen Spielraum einzuräumen.

Ob es einem nun passt oder nicht, die Regierung erhält dadurch mehr Zugang zur Überwachung und zu leistungsfähigeren geldpolitischen Instrumenten, allerdings wird sie diese Möglichkeiten wahrscheinlich auch ohne digitales Zentralbankgeld erhalten.

Digitales Zentralbankgeld ist der nächste Schritt in der Finanzinnovation. Egal, was wir davon halten - die Regierung wird das tun, was in ihrem Interesse ist. Digitales Zentralbankgeld wird die physische Währung ersetzen; das Ganze ist nur eine Frage des Zeitpunkts.